Хотя ипотечный кредит интересен не только заемщикам, но и банкам, клиентам в нем часто отказывают.

В отличие от остальных видов кредитов россияне оформляют ипотеку один или два раза в жизни, поэтому эта тема вызывает много вопросов и заблуждений. Я помогаю клиентам получать кредиты и знаю самые частые причины, по которым отказывают в ипотеке.

Расскажу, так ли страшен отказ в ипотеке и можно ли исправить ситуацию.

Особенности ипотечного кредита

У каждого кредитного продукта банка есть параметры, которые выделяют его в линейке кредитных предложений и помогают клиенту определиться. Например, нужно решить, что лучше оформить: кредит наличными или кредитную карту. Если деньги нужны для разовой покупки, которую можно оплатить онлайн, то на первый взгляд идеальный вариант — кредитная карта. Но если разобраться, то не всегда.

По карте есть беспроцентный льготный период, который позволяет пользоваться деньгами банка до 100—120 дней, и это плюс. Но только в случае, если клиент погасит использованный лимит в установленный для беспроцентного периода срок — еще его называют грейс-периодом. Иначе ему начнут начислять проценты, а средняя ставка по картам — 17—25%.

Если взять кредит наличными, ставка будет ниже — 5,5—11%, если оформлять страховку, и 14—18% без страховки. Получается, если клиент не может погасить долг по карте в срок льготного периода, чтобы не платить проценты, то кредит наличными выгоднее кредитной карты.

С ипотекой аналогичная история, и есть много нюансов, незаметных на первый взгляд. Вот главные особенности ипотечного кредита.

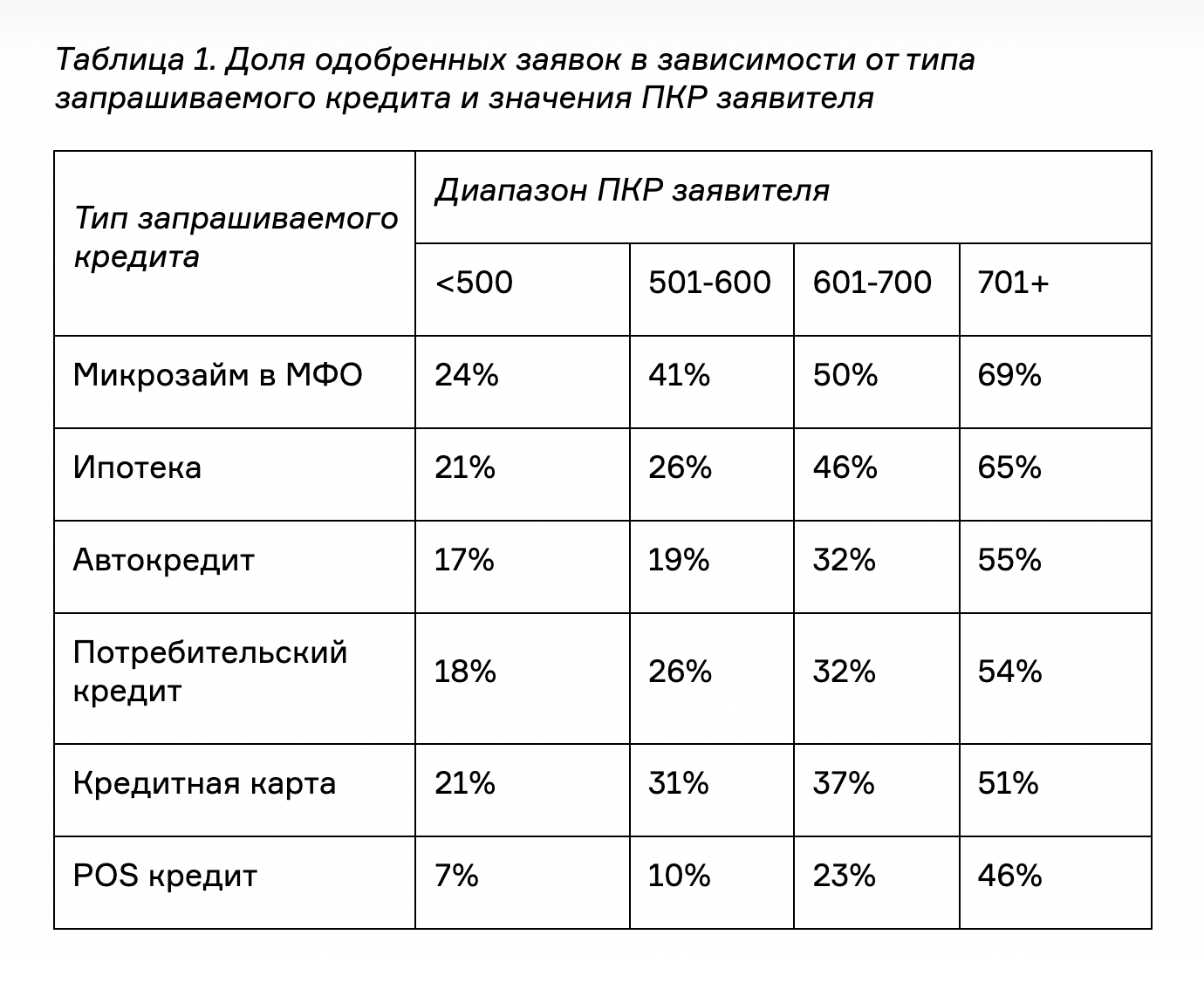

Высокий процент одобрений. По уровню одобрений ипотека находится на втором месте среди всех кредитов, автокредиты — на третьем. На первом — микрозаймы в МФО. К таким выводам пришли аналитики Национального бюро кредитных историй.

В этом бюро хранится информация по всем заемщикам, которую отправляют почти 4000 кредиторов, например банки или МФО, по каждому выданному кредиту. Бюро хранит кредитные досье, обрабатывает и вносит изменения по запросу банка или заемщика и представляет отчеты, поэтому располагает данными об одобрении разных видов кредитов.

Лояльность кредиторов при выдаче ипотеки связана с залогом: недвижимость остается у банка в качестве обеспечения по кредиту. При автокредитах также есть обеспечение — транспортное средство. Таким образом, кредиты с обеспечением одобряют проще.

Причем на одобрение почти не влияет персональный кредитный рейтинг — ПКР, который бюро кредитных историй рассчитывают по каждому клиенту на основе анализа сведений из кредитной истории. ПКР зависит от того, как заемщик выплачивает другие кредиты, если они у него есть.

Обычно чем выше этот рейтинг, тем лучше качество кредитной истории и больше шансов, что кредит одобрят. С 1 января 2022 года ПКР во всех БКИ единый — от 1 балла до 999. Но из отчета НБКИ видно, что, даже если показатель ПКР у заемщика низкий, ему все равно могут одобрить ипотечный кредит.

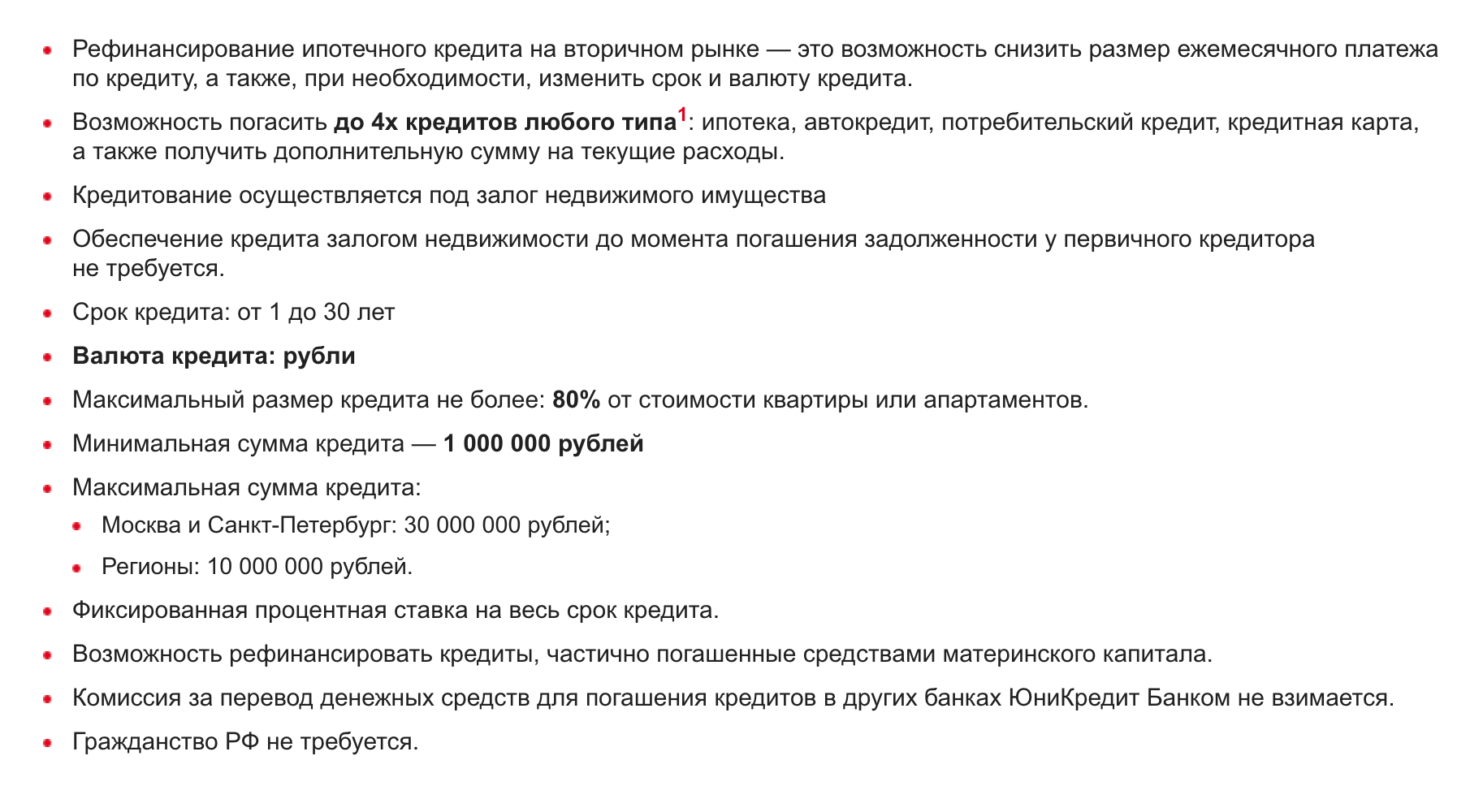

Возможность рефинансировать ипотеку и получить наличные. Заемщик может перевести долг к другому кредитору, но по более выгодной ставке, а в некоторых случаях — получить дополнительно наличные под залог квартиры или рефинансировать другие кредиты, например потребительские займы или кредитные карты.

- Например, в 2017 году клиент оформил ипотеку под 12% на 20 лет на сумму 3 000 000 ₽ и ежемесячно платил 33 033 ₽. Через несколько лет он рефинансировал кредит в другом банке под 9% на тот же срок. Ежемесячный платеж уменьшил до 26 992 ₽.

- Допустим, у него есть еще потребительские кредиты на сумму 1 000 000 ₽, которые он взял раньше на 5 лет под 16%. Он платит по ним ежемесячно 24 318 ₽. Если он рефинансирует их вместе с ипотекой, то получит по ним ставку 11%, и тогда платеж по этим кредитам составит 21 742 ₽.

По такой программе могут выдать наличными не любую сумму. Ограничение — до 70—85% от стоимости квартиры. Сюда входит долг по ипотеке и, если остается разница, наличные на нужды заемщика — в нашем примере это потребкредиты. Банки называют программу, где при рефинансировании еще выдаются наличные, консолидацией, или объединением всех кредитов: ипотеки и ранее оформленных обязательств. В эти обязательства входят, например, кредитные карты, потребкредиты или автокредиты.

Ставку на допналичные обычно устанавливают чуть выше, чем по ипотечному кредиту. То есть ипотеку рефинансируют, например, под 9%, а наличные выдадут по ставке 11—13% годовых.

Расходы при оформлении, которые обязательно возникнут при подготовке к ипотечной сделке и на самой сделке. При других кредитах таких расходов нет или они минимальны.

Среди расходов на оформление есть обязательные и дополнительные.

Обязательные:

- Госпошлина за регистрацию права собственности.

- Аренда ячейки или аккредитива. Есть банки, которые предоставляют аккредитив бесплатно, но это исключение. Как правило, аренда стоит 2500—6000 ₽.

- Страховка, которую каждый банк запрашивает обязательно. Если ее нет, банк повышает ставку на 2—3 п. п. Клиент может выбрать компанию на свое усмотрение из перечня рекомендованных банком. По закону обязательно страхуют предмет залога. Два других риска — жизнь и трудоспособность клиента и титульное страхование, то есть потерю права собственности, — страхуют по запросу банков в зависимости от особенностей приобретаемой недвижимости. Ставка по страховке зависит от страховщика и составляет от 0,5 до 1% от суммы ипотечного кредита.

На усмотрение заемщиков или кредитора при оформлении ипотеки могут быть еще расходы:

- На оценку приобретаемой квартиры. В зависимости от региона она стоит 2000—5000 ₽. Некоторые банки меняют схему оценки и предлагают заемщику самостоятельно провести осмотр с помощью банковского приложения. Клиент не оплачивает услуги оценочной компании, а указывает параметры и фотографирует объект сам. Программа банка формирует отчет, и он отправляется в банк для проверки объекта.

- Подготовку договора купли-продажи. Некоторые банки готовят документ бесплатно, но не все. Например, «Дом-рф» за 3000 ₽ подготовит простую письменную форму договора. Если нужен договор повышенной сложности, например с большим количеством продавцов или отчуждением доли несовершеннолетнего, клиенту придется заплатить 5000 ₽. Можно не платить банку и составить договор самостоятельно.

- Дистанционную регистрацию сделки. Она нужна не всегда, но очень удобна при региональных сделках. К тому же некоторые кредиторы за электронную регистрацию делают скидку по процентной ставке. Дистанционная регистрация стоит 5000—17 900 ₽ в зависимости от банка и типа недвижимости — регистрация квартиры обойдется дешевле, чем покупка дома с участком.

- Услуги нотариуса при сделках, где они обязательны. Перечень таких сделок установлен в законе. Например, если в сделке участвуют несовершеннолетние. Плата за нотариальное заверение договора купли-продажи — 15 000—25 000 ₽.

Банк может реализовать залог. Заемные средства обеспечены залогом — квартирой, которая приобретается в том числе на деньги банка. Если заемщик нарушает условия договора и у него появляется просрочка, банк может реализовать залог и тем самым закрыть долг.

Происходит это так. Допустим, заемщик не платит по кредиту более 6—9 месяцев. Со временем сумма просроченных платежей и штрафов становится непосильной для клиента, и выплатить ее он уже никак не может — даже частями. При этом проценты продолжают начисляться и долг растет.

Возможный путь — реструктурировать долг, то есть изменить условия текущего кредитного договора, чтобы снизить ежемесячный платеж. Например, в течение 6 месяцев клиент будет погашать только проценты, а сумму основного долга банк не включит в тело ежемесячного взноса по договору.

Это временная мера, которая дает заемщику возможность восстановить платежеспособность и продолжить погашать всю сумму ежемесячного платежа. Однако, как правило, ее оформляют, только если клиент потерял работу. Если у клиента снизился доход или он просто перестал платить, это не повод реструктурировать долг — так ответят многие кредиторы. А еще можно оформить ипотечные каникулы, если заемщик подходит под требования программы.

Если реструктуризацию или каникулы оформить не получится, тогда у банка остается один вариант — продать квартиру на торгах. Банк обращается в суд и получает разрешение реализовать залог и тем самым погасить долг. После этого процесс переходит в стадию торгов. После аукциона частью суммы погашают долг, а если остается разница, то ее отдают должнику.

Если квартира в залоге у банка и при этом это единственное жилье заемщика, ее все равно продадут. Продадут ее и в том случае, если там прописаны дети. В законе прямо оговорено, что ипотечная квартира находится в залоге и обеспечивает возврат долга, если клиент не может погашать обязательства из собственных средств.

Но торги — крайний случай. Обычно банки стараются решить вопрос с клиентом до суда и торгов. Потому что иначе у банка возникают дополнительные расходы — на обращение в суд и организацию торгов. Их несет банк, и ему это невыгодно.

Длительный срок кредита. Ни один другой кредитный продукт банки не выдают на срок до 30 лет.

Главные причины, почему могут отказать в ипотеке

Хотя ипотека — один из наиболее одобряемых кредитов, по нему случаются отказы. Вот основные причины, по которым банки отклоняют заявку.

Плохая кредитная история — это первое, что скажет сотрудник банка. Банки имеют право не разглашать причину отказа, но могут и прямо назвать причину.

Плохая кредитная история, как правило, возникает из-за просрочек по платежам. Если просрочка до 30 дней, она обычно не портит историю. Но более длительные просрочки уже прямо на нее влияют, как и то, как давно заемщик погасил просрочку и как часто они повторяются.

Банки обращают внимание на просрочки по двум причинам:

- Они портят кредитный портфель.

- ЦБ РФ обязывает кредиторов формировать резервы по необеспеченным ссудам, обязательства по которым исполняются несвоевременно. Банкам невыгодно создавать допрезервы, поэтому они стараются избегать заемщиков, которые исполняют свои обязательства неаккуратно.

Насколько качественно обслуживается ссуда, в ЦБ смотрят по просрочкам. Банк России четко определил, какие просрочки считаются негативными для кредитной истории. Если есть просрочки свыше 60 дней за последние 180 дней, считается, что клиент обслуживает ссуду неудовлетворительно.

Таким образом, под плохой кредитной историей понимают кредитную историю, в которой за последние шесть месяцев были просрочки по ссудам дольше 60 дней. Все, что хуже этой ситуации, тем более будет считаться негативным фактором.

Иногда можно встретить мнение, что негативная кредитная история — это история, где числятся активные просрочки или закрытые недавно длительностью 90 дней и более. Согласно разъяснениям ЦБ это не совсем так.

Также многие банки устанавливают определенный срок, за который анализируют кредитное досье клиента. Все, что превышает срок, кредитор, когда принимает решение, не учитывает. Одни банки анализируют кредитную историю заявителя за последние три года, другие — за пять лет, другие вообще за весь срок кредитной истории у клиента. Один банк может не пропустить закрытые много лет назад просрочки клиента, а для другого они будут допустимы.

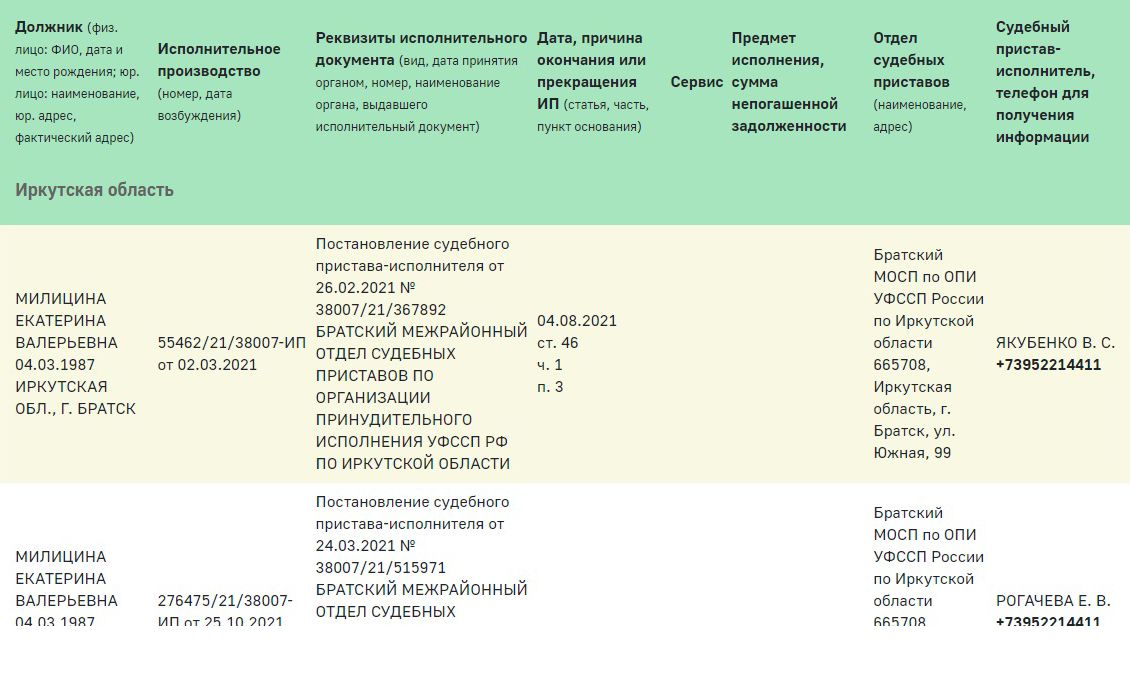

Долги. Сначала банк проверяет будущего заемщика через скоринг — специальную программу, которая анализирует анкетные сведения клиента по определенным алгоритмам и выносит предварительное решение — отказ или одобрение. После скоринга заявка уходит на следующие этапы проверки, если они предусмотрены в банке.

При скоринге делаются разные запросы, в том числе в единую базу Федеральной службы судебных приставов. Мелкий штраф на 1000 ₽ — не помеха для банка, а вот на долги по алиментам или коммунальным услугам кредиторы глаза не закрывают.

Для многих банков важны даже те долги, по которым исполнительное производство прекращено, но не окончено, то есть задолженность полностью не погашена. Иными словами, если пристав не смог взыскать задолженность по разным причинам и вернул исполнительный лист взыскателю. Такой долг, по мнению банков, считается непогашенным.

Такие долги отмечают в базе ФССП, но рядом с ними нет кнопки «Оплатить», зато указана причина, почему пристав прекратил по ним работу. Когда долг закрывают, информацию о нем полностью убирают из базы. Поэтому важно именно закрывать долги, чтобы они исчезли из базы.

Большая кредитная нагрузка или недостаточный доход. С 1 октября 2019 года банки обязаны рассчитывать показатель долговой нагрузки — ПДН. Согласно этому показателю на платежи по действующим кредитам вместе с будущей ипотекой у заемщика должно уходить не более 50% от дохода.

С другой стороны, если у клиента слишком много кредитов, например 6—8 договоров, и подтвержденного дохода хватает, банк при сомнениях в платежеспособности попросит к сделке закрыть часть долгов. Это называется отлагательным условием.

Когда у клиента много кредитов и он подает заявку на ипотеку, ему лучше сразу отметить в анкете, что он готов закрыть определенные кредиты, и коротко указать перечень. Также он может сказать об этом менеджеру, который ведет заявку. Если кредиты были, но клиент их недавно закрыл, лучше приложить к заявке справки о погашении.

Важна и структура задолженности. Часть банков считают ежемесячные платежи по кредитным картам как 5—10% от лимита. И неважно, пользуется заемщик картой или нет. Если карта активна, значит, клиент может в любой момент воспользоваться лимитом. А есть банки, которые не учитывают кредитные карты в нагрузку с любым овердрафтом или карты с лимитом до 30 000—50 000 ₽.

Работодатель. Проверку проходит не только заявитель, но и работодатель, которого клиент указал в анкете и документах. Если у юрлица есть проблемы с ФНС, например заблокировали счет или идут судебные разбирательства, то служба безопасности банка может клиенту отказать. Любые сомнения в сведениях о работе клиента — это сомнения в стабильности дохода. А для банка это значит, что у клиента есть вероятность потерять доход и выйти на просрочку.

Отказы могут быть связаны и с тем, что компания не делает официальных отчислений в СФР. Официальная работа есть не у каждого клиента, часть работают по «серой» схеме, а есть сотрудники, по которым работодатель по каким-либо причинам не отчисляет взносы в СФР. При этом человек реально работает и получает доход.

Сейчас многие банки запрашивают выписку из СФР или справку о состоянии лицевого счета в СФР — форму СЗИ-6, чтобы удостовериться хотя бы в минимальных отчислениях. Если даже минимальных нет, банк откажет, поскольку пустая СЗИ-6 приравнивается к отсутствию реального трудоустройства.

Недостоверная информация. Всю информацию из анкеты проверяют. Если в процессе какие-либо сведения не подтверждаются или вызывают сомнения, банк может запросить разъяснения или просто отказать в одобрении заявки. Клиент может что-то перепутать или не предупредить на работе, что могут звонить из банка. Любое несоответствие банк примет за обман. Поэтому крайне важно указать достоверную информацию.

Это самые распространенные причины. Но существует и много других оснований для отказа. Например, судимости, банкротство, деловая репутация клиента и так далее. Кредитная политика у каждого банка своя, и то, что одобрили в банке месяц назад, сегодня может не пройти.

Как узнать причину отказа

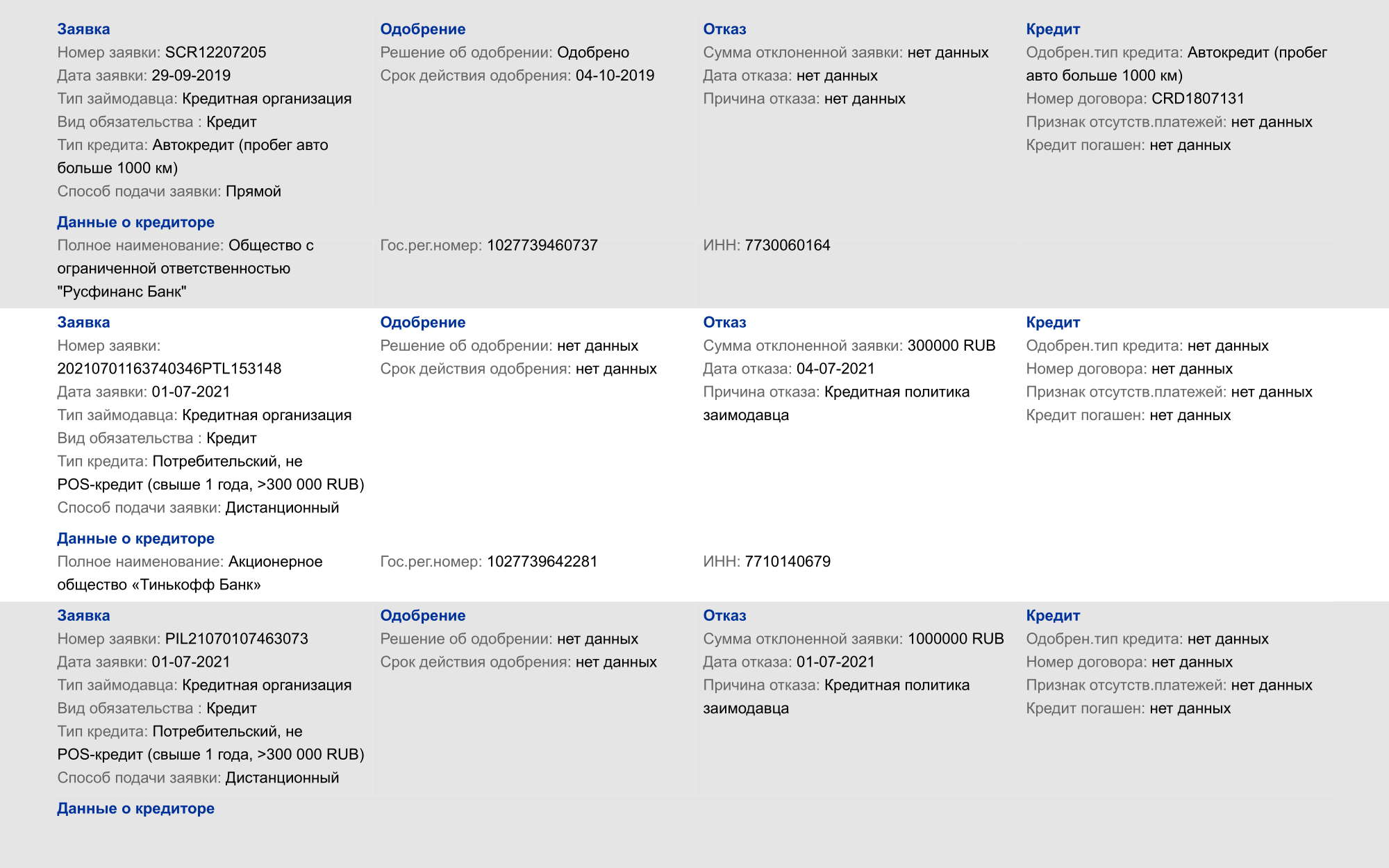

Точную причину отказа установить сложно. С 1 марта 2015 года банки обязаны указывать причину, по которой они отклоняют заявку. Ее пишут в информационной части кредитной истории клиента. Но, как правило, банки обходятся общими формулировками из соображений безопасности.

Обычно причины отказов такие:

- Кредитная политика банка. Это может быть что угодно. Например, клиент не подходит, потому что он ИП, а банк отдает предпочтение наемным сотрудникам.

- Кредитная история заемщика или поручителя. Если есть активные просрочки или просрочки более 60—90 дней за последние шесть месяцев, в кредите, скорее всего, откажут. Но все зависит от того, насколько строго банк оценивает просрочки.

- Прочее. Под таким предлогом также может указываться все что угодно.

Примерную причину отказа можно узнать по этапу, на котором отклонили запрос. Банки проверяют заемщиков в два основных этапа, на которых могут быть дополнительные уровни. Расскажу про каждый подробнее.

Автоматическая проверка — скоринг. На этом этапе финучреждение проверяет клиента через автоматический сервис — скоринг, который оценивает общий профиль клиента, платежеспособность и вероятность того, что заемщик выплатит кредит. Скоринговые программы активно разрабатывают БКИ, или банк может пользоваться своими наработками.

Есть и другие модели скоринга. Например, чтобы обрабатывать активных клиентов, с которыми заключены договоры банковского обслуживания, чтобы определять мошенников и работать с просроченной задолженностью и так далее.

Скоринг помогает установить, какова вероятность, что клиент закроет просрочку в ближайшее время, и есть смысл оставлять проблемный портфель или проще уступить его коллекторам. То есть банки используют скоринг не только для первичной обработки кредитных заявок, но и для анализа других сведений.

Программа проверяет все базы, которые доступны для обработки в автоматическом режиме. Хотя на ноябрь 2021 года в стране официально зарегистрировано шесть бюро кредитных историй, скоринговая программа каждого банка обращается за информацией не ко всем. Один банк мониторит только два бюро — НБКИ и ОКБ, другой дополнительно проверит «Скоринг-бюро» и даже КБ «Русского стандарта».

По результатам проверок и анализа сведений, которые указаны в анкете, формируется скоринговый балл. На значение балла влияет все, что клиент указывает в анкете или документах: возраст, стаж работы, качество кредитной истории клиента, образование.

В зависимости от балла клиент проходит скоринг или нет.

Если клиенту отказывают в ипотеке на этапе скоринга, в большинстве случаев это повод проверить кредитную историю. В ней могут быть ошибки по вине кредитора, который не отправил актуальные данные по клиенту.

Ручная проверка. Когда заявка прошла скоринг, она может уйти на ручную проверку. Здесь все индивидуально и зависит от банка. Есть кредиторы, которые выносят решение по заявке на основании скоринга, но таких немного. Далее заявка может проходить такие этапы или специалистов, как:

- Служба безопасности. Сотрудник проверяет любые сведения о правонарушениях и выясняет, насколько вероятно, что клиент не захочет погашать кредит, а берет его с мошеннической целью, то есть оформить и не платить.

- Аналитик или андеррайтер, которые в некоторых банках заменяют службу безопасности и проводят все те же проверки: звонят работодателю и проверяют, насколько законопослушен заемщик или работодатель.

- Риск-менеджер, который анализирует вероятность, что клиент выплатит кредит или уйдет на просрочку и риски.

На этом этапе сведения проверяются в ручном режиме. Сотрудник банка может позвонить работодателю или клиенту, а также запросить сведения по лицевому счету клиента в СФР.

Если банк отказывает на этом этапе, значит, сотруднику банка что-то не понравилось в представленных клиентом сведениях. Бывает, что клиент подал заявку, а на работе не предупредил о звонке из банка — и там не ответили. Также могут отказать, если сведения из анкеты не подтвердились. Но и на этом этапе все индивидуально: что не понравилось аналитику одного банка, может пройти в другом. Главное — быть честным перед банком и не пытаться его обмануть.

Если банк одобрил клиенту ипотеку, то положительное решение по заемщику действует чаще всего до 3—4 месяцев. За это время клиент подбирает объект, подает документы и одобряет объект. Однако, например, в Сбербанке, когда рассматривают объекты, заемщика проверяют повторно. Поэтому и на этом этапе бывают отказы.

Банки могут проверить клиента по БКИ и накануне сделки. Если у клиента что-то поменялось, например увеличилась кредитная нагрузка или он оформил новые займы, тоже могут отказать или пересмотреть условия одобренной ипотеки — снизить сумму или повысить ставку.

Как подготовиться, если хотите получить ипотеку

Если хотите свести возможные отказы к минимуму, перед тем как обращаться за ипотекой, лучше подготовиться. Вот что клиенту желательно сделать до того, как заполнять заявку.

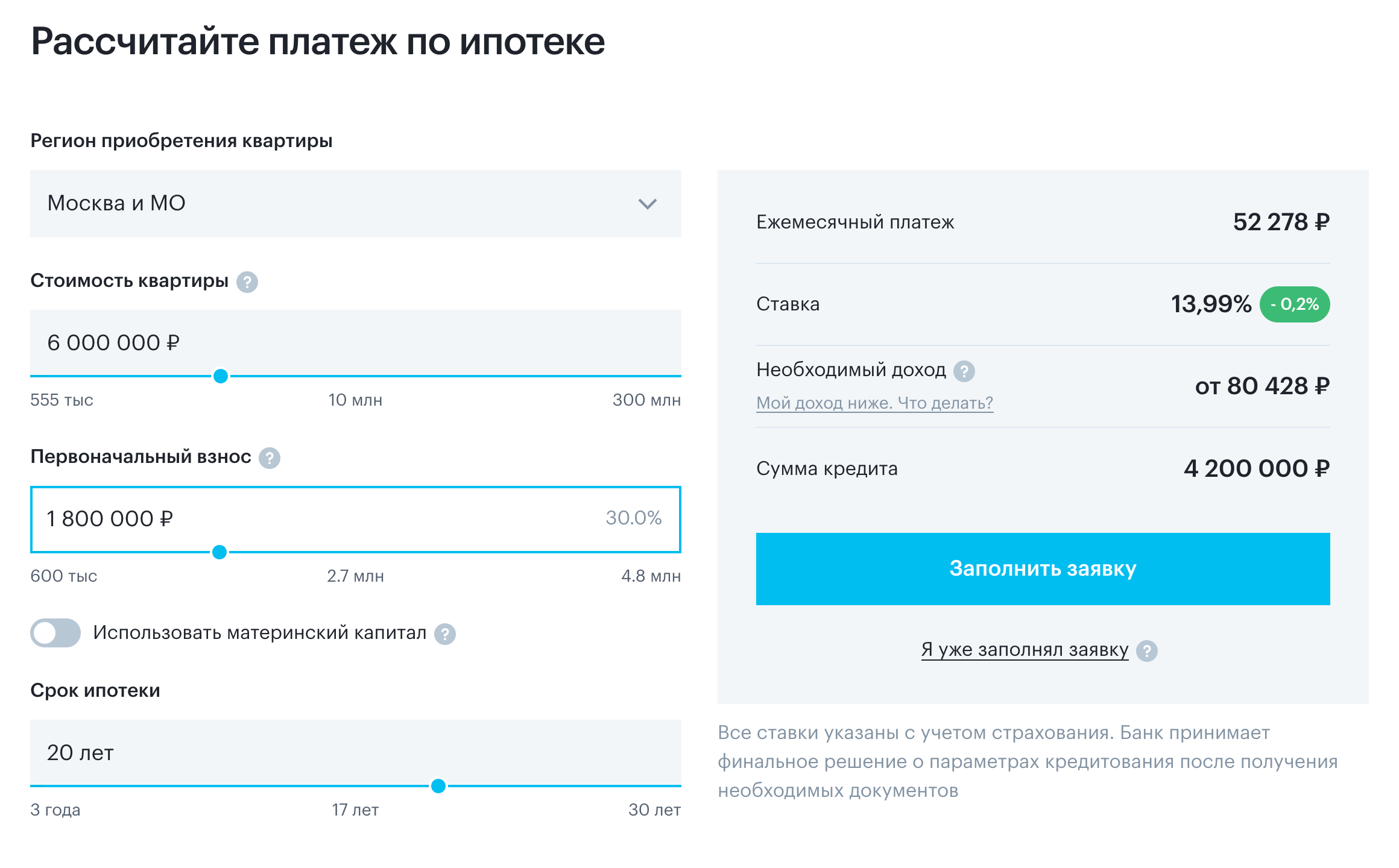

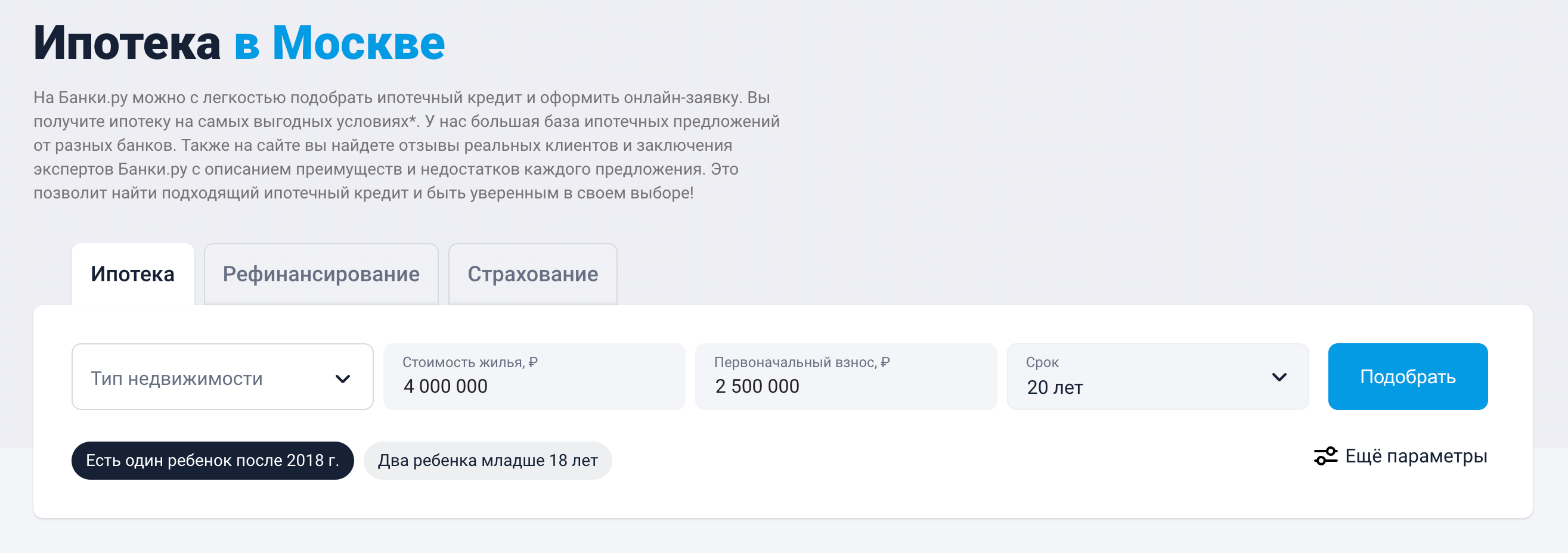

Определиться с объектом или примерной суммой кредита. Важно правильно рассчитать свои силы и определиться с суммой ежемесячного платежа, которая будет по силам и не создаст чрезмерную нагрузку на бюджет.

Для этого лучше рассчитать на кредитном калькуляторе примерную сумму ежемесячного платежа и сравнить размер платежа при разных сроках кредита. Важны два параметра — размер платежа и срок:

- Чем дольше срок, тем больше переплата, поэтому не стоит бездумно выбирать самый длительный срок.

- Оптимальный платеж. При кредите на короткий срок выплаты выше, а чем дольше платится ипотека, тем ниже ежемесячные платежи.

То есть нужно искать баланс между размером платежа и сроком ипотеки.

Еще нужно учитывать свой доход и рассчитать максимально возможную сумму кредита, которую может дать банк в зависимости от уровня дохода. Банки считают максимальный размер ежемесячного платежа по определенным алгоритмам. Общий смысл: на погашение кредитов должно уходить не более 50% от заявленного дохода. В эти 50% входят активные кредиты, если они есть, и будущая ипотека.

Учитывают все — не только потребкредиты, но и микрозаймы и кредитные карты, которые есть у клиента, но которыми он может даже не пользоваться. Платеж по карте кредиторы рассчитывают как 5—10% от ее лимита, поэтому лучше закрыть все активные кредитные карты до того, как обратитесь за ипотекой.

Проверить кредитную историю. В ней могут быть ошибки. Например, клиент закрыл автокредит в 2017 году, а в НБКИ договор до сих пор активный и указан ежемесячный платеж по нему — 17 800 ₽. Этот платеж банк тоже будет учитывать.

Бюро кредитных историй не виноваты в неточностях: они основываются на информации кредитора. Если вы нашли ошибки в кредитной истории, действуйте так:

- Сделайте запрос в ЦККИ и выясните, в каких бюро хранится кредитная история.

- Напишите запрос в каждое бюро и укажите, какую информацию следует исправить. Также нужно приложить документы, которые подтверждают некорректность сведений. Бюро обязано внести изменения в течение одного дня, но рассмотрят запрос в течение 30 дней. А с 1 января 2022 года ЦБ сократил этот срок — теперь БКИ обязаны отвечать клиентам по запросу клиентов в течение 20 рабочих дней.

Самый быстрый способ исправить ошибку — обратиться в банк с требованием внести изменения по кредитному договору во всех БКИ, куда банк направил информацию. Кредиторы обязаны в течение трех дней вносить сведения по кредиту в БКИ, с которым сотрудничают, иначе их могут оштрафовать.

Заявление на оспаривание недостоверной информации в кредитной истории банк обязан рассмотреть в течение десяти рабочих дней.

Обычно при наличии ошибок со своей стороны банки подтверждают их, и тогда БКИ по запросу банка вносит коррективы в кредитную историю клиента.

Обращаться напрямую в БКИ не всегда удобно. Во-первых, сначала нужно точно знать, в какие бюро банк отправил информацию, а во-вторых, не всем клиентам удобно рассылать запросы в бюро — все-таки этому придется уделить много времени. В некоторые бюро не получится обратиться дистанционно — придется направлять заказное письмо Почтой России или ехать лично в офис.

Прямое взаимодействие с БКИ больше нужно в нестандартных ситуациях. Например, кредитора ликвидировали, а правопреемника не назначили, поэтому направлять сведения о кредитах некому.

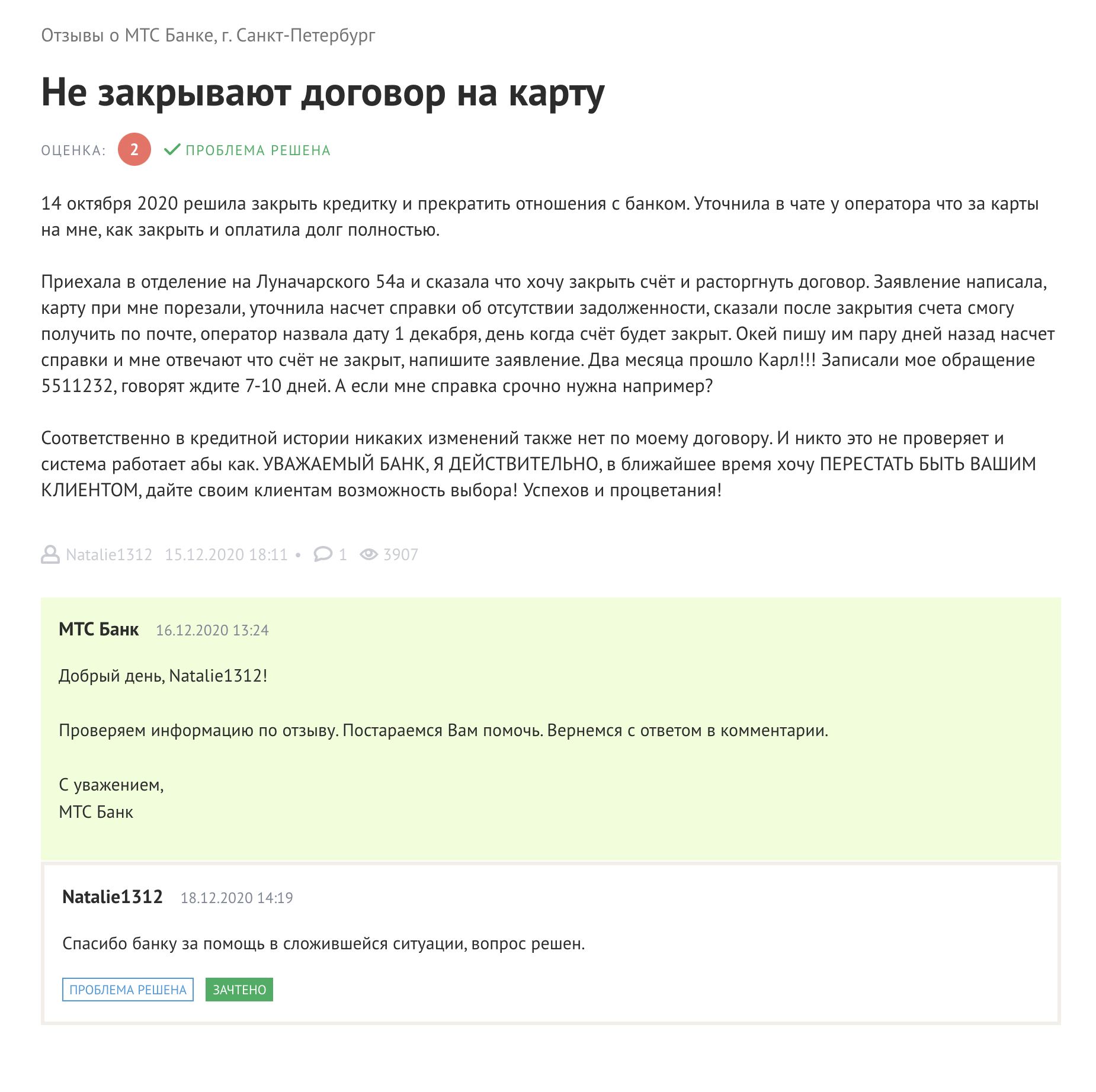

В подобных ситуациях исправить сведения поможет обращение в БКИ. Можно написать отзыв на финансовом портале «Банки-ру» в разделе «Народный рейтинг банков». Все отзывы там проверяют, и представитель банка дает официальный ответ.

Как показала моя практика с клиентами, это самый действенный способ в такой ситуации. Проблема выносится на публику, а не остается внутри банка.

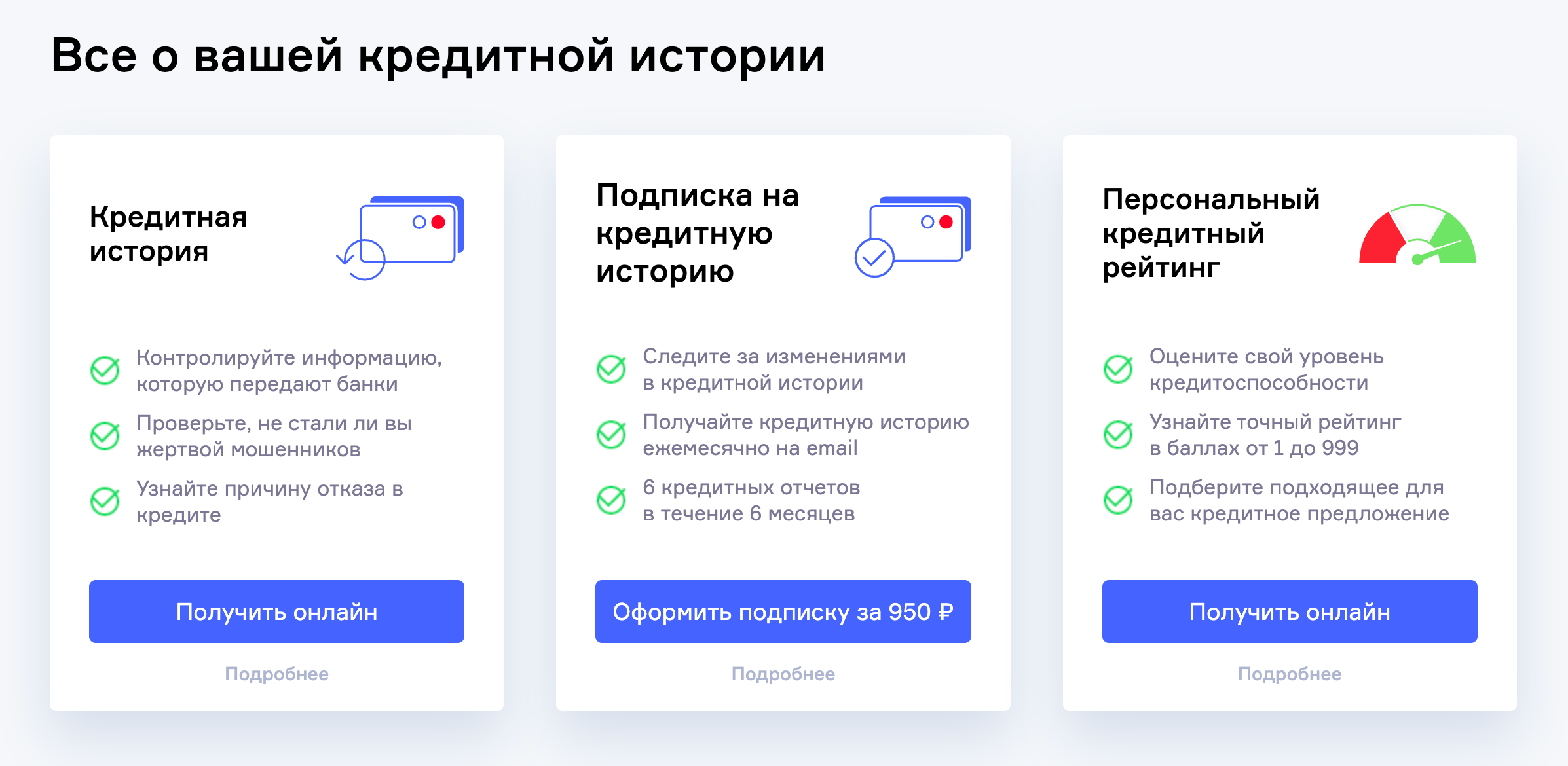

Проверять кредитную историю в каждом БКИ заемщик может дважды в год бесплатно.

Основные бюро для обращений, где хранятся истории большинства клиентов:

- НБКИ.

- ОКБ.

- «Скоринг-бюро».

- КБ «Русского стандарта».

Но если есть желание, можно проверить и во всех БКИ. На 2021 год их было восемь.

Посмотреть предложения банков и подобрать подходящие. Существуют сервисы, которые анализируют по запросу кредитные предложения банков и отбирают подходящие для клиента в зависимости от возраста, стажа работы, способа подтверждения дохода. Основной — «Банки-ру».

Похожие услуги по подбору кредиторов и условий кредитных программ оказывают многие финансовые порталы, например «Сравни-ру». Но «Банки-ру» считаются самым крупным и авторитетным источником, который первым в нише задал развитие подобного направления.

Подготовить документы для обращения. В большинстве случаев, если клиент обращается за стандартной ипотекой с полным пакетом документов, банки попросят представить:

- Паспорт или документ, удостоверяющий личность.

- Второй документ на выбор.

- Справку о доходах в любом виде: по форме банка или справку о доходах и суммах налога физлица, а можно заказать выписку по лицевому счету в СФР.

- Заверенную копию трудовой книжки.

Подать заявку на рассмотрение лично или на сайте банка в онлайн-форме. И сначала получить предварительное решение, а потом представить недостающие документы о трудоустройстве в офисе или дистанционно.

Популярные ипотечные заблуждения

Многие клиенты не обращаются в банк за ипотекой, поскольку им кажется, что им откажут. Но банки, когда рассматривают ипотечную заявку, настроены максимально лояльно и могут пропустить такие недочеты, которые никак не пройдут, если получать потребительский кредит.

Расскажу о наиболее распространенных заблуждениях.

Нет гражданства РФ. Есть банки, которые рассматривают и кредитуют нерезидентов РФ. Главные условия: нужно легально находиться на территории РФ и иметь официальный доход, то есть возможность представить справку о доходах и заверенную копию трудовой книжки.

Можно воспользоваться программой «Ипотека по паспорту». Тогда документы о трудоустройстве не потребуются. Но льготные программы, которые субсидирует государство, доступны только гражданам РФ.

Есть отказы в 2—3 банках. Если в одном банке откажут из-за просрочек в прошлом, в другом без проблем одобрят. Но не стоит рассчитывать на ипотеку по минимальной ставке. Банк должен учитывать риски невозврата кредита, которые закладывают в ставку по ипотеке. Также если клиенты обращаются за ипотекой, то количество запросов не так сильно влияет на скоринг, как в случае с потребительским кредитом. Все-таки залоговый кредит одобряют проще.

Работа по трудовому договору или неофициальная работа. Есть банки, которые для подтверждения занятости и дохода запросят только справку о доходах по форме кредитора. Другие банки вместо заверенной копии трудовой книжки принимают копию трудового договора. Если работа неофициальная и никаких справок не дают, можно рассмотреть программу «Ипотека по паспорту» с повышенным первоначальным взносом от 20—30%.

Неофициальная работа — это в первую очередь высокие риски для заемщика, если он лишится дохода и выйдет на просрочки. Тогда кредитор имеет законное основание обратить взыскание на залог. И неважно, единственное это жилье у клиента или нет и прописаны ли в нем дети. Банк реализует квартиру на торгах Федеральной службы судебных приставов или продаст сам, чтобы погасить задолженность.

Нет постоянной прописки. Некоторые клиенты сомневаются в возможности оформить ипотеку, если у них нет постоянной прописки в регионе проживания и обращения за кредитом. Или прописки на территории РФ нет в принципе — такое тоже бывает.

Еще несколько лет назад тот факт, что у человека нет постоянной регистрации по месту обращения, был поводом не принять у клиента заявление. Но сейчас банки становятся более лояльными, и для многих кредиторов не требуется постоянная регистрация на территории РФ.

По ипотеке это не так важно в отличие от потребкредитов. Когда сделка пройдет, заемщик получит собственность и сможет зарегистрироваться. К тому же обязательство защищено залогом, что снижает риски кредитора остаться без денег и не найти должника, если возникнут сложности с выплатами. Я подробно разобрала самые частые предубеждения в статье «8 мифов об ипотеке, которые мешают ей воспользоваться».

Запомнить

- Ипотеку одобряют проще, чем другие кредиты.

- Одна из главных причин отказа — плохая кредитная история. Однако отказ в одном банке не значит, что другие также откажут. У каждого банка свой профиль клиента и требования к качеству кредитной истории.

- Если банк или несколько банков отказали в ипотеке, нужно проанализировать ситуацию и выяснить, почему отказывают. В первую очередь заказать отчет о кредитной истории.

- Перед обращениями в банки тоже нужна подготовка: следует проверить КИ, рассчитать платеж и подобрать оптимальные банки, подготовить документы.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga