Мне 23 года, и я получил большое наследство. Куда вложить?

Не так давно я получил наследство: квартиру и денежные накопления. Если считать вместе с моим имуществом, то при продаже я получу больше 5 000 000 ₽. Для моего города это колоссальная сумма, тем более в 23 года.

Сейчас на работе предлагают повышение с переездом в Екатеринбург, и нет никакой уверенности, что в будущем я там осяду. То есть мне нужно вложить свой капитал.

Рассматриваю покупку акций с долгосрочной перспективой и редкой корректировкой портфеля, покупку недвижимости в Таиланде — этот вопрос еще подробно не изучал — и получение образования в Европе с последующим переездом на ПМЖ.

Для первого варианта мне не хватает знаний и опыта торговли на бирже. Для третьего нужно знание иностранного языка. Я говорю по-английски, но не рассматриваю англоязычные страны.

Хотел бы узнать, что думаете о такой ситуации? А также где можно пройти обучение по рынку ценных бумаг?

Насколько я понял, у вас есть работа, которая предполагает переезд в Екатеринбург и, вероятно, рост доходов. Кроме полученных в наследство денег и квартиры у вас есть собственные накопления, и вы хотите вложить имеющийся капитал.

Мне кажется, что вам важнее всего разобраться с целями. Чего вы хотите достичь, использовав этот капитал? Какая сумма вам понадобится и когда? От этого зависит, как вложить деньги. То есть сначала надо определить, что вам нужно, и только затем выбирать подходящие инструменты.

Тем не менее я кратко разберу те варианты, которые вы упомянули, а затем более подробно остановлюсь на долгосрочных вложениях в акции. Исхожу из того, что у вас есть финансовая подушка и нет дорогостоящих кредитов.

Как вы можете распорядиться деньгами

Вы написали, что рассматриваете три варианта вложить имеющиеся деньги. Разберу их плюсы и минусы.

Купить недвижимость в Таиланде. Я думаю, что вы хотите приобрести недвижимость не для того, чтобы жить, а в инвестиционных целях, чтобы сдавать или, возможно, заработать на росте цены.

Учтите, что вы будете покупать недвижимость в другой стране, с законами и языком которой вы вряд ли хорошо знакомы. Это повышает вероятность столкнуться с какими-то проблемами, например мошенничеством.

При этом вы не сможете все самостоятельно контролировать, находясь в России. Значит, придется полагаться на кого-то, кто живет в Таиланде.

Кроме того, экономика Таиланда, в частности рынок недвижимости, сильно зависит от туризма. В условиях коронавируса может оказаться так, что вы не сможете выгодно сдать или перепродать эту недвижимость, и ваши деньги будут надолго заморожены или придется фиксировать убыток. Возможно, вы даже сами не сумеете попасть в Таиланд, чтобы жить в своей квартире.

На мой взгляд, это довольно рискованный вариант. Удаленное ведение дел с недвижимостью и сдачей в аренду, как мне кажется, плохая идея, которая принесет больше головной боли, чем прибыли.

Менее рискованным выглядит вариант, когда у вас несколько объектов недвижимости, вы сами живете в этой стране и при этом занимаетесь этими объектами самостоятельно или с помощью местного партнера. Однако управлять несколькими объектами недвижимости сложнее, а главное, на покупку потребуется крупная сумма. Кроме того, не факт, что для вас приемлем переезд в Таиланд или там есть кто-то, кому вы доверяете.

Получить образование в Европе и переехать. Хорошее образование тоже можно считать инвестицией, потому что оно позволит увеличить доход в будущем. Однако многое зависит от того, кем вы планируете работать и в какой стране.

При этом вы пишете, что англоязычные страны вас не интересуют. Возможно, вам придется учить новый иностранный язык.

Этот вариант выглядит довольно сложным, и в нем много неизвестных.

Вложить деньги в ценные бумаги. Если сделаете долгосрочный хорошо диверсифицированный портфель, то сможете заметно увеличить капитал. Он поможет вам достичь цели, будь то крупная покупка или финансовая независимость.

Этот вариант кажется универсальным.

На что можно рассчитывать, если надолго вложиться в акции

Предположим, вы инвестируете 5 000 000 ₽ на 10 лет. Вы не пополняете портфель, а просто владеете ценными бумагами. Также для простоты предположим, что ваш портфель полностью состоит из фонда акций, который отслеживает американский индекс S&P 500 или аналогичный.

Исторически на очень длинных дистанциях индекс S&P 500 давал около 10% годовых. Это в долларах и с учетом дивидендов, но без учета инфляции в США. С учетом инфляции реальная доходность была около 7% годовых в долларах.

В рублях реальная доходность за последние 20 лет была примерно такой же или немного выше. Дело в том, что, с одной стороны, курс доллара заметно вырос, с другой — инфляция в России выше, чем в США.

Сейчас американский рынок акций довольно дорогостоящий, и вряд ли стоит рассчитывать на такую доходность в будущем. Предположим, что в ближайшие 10 лет его рублевая реальная доходность будет в среднем 4% в год. В таком случае вложенные 5 000 000 ₽ превратятся в аналог нынешних 7 400 000 ₽.

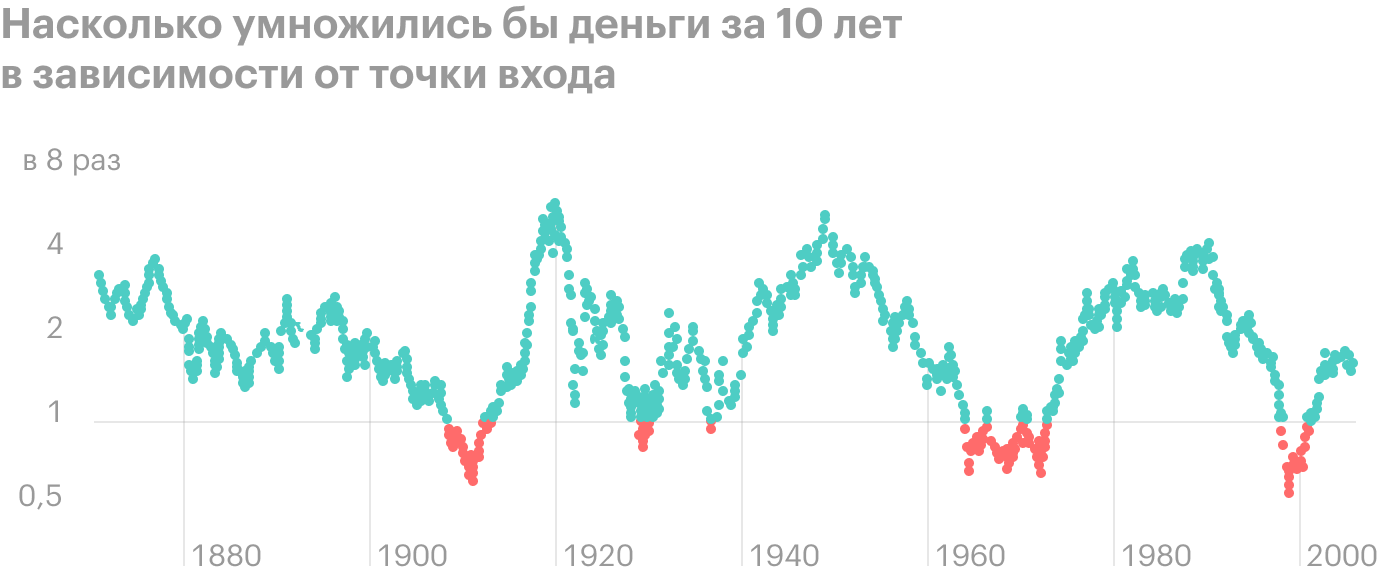

Учтите, что единовременное вложение в акции даже на 10 лет иногда приносило убыток, по крайней мере в долларах. При таком вложении многое зависит от точки входа, и это видно на графике.

Например, посмотрим, что было бы, если бы вы вошли в американский рынок чуть позже или раньше 2000 года. По вертикали отметка чуть раньше 2000 года находится на уровне немного выше 0,5. Это значит, что если бы вы начали инвестировать чуть раньше 2000 года, то за следующие 10 лет ваш капитал сократился бы практически вдвое и не восстановился за 10 лет. Однако если бы вы инвестировали всего на несколько лет раньше или позже этого момента, то через 10 лет ваши вложения удвоились бы.

Идеально угадать точку входа вряд ли возможно, так что в среднем разумно вложить все деньги сразу. При этом чем на больший срок вы вкладываете деньги в акции, тем ниже риск получить убыток. По крайней мере, если речь о рынке акций в целом в виде фондов, а не об акциях отдельных компаний.

Вполне вероятно, что вы решите периодически пополнять портфель. Если будете ежемесячно добавлять в портфель 10% дохода, например 5000 ₽ при зарплате 50 000 ₽, то размер портфеля в итоге превысит 8 100 000 ₽. Если будете вносить в портфель по 20 000 ₽ в месяц, его размер перевалит за 10 000 000 ₽. Это исходя из реальной доходности 4% в год, то есть с поправкой на инфляцию.

Портфель, на 100% состоящий из акций, весьма рискован. Чтобы риск был ниже, можно добавить в него облигации или золото. Еще разумно добавить акции других стран, не ограничиваясь США. И очень желательно использовать фонды акций, а не бумаги отдельных компаний: диверсификация снизит риск.

Распределение активов зависит от того, насколько вы готовы рисковать. Чем больший риск для вас приемлем и чем большей доходности вы хотите, тем выше может быть доля акций. При этом портфель, в котором есть не только акции, может оказаться не просто менее рискованным, но и более доходным.

Например, инвестиционный консультант Рик Ферри в своей книге «Все о распределении активов» приводил пример модельного долгосрочного портфеля «Молодые экономы» — умеренного базового портфеля. Он состоит из четырех фондов:

- VTI — рынок акций США, 40% портфеля.

- VEU — акции мира, кроме США, 20% портфеля.

- BND — облигации США разной дюрации, 30% портфеля.

- VNQ — акции сектора недвижимости, 10% портфеля.

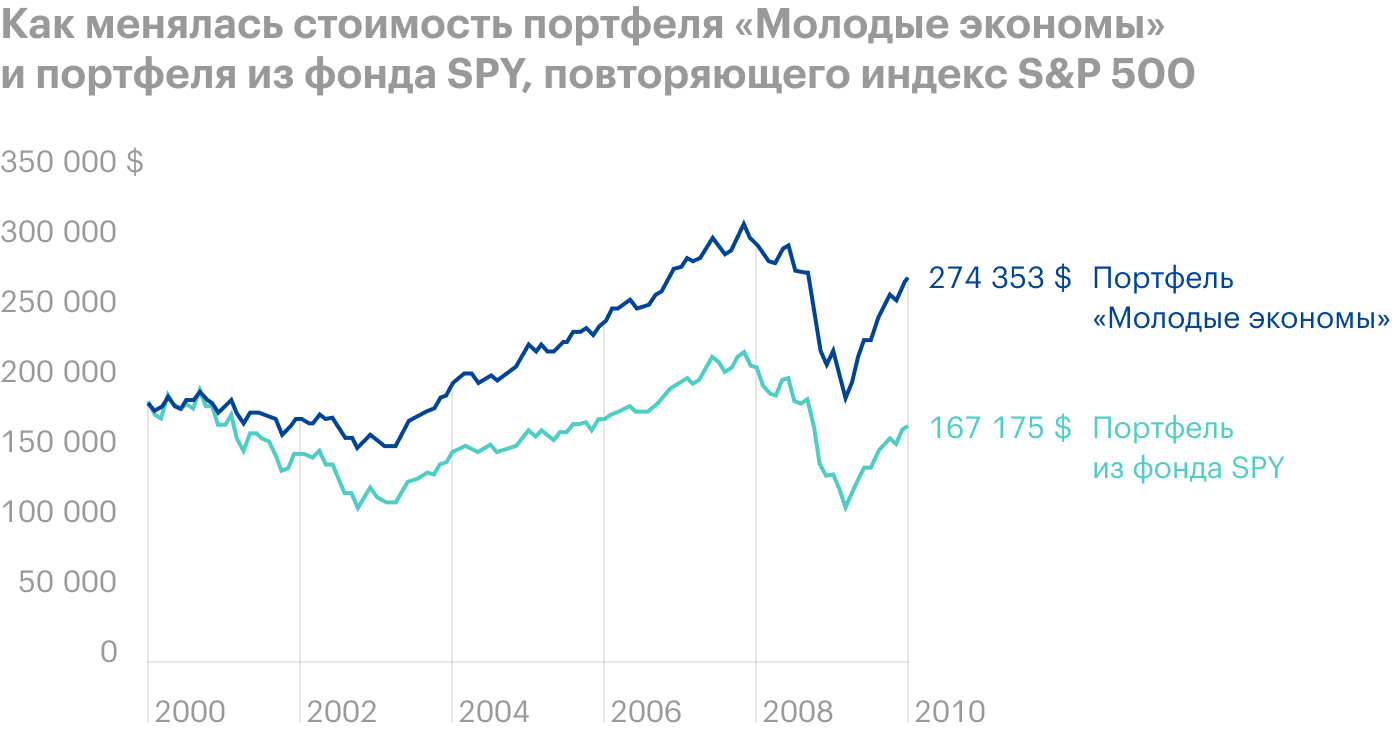

Воспользуемся сервисом Portfolio Visualizer, чтобы эмулировать поведение портфеля в 2000—2009 годах: это десятилетие считается потерянным для американского рынка акций. Считаем, что вложено 5 000 000 ₽, то есть около 185 000 $ по курсу ЦБ на начало 2000 года, а ребалансировка проводится раз в год.

К 31 декабря 2009 года капитал вырос до 274 000 $, или 8 286 000 ₽ по курсу на конец 2009 года. Для сравнения: если бы в портфеле были только акции США в виде фонда SPY, капитал уменьшился бы до 167 000 $. В рублях портфель вырос, но прибыль составила только 50 000 ₽.

Начало двухтысячных — плохая точка старта для инвестиций на 10 лет. Но портфель с разными типами активов показал себя заметно лучше, чем портфель только из акций США.

Это не значит, что надо повторить портфель, предложенный Риком Ферри, и рассчитывать на такой же результат. Но это показывает, что диверсификация по видам активов полезна, а рынок акций США — не всегда лучшее вложение.

Как больше узнать об инвестициях

Прежде чем инвестировать в ценные бумаги, советую вам лучше разобраться в этой теме. Так вы избежите дорогостоящих ошибок и сможете создать разумный портфель.

Например, вам наверняка пригодится наш бесплатный курс «А как инвестировать». Там рассказано, как устроены акции, облигации и фонды, как создать из них портфель и что с налогами. В том числе там разобрано, как работают налоговые вычеты за использование ИИС: они пригодятся, пока вы налоговый резидент России.

Если захотите больше узнать про инвестиции в отдельные акции, пригодится другой бесплатный курс — «Как заработать на акциях».

Еще будет полезно почитать книги об инвестициях, например «Манифест инвестора» Уильяма Бернстайна и «Случайное блуждание на Уолл-стрит» Бертона Мэлкила. Эти книги издавались в России, и их довольно легко найти.

Еще есть много хороших книг про инвестиции, которые в России не издавались, но раз вы знаете английский язык, то сможете их прочитать. Главное — найти сами книги. Англоязычная литература особенно пригодится, если захотите изучить какие-то узкие темы.

Что в итоге

Прежде чем решать, куда вложить деньги, надо определить, что вы хотите получить в результате. Сначала надо понять цель и возможности, а затем выбирать конкретные инструменты.

Вложения в недвижимость другой страны — это сложный и рискованный путь. Образование тоже вариант для инвестиций, но довольно специфический. Ценные бумаги — это универсальный способ вложить деньги, главное — создать подходящий именно вам портфель.

Инвестиции — это риск, и чем большей доходности вы хотите, тем больший риск приходится принять. Нужна диверсификация по разным классам активов: она улучшает показатели портфеля.

При долгосрочных вложениях риск получить убыток от акций ниже, чем при краткосрочных. По крайней мере, если вы используете индексные фонды, а не отдельные акции.

Маловероятно, что получится выбрать самую удачную точку входа в рынок. В среднем разумно вложить все деньги сразу, а если будете периодически пополнять портфель, то пополнения постепенно сгладят эффект от неудачного старта.