Что лучше для инвестора: один портфель или несколько?

Только начала изучать тему инвестирования. Понимаю, что хочу создать пенсионный портфель, портфель на детей, подушку. Но сомневаюсь, эффективно ли делить имеющийся капитал на три и более портфеля.

Как начать инвестировать капитал: разбить на несколько портфелей или разместить всю сумму в одном? Что эффективнее с точки зрения разумного инвестора?

Можно создать и единый портфель, но вообще разделить портфели в зависимости от целей и стратегии — разумный подход, который способен повысить эффективность инвестиций. Это позволяет лучше контролировать прогресс и точнее отслеживать риск и доходность.

Портфели можно делить не только по целям, но и, например, по используемым стилям торговли.

Разделение по целям

Часто люди инвестируют бессистемно: не держат в голове конечные цели и не оценивают влияние каждой покупки на портфель. Зачастую инвестор стремится просто получить максимальную доходность в моменте.

Для этого инвестор может увеличивать долю рисковых активов в портфеле, покупая те же акции роста. И если для долгосрочной цели это приемлемо, то для краткосрочных или тех целей, где риск неуместен, это может быть плохим решением.

Основная проблема в том, что, когда все активы на одном брокерском счете, тяжело разделить, какие из них удерживаются в рамках какой стратегии. Отслеживать прогресс тоже сложнее, и из-за этого может быть непонятно, достигнете ли вы цели вовремя.

Таким образом, удобно создать отдельные портфели, то есть наборы активов, для каждой цели. Вы точно знаете, для чего покупаете каждый актив, и у вас меньше шансов отклониться от плана и не достичь желаемого результата.

Вы формулируете для себя каждую цель, временной горизонт и в зависимости от этого выбираете стратегию. В результате четко понимаете, каким должно быть распределение активов, что вы делаете с поступающими купонами и дивидендами, фиксируете ли прибыль перед коррекциями, как часто ребалансируете портфель и так далее. У разных портфелей в таком случае может сильно отличаться состав.

Чтобы было понятнее, разберу это на основе ваших целей. Вы пишете, что копите на пенсию, откладываете на обучение детей и держите подушку безопасности. Вполне вероятно, удобно будет разделить капитал на разные портфели, но учтите: я привожу только пример, это не инвестиционная рекомендация. Куда и как вложить деньги — решать вам.

Пенсия. Вероятно, до запланированного вами выхода на пенсию еще много лет. Если у вас есть запас времени и вы согласны рискнуть в надежде на более высокую доходность, значительную часть пенсионного портфеля можно держать в акциях. Например, 50—75% портфеля или даже больше, а остальное отвести на облигации и золото.

К моменту выхода на пенсию желательно держать часть пенсионного портфеля, например 25% и больше, в менее рискованных инструментах: облигациях, фондах денежного рынка, на вкладах.

Во время пенсии часть портфеля стоит по-прежнему держать в акциях, чтобы снизить риск быстро проесть капитал из-за невысокой доходности малорискованных активов.

Под акциями здесь и далее я понимаю вложение в рынок акций через диверсифицированные биржевые фонды, а не акции отдельных компаний. Отдельные акции могут дать результат гораздо хуже рынка — про это у нас есть отдельная статья.

Обучение детей. До этой цели, вероятно, меньше времени, чем до пенсии. Кроме того, деньги на обучение вы потратите в течение 4—5 лет, тогда как пенсионный портфель может использоваться несколько десятилетий.

Поскольку эти деньги понадобятся раньше, чем пенсионный капитал, и портфель на образование детей должен быть менее рискованным, под эту цель нужна отдельная стратегия. Доля акций здесь будет меньше, чем в пенсионном портфеле.

К моменту, когда потребуются деньги, портфель должен полностью или почти состоять из надежных коротких облигаций, фондов денежного рынка, вкладов и так далее. Если же значительная часть денег будет в акциях, есть риск, что портфель просядет в кризис и денег не хватит.

Финансовая подушка. Это запас денег на случай потери работы, болезни и так далее. Подушку обычно не используют для инвестиций и не считают портфелем или частью портфеля.

Акции, фонды акций и другие рискованные инструменты не годятся для подушки. Из биржевых инструментов подойдут облигации надежных эмитентов — государства, регионов, крупнейших компаний — с погашением в ближайший год, максимум два. Также пригодятся фонды денежного рынка, например FXMM и VTBM.

Но самый приемлемый вариант — держать подушку на вкладах, накопительных счетах или картах с процентом на остаток, а также частично в виде наличных. Это даст быстрый доступ к деньгам в любое время, а доходность будет более предсказуемой.

Разделение по стратегиям или стилям инвестиций

В разных портфелях могут использоваться разные стратегии или подходы к инвестициям. Например, в дополнение к основному портфелю можно создать спекулятивный. Или можно держать в разных портфелях разные виды акций или иных инструментов, чтобы сравнить эффективность стратегий.

Впрочем, разные стратегии и стили вполне могут быть частью одного портфеля, например пенсионного. Разделение по стратегиям и стилям довольно условное, и обычно важнее всего цель и горизонт инвестиций, а также приемлемый уровень риска.

Инвестиции и трейдинг. Допустим, у инвестора есть долгосрочный портфель — с этим понятно. Но инвестор хочет попробовать себя в трейдинге в надежде получить высокую доходность или просто чтобы лучше понять, как устроены рынки, и проверить какие-то идеи.

В таком случае разумно создать отдельный портфель для спекулятивной торговли и экспериментов. Туда можно внести сумму, потеря которой не критична, например 5—10% от капитала.

Этот портфель разумно держать на отдельном счете. Так инвестор не сможет навредить основному портфелю, если слишком увлечется трейдингом. Еще будет проще отслеживать результаты торговли, так как спекулятивные сделки не будут смешиваться со сделками в обычном портфеле.

Разные варианты инвестиций. Может быть так, что инвестор хочет попробовать разные варианты вложений. Например, в один портфель он хочет включить акции дивидендных аристократов, а в другой — индексные фонды всего рынка акций или акции растущих ИТ-компаний. Или вообще использовать портфель для участия в IPO.

Разделив эти подходы, инвестор поймет, как такие стратегии вели себя в различных ситуациях, каковы затраты времени на управление каждым портфелем и так далее. Это может быть полезно.

Неочевидные преимущества раздельных счетов

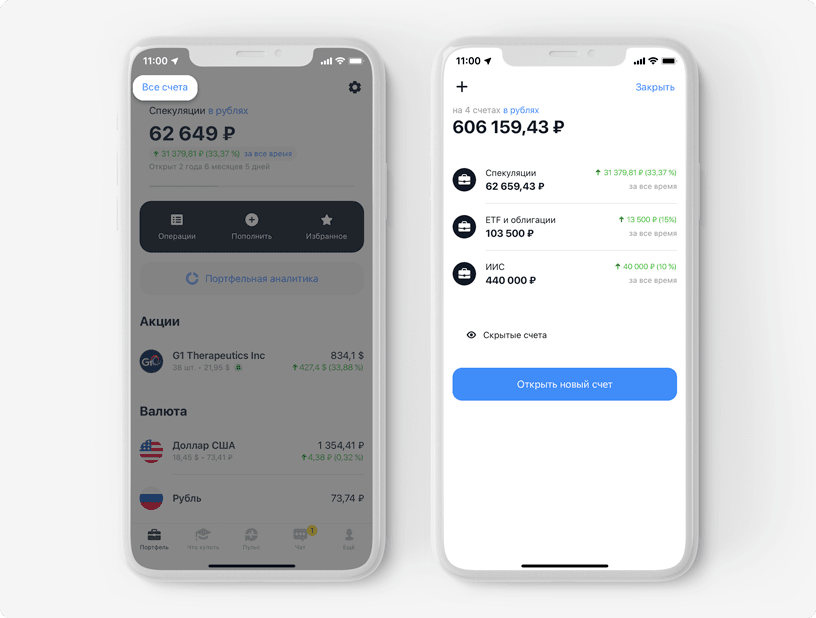

Разделение на портфели обычно производится на уровне брокерских счетов. То есть на одном счете — один портфель, на другом счете — другой и так далее. Может быть и так, что один портфель разделен между счетами разных брокеров или на разных счетах одного брокера находятся разные портфели.

В Т-Инвестициях можно открыть до 10 брокерских счетов, не считая инвесткопилки и ИИС. Счета можно переименовывать, изменять порядок их отображения или скрывать. Налог считается и удерживается по всем брокерским счетам и инвесткопилке вместе, а не по отдельности.

Если использовать счета разных типов, то есть брокерские и ИИС, и у разных брокеров, появляются преимущества.

Налоговые вычеты. Можно открыть одновременно индивидуальный инвестиционный счет и брокерские счета. Брокерских счетов может быть много, а ИИС одновременно — только один.

ИИС позволяет получать специальные налоговые вычеты, но такой счет не стоит закрывать раньше чем через три года с даты открытия, иначе потеряете право на вычеты. Выводить деньги с обычного брокерского счета можно без закрытия счета и в любое время, но там нет тех вычетов, что на ИИС.

Обычно имеет смысл по максимуму пополнять ИИC ради налогового вычета: вносить туда до 400 000 ₽ в год, если нужен вычет на взнос, или до 1 000 000 ₽, если нужен вычет на доход. Остальные деньги можно отправлять на брокерский счет, особенно если есть вероятность, что они скоро понадобятся. Если же вы ежегодно инвестируете сумму меньше, чем указаны выше, и эти деньги не потребуются в ближайшее время, все активы можно держать на ИИС.

У нас есть статья про то, как распределить деньги между ИИС и обычным брокерским счетом, — может пригодиться.

Большое количество акций. Иногда удобно разделить активы на несколько счетов, если разных бумаг слишком много. Например, если вы инвестируете в российские и американские акции, причем покупаете их отдельно, а не через ETF.

В статье про индексы Nasdaq и S&P 500 я показывал, что для отслеживания S&P 500 в ручном режиме нужно приобрести минимум 50 акций с наибольшим весом в индексе. Чтобы следовать за индексом Мосбиржи — более 40 бумаг. Чтобы создать диверсифицированный портфель из российских корпоративных облигаций, не прибегая к фондам, также придется приобрести 10—20 долговых бумаг.

Чтобы не держать сотню и более бумаг на одном счете, удобно распределить их по нескольким счетам.

В частности, разделение российских и американских акций по разным счетам позволит четко отслеживать динамику активов в сравнении с ориентирами — бенчмарками. Ведь когда портфель состоит, например, из смеси российских и американских бумаг, некорректно сопоставлять его динамику ни с S&P 500, ни с индексом Мосбиржи.

Если же разделить активы и сравнивать каждый портфель со своим бенчмарком, вы лучше поймете динамику своих активов.

Диверсификация по брокерам. Часто люди стремятся диверсифицировать не только активы, но и самих брокеров. Например, держать активы как у российского брокера, так и у иностранного или же у нескольких российских. Это, помимо всего прочего, защищает от рисков, связанных с банкротством отдельного брокера.

Даже несмотря на то, что все ценные бумаги хранятся в депозитарии и при банкротстве брокера вы их не теряете, это не касается денег на счете. Также это не касается специфических ситуаций, когда брокер, например, позаимствовал ценные бумаги в рамках овернайта и обанкротился.

Расширенный доступ к инструментам. Счета у нескольких брокеров могут расширить набор доступных инструментов. Например, чтобы торговать активами, недоступными на Московской и Санкт-Петербургской биржах, необходим статус квалифицированного инвестора или выход на иностранные биржи через иностранного брокера.

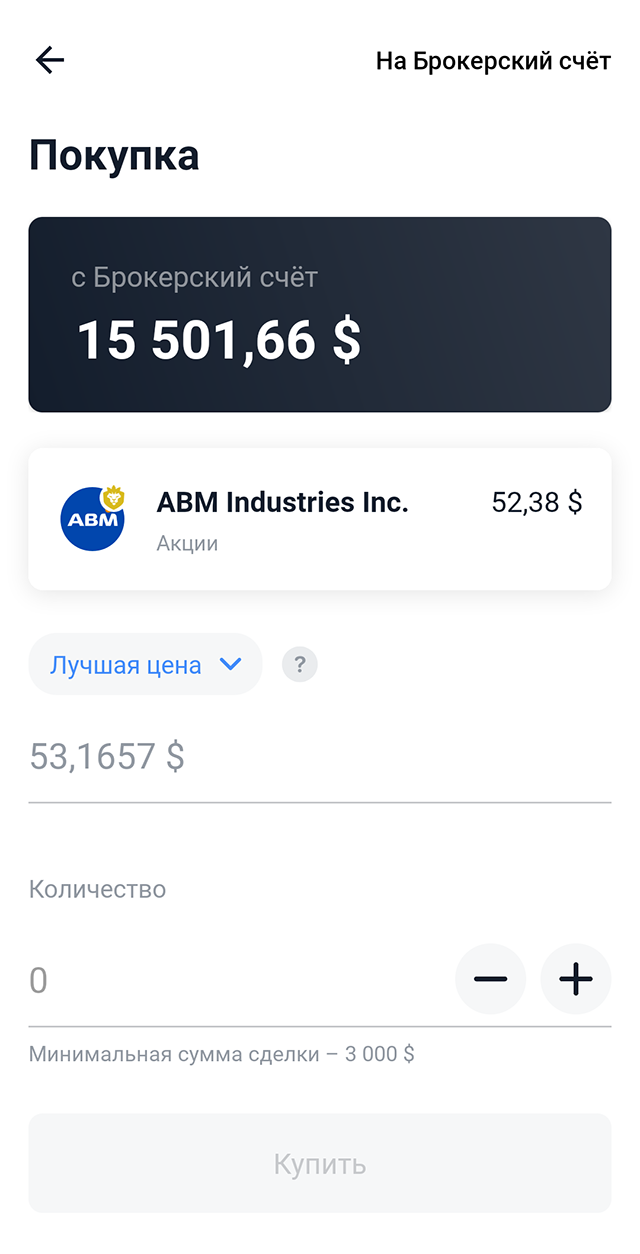

Но даже если вы квалифицированный инвестор, который торгует через российского брокера, на внебиржевые сделки могут накладываться ограничения. Например, минимальная сумма операции в Т-Инвестициях — 3000 $.

В то же время у брокера «Открытие» можно покупать активы с Лондонской биржи, NYSE и Nasdaq без ограничений на сумму сделки и без заградительной комиссии. Правда, доступны не все бумаги с этих площадок.

Кроме того, через «Открытие» можно покупать биржевое золото, GLDRUB_TOM, и серебро, SLVRUB_TOM, — аналог обезличенного металлического счета, только на бирже. Многие брокеры, в том числе Т-Банк, не дают доступа к этим инструментам. Зато все БПИФы от Т-Капитала можно купить и продать через Т-Банк без комиссии за сделку.

Таким образом, у разных брокеров можно пользоваться разницей в комиссиях и наборе инструментов, чтобы инвестировать эффективнее.

Что в итоге

Разделение инвестиций по портфелям может быть удобно, если у вас две и больше целей с разным горизонтом или с какими-то иными отличающимися требованиями. В таком случае под каждую цель можно создать свой портфель, состав и методы управления которыми будут отличаться.

Разные портфели можно сделать, если хочется поэкспериментировать с трейдингом. Под спекулятивную торговлю стоит выделить свой счет, а учитывать его можно как отдельный портфель или как часть портфеля для какой-то цели.

Разные портфели для каждой цели позволяют не выходить за рамки стратегии и четко отслеживать прогресс. Если же использовать счета у разных брокеров, будет доступ к более широкому набору инструментов и вы будете меньше зависеть от отдельного брокера.

Даже если у вас несколько портфелей с разными целями и составом, стоит хотя бы иногда проверять общее распределение активов, словно все ваши инвестиции — это единый портфель. Так вы сможете понять, нет ли какого-то перекоса в сторону отдельного вида активов или конкретной ценной бумаги. Кроме того, можно будет сравнить динамику ваших инвестиций в целом с инфляцией, вкладами и так далее.