Единственное жилье супругов: как его считают и когда не придется уплачивать налог при продаже

Бывает, что при продаже квартиры у одного супруга минимальный срок владения вышел, а у другого нет — и непонятно, что делать с налогами.

Единственным жильем признают любую жилую недвижимость — дом, квартиру или комнату, если у человека нет в собственности другого жилого помещения или доли в нем.

Если человек продает жилую недвижимость до истечения минимального срока владения, он должен уплатить НДФЛ по ставке 13% при доходе до 2,4 млн рублей и 15% — при превышении. Но из этого правила есть исключения. Расскажу о них подробнее.

- Когда минимальный срок владения меньше пяти лет

- По каким критериям определяют единственное жилье

- Какое жилье признают совместной собственностью супругов

- На что обращают внимание при определении единственного жилья

- Какое правило определения единственного жилья у супругов

- Как считают срок владения

- Нужно ли доказать налоговой право на освобождение от уплаты НДФЛ

- Можно ли сделать жилье единственным перед продажей

Когда минимальный срок владения меньше пяти лет

По общему правилу минимальный срок владения — пять лет. Но он может быть сокращен до трех в некоторых случаях . Например, если квартира — единственное жилье продавца или получена:

- по наследству;

- в дар от близкого родственника;

- в результате приватизации;

- по договору пожизненного содержания с иждивением.

По каким критериям определяют единственное жилье

Жилье признают единственным, если на момент регистрации перехода права собственности продавец не владеет:

- другим жилым помещением — например, кроме квартиры у него нет еще жилого дома в деревне;

- долей в праве собственности на жилье, например в родительской квартире;

- объектом жилой недвижимости в совместной собственности супругов — сюда относятся случаи, когда один из супругов покупает другое жилье и при этом у пары нет брачного договора.

В расчет принимают только недвижимость, которая зарегистрирована на продавца в ЕГРН. Пользование жильем по договору социального найма или постоянную прописку в другом месте не учитывают.

Из правила есть исключение. Максимум за 90 дней до продажи человек может купить еще одно жилое помещение, и его не будут учитывать как второе жилье . Датой покупки и продажи в этом случае будет день регистрации перехода права собственности от продавца к покупателю.

Например, супруги купили однушку, но до истечения минимального срока решили ее продать и купить двухкомнатную. Если у них есть первоначальный взнос, они могут взять ипотеку, купить новую квартиру и переехать. А старую после переезда выставить на продажу и полученными деньгами закрыть ипотеку. Главное — уложиться в 90 дней, чтобы не уплачивать НДФЛ с продажи.

Какое жилье признают совместной собственностью супругов

Имущество — совместная собственность супругов, если оно нажито в браке . Недвижимость, которой один из супругов владел до брака или которую получил во время брака в дар, наследство или по другой безвозмездной сделке, считают личным имуществом только этого супруга .

На что обращают внимание при определении единственного жилья

Недвижимость, которую оформили на одного из супругов. Если один из супругов во время брака купил жилье и стал его единственным титульным собственником, такую недвижимость все равно будут считать совместной собственностью. Исключение — если супруги заключили брачный договор и изменили порядок владения имуществом.

Но если супруг получил недвижимость по безвозмездной сделке — в дар, наследство или в результате приватизации, — совместной собственностью она не будет. И такая недвижимость не учитывается как второе жилье другого супруга.

Право требования по договору долевого участия. Пока квартира не построена и не оформлена в собственность, это не объект недвижимости, а право требования. При определении единственного жилья его не учитывают. Это справедливо и когда квартиру по акту приема-передачи уже приняли от застройщика, но право собственности в Росреестре не зарегистрировали .

То есть если супруги продают квартиру раньше, чем истечет минимальный срок владения, но при этом они купили новостройку и еще не оформили на нее право собственности, их квартира будет считаться единственным жильем.

Апартаменты, садовые дома и другие нежилые помещения. Апартаменты и садовые домики, в которых нельзя прописаться, жильем не считают. В собственности может быть сколько угодно апартаментов и подобных домов — на статусе единственного жилья это не скажется.

Это касается и других нежилых помещений: гаражей, кладовых, складов, офисов, магазинов и прочего. Если в выписке ЕГРН в пункте «назначение» нет слова «жилое/жилой», такое помещение при определении единственного жилья не учитывают.

Жилье за границей. Оговорки о том, что другое жилье обязательно должно находиться в пределах РФ, в налоговом законодательстве нет. Из этого можно сделать вывод, что при наличии жилой недвижимости за рубежом претендовать на статус единственного жилья нельзя.

Но механизма проверки имущества за границей у налоговой нет, поэтому на практике жилье за границей в расчет не берут. При этом минимальный риск того, что налоговая инспекция о нем узнает, остается.

Правило определения единственного жилья у супругов

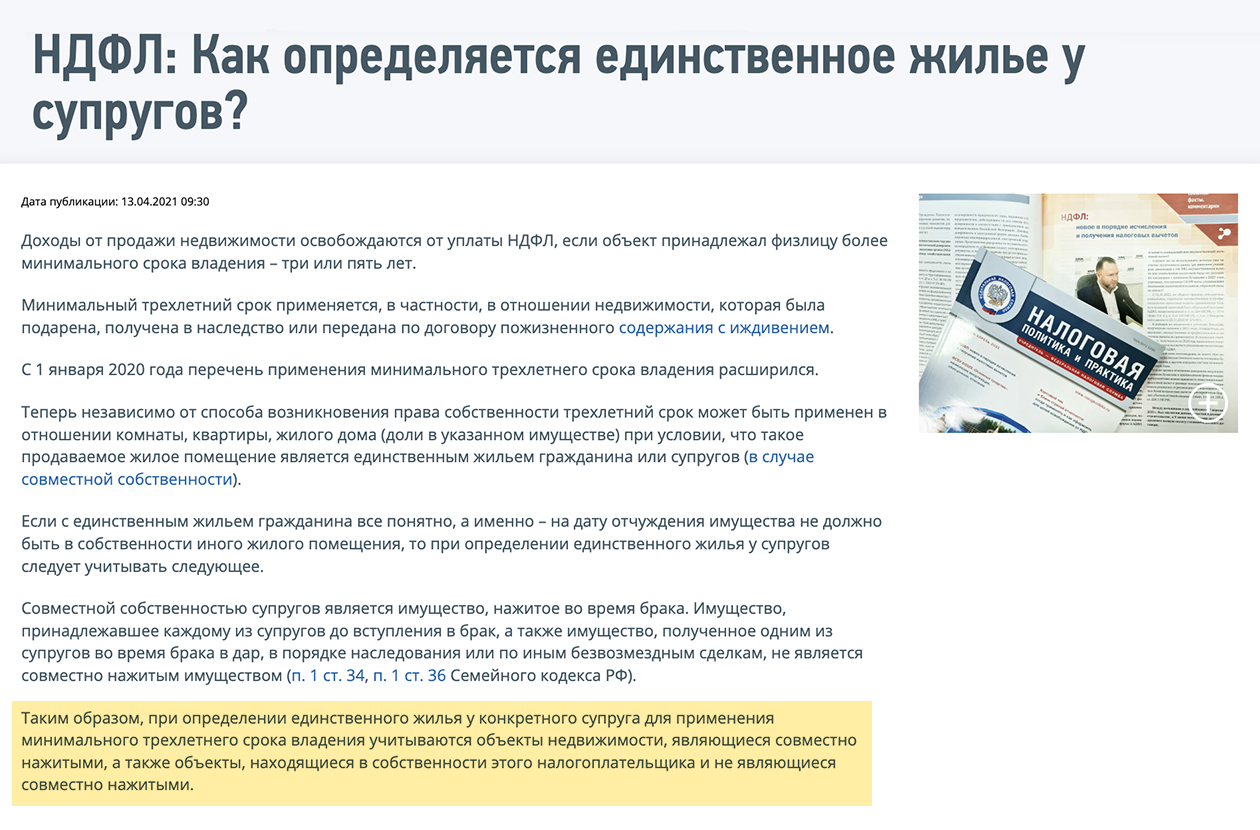

В 2021 году Федеральная налоговая служба выпустила разъяснение о том, как определяется единственное жилье у супругов.

Согласно первой версии заметки, чтобы определить единственное жилье у конкретного супруга и применить минимальный трехлетний срок владения, учитывают только совместно нажитые объекты недвижимости. Личную недвижимость налогоплательщика в расчет не берут.

Но в марте 2023 года налоговая поменяла мнение, хотя новых разъяснений не дала. ФНС исправила исходный текст, даже не поменяв дату выхода статьи.

То есть при определении единственного жилья у конкретного супруга для применения минимального трехлетнего срока владения учитывают:

- совместно нажитые объекты недвижимости;

- объекты, которые приобрели до брака либо получили в дар или наследство в браке, а потому они не считаются общим жильем супругов.

Вот к чему могло привести изменение позиции ФНС.

Допустим, супруги продали в 2024 году единственную совместную квартиру. У мужа на момент сделки была также в собственности доля в жилье, которая досталась в дар от матери. У жены ничего, кроме купленной в браке квартиры.

По итогам 2024 года супруги не подали декларации по НДФЛ, полагая, что продали единственное жилье. Но в 2025 муж получил уведомление о необходимости сдать 3-НДФЛ, поскольку не учел долю в другом жилье. И для него квартира, купленная в браке, не была единственной на день продажи.

Изменение формулировки в разъяснении ФНС объясняется просто. Первая редакция противоречила ст. 57 Конституции РФ, п. 1 ст. 3 и подп. 1 п. 1 ст. 23 НК РФ, согласно которым каждый налогоплательщик должен уплачивать налоги лично.

Семья не может подать совместную декларацию, каждый супруг должен отчитываться о собственных доходах. Поэтому определять, единственное жилье или нет, нужно исходя из наличия собственности в любой форме — как общей, так и индивидуальной.

Супруги решили продать купленную в браке квартиру через четыре года после покупки. Для жены это единственная квартира. А мужу принадлежала также комната в коммуналке, которую он унаследовал от покойного дяди.

То есть для жены 1/2 проданной квартиры — единственное жилье, унаследованная мужем комната не учитывается. А поскольку минимальный срок владения в три года истек, ей не нужно подавать декларацию и уплачивать НДФЛ.

А вот 1/2 мужа — не единственное его жилье, так как есть еще комната дяди. Для него минимальный срок владения «брачным» жильем в пять лет еще не истек, поэтому на основании действующих в 2025 году правил он должен задекларировать доход и уплатить НДФЛ.

Как считают срок владения

Человек не уплачивает НДФЛ с продажи единственного жилья, если владеет им больше трех лет. Срок владения начинается с момента регистрации права собственности . Но есть исключения:

- Жилье досталось в наследство — срок считают с даты смерти наследодателя .

- Готовая квартира, которую приобрели по ДДУ: как напрямую у застройщика, так и через уступку права требования. Срок — с даты полной оплаты, в том числе из ипотечных денег. Если позже будет доплата за лишние метры, она не считается .

- Несколько долей, если их приобрели в разное время, но объединили в единый объект собственности — срок владения начался с даты приобретения первой доли .

- Право собственности, которое признали в судебном порядке — срок считают с даты вступления в силу решения суда .

- Владение на праве собственности старой квартирой в доме, который снесли в Москве по реновации, — включат в минимальный срок владения жильем, полученным взамен .

Нужно ли доказать налоговой право на освобождение от уплаты НДФЛ

Если жилье единственное и выдержан минимальный срок владения, не нужно подавать декларацию или доказывать, что нет необходимости уплачивать НДФЛ. ФНС автоматически получает данные о сделках из Росреестра и, если увидит потенциальное нарушение, инициирует проверку: продавцу направят письмо — в нем запросят пояснения или дополнительные документы.

Можно ли сделать жилье единственным перед продажей

Статус единственного жилья важен только на момент перехода права собственности к покупателю. Если к этому времени распродать другие объекты, даже в том же году, последнее жилье будет единственным.

Продавцы, которые не выдержали минимальный срок владения и не хотят уплачивать НДФЛ, иногда дарят другую жилую недвижимость близкому родственнику : тому не придется платить НДФЛ со стоимости подарка .

Если единственная цель дарения — уйти от НДФЛ с продажи оставшегося жилья, так делать нельзя и налоговая может посчитать последнее не единственным и доначислить НДФЛ .

Но для этого ИФНС придется пойти в суд и доказать там, что продавец и родственник сговорились на дарение, а в реальности все осталось как было. Например, потому, что продавец сохранил прописку в подаренном жилье или как-то еще продолжает им пользоваться. Но таких судебных прецедентов пока не было и оценить вероятность проблем невозможно.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga