Для компаний, которые называются малыми, существуют льготы по оформлению сотрудников в штат.

Правда, отчитываются за сотрудников все одинаково. Вот полная инструкция, что, как и в каком порядке делать, чтобы пользоваться льготами и соблюдать закон.

Наймите бухгалтера, не морочьте себе голову

Чтение этой статьи у обычных людей вызывает припадок, потому что форм, отчетов и телодвижений тут невозможно много. Казалось бы, ну платишь ты за сотрудников гору денег, ну неужели вы там не можете сами все посчитать? Нет, отчитывайся, сколько и за кого ты заплатил, в три разные инстанции, вот тебе куча форм. Бесит такое.

Это грустная статья о бюрократии. Если не хотите грустить, обратитесь за профессиональной помощью бухгалтера.

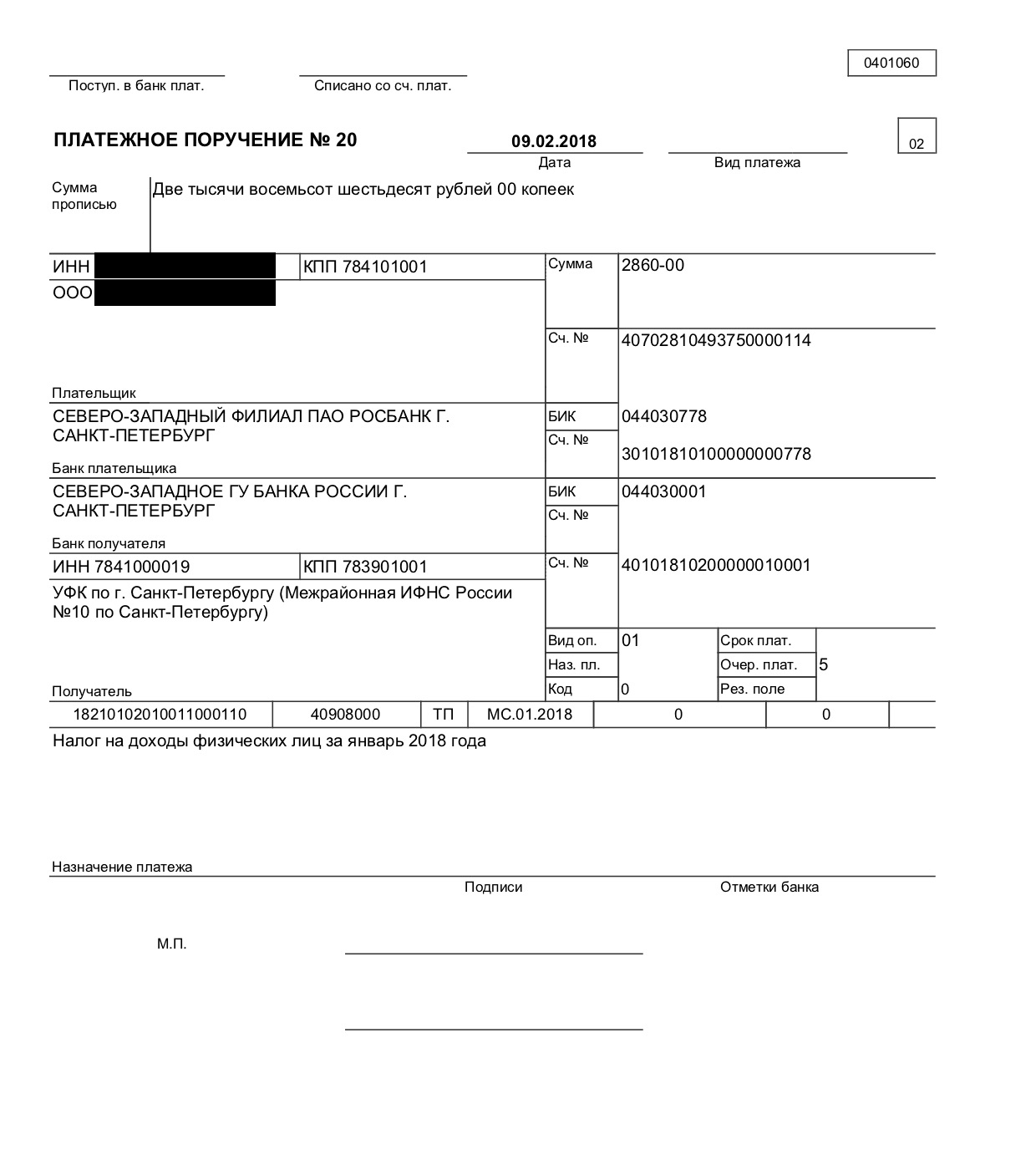

Налог на доходы физических лиц

Со всех своих доходов физлица обязаны платить налог на доходы (НДФЛ) — 13%. Тут есть ряд исключений и оговорок, но в общих случаях налог именно такой. Если физлицо сотрудничает с ИП или компанией по договору, то компания становится налоговым агентом этого физлица — она должна рассчитать, удержать и перечислить в налоговую НДФЛ за своего работника.

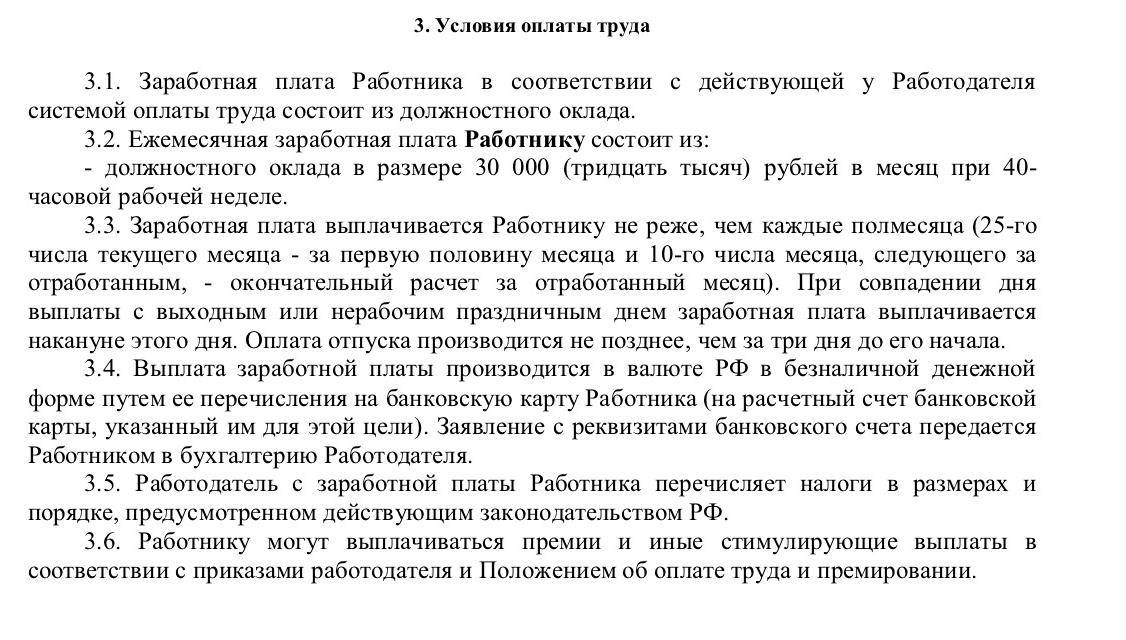

По закону заработную плату нужно перечислять два раза в месяц: за первую половину месяца (это называют авансом) и за вторую.

Конкретная дата выплаты зарплаты прописана в трудовом договоре, но есть условие: выплатить нужно не позднее чем через 15 календарных дней после окончания периода, за который она начислена, а перерыв между авансом и зарплатой не может превышать 15 дней.

НДФЛ считается от полной суммы (аванс + зарплата), но перечисляется раз в месяц — не позже следующего дня после выплаты итоговой зарплаты. Если этот день выпадает на выходной или официальный праздник, платеж нужно перенести на ближайший рабочий день. По трудовому договору из примера НДФЛ за март нужно отправить до 11 апреля.

Считаем НДФЛ

Стандартный НДФЛ — 13%, чаще всего вы будете работать с ним. В некоторых случаях НДФЛ может быть 15, 30 или 35%, но эти ставки не касаются зарплаты.

Допустим, заработная плата сотрудника за месяц — 56 000 ₽, сотрудник резидент.

Считаем: 56 000 ₽ × 13% = 7280 ₽ — это НДФЛ, или подоходный налог, если нет вычетов.

56 000 ₽ − 7280 ₽ = 48 720 ₽ — получит сотрудник на руки.

Если нужно выдать сотруднику на руки 56 000 ₽, то считать будем так. Сумма к начислению: 56 000 ₽ / (100% − 13%) = 56 000 ₽ / 0,87 = 64 367,82 ₽.

НДФЛ: 64 367,82 × 13% =8368,82.

На руки: 55 999,82 ₽.

НДФЛ с больничных и отпускных

НДФЛ, удержанный с отпускных и больничных, нужно перечислить в бюджет не позднее последнего дня месяца, в котором доходы были выплачены.

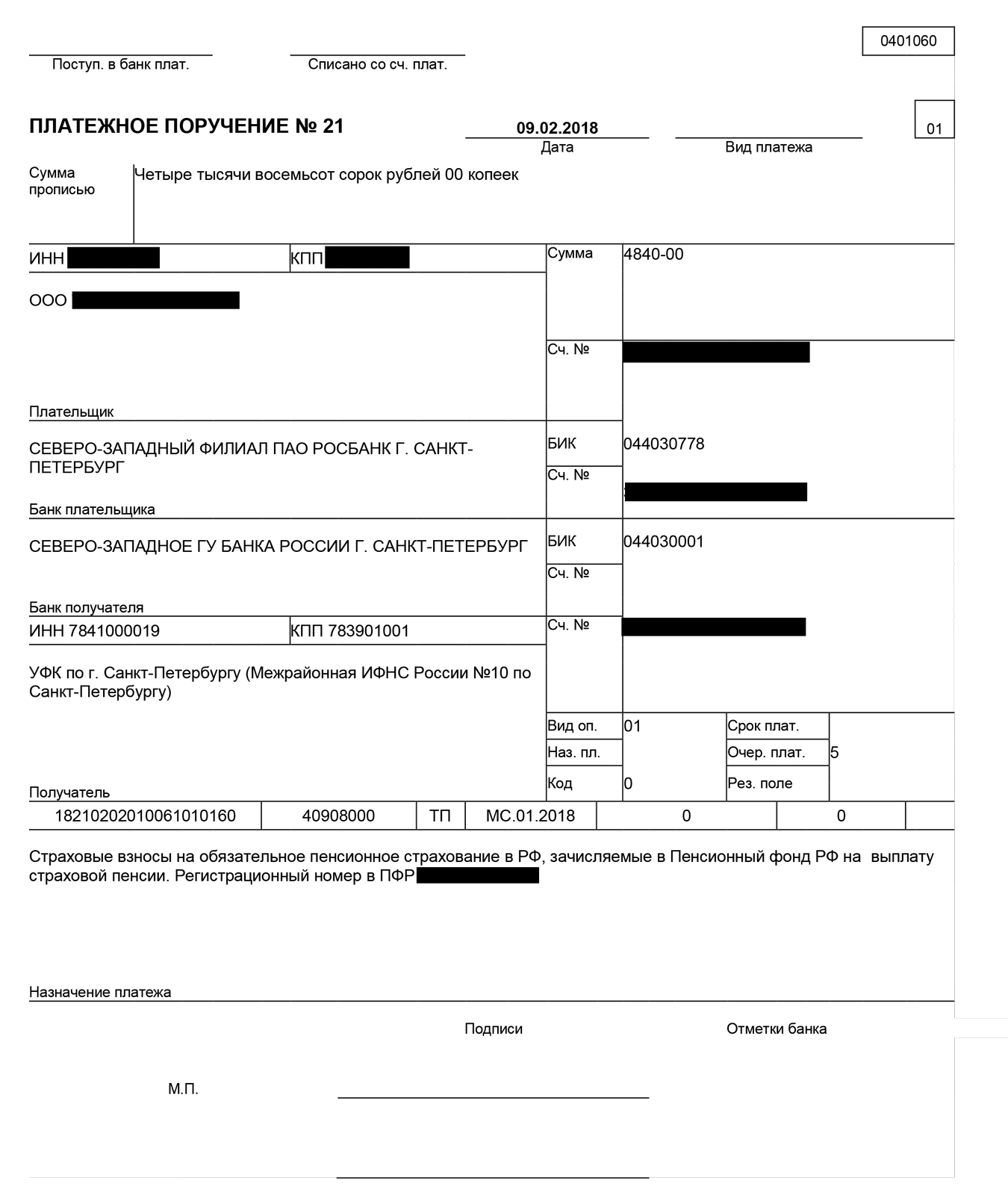

Страховые взносы

При работе по трудовому или гражданско-правовому договору работодатель обязан выплачивать за сотрудника взносы. Принципиально то, что НДФЛ как бы платит работник, а взносы ложатся на работодателя. Стандартные взносы такие.

22% — на обязательное пенсионное страхование. Уменьшается до 10%, если общая сумма выплат сотруднику в течение года превысит лимит. Для 2020 года такой лимит — 1 292 000 ₽.

5,1% — на обязательное медицинское страхование. Не зависит от размера дохода, начисляется в течение всего года.

2,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Как и взносы на пенсионное страхование, имеют предельную базу. В 2018 году это 912 000 ₽. Как только выплаты достигают этой суммы, взносы больше не начисляют до конца года.

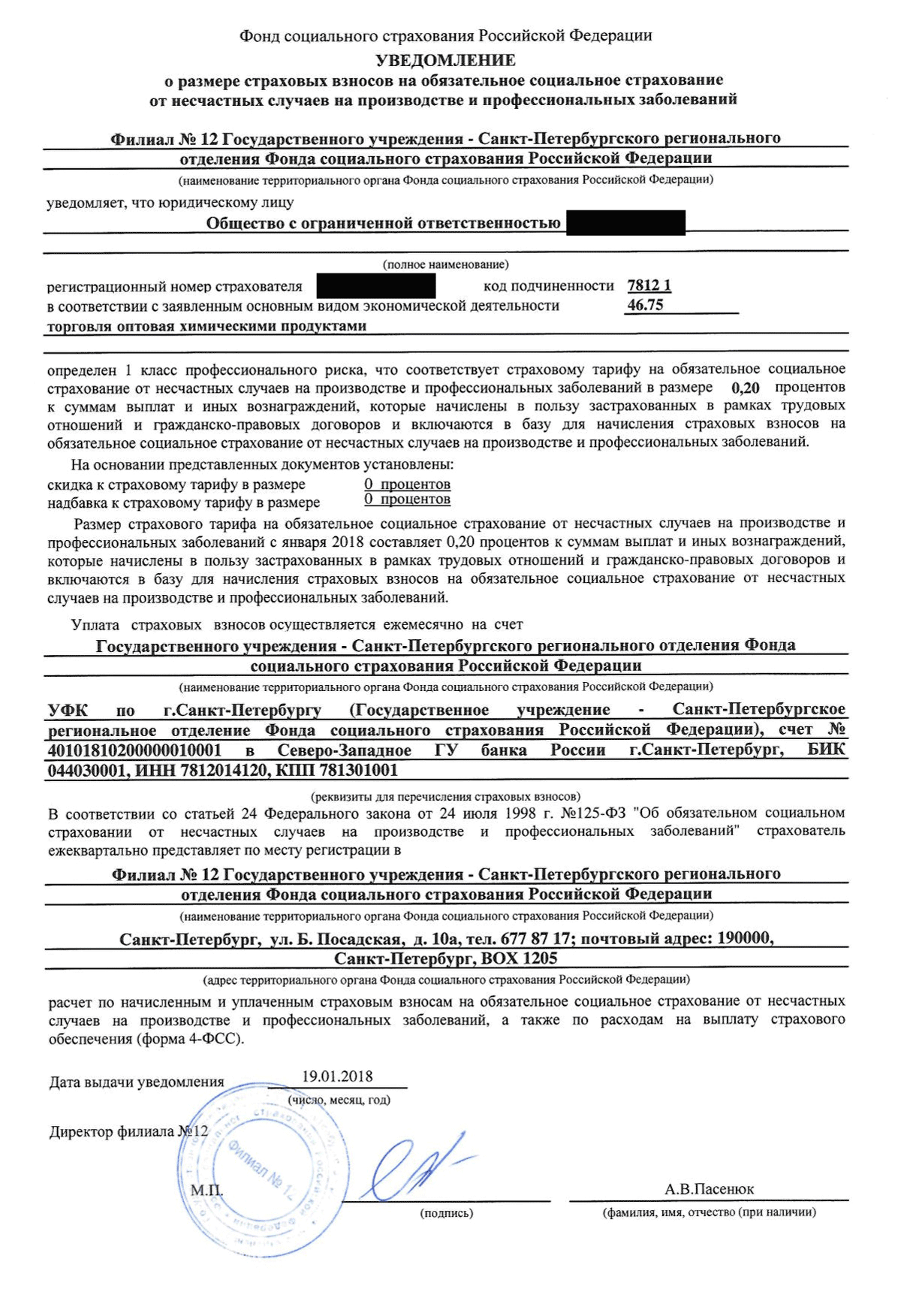

От 0,2 до 8,5% — взносы на травматизм. Платят за сотрудников, оформленных по трудовому договору. Размер взноса зависит от группы профессионального риска предприятия.

Взносы на ОПС, ОМС и ВНиМ перечисляют в налоговую, и она сама распределяет их по фондам. А вот взносы на травматизм платят в ФСС.

Группа профессионального риска и размер взносов указаны в «Уведомлении о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» из ФСС. Его выдают при регистрации, а потом при ежегодном подтверждении основного вида деятельности. Правда, ИП подтверждает вид деятельности только при его изменении.

Взносы нужно переводить ежемесячно. Последний день — 15 число следующего месяца. Если оно приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Находящиеся в реестре МСП — малых и средних предприятий организации и ИП из пострадавших отраслей могут воспользоваться рассрочкой по взносам с выплат сотрудникам. Взносы за март можно вносить равными долями с ноября 2020 года по октябрь 2021. А за июль — с января 2020 года по декабрь 2021. Срок — не позднее последнего числа каждого месяца.

Как платить меньше

С 1 апреля 2020 года ИП и организации из реестра МСП облагают взносами по обычным тарифам только выплаты работнику в пределах МРОТ за месяц. Сейчас это 12 130 ₽. А на сумму превышения над МРОТ взносы начисляют по таким тарифам: 10% на ОПС, 5% на ОМС и 0% на ВНиМ.

Кроме того, во втором квартале 2020 года в пострадавших из-за коронавируса отраслях все ИП и организации из реестра МСП облагают выплаты работникам в любой сумме взносами по тарифу 0%.

Страховые взносы от 14 до 28% платят:

- Предприниматели, чей бизнес связан с информационными технологиями.

- Хозяйственные общества и хозяйственные партнерства в практическом применении (внедрении) результатов интеллектуальной деятельности.

- Компании, внедряющие технические инновации в особых экономических зонах.

- Компании туристско-рекреационной деятельности в особых экономических зонах.

Подробно об этом всем писали в статье «Налоговые льготы для ИТ-компаний».

Сведения о трудовой деятельности

Форму СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

СЗВ-ТД сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую, а также при подаче им заявления о выборе формы трудовой книжки — до 15 числа следующего месяца.

Скачать форму можно в «Консультанте-плюс».

Сведения о застрахованных лицах

Ежемесячно в пенсионный фонд нужно сдавать форму «Сведения о застрахованных лицах», или СЗВ-М. Сдать ее нужно не позднее 15 числа месяца, следующего за отчетным.

В отчет попадают работники, оформленные не только по стандартным трудовому и гражданско-правовому договорам, но и по всем остальным:

- По договору авторского заказа.

- По договору об отчуждении исключительного права на произведения науки, литературы, искусства — пп. 3 п. 1 ст. 420 НК

- По издательскому лицензионному договору.

- По лицензионному договору о предоставлении права использования произведений науки, литературы, искусства.

То есть если вы наняли писателя, чтобы написать книгу о ценностях вашей компании, его тоже нужно включить в СЗВ-М.

Если организация приостановила деятельность, но в ней есть оформленные работники, сдавать за них СЗВ-М все равно нужно.

Если организация не ведет финансово-хозяйственной деятельности, но при этом в ней есть работники, с которыми действуют трудовые или гражданско-правовые договоры (то есть работники не уволены), по ним должна быть представлена ежемесячная отчетность.

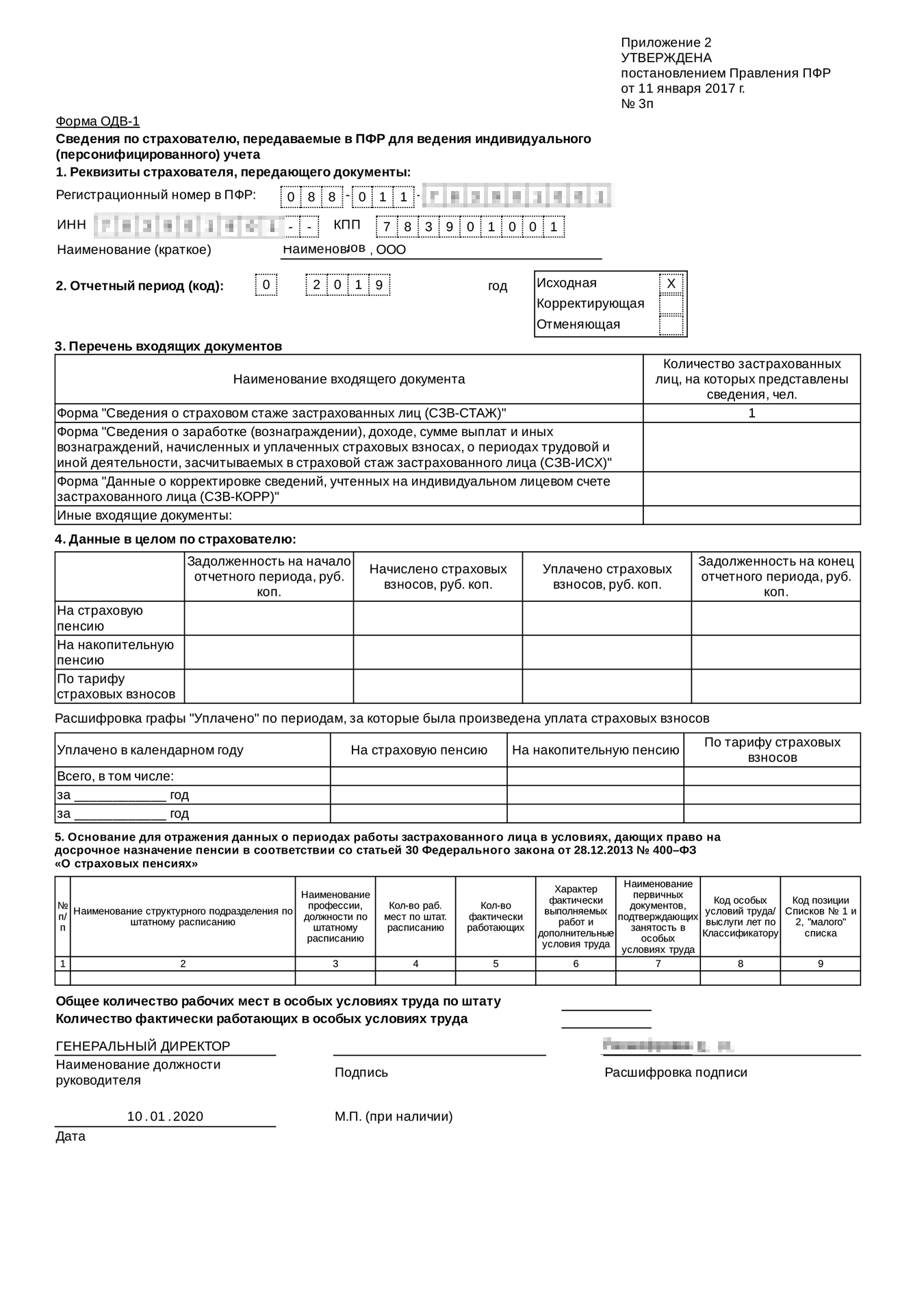

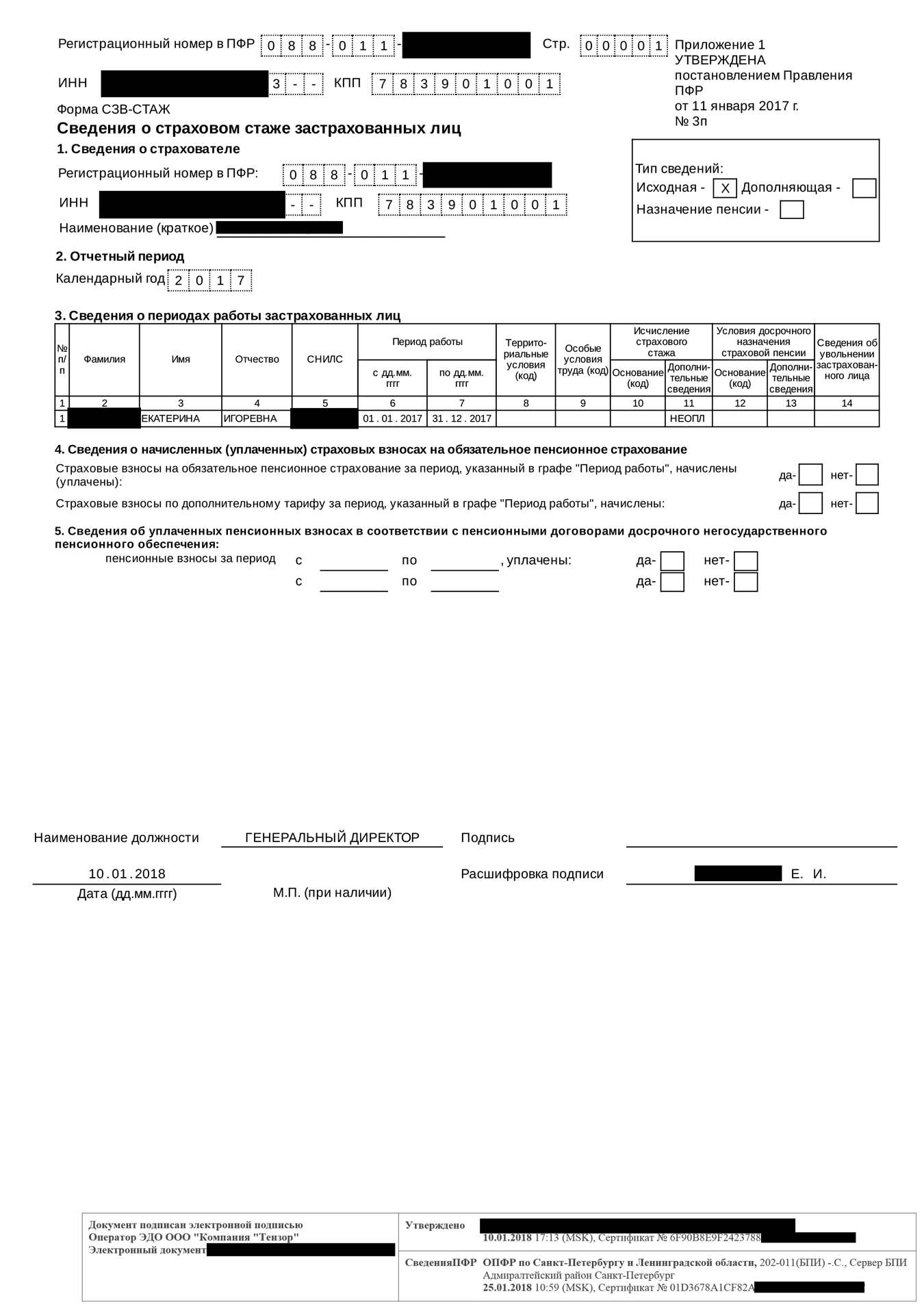

Сведения о стаже

Это форма со сведениями о страховом стаже всех работников. Она предоставляется один раз в год по итогам отчетного периода — года. Вместе с формой СЗВ-СТАЖ нужно отправить опись передаваемых сведений по форме ОДВ-1. Отчет сдается в районную ПФР до 1 марта года, следующего за отчетным. Проще говоря, до 1 марта 2021 года подаем отчет за 2020 год.

В отчете — информация по страховым взносам за сотрудников, которые работают по трудовым и гражданско-правовым договорам.

Если у ИП нет работников, подавать этот отчет не нужно.

В течение года эту форму необходимо сдавать, если предприятие ликвидируется до окончания года. Также форму нужно выдать сотруднику при увольнении вместе с СЗВ-М и СТД-Р, если сотрудник отказался от бумажной трудовой книжки

Немного меняется порядок действий, когда один из сотрудников выходит на пенсию. В этом случае на него нужно сдать отдельный отчет СЗВ-СТАЖ с типом «назначение пенсии». Причем этот отчет нужно подать в течение 3 календарных дней со дня поступления к работодателю заявления от работника с просьбой предоставить на него сведения о стаже.

Расчет 4-ФСС

В фонд социального страхования нужно подавать расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения. Если короче, нужно отчитываться по форме 4-ФСС.

4-ФСС сдается ежеквартально. В бумажном виде — не позднее 20 числа месяца, следующего за кварталом. В электронном — не позднее 25 числа того же месяца.

ИП без работников этот расчет не сдает.

В расчете отражаются только взносы на травматизм — от 0,2 до 8,5%. Дополнительно указывается, оплачивались ли больничные за производственные травмы, были ли несчастные случаи на производстве, сколько работников должны проходить обязательные медосмотры и когда эти медосмотры проводились. Если вы не составляли акт Н-1, то несчастных случаев не было.

Справка 2-НДФЛ

Это справка по каждому сотруднику о том, сколько вы ему заплатили и сколько удержали налога за прошлый год. Если в истекшем году доходы от вас получили больше 10 человек — сдаем и подписываем в электронном виде.

Справки нужно подать раз в год — не позднее 1 марта года, следующего за отчетным. С признаком «1» — на всех лиц, получивших доходы. И дополнительные справки с признаком «2» на людей, с дохода которых не было возможности удержать налог. Например, если компания провела розыгрыш в соцсетях и вручила победителю смартфон.

ИП без работников справку 2-НДФЛ сдавать не нужно.

Справку нужно обязательно выдавать работнику, когда:

- работник увольняется. Справку нужно выдать в последний день его работы;

- работник или бывший работник просто попросил. Это нужно сделать в течение трех дней со дня получения заявления с просьбой выдать справку (но на самом деле такое заявление требовать не обязательно);

- физлицо, которое получало от вас оплату, облагаемую НДФЛ, попросило — в течение 30 дней со дня обращения.

Обобщенный расчет 6-НДФЛ (потому что налоговая не умеет сама считать обобщенные расчеты)

В отличие от 2-НДФЛ это обобщенный расчет для налогового агента по всем сотрудникам. Это форма, в которой отражаются доходы и суммы НДФЛ, начисленные и удержанные по всем сотрудникам в сумме, нарастающим итогом за год.

6-НДФЛ сдают не позднее последнего числа квартала, следующего за отчетным. А за год — до 1 марта следующего года. Однако в 2020 году 6-НДФЛ за первый квартал можно сдать до 30 июля — вместе с расчетом за полугодие.

Расчет сдают организации и ИП с работниками. Если у ИП нет работников, а главное, если ни в одном периоде отчетного года ни одному физическому лицу не начислен никакой доход (ни в денежной, ни в натуральной форме) — сдавать расчет не нужно.

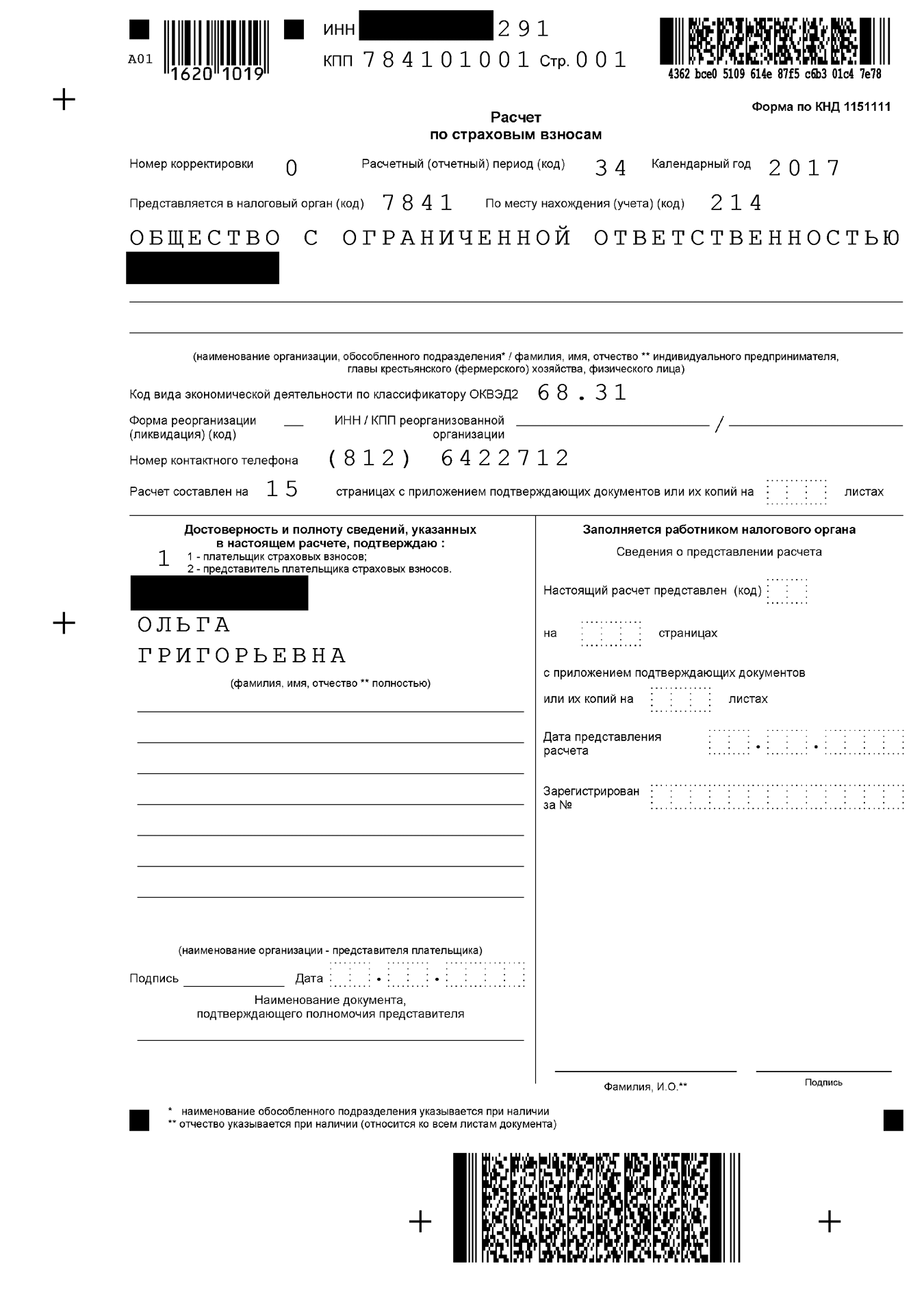

Расчет по страховым взносам

Платили взносы? А теперь докажите. В этом отчете отражается сумма страховых взносов за сотрудников по трудовым и гражданско-правовым договорам:

- Обязательное пенсионное страхование (ОПС).

- Обязательное медицинское страхование (ОМС).

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Срок сдачи РСВ — до 30 числа месяца, следующего за истекшим кварталом. Но в 2020 году РСВ за первый квартал можно было сдать до 15 мая.

Если у ИП нет работников — сдавать отчет не нужно.

Если в компании больше 10 сотрудников, наймите бухгалтера

Расчет по страховым взносам, 2-НДФЛ, 6-НДФЛ обязательно направлять в электронном виде при сдаче отчетности больше, чем на 10 человек. 4-ФСС — при средней численности за предыдущий год больше 25 человек. СЗВ-М, СЗВ-СТАЖ — при сдаче отчетности на 25 человек и больше. СЗВ-ТД — при количестве работников за прошлый месяц 25 и более человек.

Все отчеты придется подписывать усиленной электронно-цифровой подписью. Чтобы наверняка — консультируйтесь с профессионалом, не верьте статьям в интернете.

Сроки по всем отчетам

Подписывайтесь на календарь ИП — ежемесячно присылаем список отчетов по сотрудникам (если, конечно, вы поставите нужную галочку).