Что такое потребительский кредит

Несмотря на возросшие ставки, в 2023 году физлица в России взяли кредитов на 16,8 трлн рублей, что в полтора раза больше, чем в 2022.

Из этой суммы 47% составляют ипотечные кредиты, а 40% — кредиты наличными.

В статье разберем, что такое потребительский кредит, какой он бывает и для каких целей подходит.

Что такое потребительский кредит

Потребительский кредит — это заем, выданный физическому лицу на личные цели. Например, кредит на покупку конкретного товара или для оплаты повседневных покупок. У такого кредита всегда есть основание — кредитный договор.

Основной закон, который регулирует отношения между заемщиком и кредитором, — федеральный закон о потребительском кредите.

По сути, любой кредит, который выдан не на нужды бизнеса, можно считать потребительским. У него есть несколько видов — я опишу их дальше в статье. Ипотека, автокредиты и кредитные карты считаются отдельными видами кредитов, но я все равно немного расскажу и о них.

Также банки предлагают особый вид продуктов — POS-рассрочки. Это тоже кредит, но, если платить в срок, можно получить товар или услугу без переплаты. Проценты включают в размер скидки, которую банк получает от магазина.

Виды потребительского кредита

Кредиты можно разделить на несколько видов:

- по цели — кредит может быть целевой и нецелевой;

- по обеспечению — есть ли поручитель или залог;

- по сроку — краткосрочный, долгосрочный и бессрочный;

- по формату перечисления денег — наличные и напрямую продавцу.

Целевой кредит банк выдает на определенную цель. Например, на покупку техники, ремонт или образование. Примеры целевых кредитов:

- образовательный кредит — на обучение;

- целевой кредит от банка — например, на ремонт, технику, мебель или отпуск;

- POS-рассрочка — заем, который выдают в магазинах на покупку конкретных товаров.

Как работает POS-рассрочка и в чем ее отличие от обычного кредита

POS — это сокращение от point of sales, в переводе — «точка продаж».

Когда вы покупаете товар в POS-рассрочку, банк перечисляет магазину деньги за товар с учетом специальной скидки. Магазин сам делает такую скидку — она равна сумме процентов. При этом для вас ничего не меняется: товар в POS-рассрочку в итоге стоит столько же, как если бы вы просто пошли и купили его за свои деньги. Получается, что рассрочка — это тоже кредит, но без переплаты. А если погасить ее досрочно, можно сэкономить.

Например, Айфон в магазине стоит 100 000 ₽, при этом магазин предлагает купить его в рассрочку: 10 000 ₽ на 10 месяцев. Для вас товар будет стоить те же 100 000 ₽. Но в договоре рассрочки будет указано, что по факту сумма кредита — 90 000 ₽, а 10 000 ₽ — проценты банку. Если гасить кредит досрочно, можно еще и сэкономить на процентах.

Ипотечный кредит и автокредиты — тоже целевые потребительские кредиты. Но у них есть особенности и отдельное регулирование из-за наличия залога:

- Сумма по таким кредитам ограничена стоимостью объекта — квартиры или машины.

- Банк оставляет у себя в залоге приобретаемый объект, пока человек не погасит кредит.

- Покупатель не может свободно распоряжаться имуществом, пока не выплатит все деньги. Например, в ипотечной квартире можно жить, но нельзя ее продать или переоформить без согласия банка.

- Ставки по таким кредитам ниже, чем по обычным потребительским. Особенно если покупать квартиру по специальной программе, такой как ипотека с господдержкой.

- У банка больше требований к документам, нужно собрать данные не только о себе, но и о приобретаемом объекте.

- Заемщик должен оформить страховку. Например, страхование имущества.

Нецелевой кредит — это кредит, при котором банк не уточняет, зачем нужны деньги. Например, кредит наличными. Ставки по нецелевым необеспеченным кредитам выше, чем по целевым, потому что нет залога и банк не знает, на что именно человек будет тратить деньги.

Обеспечение — это гарантия, что человек выплатит кредит. Банк вправе требовать обеспечение . Как правило, это:

- имущество — имеющееся или приобретаемое. Например, квартира или машина;

- поручение. В этом случае другой человек становится гарантом выплаты кредита. Если заемщик перестанет платить, поручитель должен погасить за него сам долг, проценты, а также пени за просрочку, если их начислят.

Обычно банк запрашивает обеспечение, если человек хочет получить крупную сумму или не подходит под требования. Например, у заемщика плохая кредитная история или небольшой доход. Без обеспечения выдают небольшие кредиты, например на бытовую технику, и кредитные карты.

По сроку кредиты бывают:

- Краткосрочные — со сроком договора до 1 года.

- Долгосрочные — на срок от 1 года.

- Бессрочные. Например, по кредитным картам договор чаще всего бессрочный.

По формату перечисления денег. В разных случаях кредит выдают по-разному. Например:

- зачисляют деньги на дебетовую карту заемщика;

- перечисляют напрямую продавцу товара;

- выдают наличными.

Кредитная карта — это отдельный банковский продукт. Оформляя ее, банк дает доступ к своим деньгам, чтобы заемщик мог их использовать как посчитает нужным. У кредитки есть возобновляемый кредитный лимит: деньги можно тратить и вносить в его пределах. При этом банк на свое усмотрение может увеличивать или уменьшать лимит по карте.

Частые вопросы о потребительских кредитах

Поскольку кредитных продуктов много, заемщики порой путаются. Рассказываем, чем различаются похожие на первый взгляд кредиты.

Чем отличается ипотечный кредит от ипотеки. Хотя в разговорной речи ипотечный кредит часто называют ипотекой, это не одно и то же. Ипотека — это вид залога, а ипотечный кредит — именно кредит, в котором залогом выступает приобретаемая недвижимость.

Чем отличается ипотечный кредит от кредита под залог недвижимости. Разница в залоге: у ипотечного кредита это приобретаемая недвижимость, а у кредита под залог недвижимости — уже имеющая в собственности. Во втором случае банк перечисляет деньги на личные нужды, а не на покупку квартиры.

Ставки по ипотечному кредиту ниже, чем по другим, а деньги выдают строго в пределах стоимости объекта.

Сумма кредита под залог недвижимости может составлять до 70—80% от стоимости квартиры или дома, а ставки по такому кредиту выше. Все потому, что банк не знает, зачем заемщику деньги. И если человек не сможет платить и нужно будет реализовать залог, банку придется тратить дополнительные ресурсы — деньги и время.

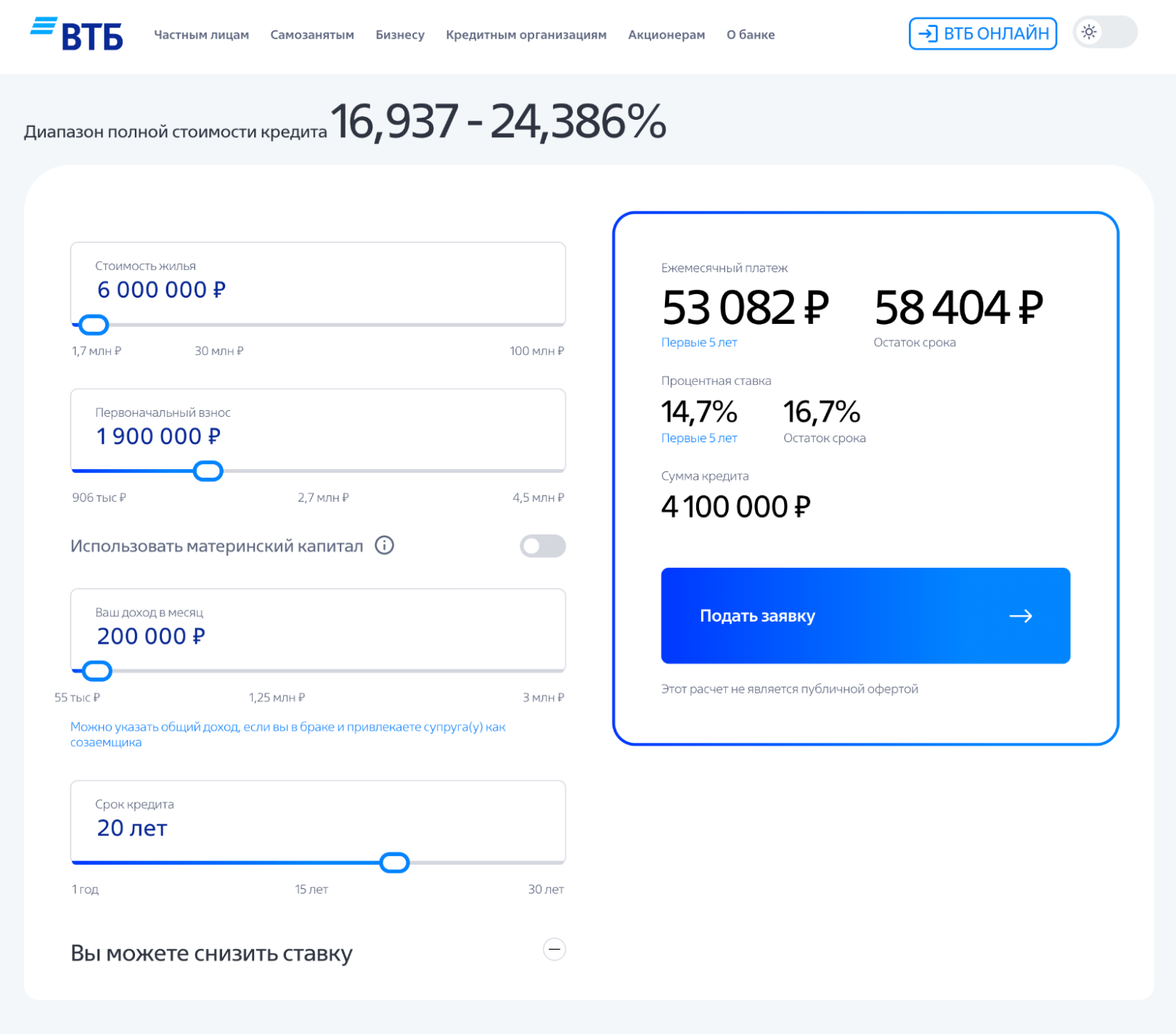

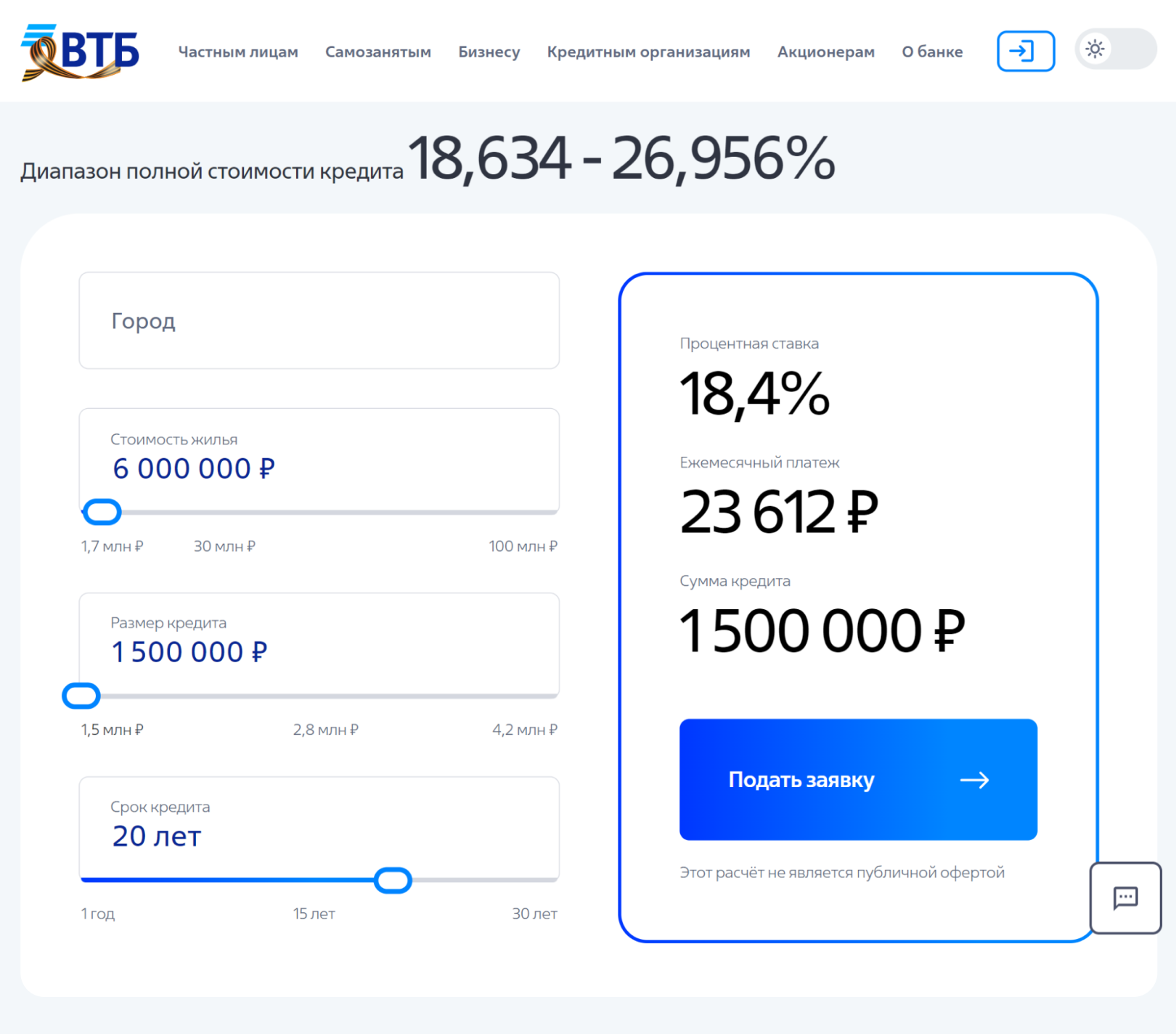

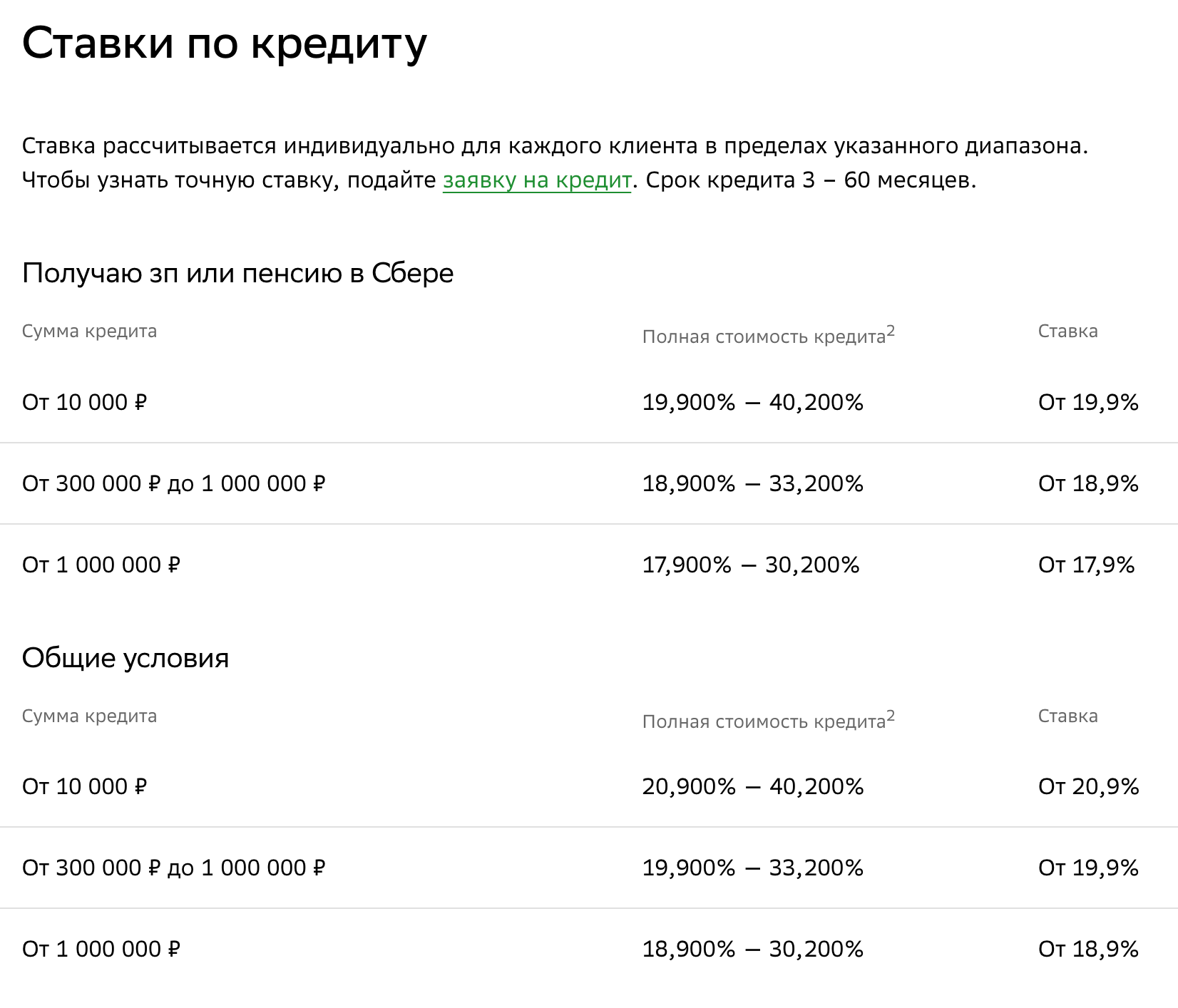

Например, в ВТБ ставка по ипотечному кредиту без льгот начинается от 16,7%, в то время как ставка по кредиту под залог недвижимости — от 18,4%. Разница в 2 процентных пункта ощутима, когда речь идет о нескольких миллионах.

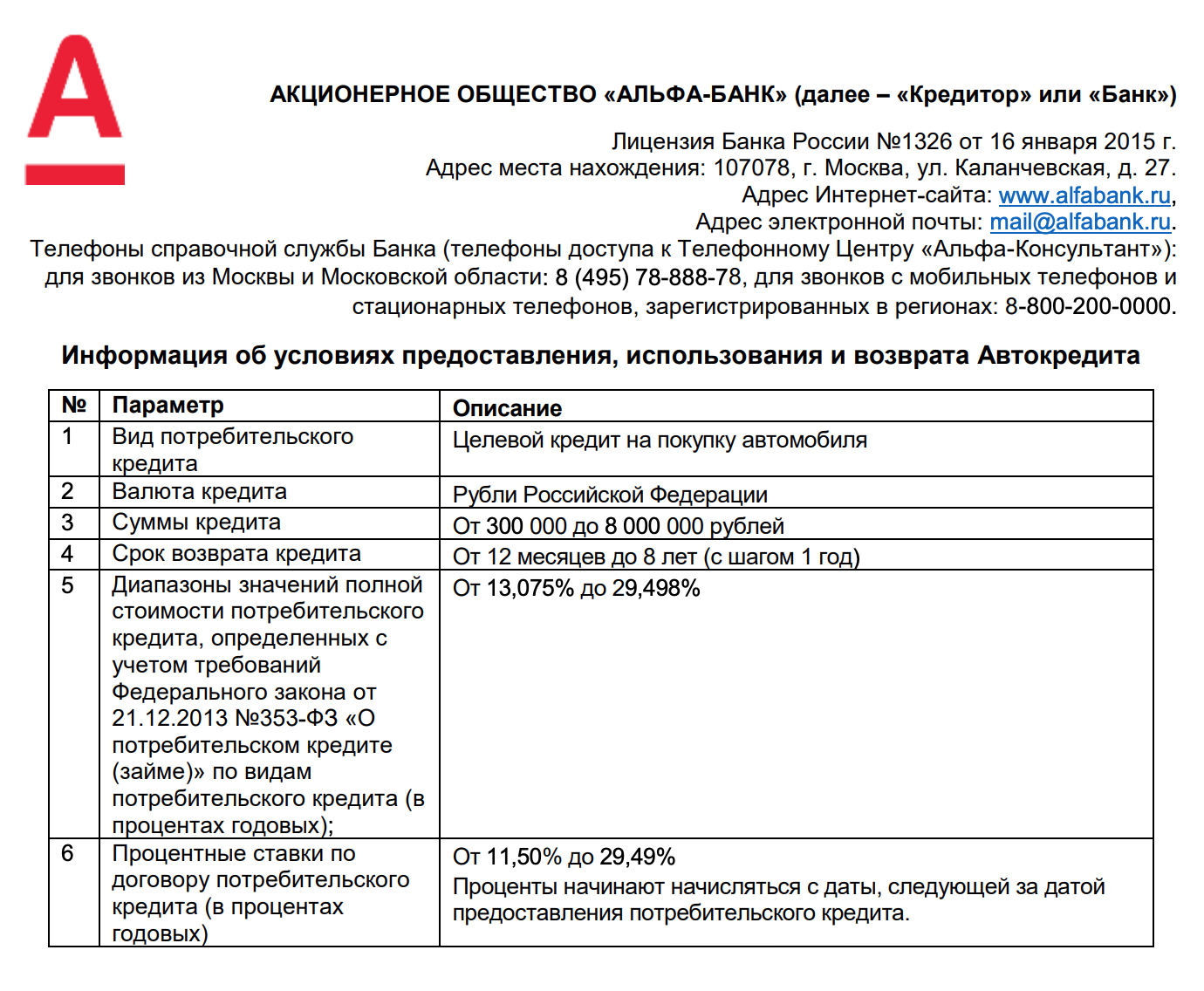

Чем автокредит отличается от потребительского кредита. Автокредит — это кредит, который выдают только на покупку автомобиля: банк перечисляет деньги продавцу, а само авто остается в залоге у банка, пока вы не закроете кредит. Благодаря залогу ставка по автокредитам может быть на 3—10 п. п. ниже, чем по обычному потребительскому кредиту.

С обычным потребительским кредитом тоже можно купить автомобиль — и в салоне, и у частного лица. Банк уточнит цель кредита, но даже если вы скажете, что деньги нужны на покупку транспорта, банк не будет это проверять: достаточно информации о доходе. Ставки по такому кредиту будут выше.

Можно ли получить налоговый вычет за выплату потребительского кредита. Да, но снова только за ипотечный кредит: вы можете вернуть до 390 000 ₽ налога с 3 000 000 ₽ уплаченных процентов .

При этом вычет на лечение и образование доступен вне зависимости от того, платили вы своими деньгами или с помощью кредита.

Можно ли погасить потребительский кредит маткапиталом. Да, но только ипотечный. Можно использовать маткапитал на первоначальный взнос, погашение долга или процентов .

Как выбрать потребительский кредит

Все зависит от цели и суммы. Расскажу, какой кредит для чего подходит.

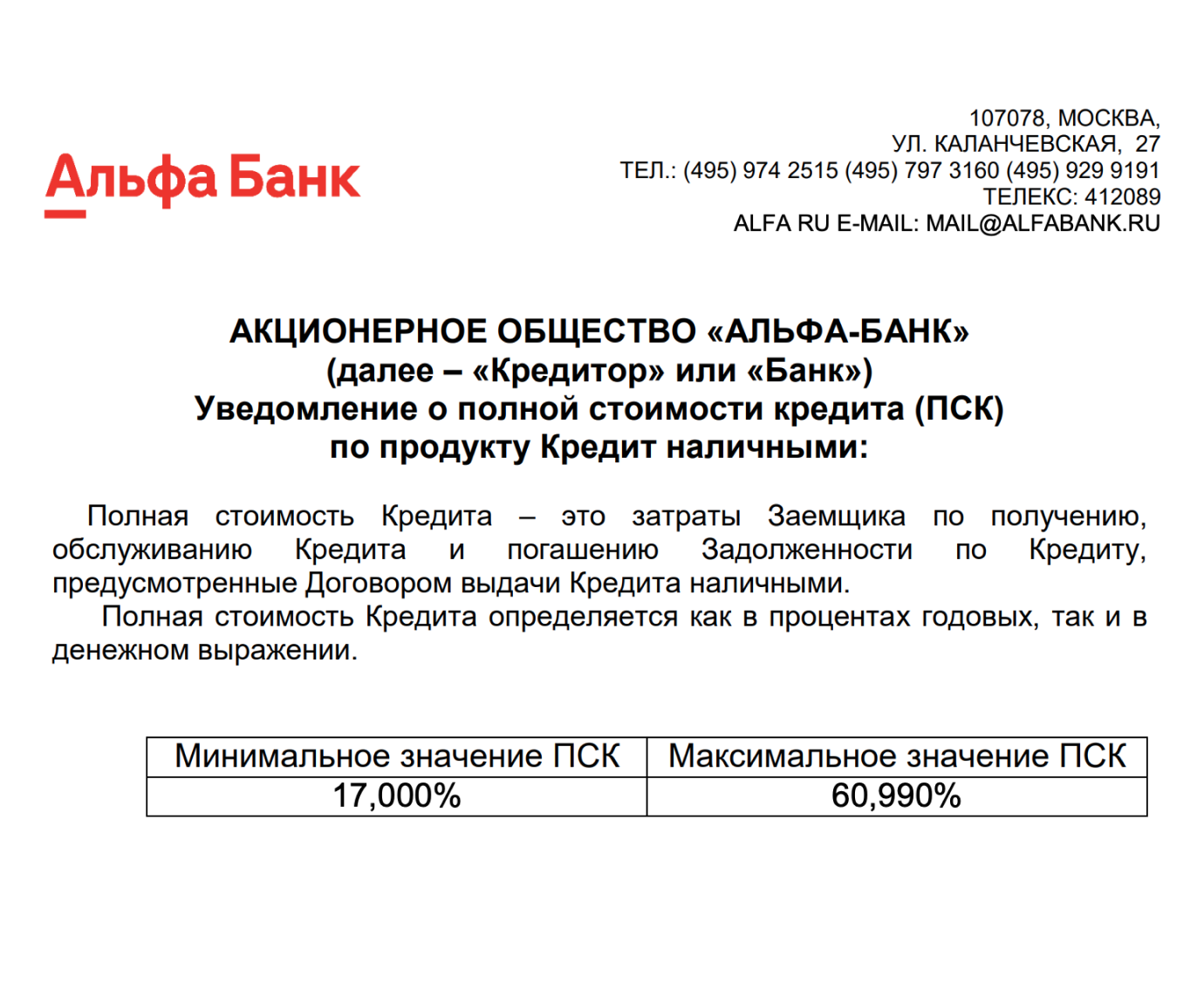

Кредит наличными подойдет, если вам нужны деньги, например, для покупки товаров или без конкретной цели. Кредит наличными — это устойчивое название продукта, деньги могут перечислить и на карту заемщика.

Если сумма кредита до 300 000 ₽, банк может даже не запрашивать дополнительные документы — хватит паспорта. При этом ставки по таким кредитам выше, чем, например, по POS-рассрочкам или обеспеченным целевым .

POS-рассрочка или кредит на покупку товара нужны, чтобы купить товар в магазине. Обычно в конкретном магазине действует одна-две рассрочки от банков, а вот предложений по кредитам гораздо больше: магазину выгоднее не давать скидку банку, а получить от него полную стоимость товара.

Кредитная карта подходит для повседневных трат или оплаты покупки, долг за которую вы планируете вернуть позже. Хотя в общепринятом значении кредитку не относят к потребительским кредитам, это удобный инструмент благодаря беспроцентному периоду. В этот срок можно вернуть деньги и не платить банку проценты за пользование ими.

Многие банки предлагают бонусы за активное использование кредитных карт. Например, кэшбэк или скидки у партнеров.

Более того, регулярное использование кредитной карты и своевременный возврат денег помогут улучшить кредитную историю, чтобы в будущем рассчитывать на более выгодные условия.

Целевой кредит подойдет, если вам нужны деньги на определенные крупные расходы, например на ремонт или путешествие. Обычно у банков есть конкретные предложения для таких случаев, но за фразами «кредит на ремонт» или «кредит на путешествие» может скрываться обычный кредит наличными.

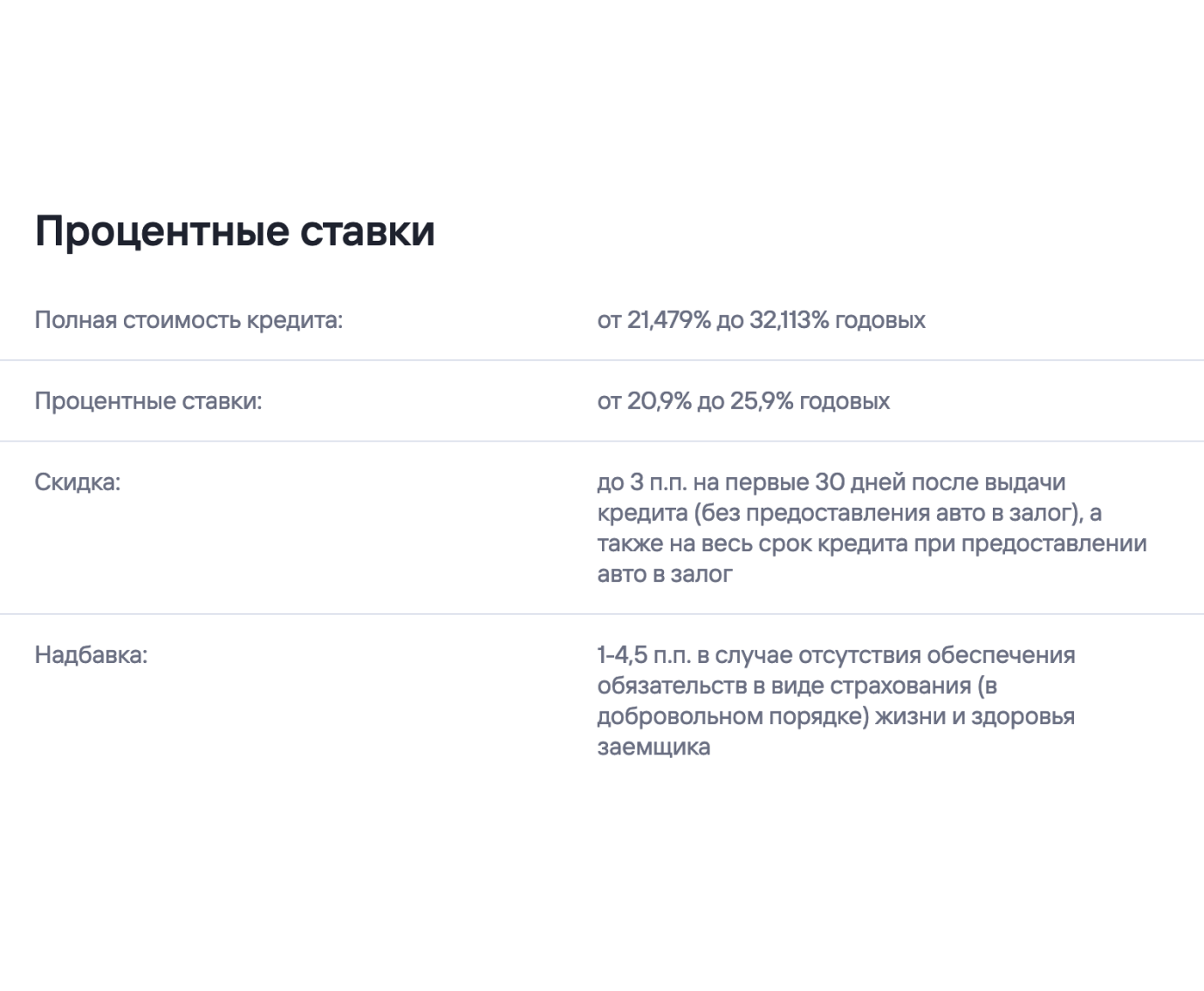

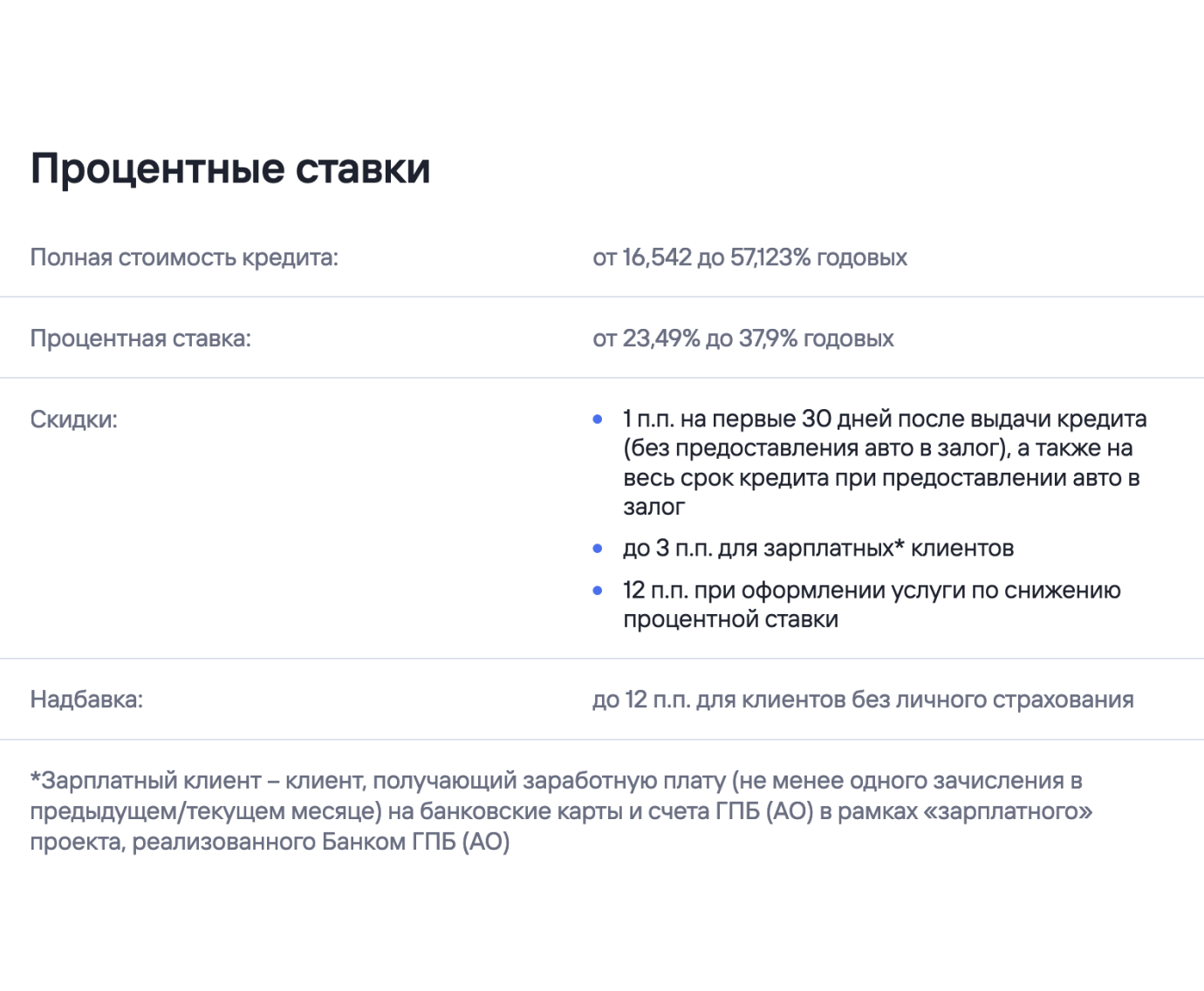

Где лучше оформить потребительский кредит

Есть несколько критериев, которые помогут определиться. Расскажу, на что нужно обратить внимание.

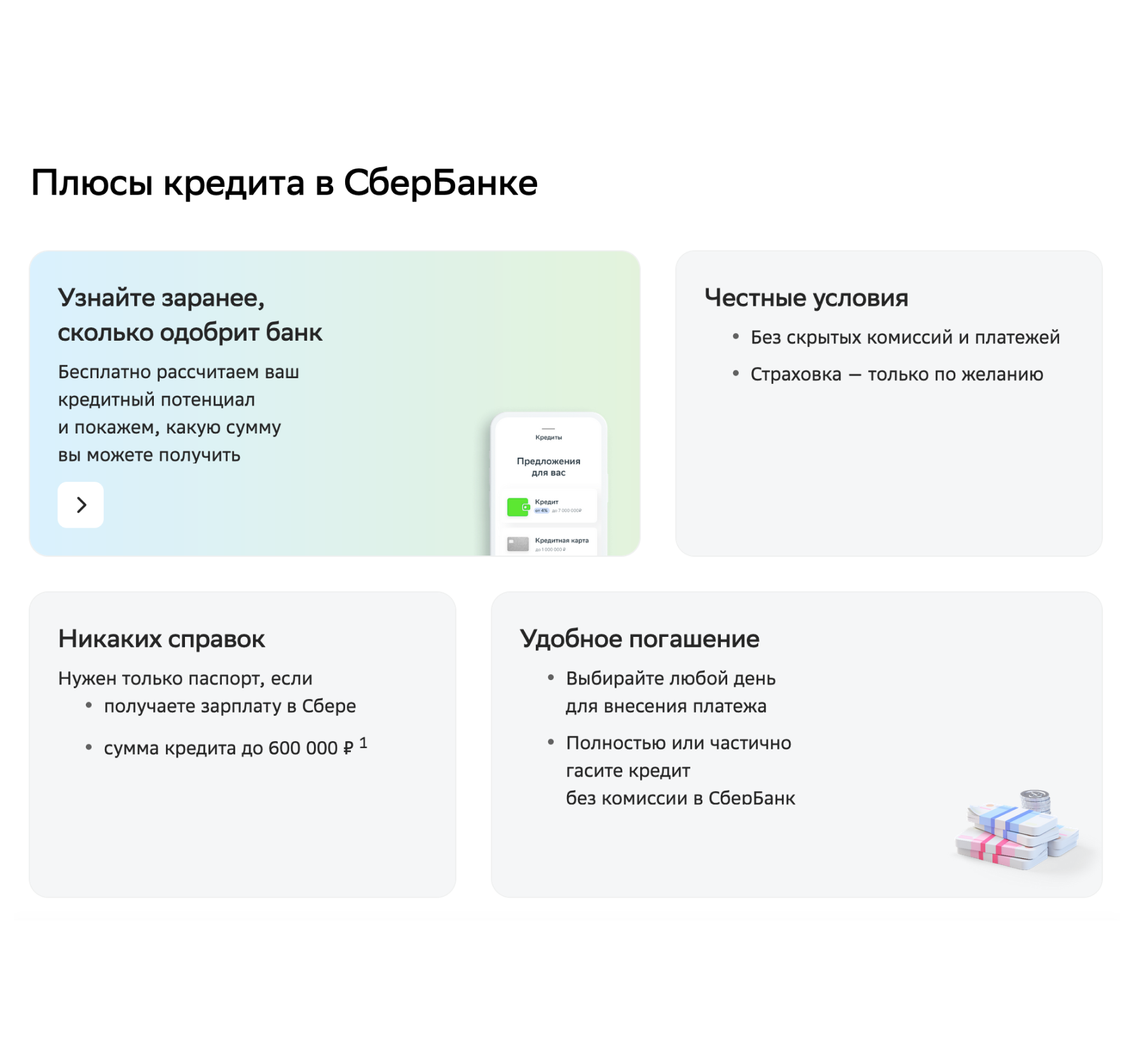

Выбор банка. В первую очередь рассматривайте банк, где у вас уже есть счет или на карту которого вы получаете зарплату. Банк осведомлен о ваших доходах и расходах — значит, он потенциально может предложить более выгодные условия, а вам не придется собирать документы или дополнительные справки о доходах.

Но некоторые крупные банки не отличаются выгодными условиями для действующих клиентов. Если ваш банк относится к их числу, поищите другой вариант. Как правило, новым клиентам крупные банки предлагают выгодные условия. Например, приветственный льготный период до 200 дней по кредитным картам.

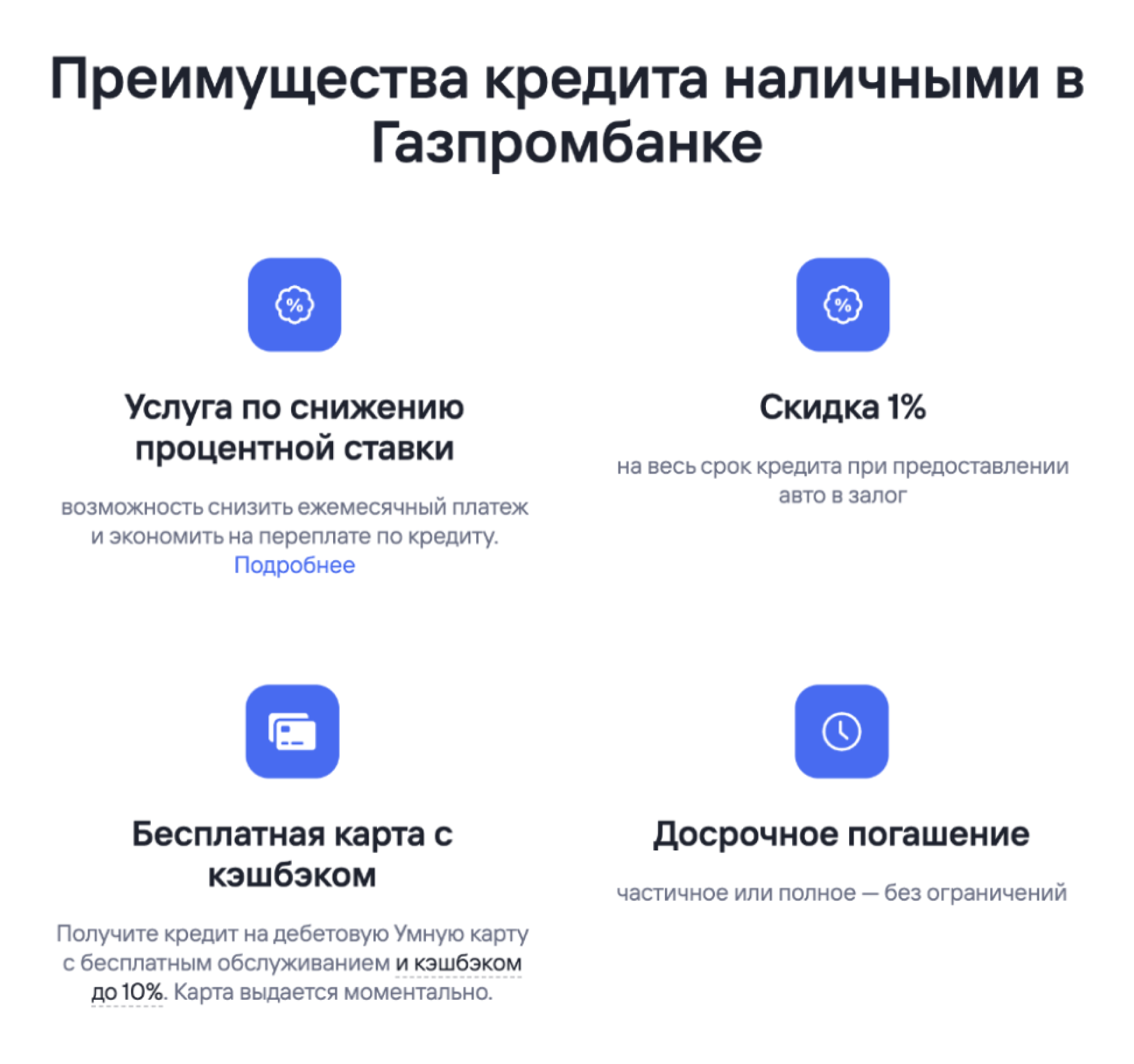

Условия кредита. Присмотритесь к процентной ставке, она важнее всего. Также узнайте размер платежа, срок кредита и частоту выплат. Например, Т-Банк предлагает внести первый платеж в течение 90 дней после получения кредита наличными.

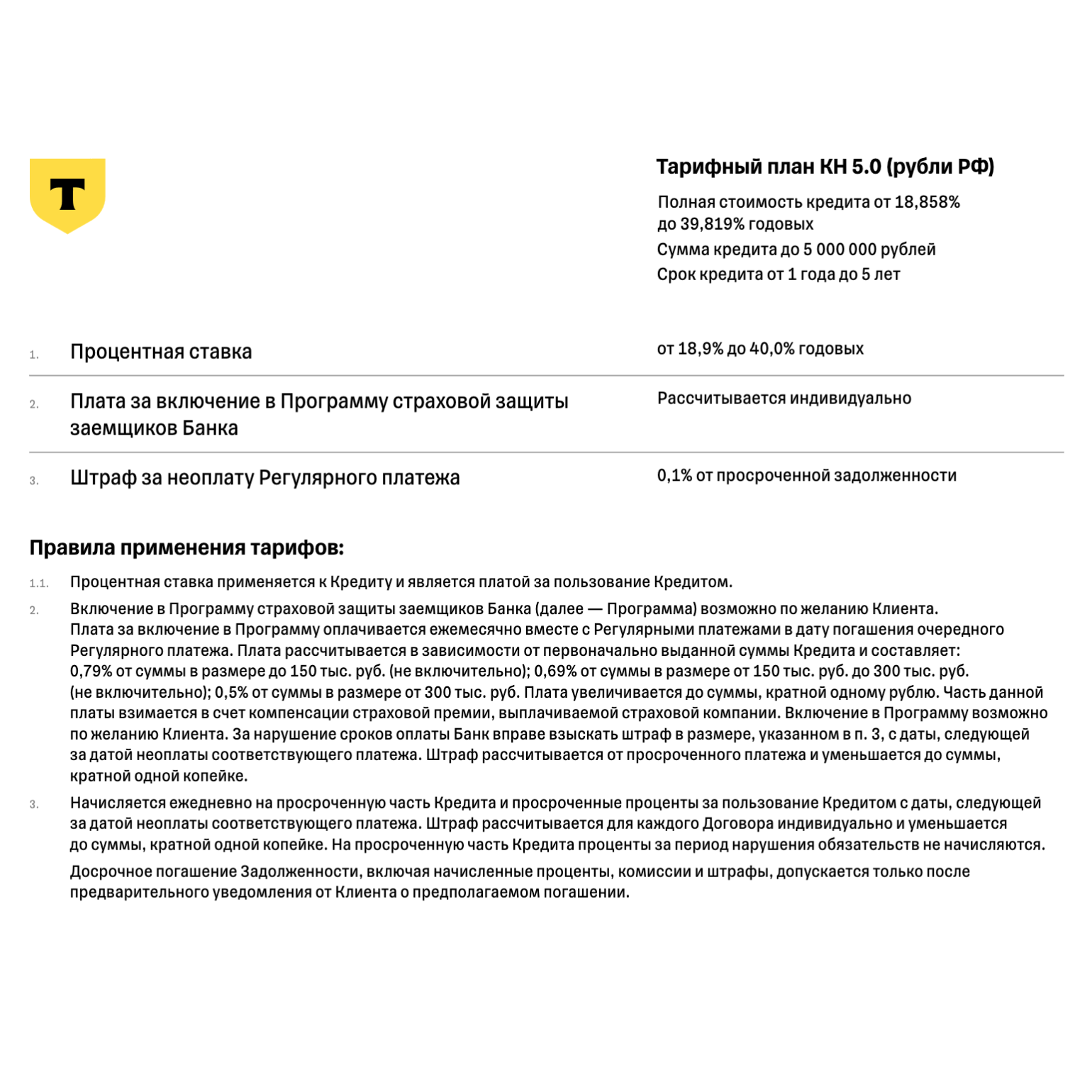

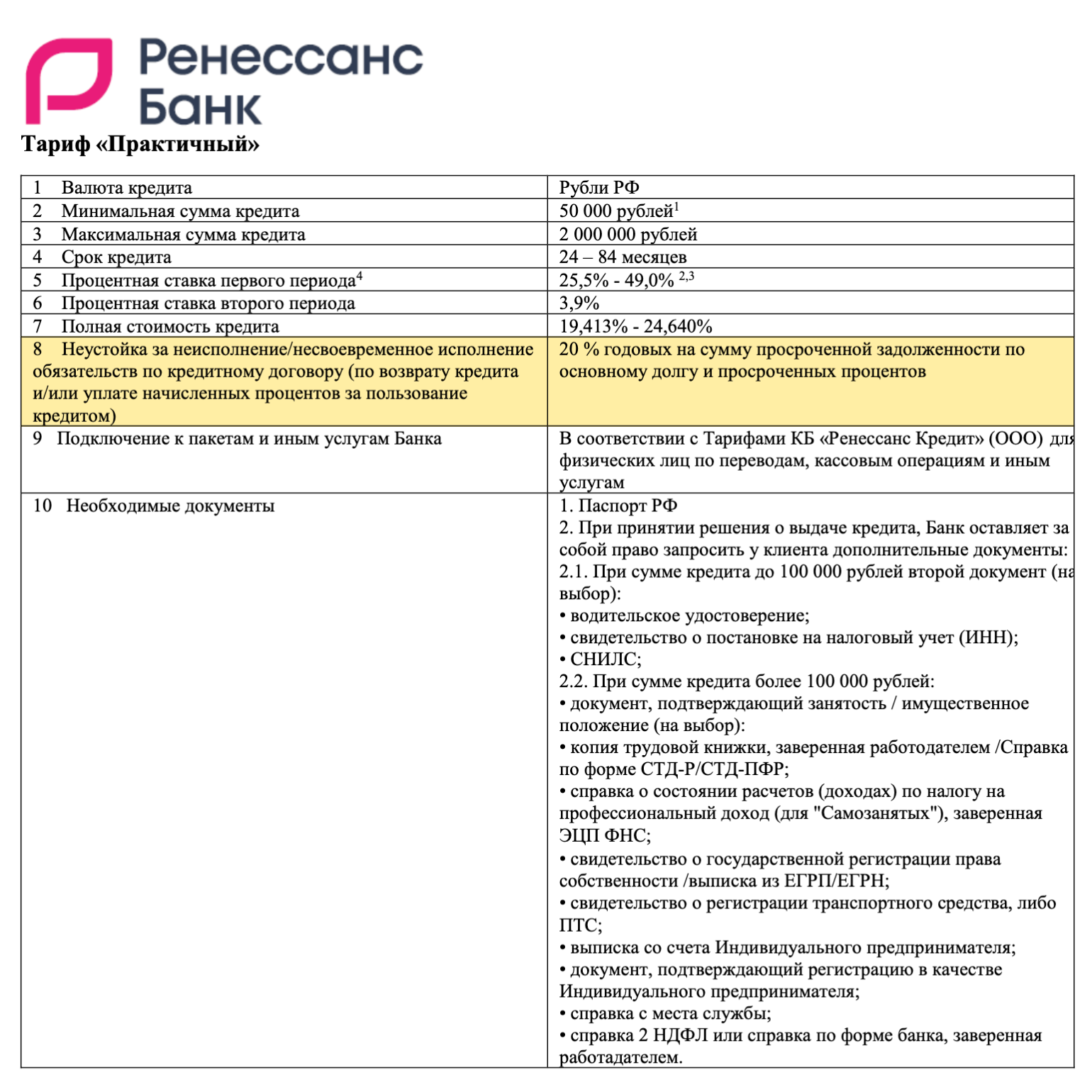

Санкции в случае нарушений. Даже если вы всегда гасили кредит вовремя, на всякий случай изучите штрафы за просрочку, которые может установить банк. Неустойку начисляют в одном из следующих форматов:

- процент от суммы просроченных платежей;

- часть ключевой ставки. Формула расчета: Остаток долга × 1/300 × Действующая ключевая ставка × Количество дней просрочки;

- фиксированная сумма.

Размер неустойки ограничивается законом и начисляется на сумму просроченной задолженности:

- не более 20% годовых, если в период просрочки начисляются проценты на сумму кредита;

- не более 0,1% ежедневно, если в период просрочки проценты на кредит не начисляются.

В пределах этих ограничений каждый банк вправе сам устанавливать санкции для нарушителей.

Условия досрочного погашения. Досрочно закрывать кредит можно всегда, но в некоторых случаях нужно заранее предупреждать об этом кредитора.

По закону в течение 14 дней заемщик вправе досрочно вернуть всю сумму кредита, не уведомляя об этом банк. Для целевых POS-кредитов этот срок больше — 30 дней .

Если 14 или 30 дней уже прошли, выплатить кредит досрочно тоже можно, но только если предварительно уведомить об этом банк. По закону — минимум за 30 дней, но некоторые банки предлагают и меньший срок уведомления . Иногда банки требуют, чтобы платеж для досрочного погашения совершался в ближайшую дату регулярного платежа.

Если вы планируете досрочно погашать кредит, обратите внимание, какие условия и способы полного или частичного досрочного погашения есть у банков. Например, некоторые и вовсе не требуют письменного уведомления или предлагают оформить досрочное погашение в мобильном банке, что удобнее.

Дополнительные условия кредита. Каждый банк может выдвинуть свои условия, которые также зависят от суммы и вида кредита. Например:

- необходимость обеспечения;

- подтверждение дохода;

- сбор дополнительных справок;

- оформление страховки.

Одни банки требуют полный пакет документов при сумме от 100 000 ₽, другие могут одобрить кредит на 700 000 ₽ только на основании заявки. Требования к заемщикам есть на сайте банка, но если речь о крупных суммах, лучше проконсультироваться с сотрудниками в отделении или на горячей линии.

Кто может оформить потребительский кредит

Оформить потребительский кредит могут дееспособные граждане начиная с 18 лет . При этом у каждого банка могут быть свои требования по возрасту заемщиков. Например, «Альфа-банк» выдает кредит наличными людям старше 21 года.

В некоторых банках для кредита на сумму до 300 000 ₽ достаточно документа, удостоверяющего личность, и гражданства РФ.

Хотя в рекламных целях банки сообщают, что одобряют миллионы рублей без обеспечения и подтверждения дохода, на практике такие условия доступны только клиентам с хорошей кредитной историей, которые уже обслуживаются в банке или согласны подтвердить свой доход.

Чтобы подтвердить доход, представьте в банк справку или согласие на проверку информации через госуслуги.

Максимальную сумму, для которой не нужны дополнительные документы, каждый банк определяет сам. Чтобы получить несколько миллионов, заемщик может:

- Подтвердить доход. Некоторые банки также учитывают доход по самозанятости. Иногда роль играют место работы и стаж — как правило, не менее 3 месяцев.

- Предоставить обеспечение. Например, имущество или поручительство.

Как оформить потребительский кредит

В большинстве банков можно взять кредит онлайн. Сделать это легко, достаточно иметь под рукой паспорт.

Шаг 1. Заполнить заявку на кредит. Если вы уже действующий клиент банка, как правило, достаточно просто указать ФИО и контакты.

Если вы новый клиент, нужно больше информации. Обычно это ФИО, паспортные данные и контакты. Дополнительно банк может попросить доступ к госуслугам, чтобы подтвердить доход.

Шаг 2. Дождаться решения. Решение может прийти за 15 минут, а может и за сутки — зависит от самого кредита и суммы. Затем банк может организовать встречу с представителем, пригласить в офис или перечислить деньги напрямую продавцу, если вы оформляете POS-кредит.

Запомнить

- Потребительский кредит — это кредит, который выдают на личные нужды физлиц.

- Такие кредиты делятся на разные категории: по цели, обеспечению, сроку и формату выдачи денег.

- Хотя автокредиты и ипотечные кредиты — тоже целевые потребительские, их выделяют в особую категорию из-за имущественного залога.

- Перед подачей заявки определитесь, зачем нужны деньги и когда вы планируете их вернуть.

- Когда выбираете кредит, обратите внимание на сам банк, санкции за нарушения, правила досрочного погашения и условия.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique