Чего не стоит делать на рынке: мои практические советы как инвестора с 10-летним стажем

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Я пришёл на фондовый рынок в феврале 2015 года, продав старый дом с землёй в исторической части города, доставшийся мне по наследству. Мне было 25 лет.

В дальнейшем я купил с помощью рынка и льготной ипотеки четыре квартиры, новый автомобиль и съездил в отпуск семь раз, в процессе успев в 2017 году потерять три четверти счета.

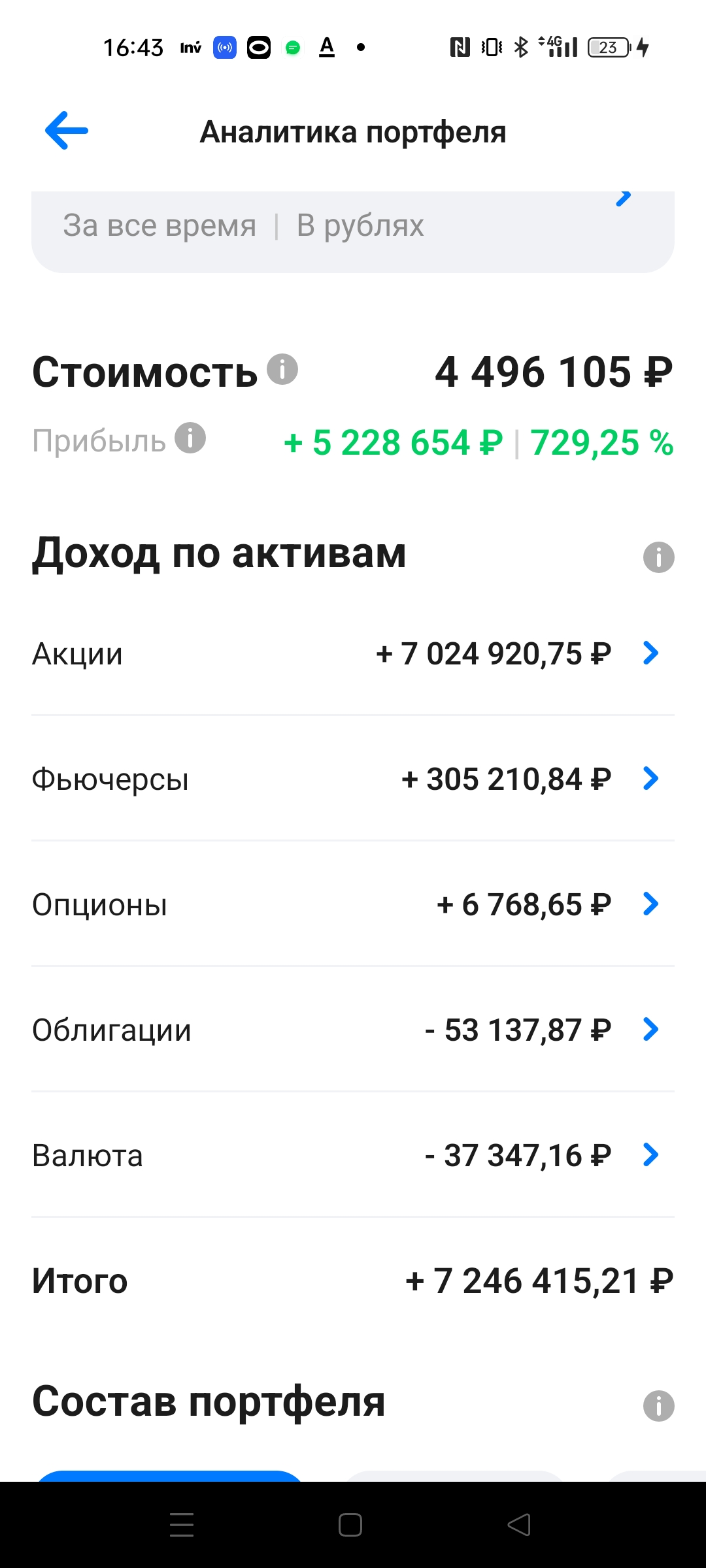

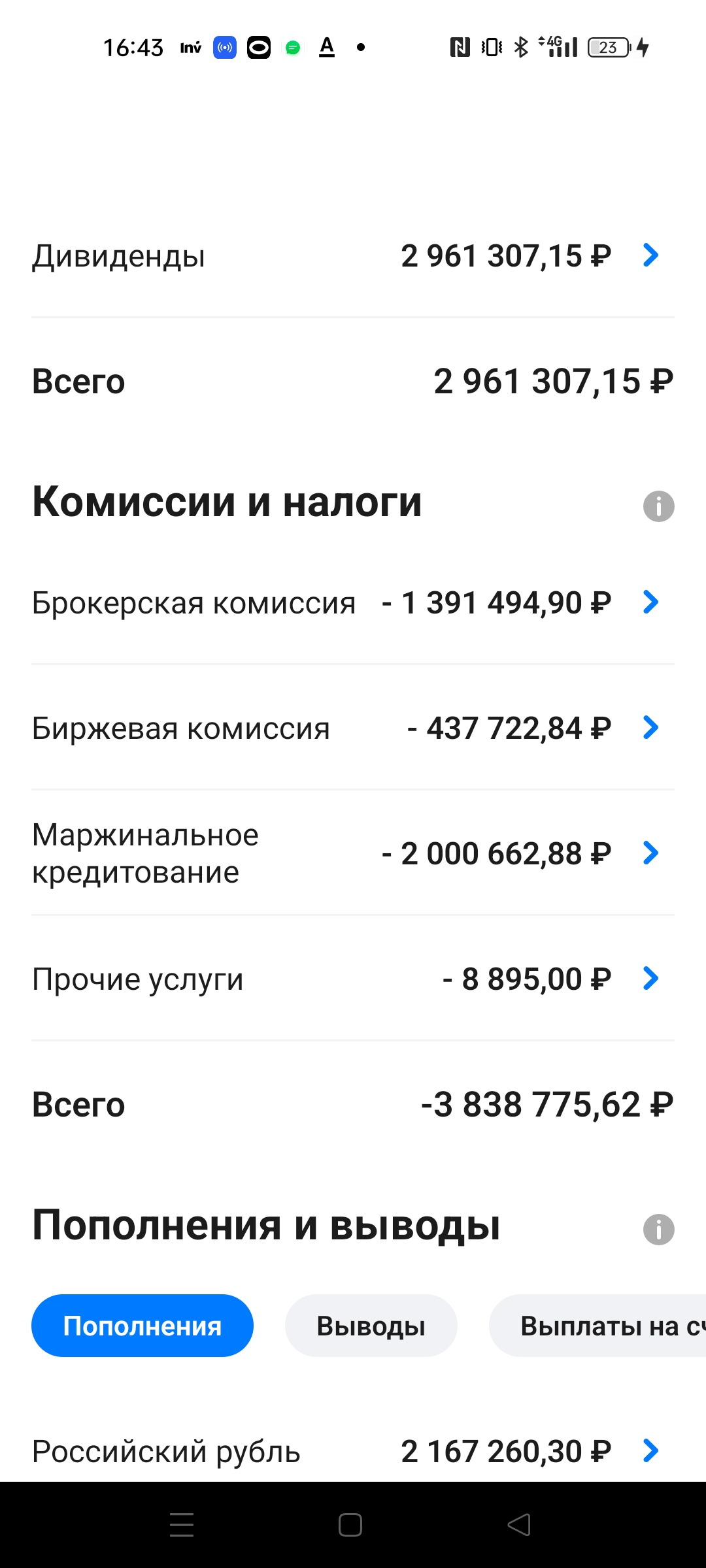

В 2018 году я открыл ИИС, который с тех пор пополнил на 2.17 млн. руб. Сейчас на нём 4.5 млн. руб, а 2.9 млн. за этот период было выведено дивидендами. Таким образом, среднегодовая доходность по упрощённой формуле: ( (Остаток на сегодня + Дивиденды) / (Сумма пополнений) ) ^ (1/Число лет (6) составляет 23% годовых без учёта налоговых вычетов по ИИС.

С июня 2024 я веду стратегию автоследования "Торговая сторона" в Т-Инвестициях.

С некоторой высоты собственного опыта позволю себе обозреть вещи, которые, по моему мнению, нельзя делать на рынке, и о которых редко пишут.

1. Не крыть убытки. Если ваша идея не сработала, то она не сработала. Нужно иметь волю признать, что вы не правы, открыть терминал, зафиксировать убытки и никогда более об этом не сожалеть. При появлении новых, более перспективных идей, этот тезис также актуален.

Именно так я потерял 3 млн. рублей одной сделкой в 2017 году в "Россетях". Получив первые -10% убытка, не был готов его крыть, задним умом понимая, что идея провалилась, надеясь на чудо и получив в конце концов -40% без учёта плечей и 75% с учетом.

2. Идеи без ограничения срока действия. "Сейчас это стоит дёшево, а когда-то будет дороже, аналоги же дороже. Хорошие времена обязательно придут!". А могут и не прийти. Как вариант, мажоритарные акционеры распределят прибыль не дивидендами, а как-нибудь криво, задушат акционерную стоимость, чтобы не выкупать акции у миноритариев дорого, а потом и вовсе снимут компанию с торгов.

Ответ на вопрос "когда компания подорожает" не менее важен, чем ответ на вопрос "почему". Так у вас в голове сформируется готовый торговый план.

3. Молиться на дивиденды. Если компания интересна только за счёт текущих дивидендов, скорее всего, прочие драйверы у неё либо исчерпаны, либо незначительны.

Так происходило, например, в акциях Татнефти в 2019 году, после того, как компания понизила выплаты со 100 до примерно 50 процентов прибыли — с 800 рублей бумаги компании упали до 700 ещё до ковида, после чего обвалились до 400, не заходя на новый максимум.

Верно и обратное: от компаний, имеющих низкий уровень выплат в процентах от прибыли никто ничего не ждёт, и его рост приводит к сильной переоценке бумаги (пример: Банк Санкт-Петербург в 2023 — рост процента выплат с 20% до 50% прибыли не был единственным драйвером, но существенно повлиял на оценку)

Если вам нужно вывести деньги с ИИС, то проще зайти в дивидендную отсечку за час до неё и пытаться спрыгнуть с убытком, меньше суммы дивиденда в первый час после. В большинстве случаев, если это не разово высокий дивиденд, это получается.

4. Руководствоваться только фундаментальным анализом, игнорируя технический, и наоборот. Фундаментальный анализ определяет стратегию, а технический анализ — тактику. Он поможет вам не торопиться, а зайти в нужное время, также как более прагматично видеть цели.

5. Не обозревать рынок, чрезмерно абстрагироваться в своих идеях. Не задаваться вопросами: "Если идёт девальвация, то почему меня нет в экспортерах", "если повысили тарифы, то почему меня нет в сетях и сбытах", " если сильно растёт палладий, то почему я не в Норникеле " итп.

6. Выводить деньги со счета на альтернативные инвестиции, если у вас хорошо идут дела на фондовом рынке.