Есть ли смысл зафиксировать прибыль на ИИС, которую получил за год?

В январе 2020 года открыл ИИС. В течение всего года пополнял его каждый месяц равными долями до 400 000 ₽, чтобы получить максимальный вычет. Портфель получился с уклоном в ИТ: Apple, Facebook, Microsoft и так далее. С учетом дивидендов и роста акций сейчас общая стоимость портфеля — около 9000 $ (649 440 ₽).

Имеет ли смысл зафиксировать текущую прибыль и приобрести дорогостоящие акции того же ИТ-сектора, например Alphabet и Amazon, учитывая, что я продолжаю пополнять ИИС каждый месяц?

Пора ли фиксировать прибыль — один из главных вопросов инвесторов и трейдеров. Однозначного ответа тут нет, поскольку неизвестно, продолжат ли расти имеющиеся активы. А еще надо учитывать цели инвестора и другие факторы, в том числе то, что у инвесторов и трейдеров отличаются подходы к сделкам.

Расскажу, какие факторы влияют на решение закрыть прибыльную позицию. Спойлер: сэкономить на налоге — это тоже часть задачи.

Чем отличаются инвестиционный и спекулятивный подходы

Методика торговли на бирже во многом зависит от того, какой подход вам ближе: инвестиционный или спекулятивный.

Для инвесторов акции — это доля в бизнесе, и они не спешат расставаться с перспективными компаниями. Чтобы подобрать хорошие компании, инвестор полагается главным образом на фундаментальный анализ: показатели выручки, маржинальность бизнеса, долговую нагрузку, баланс активов и так далее.

Если вы инвестор и вложили в развивающуюся компанию, у которой крепкие фундаментальные характеристики, продавать ее акции нет смысла. Ваш горизонт инвестирования позволяет держать акции, год от года наблюдая за развитием бизнеса и получая дивиденды или наращивая капитал благодаря росту цены.

Иногда инвесторы продают часть акций, если бумага технически переоценена, то есть в ней вероятна коррекция. Они сокращают позицию в акции, чтобы откупить ее позже по более низкой цене. Это уже спекулятивный подход.

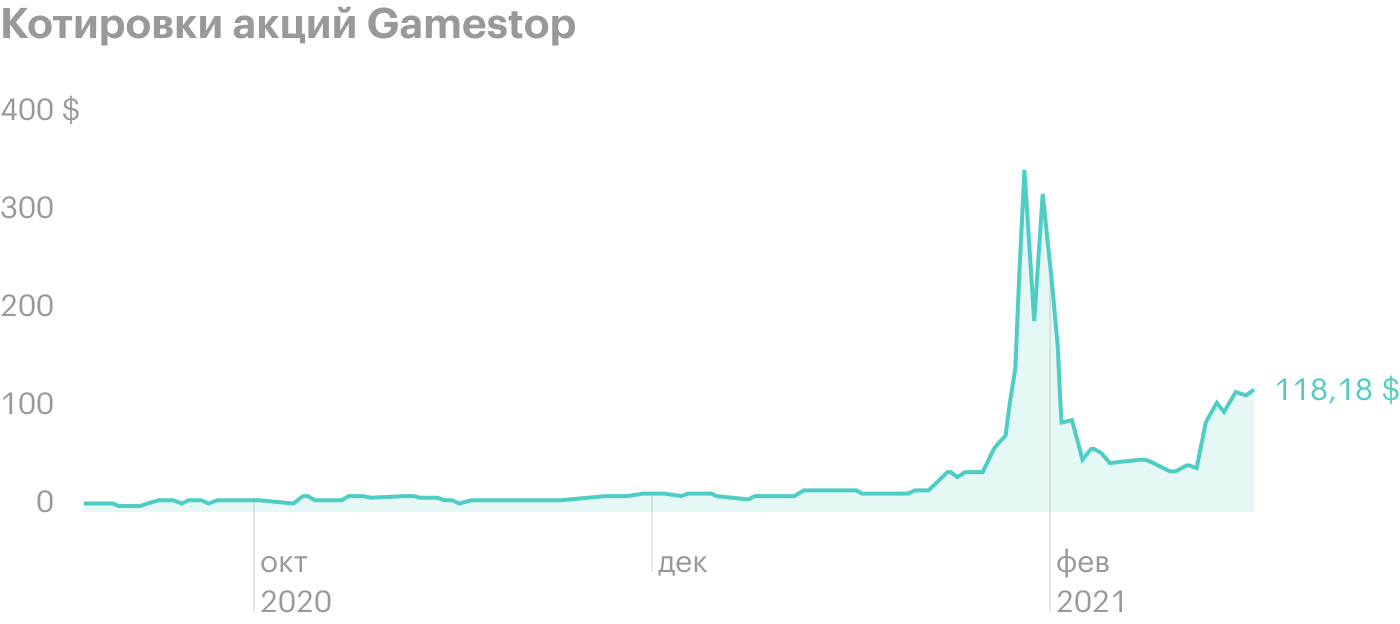

Спекулятивное мышление подразумевает торговлю в более активном режиме. В то время как инвестор вкладывает в фундаментально крепкие компании, для спекуляций может подойти любой, даже убыточный, бизнес или компания на грани банкротства. Недавний пример тому — всплеск котировок компании Gamestop, которая в моменте прибавила более 1700% с начала года.

Трейдеры выбирают волатильные акции, а чтобы подобрать оптимальную точку входа и момент выхода из бумаги, применяют технический анализ — изучают график цены. Фундаментальный анализ также берется в расчет, но бизнес компании не обязательно должен быть прибыльным, иметь растущую выручку или платить дивиденды.

Если же вы входите в бумагу в спекулятивных целях, то изначально устанавливаете целевую цену продажи. Когда котировки достигают заданной отметки, вы закрываете сделку — неважно, произошло это раньше намеченного срока или нет.

Если намеченный срок прошел, а акция не достигла целевой отметки, стоит проверить, сохраняется ли потенциал дальнейшего роста. Возможно, в компании или на рынке в целом что-то изменилось, и идея больше не актуальна.

Способы выйти из сделки могут быть разными:

- поставить ордер «тейк-профит». Такая заявка позволит закрыть позицию по целевой цене, когда она будет достигнута;

- продать вручную, когда цена будет подходящей;

- выходить из бумаги лесенкой, продавая акции частично при достижении очередного уровня сопротивления. Это ценовая отметка, где с большой вероятностью рост цены остановится и начнется падение;

- пока актив растет, можно передвигать заявку «стоп-лосс» все выше и выше, устанавливая ее под предыдущим уровнем поддержки. Это ценовая отметка, где с большой вероятностью снижение цены остановится. Если же уровень будет пробит, это, скорее всего, будет означать смену тренда — с растущего на падающий. В итоге вы будете владеть акциями, пока тренд не сменится на падающий, но стоит помнить, что вашу стоп-заявку может выбить из-за всплеска цены, в том числе из-за манипуляций на рынке.

Когда стоит продать акции с прибылью

Я не знаю, какой подход вам ближе. Предположу, что вы скорее инвестор, раз за год владения акциями их не продавали.

При этом и у инвестора, и у трейдера бывают сходные причины, по которым может быть разумно продать подорожавшие акции:

- Вы не верите в дальнейший рост бумаги. То есть, исходя из анализа отчетов, новостей и тому подобного, вы решили, что у компании мало перспектив дальнейшего роста. Тогда имеет смысл избавиться от ее акций. Правда, ошибиться тут легко — и акция продолжит рост без вас.

- Вы нашли более интересные активы. Возможно, вы считаете, что акции другой компании вырастут сильнее за интересующий вас период или у нее лучше дивидендная политика. Тогда можно зафиксировать прибыль по старой акции и купить другую, более перспективную. Тут тоже можно ошибиться.

- Вы хотите изменить структуру портфеля. Если одна акция или целый класс ваших активов значительно выросли в цене, это может привести к дисбалансу портфеля: его структура больше не соответствует изначально выбранной вами стратегии. В этом случае понадобится ребалансировать портфель, для чего, возможно, придется продать часть подорожавших активов.

- Вам нужны деньги. Они могут потребоваться для крупной покупки или просто на жизнь, если что-то случилось, а финансовой подушки не хватило.

Начнем с перспектив роста и поиска более подходящих активов. Как я понял, у вашего портфеля уклон в акции крупных американских ИТ-компаний.

Мы не можем быть уверены, что высокие темпы роста технологических акций продолжатся в ближайшие несколько лет. Но более вероятно, что тренд останется, а не изменится. У технологических акций по своей природе ряд сильных драйверов роста.

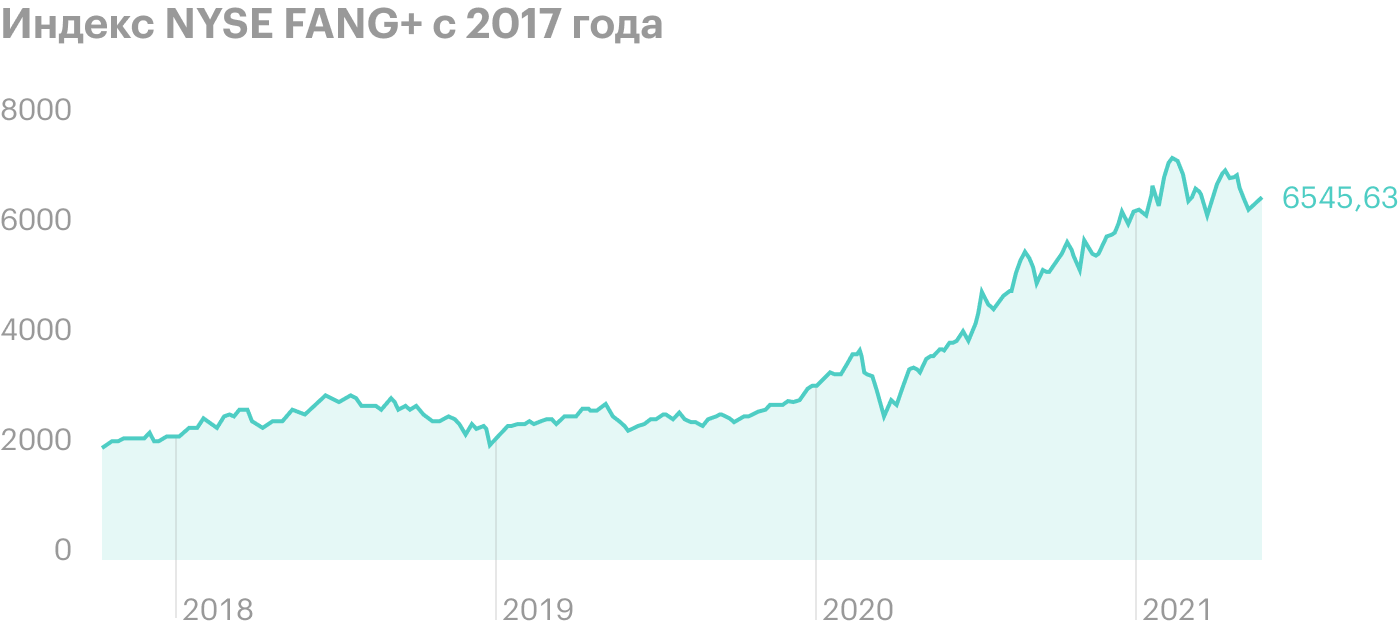

Посмотрим на индекс NYSE FANG+, который отражает корзину из 10 техногигантов: Facebook, Amazon, Apple, Netflix, Google, Alibaba, Baidu, NVIDIA, Tesla и Twitter. За последние три года он показал доходность 142%, и его тренд растущий.

Еще, так как вы инвестируете в валютные активы, на вашей стороне фактор девальвации рубля. Вы приобретаете акции при меньшем курсе доллара и, вероятнее всего, продадите их при большем, что увеличивает вашу доходность в рублевом выражении.

Вполне может быть, что какие-то секторы американского рынка или рынки других стран в ближайшие годы окажутся доходнее. Но у ИТ-сектора США есть все шансы принести хорошую доходность.

Вполне разумно держать часть портфеля в акциях этого сектора. Именно часть — на мой взгляд, в портфеле также должны быть акции других секторов и стран. Так ваш капитал не будет зависеть от ситуации в одном секторе одной страны, пусть и перспективном.

Перейдем к структуре портфеля. Сейчас ваш портфель, как я понимаю, состоит только из акций. Исторически такие портфели давали наибольшую доходность, но и риск у них высокий.

Я не знаю, на какой срок вы инвестируете, какую доходность хотите и какой риск вас устроит. Но вполне возможно, что вам пригодились бы отдельные облигации или фонды облигаций, а также золото.

Если решите зафиксировать прибыль, часть вырученных денег можно отправить в подобные активы. Так портфель станет менее рискованным, а соотношение прибыли и риска может стать более интересным.

Что касается потребности в деньгах, вы пишете, что периодически пополняете ИИС. Значит, у вас есть источник дохода, и маловероятно, что деньги с ИИС понадобятся вам в ближайшее время. В этом смысле нет нужды продавать акции.

Напомню, что закрыть ИИС без потери права на вычеты можно не менее чем через три года с даты открытия. В вашем случае ждать еще года два или чуть меньше.

В итоге вы можете оставить все как есть. Это хороший вариант, если вас устраивает ваша стратегия и нынешний портфель. У акций ИТ-компаний есть перспективы роста, а деньги с ИИС прямо сейчас вам не нужны.

Или вы можете частично зафиксировать прибыль и на освободившиеся деньги сделать портфель более диверсифицированным. Например, вложиться в другие секторы США или компании развивающихся стран вроде Китая и России. Возможно, добавить золота и облигаций, чтобы снизить риск портфеля. Это можно сделать, не продавая активы, а за счет очередных пополнений ИИС.

Почему стоит помнить о налогах

За год ваш капитал вырос с 400 000 примерно до 660 000 ₽ — эквивалент 9000 $. То есть за счет роста цен и дивидендов вы заработали около 260 000 ₽, или 65%. Это отличный результат.

Вы планируете использовать вычеты типа А — на взнос. Значит, при закрытии ИИС не сможете освободить от налога доход, который получили на счете: вычет типа Б нельзя применить, если к этому ИИС уже применялся вычет типа А. Кроме того, на ИИС нельзя воспользоваться вычетом за долгосрочное владение ценными бумагами.

Это означает, что если вы продадите акции на ИИС сейчас или ближе к его закрытию, с дохода от продажи брокер удержит НДФЛ. Налоговая база и размер налога будут рассчитаны за все время существования ИИС, когда вы решите его закрыть. НДФЛ будет удержан тогда же.

Но существует способ совместить два вида вычетов: тип А и вычет за долгосрочное владение. Для этого бумаги надо не продавать на ИИС, а перенести на обычный брокерский счет, когда будете закрывать ИИС.

Если акции будут в вашей собственности более трех лет, при их продаже на брокерском счете вы не будете платить НДФЛ. Это подтверждает Минфин в своем письме. Три года считаются с даты покупки на ИИС, а не с даты перевода на брокерский счет.

Нужно учитывать, что вариант с переносом не всегда рабочий. Во-первых, брокер может не предоставлять услуги по переносу активов. Во-вторых, за эту операцию берут комиссию — в зависимости от брокера. Также оформление документов займет больше времени, чем если просто закрыть ИИС без переноса бумаг.

Целесообразность переноса нужно будет считать в каждом конкретном случае. Но если доходность на вашем ИИС в следующие пару лет будет сопоставима с прошлогодней, описанный способ наверняка сбережет вам существенную сумму.

Что в итоге

Инвесторы и трейдеры по-разному подходят к сделкам на бирже. Но на решение о продаже подорожавших активов могут влиять схожие факторы.

Прежде всего, важно, верите ли вы в перспективы компании и ждете ли дальнейшего роста этих акций. Если да, можно держать их дальше или зафиксировать прибыль частично. Если же есть серьезные сомнения, можно продать и вложить деньги в более перспективные активы. Также надо понять, устраивает ли вас нынешняя структура портфеля, соответствует ли она вашим нуждам.

Американский ИТ-сектор кажется довольно перспективным, поэтому портфель можно оставить как есть. Плюс этого решения в том, что ничего не нужно делать и в будущем вы сможете оптимизировать налоги, совместив два вычета: за пополнение ИИС и долгосрочное владение бумагами.

Однако сейчас у вас очень концентрированный портфель, который сильно зависит от ситуации в ИТ-секторе США. Если акции ИТ-компаний вдруг окажутся пузырем, портфель сильно пострадает. Стоит вложить часть денег в иные активы, например фонды акций других стран, облигации и золото. Так портфель станет более диверсифицированным и менее рискованным.

Для этого можно продать часть имеющихся акций, но тогда не получится оптимизировать налоги. А можно на очередные пополнения ИИС покупать недостающие активы, тогда не придется продавать имеющиеся акции. Выбор за вами.