Что вы узнаете

- Как и во что можно инвестировать на ИИС-3.

- Как получить вычет на взнос.

- Как получить вычет на доход от торговли.

- Зачем открывать несколько ИИС-3.

Как и во что можно инвестировать на ИИС-3

На ИИС-3 доступен тот же набор инвестиционных инструментов, что и на обычном брокерском счете или счете доверительного управления. За одним исключением: на ИИС-3 запрещено покупать иностранные ценные бумаги и финансовые инструменты .

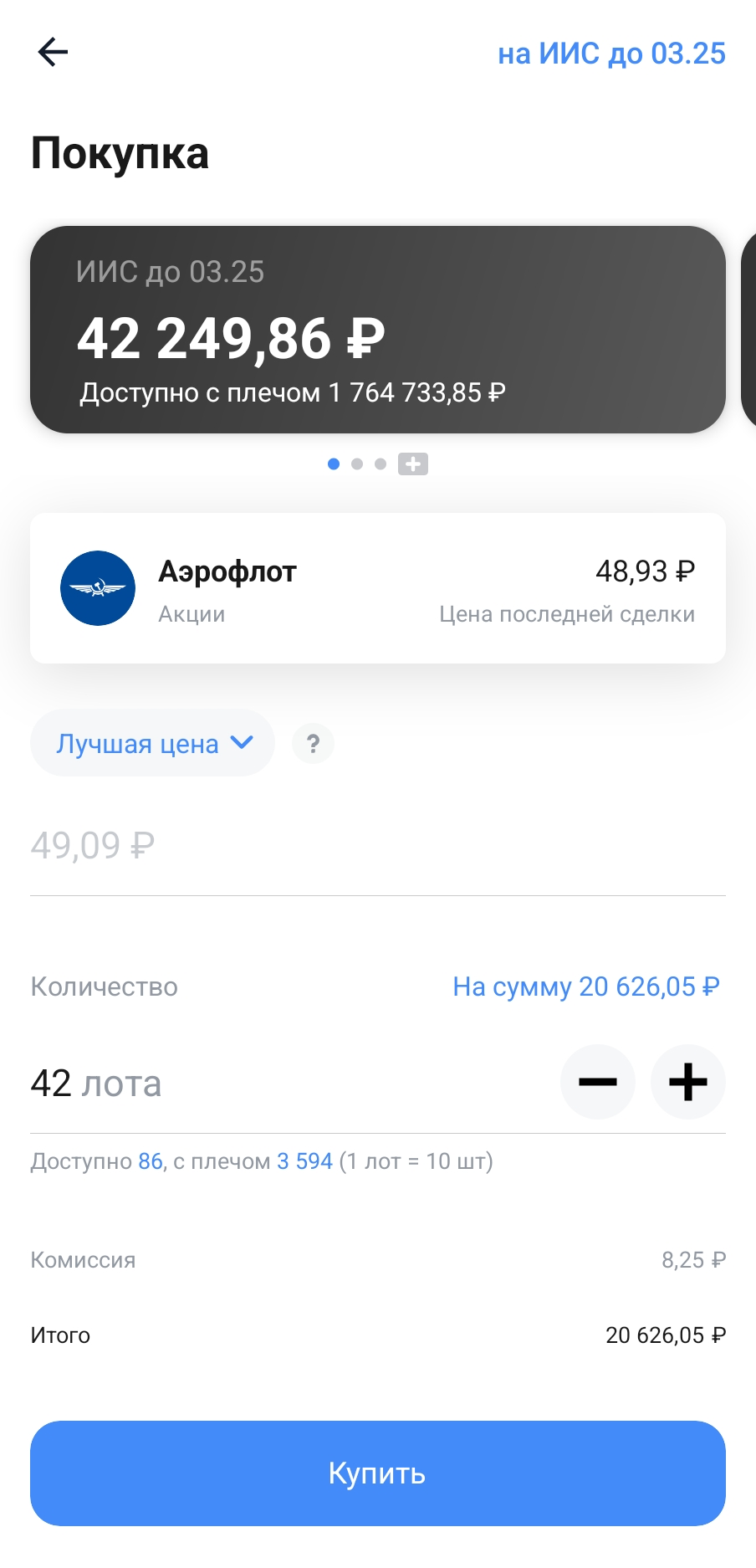

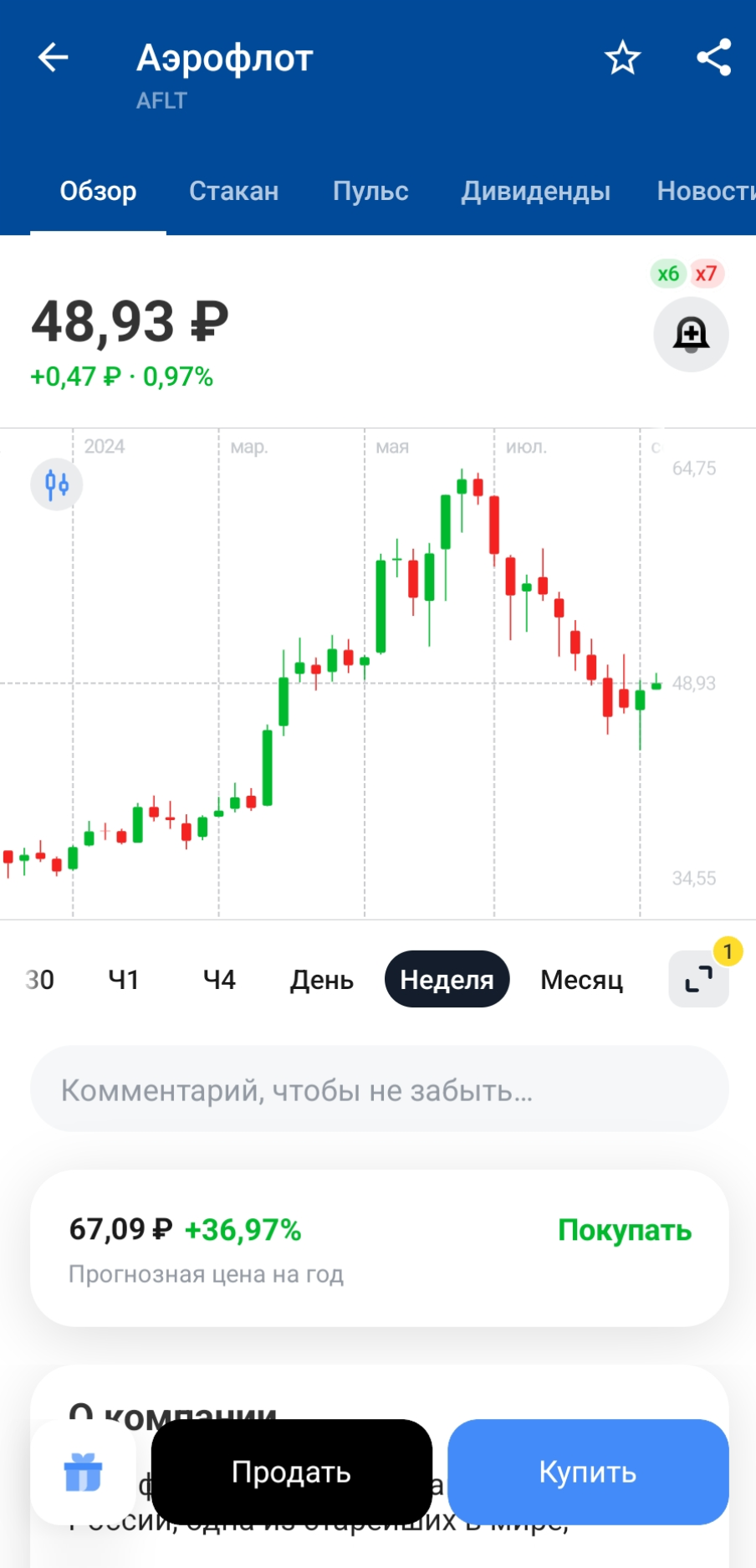

Торговля ценными бумагами на ИИС-3 у любого брокера выглядит примерно одинаково. Процесс состоит из пяти шагов:

- Пройти авторизацию в приложении, личном кабинете или торговом терминале.

- Выбрать счет, на котором совершите сделку. В нашем случае — ИИС-3.

- Выбрать актив для покупки или продажи.

- Заполнить параметры сделки. Например, указать, сколько активов будете покупать или продавать и по какой цене — определенной, которую выставите сами, или по рыночной.

- Нажать кнопку «купить» или «продать» и подтвердить заявку.

Как получить вычет на взнос

В первом уроке мы рассказали, что ИИС-3 позволяет получать сразу два вида налоговых вычетов по НДФЛ: на взносы и на доходы от торговли на счете. Это самое важное преимущество ИИС-3.

Дальше в уроке мы поговорим о том, как получить от этих вычетов максимум. Начнем с вычета на взнос.

Напомним, что на ИИС-3 можно вносить любые суммы, но максимальный лимит, с которого вернут налог, — 400 000 ₽ в год. Причем налоговая учитывает взносы на все открытые ИИС-3 и ПДС .

Как часто можно получать вычет на взнос

Вычет на взнос необязательно получать каждый год — можно оформить возврат сразу за несколько лет. Но есть ограничения по срокам: налоговая рассчитает сумму вычета только за последние три года налогового периода.

Например, инвестор открыл ИИС-3 и не получал вычет на взнос пять лет подряд с 2025 по 2029 год, хотя каждый год пополнял счет. Если в 2030 году он наконец обратится за вычетами, то ему удастся получить их только за последние три года — с 2027 по 2029. Право на вычет со взносов в 2025 и 2026 году будет потеряно.

Поэтому лучше не слишком затягивать с оформлением вычета на взнос — чем раньше получите деньги, тем быстрее сможете потратить их или заново инвестировать.

❗️При закрытии ИИС-3 выплаты по вычету на взнос приостанавливаются

Действующее законодательство предполагает, что при закрытии одного ИИС-3 выплаты приостанавливаются по всем договорам ИИС, заключенным до момента закрытия счета. Инвестор не теряет своего права на вычеты, но выплаты будут приостановлены, пока он не откроет новый ИИС-3.

Поэтому, чтобы получить налоговый вычет на взносы за предыдущий период, сначала нужно подать заявление на налоговый вычет, а только затем — на закрытие счета.

Кроме того, получить налоговый вычет на взносы теперь можно, только если ИИС работал весь налоговый период — то есть полноценный календарный год. Поэтому не стоит закрывать счет ранее 31 декабря того года, за который планируется получить налоговый вычет на взносы.

Как рассчитать размер возврата налога по вычету на взнос

Размер возврата зависит от ставки НДФЛ владельца счета.

С 2025 года в России вводится пятиступенчатая прогрессивная шкала НДФЛ — чем выше доход человека, тем выше налоговая ставка. При этом будут учитывать суммарный доход от труда и ренты: зарплаты, премии, выплаты по гражданско-правовым договорам на выполнение работ или оказание услуг, авторские вознаграждения, доходы от сдачи жилья.

Посчитайте на калькуляторе, сколько вы теперь будете платить и как изменится ваша зарплата.

Инвестиционные доходы будут учитывать отдельно. Сюда относятся доходы от продажи имущества — недвижимости, ценных бумаг, — дивидендные и купонные доходы, проценты по вкладам. На эти доходы сохраняют двухступенчатую ставку налога:

- 13% — если инвестиционный доход не превысил 2 400 000 ₽ в год.

- 15% — если превысил. Налог по этой ставке уплачивается только с суммы превышения.

То есть фактически государство разделяет трудовые и инвестиционные доходы. Один и тот же человек может платить НДФЛ по пятиступенчатой шкале как работник и по двухступенчатой — как инвестор. Поэтому инвестор должен знать, по какой ставке платит НДФЛ от труда и ренты, чтобы рассчитать максимальный размер возврата через вычет на взносы по ИИС-3.

Размер возврата налога по вычету на взнос с 2025 года — с учетом новой ставки НДФЛ

| Доход за год | Ставка НДФЛ | Максимальный размер возврата через вычет на взнос |

|---|---|---|

| До 2 400 000 ₽ | 13% | 52 000 ₽ |

| 2 400 000—5 000 000 ₽ | 15% | 60 000 ₽ |

| 5 000 000—20 000 000 ₽ | 18% | 72 000 ₽ |

| 20 000 000—50 000 000 ₽ | 20% | 80 000 ₽ |

| Более 50 000 000 ₽ | 22% | 88 000 ₽ |

Приведем примеры.

Петр в течение года внес на свой первый ИИС-3 100 000 ₽, на второй ИИС-3 — 200 000 ₽, а также на счет ПДС — 50 000 ₽. Всего за год он внес 350 000 ₽ — именно от этой суммы будут рассчитывать возврат налога через вычет на взнос.

За год Петр заработал 1 600 000 ₽ на основной работе в виде зарплаты и премий, 600 000 ₽ от сдачи квартиры и 500 000 ₽ в виде дивидендов по акциям. То есть его трудовой и рентный доход за год — 2 200 000 ₽. Он облагается НДФЛ по ставке 13%. Дивидендный доход будет учитываться отдельно по другой налоговой шкале, и налоговые вычеты с дивидендов получить нельзя.

Значит, Петр сможет вернуть 13% от внесенных 350 000 ₽, то есть 45 500 ₽.

А Татьяна на ИИС-3 за год внесла 5 000 000 ₽. На ПДС она не вносила ничего. При этом за год на работе она получила 12 000 000 ₽, а еще 10 000 000 ₽ заработала на сдаче недвижимости в аренду. Ее трудовой и рентный доход достиг 22 000 000 ₽. Хотя Татьяна заплатит НДФЛ по ставке 20% лишь с части дохода, именно эту ставку налоговая будет использовать для расчета возврата.

Налоговый вычет будет максимальным — 400 000 ₽. 20% от этой суммы составит 80 000 ₽ за год — это тот максимум, который может получить Татьяна через вычет на взнос, с учетом ее официального дохода.

Рассчитайте с помощью калькулятора Т—Ж, сколько денег внести на ИИС, чтобы вернуть максимум при своей зарплате.

❗️ Налоговая должна видеть ваши доходы

Если инвестор получает зарплату в конверте, а квартиру сдает втайне от налоговой, нарушая закон , — этот доход не будут учитывать при расчете налоговой ставки и суммы к возврату.

Вычет возможен только с официального дохода и не может его превысить. Нельзя вернуть больше налогов, чем вы заплатили.

Как оформить вычет на взнос

Налоговый вычет на взнос можно получать каждый год — по итогам года, в котором внесли деньги на счет. Например, открыли ИИС-3 и положили на него деньги в 2025 году — вычет за этот год можно оформить в 2026 либо в следующие два года.

С 2022 года налоговый вычет можно получить в упрощенном порядке — без налоговой декларации по форме 3-НДФЛ и документов, подтверждающих право на вычет. Для этого информацию о вас и вашем ИИС-3 должен отправить ваш налоговый агент — брокер или управляющая компания, где открыт счет.

Чтобы подать заявление на упрощенный вычет через Т-Инвестиции, нужно зайти в личный кабинет на сайте или в приложении → выбрать свой ИИС-3 и нажать «Получить вычет по ИИС» → выбрать год, за который хотите оформить вычет, → нажать «Подать заявку».

После этого заявка уйдет на проверку в налоговую.

Налоговая сама подгрузит ваши данные и подготовит заявление на вычет. Вам нужно будет подписать его в личном кабинете на сайте службы. Проверка займет до 30 дней, а перевод денег — 15 дней.

Если по какой-то причине ваш брокер не может отправить информацию в налоговую, вы можете сами оформить вычет. В Т—Ж есть подробная статья об этом, поэтому в рамках курса мы приведем лишь краткий алгоритм действий:

- Зарегистрироваться на сайте налоговой. Можно сделать это с помощью подтвержденной учетной записи на госуслугах.

- Получить неквалифицированную электронную подпись на сайте налоговой.

- Подготовить копии документов, которые подтвердят право на вычет: справку о доходах физлица по форме 2-НДФЛ, скан договора с брокером или УК, подтверждение зачисления денег на ИИС-3 в налоговый период.

- Заполнить налоговую декларацию по форме 3-НДФЛ за год, в котором пополнили ИИС, и запросить налоговый вычет.

- Ждать рассмотрения декларации — это может занять до трех месяцев. При положительном результате деньги в течение месяца поступят на ваш банковский счет.

Как заработать немного больше на вычете на взнос

Максимальную доходность именно на взнос можно получить, если ежегодно вносить на ИИС-3 ровно 400 000 ₽ и закрывать счет сразу, как только проходит минимальный срок владения, дающий право на вычеты. Соответственно, чем больше ежегодный размер взносов на ИИС-3 превышает лимит в 400 000 ₽ и чем дольше инвестор сохраняет счет после получения права на вычеты — тем меньше вычет на взнос влияет на общую доходность.

Разберем еще один пример.

Ольга открыла ИИС-3 в 2025 году. Ее ежегодный трудовой доход соответствует ставке НДФЛ 15% — то есть она может ежегодно получать до 60 000 ₽ через налоговый вычет на взнос по ИИС-3. Рассчитаем, по какому из трех сценариев среднегодовая доходность вложений на ИИС-3 будет выше при условии, что Ольга не будет торговать на счете или результат ее торговли будет равен нулю:

1️⃣ Ольга ежегодно вносит на счет 1 000 000 ₽, а через 5 лет, когда пройдет минимальный срок для получения вычетов, закрывает ИИС-3. Среднегодовая доходность — 1,2%.

2️⃣ Ольга ежегодно вносит на счет 400 000 ₽, закрывает его через 10 лет после открытия. Среднегодовая доходность — 1,5%.

3️⃣ Ольга ежегодно вносит на счет 400 000 ₽ и через 5 лет закрывает ИИС-3. Среднегодовая доходность — 3%.

Среднегодовую доходность вычета на взнос по ИИС-3 — СДВ — мы рассчитывали по формуле:

СДВ = ОД / Е,

где ОД — это общая доходность вычета на взнос по ИИС-3 за период владения;

Е — количество лет с открытия ИИС-3.

Общую доходность рассчитывали по формуле:

ОД = (В / П) × 100%,

где В — общая сумма возврата налога по вычету на взнос за все годы владения счетом;

П — сумма всех пополнений ИИС-3.

Из примера можно сделать еще один важный вывод — даже в наилучшем сценарии вычет на взнос дает слишком маленькую доходность по ИИС-3. Пополнять его и замораживать деньги на несколько лет только ради этого вычета не имеет смысла.

Чтобы увеличить среднегодовую доходность, можно пополнять счет ближе к концу срока жизни ИИС-3. Но гораздо лучше будет комбинировать вычет на взносы с вычетом на доход от торговли на счете.

Главное о вычете на взнос

📌 Вычет на взнос можно получать за каждый год, в котором владелец счета пополнил ИИС и в котором есть доход, подходящий для вычета.

📌 Вычет можно оформить сразу за несколько лет, но только за последние три года налогового периода.

📌 Размер возврата налога через вычет зависит от ставки НДФЛ владельца счета. Например, при 13% можно получить до 52 000 ₽, а при 15% — 60 000 ₽.

📌 Налоговый вычет можно оформить в упрощенном порядке через своего брокера или УК либо в налоговой самостоятельно.

Как получить вычет на доход от торговли

Теперь поговорим о втором типе налогового вычета, который доступен владельцам ИИС-3, — вычете на доход от торговли.

Напомним, что оформить вычет на доход от торговли на ИИС-3 можно только при закрытии счета, если прошел минимальный срок, дающий право на вычеты:

- 5 лет — для тех, кто заключит договор в 2024—2026 годах;

- 6 лет — в 2027;

- 7 лет — в 2028;

- 8 лет — в 2029;

- 9 лет — в 2030;

- 10 лет — с 2031.

Как рассчитать размер вычета на доход

От налога освобождается доход до 30 000 000 ₽ по всем ИИС-3, закрытым в налоговом периоде.

За налоговый период инвестор закрыл два ИИС-3. По первому он заработал 25 000 000 ₽, по второму — 6 000 000 ₽. Эти доходы сложат для расчета налогового вычета. При этом с превышения 30 000 000 ₽ придется заплатить НДФЛ. Это значит, что с 1 000 000 ₽ сверх лимита инвестор должен уплатить 150 000 ₽ НДФЛ при ставке 15%.

При расчете налогового вычета учитывают процентный доход, то есть купоны по облигациям, и доход от сделок с ценными бумагами и производными инструментами. Не учитывают дивиденды. Кроме того, вычет нельзя получить на доходы от сделок с валютой и драгоценными металлами — по ним придется подать декларацию в налоговую и заплатить налог самостоятельно. Поэтому покупать валюту и драгметаллы на ИИС-3 менее выгодно, чем ценные бумаги, — вы заплатите больше налогов.

Дивиденды будут поступать на ИИС-3 или банковский счет очищенными от налога — то есть уже за вычетом НДФЛ по ставке 13 или 15%. А с купонов по облигациям налог удержан не будет, и инвестор получит всю сумму, но только на свой ИИС-3.

Инвестор дождался, пока закончится минимальный период по ИИС-3, дающий право на налоговые вычеты. Теперь он хочет закрыть счет и получить вычет с дохода.

За налоговый период он заработал 100 000 ₽ на покупке и продаже ценных бумаг. Без вычета налог составил бы 13 000 ₽ при ставке НДФЛ 13%.

Еще ему выплатили дивиденды на сумму 10 000 ₽, но на счет пришло только 8700 ₽ — 1300 ₽ брокер сразу удержал для налоговой.

20 000 ₽ пришли в виде купонов по ОФЗ, по ним налог не удержали. Без вычета налог составил бы 2600 ₽.

Получается, что без вычета инвестор должен был бы заплатить налогов на 13 000 ₽ от торговли и 2600 ₽ от пришедших купонов — всего 15 600 ₽.

Если при закрытии ИИС оформить вычет, этот налог платить не придется. Если закрыть ИИС слишком рано или не обратиться за вычетом на доход, деньги уйдут в налоговую. При этом пока счет открыт и вычет не получен, инвестор может пользоваться этими деньгами в рамках ИИС-3, получая дополнительный доход.

На что можно оформить вычет на доход при закрытии счета

| Процентный доход — купоны облигаций | ✅ |

| Доход от сделок с ценными бумагами | ✅ |

| Дивиденды по акциям | ❌ |

| Доход от сделок с валютой | ❌ |

| Доход от сделок с металлами | ❌ |

Вычеты по ИИС нельзя совмещать с ЛДВ

В России действует льгота долгосрочного владения — ЛДВ, которая позволяет не платить налог с продажи российских ценных бумаг, если непрерывный срок владения ими превышает три года. Например, инвестор может купить акцию в 2024 году и продать дороже в 2027 году — с этого дохода налог удержан не будет.

Но этот тип вычета не распространяется на ценные бумаги, купленные на ИИС-3. Более того, с 2025 года, даже если вывести эти активы с ИИС, ЛДВ все равно нельзя будет применить. Запрет распространяется на все активы, которые когда-либо были на ИИС-3.

Как оформить вычет на доход

Получить налоговый вычет от государства — право, а не обязанность владельца ИИС-3. Если инвестор закрыл счет раньше, чем прошел минимальный срок для получения вычетов, или не подал заявление на вычет на доход — налоговая удержит налог в полном размере.

Лучше оформлять заявку на вычет на доход сразу при закрытии ИИС-3. Процесс оформления может отличаться у разных брокеров и управляющих компаний. Поэтому правильно будет обратиться к специалистам компании, где открыт ваш счет.

Обычно порядок действий выглядит так:

- Зайти в личный кабинет на сайте компании-посредника или в приложение.

- Выбрать свой ИИС-3 и подать заявку на закрытие счета.

- Указать, что хотите закрыть ИИС с получением вычета на доход.

- Дождаться перевода средств с ИИС без удержания налога.

Если закрыть ИИС-3 и не подать заявку на вычет, налог удержат автоматически. Для оформления вычета придется самостоятельно подавать заявку в налоговую. Процесс примерно такой же, как мы описали выше для вычета на взнос:

- Подготовить документы, которые подтверждают право на вычет. Например, отчет брокера об операциях на ИИС-3.

- Зайти в личный кабинет на сайте налоговой.

- Заполнить налоговую декларацию по форме 3-НДФЛ и запросить налоговый вычет на доходы.

- Дождаться рассмотрения декларации и получить деньги на банковский счет.

Как заработать больше на вычете на доход

Когда мы говорим о налоговых вычетах, интуитивно кажется, что сначала налоговая должна забрать деньги, а потом вернуть их — частично или полностью. Но с вычетом на доходы это работает не так — этот налог государство не забирает, пока деньги остаются на счете. То есть доходами можно пользоваться весь срок существования ИИС-3 — это преимущество ИИС по сравнению с обычным брокерским или доверительным счетом.

Пока ИИС-3 открыт и деньги не выведены, налоговый агент не удерживает НДФЛ с дохода от операций и самостоятельно его платить тоже не надо.

На горизонте 5—10 лет или более это может дать ощутимую прибавку в доходности и размере капитала.

При стабильном доходе возникает эффект, похожий на силу сложного процента, который усиливается с каждым годом существования ИИС-3.

Из первого урока вы знаете, что НДФЛ все-таки придется платить с дохода, который превышает 30 000 000 ₽ за общий налоговый период. Но и этот налог нужно уплачивать только при закрытии ИИС-3, а до этого можно использовать эти деньги.

Представим, что инвестор целый год самостоятельно торговал на бирже и заработал 100 000 ₽. Если он делал это на обычном брокерском счете, то заплатил 13% НДФЛ — 13 000 ₽. Эти деньги удержал брокер в конце того же года, либо в следующем году инвестору придется заплатить этот налог самостоятельно, подав налоговую декларацию до 30 апреля.

Если же инвестор торговал на ИИС-3, брокер не удержит этот налог. И самому инвестору его декларировать и уплачивать тоже не нужно, пока счет продолжает действовать.

Получается, что в следующем году на ИИС-3 у инвестора будет на 13 000 ₽ больше, чем было бы на обычном брокерском счете — и эти деньги тоже можно вложить, что повлияет на результат инвестиций.

Главное о вычете на доход

📌 От налога освобождается доход до 30 000 000 ₽ по всем ИИС-3, закрытым в налоговом периоде. При расчете учитывают купоны по облигациям и доход от сделок с ценными бумагами и производными инструментами. С остальных доходов по ИИС придется заплатить налог.

📌 Лучше оформлять заявку на вычет сразу при закрытии ИИС-3 — иначе налог удержат автоматически.

📌 Пока ИИС-3 открыт и деньги не выведены, налоги платить не надо, и этими деньгами можно пользоваться. На горизонте 5—10 лет такая стратегия может ощутимо повлиять на доходность и размер капитала.

Как заработать на втором и третьем ИИС-3

Закон об ИИС позволяет открыть одновременно до трех счетов ИИС-3, в том числе у разных брокеров и управляющих компаний. Единственное ограничение — у инвестора не должно быть действующих старых ИИС, открытых до 1 января 2024 года.

Правда, получать в три раза больше налоговых вычетов благодаря трем ИИС-3 не получится: для расчета будут учитывать совокупные результаты на всех счетах за соответствующий налоговый период.

Например, инвестор с доходом 2,4 млн рублей в год в течение года пополнил три своих ИИС-3 на разные суммы: первый — на 100 000 ₽, второй — на 200 000 ₽, третий — на 500 000 ₽. Всего внес 800 000 ₽ за год. Именно это число налоговая будет учитывать при расчете вычета на взносы.

Поскольку у вычета есть лимит — 400 000 ₽ в год, возврат налога рассчитают только от этой суммы. При налоговой ставке 13% инвестор вернет 52 000 ₽ через вычет на взнос.

Тем не менее есть два способа эффективнее использовать несколько ИИС-3.

Распределить капитал по разным счетам в разных компаниях. С одной стороны, это позволит снизить риски одной компании-посредника, с другой — даст возможность одновременно использовать разные стратегии на каждом ИИС.

Например, инвестор открывает первый ИИС-3 у брокера с выгодными условиями для самостоятельной торговли — на этом счете он планирует сам покупать и продавать ценные бумаги.

А второй ИИС-3 он открывает через управляющую компанию с низкими комиссиями за управление. На этом счете он хочет просто подключиться к одной из инвестиционных стратегий, которая в прошлом демонстрировала хорошие результаты.

Выводить часть денег с ИИС-3 чаще, чем через 5—10 лет, с помощью «лесенки». Что за «лесенка», объясним на примере.

Инвестор открыл первый ИИС-3 в 2024 году — закрыть его, не теряя права на вычеты, он сможет через пять лет, в 2029 году. Если он откроет второй счет только после закрытия первого, то в следующий раз сможет вывести деньги с ИИС-3 в 2037 году. Поэтому он использует «лесенку».

В 2026 году он открывает второй ИИС-3 — закрыть счет, не теряя права на вычеты по нему, можно будет через пять лет, то есть в 2031 году.

В 2027 году он открывает третий ИИС-3 — к этому году период для получения вычетов вырастет до шести лет. Закрыть счет и получить вычеты можно будет в 2033 году.

В 2029 году инвестор может закрыть первый ИИС-3 и открыть новый до 2037 года.

В результате он сможет выводить деньги с ИИС-3 в 2029, 2031, 2033 и 2037 годах, то есть гораздо чаще, чем с одного ИИС. С 2031 года минимальный период для получения льгот вырастет до десяти лет. Инвестор сможет дальше пользоваться «лесенкой», чтобы можно было закрывать счета и выводить часть денег раз в три-четыре года.

Урок почти закончен. Вот несколько финальных вопросов.

Итоги

- На ИИС-3 доступны любые активы, которые торгуются на российской бирже, кроме ценных бумаг иностранных эмитентов. Можно торговать акциями и облигациями российских компаний, паями инвестфондов, деривативами, драгметаллами и валютой.

- Торговля на ИИС-3 ничем не отличается от торговли на обычном брокерском счете: заходим в торговый терминал, личный кабинет или приложение → выбираем нужный счет → выбираем актив для покупки или продажи → определяем цену и количество → подаем заявку на сделку.

- Налоговый вычет позволяет вернуть излишне уплаченный налог или снизить налог к уплате. Нельзя вернуть налога больше, чем было уплачено.

- Вычет на доход от торговли можно получить только при закрытии счета. Вычет на взнос можно получать каждый год, а можно оформить сразу за несколько лет, но не более чем за три последних года.

- При расчете налогового вычета на доход от торговли учитывают доход от купонов и от сделок с ценными бумагами и производными инструментами.

- У одного инвестора может быть до трех ИИС-3. Это позволяет распределить капитал по разным счетам и выводить часть денег с ИИС-3 чаще, чем раз в пять-десять лет.

Что дальше

Вы почти закончили курс — поздравляем! Впереди экзамен. Он поможет повторить все, что нужно знать для работы с ИИС-3.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik