Что вы узнаете

- Как хранить деньги на конкретную цель.

- Плюсы и минусы вкладов.

- Как выбрать выгодный вклад.

- На какой срок открывать вклад.

- Как хранить деньги на валютную цель к конкретному сроку.

Как хранить деньги на конкретную цель

В предыдущем уроке мы разобрались, что финансовую подушку и сбережения без конкретной цели удобно хранить на накопительных счетах, картах с процентами на остаток и в наличной валюте.

С деньгами на конкретную цель немного иначе, ведь вы знаете, когда они понадобятся. Например, на отпуск через два месяца, лазерную коррекцию зрения через полгода или первоначальный взнос по ипотеке через год.

Необязательно знать точный день — достаточно понимать даты в пределах нескольких недель, а в случае с крупными и отдаленными целями — плюс-минус полгода.

Плюсы и минусы вкладов

Вклад — лучший инструмент для хранения денег в рублях на конкретную цель. Мы кратко говорили о вкладах в прошлом уроке, а в этом посмотрим на них повнимательнее.

Напомним, как устроены вклады: вы кладете в банк деньги на заранее известный срок. Банк использует их и платит вам проценты — обычно раз в месяц или в конце срока вклада, зависит от условий.

У вкладов много плюсов.

✅ Точный срок. Вклад открывают на определенный период, обычно на 3, 6, 12, 24 месяца. Этот срок всегда известен заранее. Если подгадать к дате, когда вам понадобятся деньги, вы получаете простой и выгодный способ их хранить.

✅ Надежность. Деньги застрахованы Агентством по страхованию вкладов — в пределах 1 400 000 ₽ на человека в одном банке, а в некоторых случаях и больше.

✅ Гарантированная доходность. Важное преимущество вкладов по сравнению с накопительными счетами, иностранной валютой и процентами на остаток карты — заранее известная доходность.

Ставка по вкладу прописана на весь срок, и банк не может ее снизить.

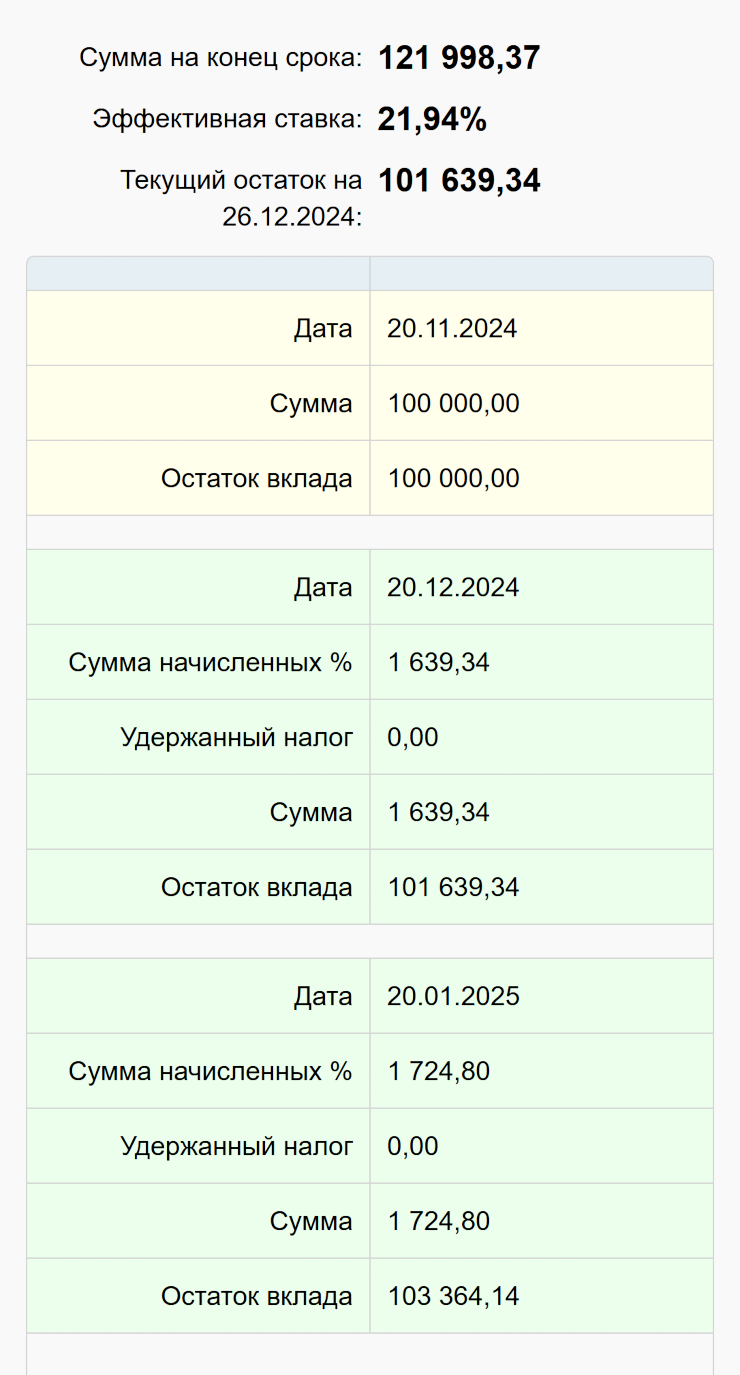

Доходность вкладов обычно выше, чем у накопительных счетов и карт с процентом на остаток. В конце 2024 года ставка по вкладам в Т-Банке — около 20%, а с учетом капитализации процентов доходность еще выше. При этом на накопительном счете процент меньше. В статье Т—Ж мы подробно говорили о том, как рассчитать проценты по вкладу.

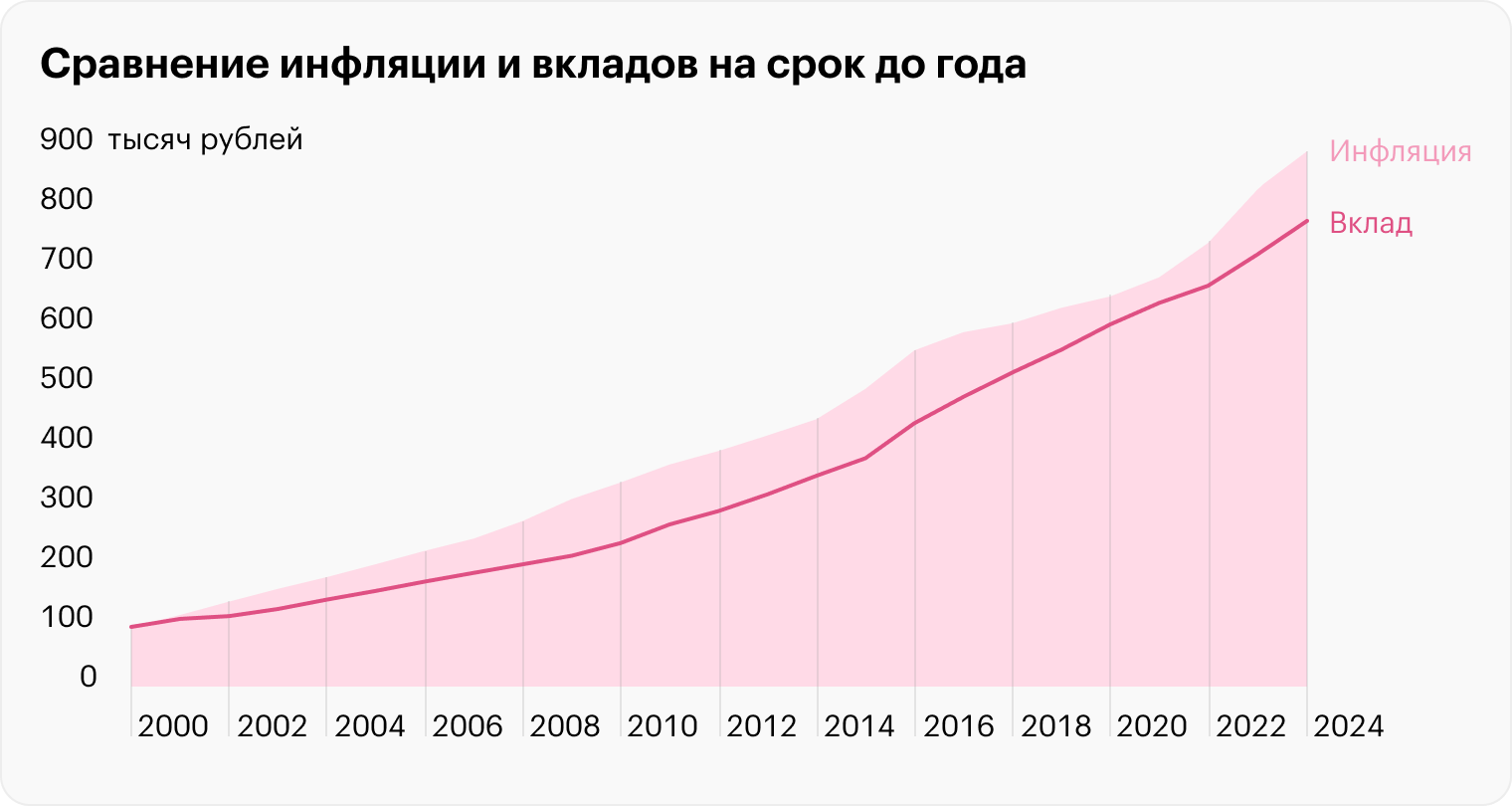

✅ Почти полная компенсация инфляции. Доходности вкладов хватает, чтобы почти полностью защитить деньги от инфляции. Это особенно важно, если собираетесь хранить деньги долго, например год и больше.

А теперь перейдем к основному минусу.

❌ Если досрочно закрыть вклад, проценты не сохранятся. Так будет в большинстве случаев. Но если подобрать срок вклада под цель, чтобы он закрылся в нужный момент или раньше, досрочно закрывать его не придется. Тогда эта особенность вклада перестанет быть минусом.

Как выбрать выгодный вклад

Вклады можно открыть в любом банке — достаточно прийти в отделение или выбрать эту опцию в мобильном приложении, если вы уже клиент банка. Также пригодится сервис «Финуслуги».

Условия вкладов часто зависят от суммы. Например, банк может не открыть вклад на очень маленькую сумму вроде 1000 ₽ или очень большую — 3 000 000 ₽. Между этими отметками процент может немного отличаться.

Еще стоит учитывать срок и способ выплаты процентов, а также покрывает ли ваши деньги страховка Агентства по страхованию вкладов — АСВ — и придется ли вам платить налог с полученных процентов.

Расскажем про каждый аспект подробнее.

Срок

Вклады хороши тем, что дату закрытия обычно можно подгадать под цель. Но не всегда стоит открывать долгосрочный вклад, даже если по нему высокая ставка.

Ситуация в экономике может измениться. Центробанк может повысить ключевую ставку — минимальный процент, под который он выдает кредиты коммерческим банкам. Если ставку поднимут, проценты по вкладам тоже пропорционально вырастут — но лишь по новым, а не уже открытым.

Допустим, вы открыли вклад под 15% годовых на три года. А через год окажется, что вклады уже открывают под 20% годовых. Если вы закроете старый вклад, потеряете начисленные проценты. Если не закроете — еще долго будете получать меньшую доходность, чем могли бы. В Т—Ж есть статья с примерами расчетов при досрочном закрытии вклада и открытии нового, с более высокой ставкой.

Нельзя точно предсказать, что будет со ставкой ЦБ. Центробанк меняет ее исходя из многих факторов, иногда — экстренно и сильно. Например, в конце февраля 2022 года ЦБ поднял ставку с 9,5 до 20% годовых. Комментарии ЦБ и мнения аналитиков помогают понять, что более вероятно — рост ставки или ее снижение. Самые важные новости о ставке и мнения о ее будущем мы публикуем в потоке Т—Ж «Экономика».

Учитывая новости и прогнозы, можно предположить три сценария:

- Ставка растет.

- Ставка снижается.

- Ничего не понятно.

Если предполагаете, что ставка будет расти, не стоит открывать долгосрочные вклады — на срок больше года или даже полугода. Даже если до вашей цели два-три года, лучше открыть вклад на три-шесть месяцев, а когда он закроется, посмотреть новые предложения. Подойдут и накопительные счета, если по ним будет приемлемая для вас доходность.

Если ожидаете, что ставка перестанет расти или будет снижаться, вклады на более длительный срок могут быть уместны — главное, чтобы вклад закрылся к моменту, когда вам потребуются деньги.

Также на случай снижения ставки ЦБ будет уместно открыть пополняемые вклады, внеся туда небольшую сумму. Пополняемые вклады со старой ставкой позволят выгодно вложить новые деньги или деньги с закрывающихся вкладов, если ставки по новым начнут снижаться. Правда, у пополняемых вкладов доходность обычно ниже, чем у обычных.

Если ситуация со ставками непонятная, можно использовать краткосрочные вклады — на один-три месяца, максимум шесть. Когда станет понятнее, чего ждать, можно будет перейти на вклады с более длительным сроком.

Как выбрать срок вклада по ключевой ставке ЦБ

| Прогноз | Какой вклад выбрать |

|---|---|

| Ставка растет | На срок до полугода либо накопительный счет |

| Ставка снижается или не меняется | На срок больше года или пополняемый |

| Ничего не понятно | На срок до полугода либо накопительный счет |

Выплата процентов

В одних случаях проценты выплачивают в конце срока. Например, если вы вложили 50 000 ₽ на полгода под 15%, то через шесть месяцев получите проценты за вложенную сумму — 3 719 ₽.

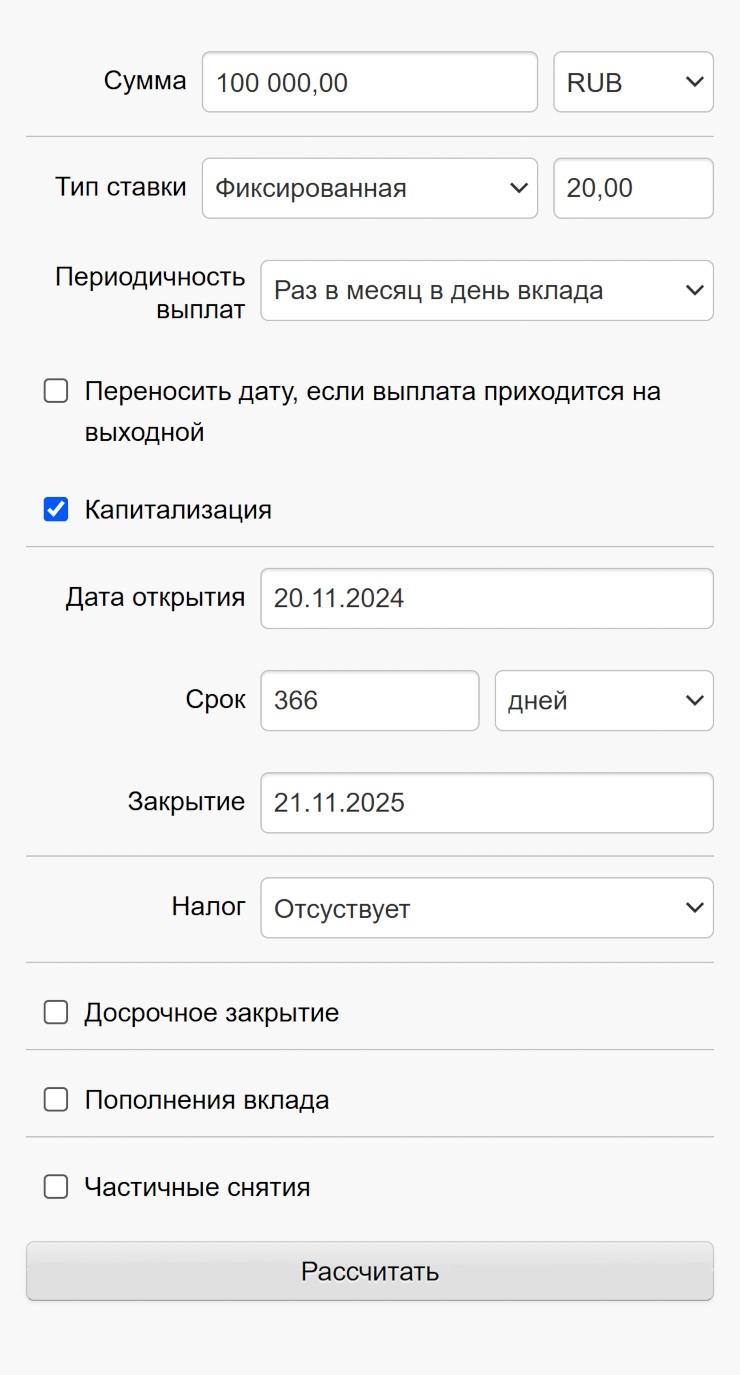

В других случаях проценты платят исходя из капитализации, то есть регулярного причисления процентов к вкладу. Капитализация обычно происходит раз в месяц.

При прочих равных лучше выбрать вклад с капитализацией.

Так доход будет выше благодаря эффекту сложного процента — начислению процентов на проценты. Разберем на примере.

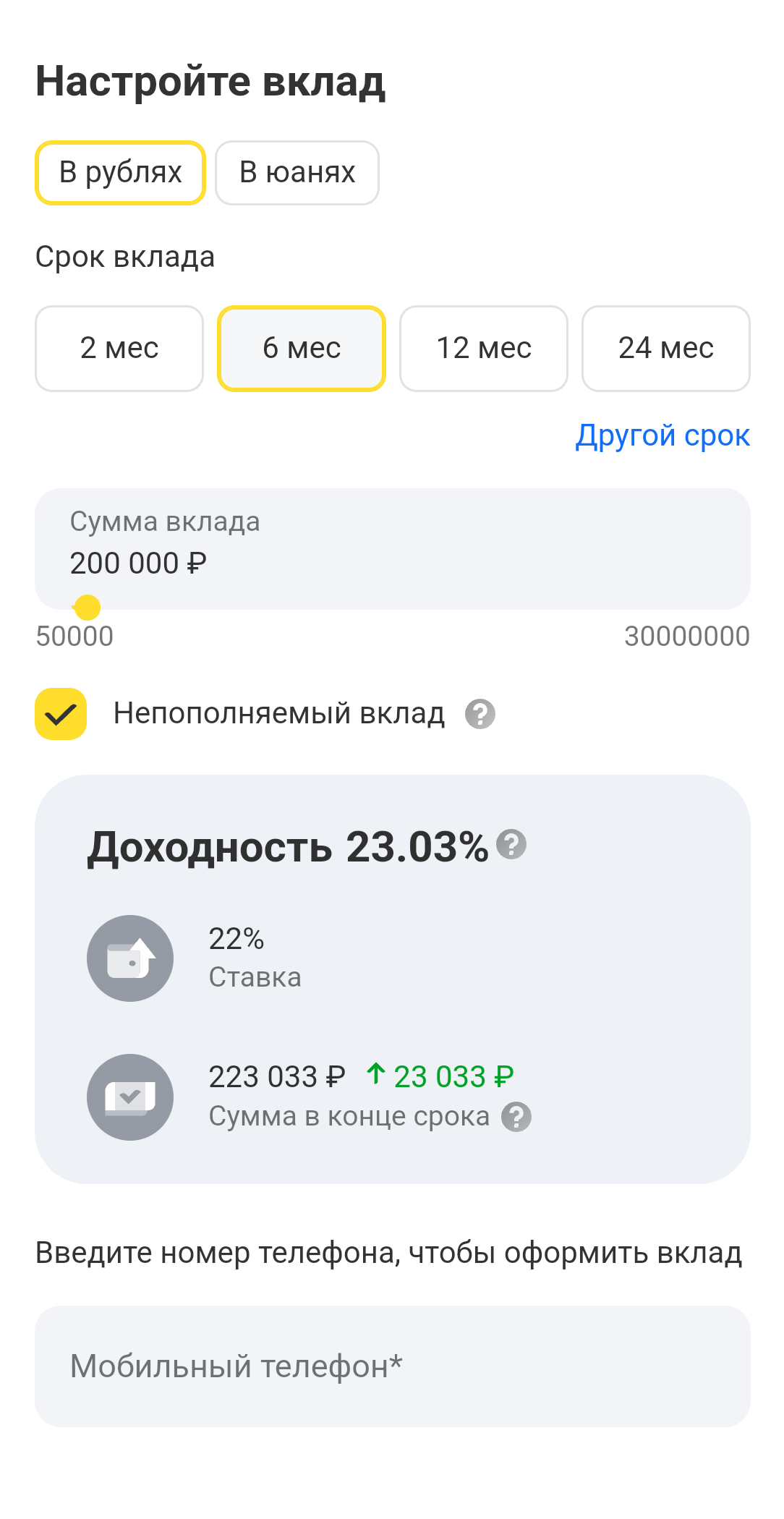

Если вложить 100 000 ₽ на год под 15% годовых с выплатой процентов в конце срока, вы заработаете 15 000 ₽. В случае с ежемесячной капитализацией процентов вы получите 16 079 ₽. Дополнительные 1 079 ₽ — результат работы сложного процента. На долгосрочных вкладах и при высокой ставке этот эффект будет очень заметным.

Однако может быть так, что с капитализацией банк сделает ставку ниже, чем у вклада с выплатой процентов в конце срока. Тогда доход будет примерно одинаковым. Это стоит посчитать в калькуляторе на сайте банка или в его приложении — и не помешает проверить в стороннем калькуляторе, введя параметры вкладов, которые предлагает банк.

Еще бывает, что проценты регулярно выплачиваются на карту или текущий счет. Этот вариант удобен тем, кому важно получать доход от вклада. Но в таком случае не будет дохода в виде процента на проценты.

Страхование АСВ

Лимит застрахованных денег — 1 400 000 ₽ на человека в одном банке. Если банк потеряет лицензию или обанкротится, государство компенсирует эту сумму. Это относится не только к вкладам, но и к счетам и картам.

Если открываете вклад на крупную сумму, близкую к лимиту страхования, учтите и начисление процентов по вкладу — чтобы итоговая сумма в банке не превысила лимит.

Если открываете вклады в крупных банках — из списка системно значимых, то есть самых крупных и важных для экономики страны, — то лимит страховки можно превышать. Маловероятно, что с ними что-то случится. А вот в небольших банках превышать лимит не стоит — излишек лучше отправить в другой банк.

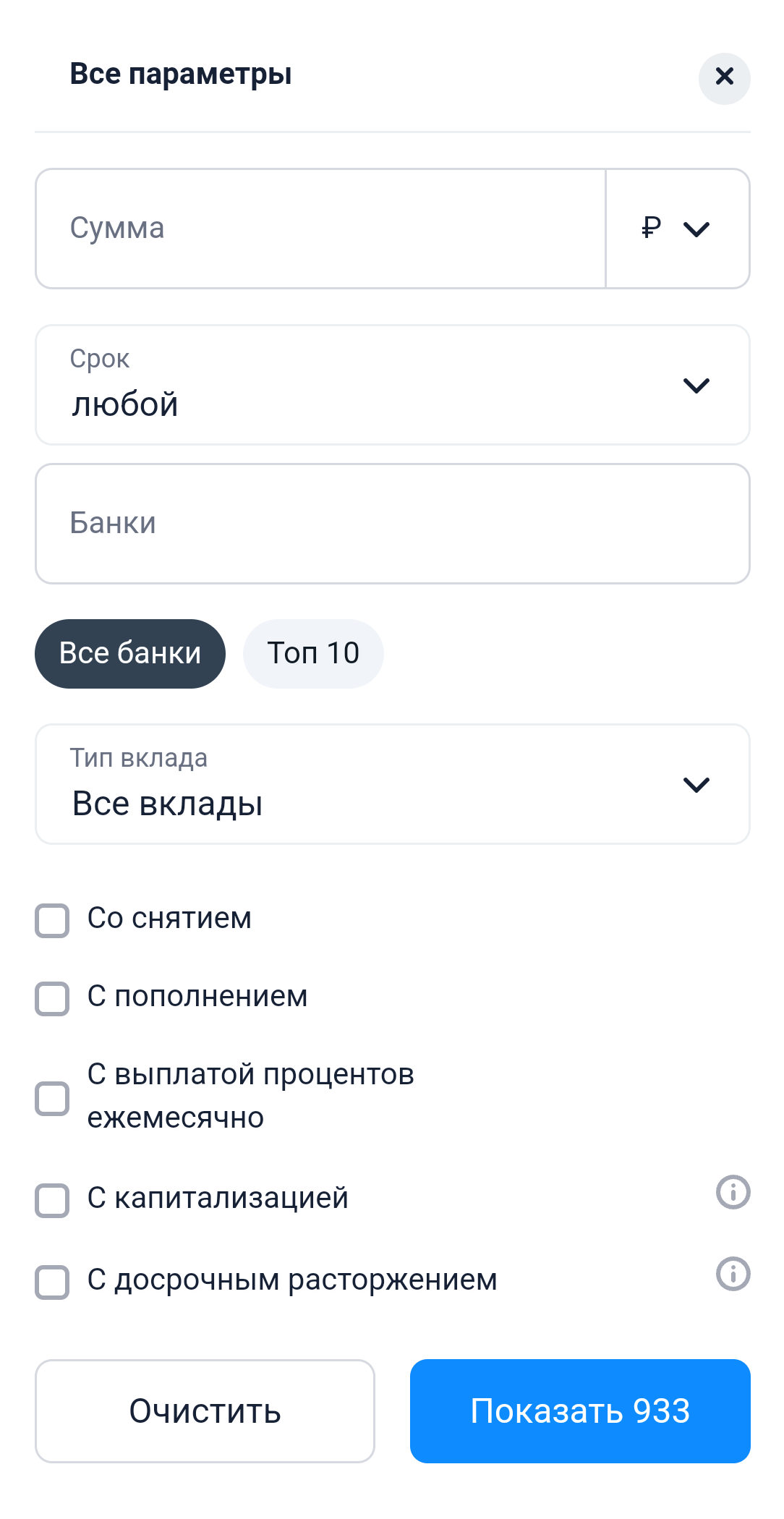

Чтобы сравнить срок и способ выплаты процентов, используйте бесплатные сервисы banki.ru, sravni.ru и «Финуслуги». На любом из них укажите нужный вам срок вклада, например три месяца или год, и сумму, которую хотите внести. Затем выберите лучшие по доходности вклады.

Еще можно посмотреть условия вкладов на сайте или в приложении конкретного банка.

Как получить повышенную ставку по вкладу

По вкладам бывают повышенные ставки. Допустим, если вы новый клиент банка или вносите новые деньги, ставка может быть не 14, а 16%. По вкладу повышенная ставка будет действовать до конца срока, а по накопительному счету — обычно первые два-три месяца.

Еще иногда можно получить особые условия, если активно использовать банковскую карту или платную подписку на банковские услуги.

Вы можете сохранить наш чек-лист в формате PDF на свое устройство, а также отправить PDF-файл в телеграм-сообщении.

На какой срок открывать вклад

При выборе вклада очень важно учитывать, сколько времени у вас осталось до достижения финансовой цели. От этого зависит, на какой срок его открывать.

Краткосрочная цель рассчитана максимум на несколько месяцев. Хороший вариант при такой цели — открыть краткосрочный вклад. Накопительный счет тоже может быть уместен, если ожидаете, что ставка ЦБ вырастет и банк поднимет ставку по счету.

Анна хочет поехать в отпуск в Санкт-Петербург. На это у нее отложена нужная сумма — 100 000 ₽. До отпуска осталось три месяца. Анна может открыть банковский вклад на эти три месяца: предложения с таким сроком есть во множестве банков, а доходность может быть около 15% годовых. За три месяца на 100 000 ₽ начислится примерно 3 780 ₽ — в отпуске точно будет куда их потратить.

Среднесрочная цель рассчитана примерно на год или чуть больше. При такой цели стоит открывать вклады на год или меньше, например на полгода.

Николай хочет через год сделать лазерную коррекцию зрения. Это обойдется в 120 000 ₽, у него уже есть эта сумма. Если Николай разместит деньги на вкладе на год, при ставке 15% и начислении процентов в конце срока он заработает 18 000 ₽. Если операция за год сильно подорожает, процентов хватит хотя бы на частичную компенсацию. А если цена заметно не вырастет, он сможет купить себе что-то еще.

Если же Николай считает, что ставка ЦБ будет расти, он может открыть вклад на три-шесть месяцев, а когда они истекут и вклад закроется — открыть новый с более высокой доходностью.

Долгосрочная цель — это два-три года и больше. Но открывать вклад на такой срок рискованно. Мы разбирали это в начале урока: ставка ЦБ за это время может сильно вырасти, а ваши деньги застрянут на длинном вкладе под небольшой процент. Лучше использовать вклады со сроком до года. Когда вклад закроется, можно будет открыть новый на удобный вам срок. Если же вы нашли пополняемые вклады с хорошим процентом, не помешает открыть такие про запас, внеся небольшие суммы.

И, конечно, всегда есть компромиссный вариант: часть денег держать на краткосрочных вкладах, например на три-шесть месяцев, часть — на более длительных, на год или больше.

Не помешает и иностранная валюта: на горизонте нескольких лет тот же доллар может заметно вырасти, что отразится на рублевой цене многих товаров и услуг. Если считаете, что курс доллара будет расти, можно добавить к рублевым вкладам наличную валюту других стран, например 20—25% от общей суммы сбережений. Сколько именно добавить, зависит от ваших ожиданий по курсу.

Что надо знать о налоге с дохода по вкладам

Доход по вкладам и счетам в виде процентов, дивидендов, купонов облагается НДФЛ по ставке 13%, пока сумма дохода за год не составит 2 400 000 ₽. С превышающей части налог будет 15%.

Налог вы должны платить сами на основании уведомления, которое вам пришлет ИФНС. Важно: доходом считаются проценты — с самого вклада налога нет.

Часть дохода освобождается от налога: это 1 000 000 ₽ × самая высокая ставка ЦБ из тех, что были первого числа месяцев того года, за который считают доход и налог.

Например, самая высокая ставка ЦБ в 2025 году — 21% годовых. Значит, если заработать на процентах по вкладам 220 000 ₽ по итогам 2025 года, то 210 000 ₽ не будут облагаться налогом, а с 10 000 ₽ придется платить налог — 1 300 ₽. Если бы самой высокой ставкой ЦБ за год было 10% годовых, налогом не облагались бы 100 000 ₽.

До недавнего времени в случае с крупным вкладом на два-три года могло быть выгоднее выбрать вариант с периодической выплатой процентов или капитализацией, а не начислением всех процентов в конце срока. Так вы не получили бы разом много процентов в один год и снизили бы риск того, что придется отдать часть денег как налог.

С 2025 года вклады сроком от 15 месяцев с выплатой процентов в конце срока иначе облагаются НДФЛ. Налог с процентов будут считать с учетом того, что это доход не за один год, а за два или более. Как это будет работать, мы разобрали в отдельной статье.

Как хранить деньги на валютную цель к конкретному сроку

Допустим, вы копите на путешествие за рубеж, новый автомобиль или электронику. Все это валютные цели, даже если платить вы будете рублями. Рост курса валюты приведет к росту рублевой цены. С учетом этого разумно хотя бы часть накоплений держать в иностранной валюте.

Наличные доллары — хороший выбор, так как обычно их легко купить и продать и они не зависят от санкций на банковскую систему или стабильности банков. Мы говорили об этом в прошлом уроке.

Вклады в юанях могут быть приемлемой альтернативой или дополнением к долларам. Риск проблем из-за санкций ниже, но юань все же менее стабильная и распространенная валюта.

Чем сильнее верите в заметный рост доллара или иной валюты, например евро или юаня, тем выше должна быть доля валюты в накоплениях. Это справедливо и в случае, если курс сильно упал — то есть можно купить те же доллары дешевле, чем раньше. Например, летом и осенью 2022 года наличные доллары легко можно было купить по 65 ₽.

Но это еще не значит, что в случае валютной цели все надо держать в иностранной валюте. Никто не знает заранее, как изменится курс.

Рублевые вклады даже с учетом роста курса могут оказаться доходнее и лучше компенсировать рост цен. Исторически рост доллара отставал от российской инфляции. По данным Capital Gain, с 2000 по 2023 год инфляция держалась в среднем на отметке 9,55%, а доллар в среднем рос на 5,13% в год. В 2020—2023 годах доллар ненамного обогнал инфляцию: 9,71% в год против 8,14%.

Компромиссное решение — разделить деньги поровну: 50% держать на рублевых вкладах, например сроком на три-шесть месяцев, и накопительных счетах, 50% — в наличной иностранной валюте или вкладах в юанях.

Если же у вас накоплены рубли, но нужна валюта других стран и при этом вы опасаетесь, что курс будет падать, можно покупать ее постепенно, например раз в месяц. А между покупками рубли держать на накопительном счете, чтобы получить дополнительный доход.

Вы можете сохранить нашу схему в формате PDF на свое устройство, а также отправить PDF-файл в телеграм-сообщении.

Итоги

- Когда для накоплений есть конкретная цель и срок достижения, хороший способ хранить деньги — банковский вклад. Доходность по нему известна заранее, а то, что нельзя снять деньги без потери процентов, не станет проблемой: они вряд ли понадобятся внезапно.

- Доходность вкладов обычно выше, чем у накопительных счетов и карт с процентом на остаток. Исторически доходности вкладов хватало, чтобы компенсировать значительную часть инфляции. Если поискать самые выгодные варианты, результат может быть еще лучше.

- Подберите вклад, который хорошо подходит вам по сроку достижения финансовой цели. Дата закрытия должна быть близка к моменту, когда понадобятся деньги. Не увлекайтесь вкладами со сроком на два-три года, когда высока вероятность роста ставки ЦБ. Из вкладов с приемлемым сроком выберите тот, где выше доходность при прочих равных, и обратите внимание на условия выплаты процентов.

- Если ваша финансовая цель сильно зависит от курса иностранной валюты, стоит хотя бы часть накоплений держать в валюте. В дополнение к рублевым вкладам подойдут, например, наличные доллары и вклады в юанях.

Что дальше

В следующем уроке разберем, как хранить деньги, когда опасаетесь кризисов и серьезных потрясений.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik