Что вы узнаете

- Как зарегистрировать самозанятость.

- Когда и как можно перестать быть самозанятым.

- Как ИП стать самозанятым.

Как зарегистрироваться в качестве самозанятого

Зарегистрироваться можно через интернет, никуда ходить не нужно.

Вам нужен ИНН

Чтобы платить налог на профессиональный доход, нужен индивидуальный номер налогоплательщика — ИНН. Если у вас его нет, надо встать на учет в ближайшей налоговой инспекции, это бесплатно.

Проверить, есть ли у вас ИНН, можно на сайте налоговой службы.

Самозанятым можно стать через мобильное приложение «Мой налог», специальный сайт ФНС, через госуслуги или банк либо его приложение. Все эти способы различаются только степенью удобства. Дальше в уроке расскажем о каждом из них подробнее.

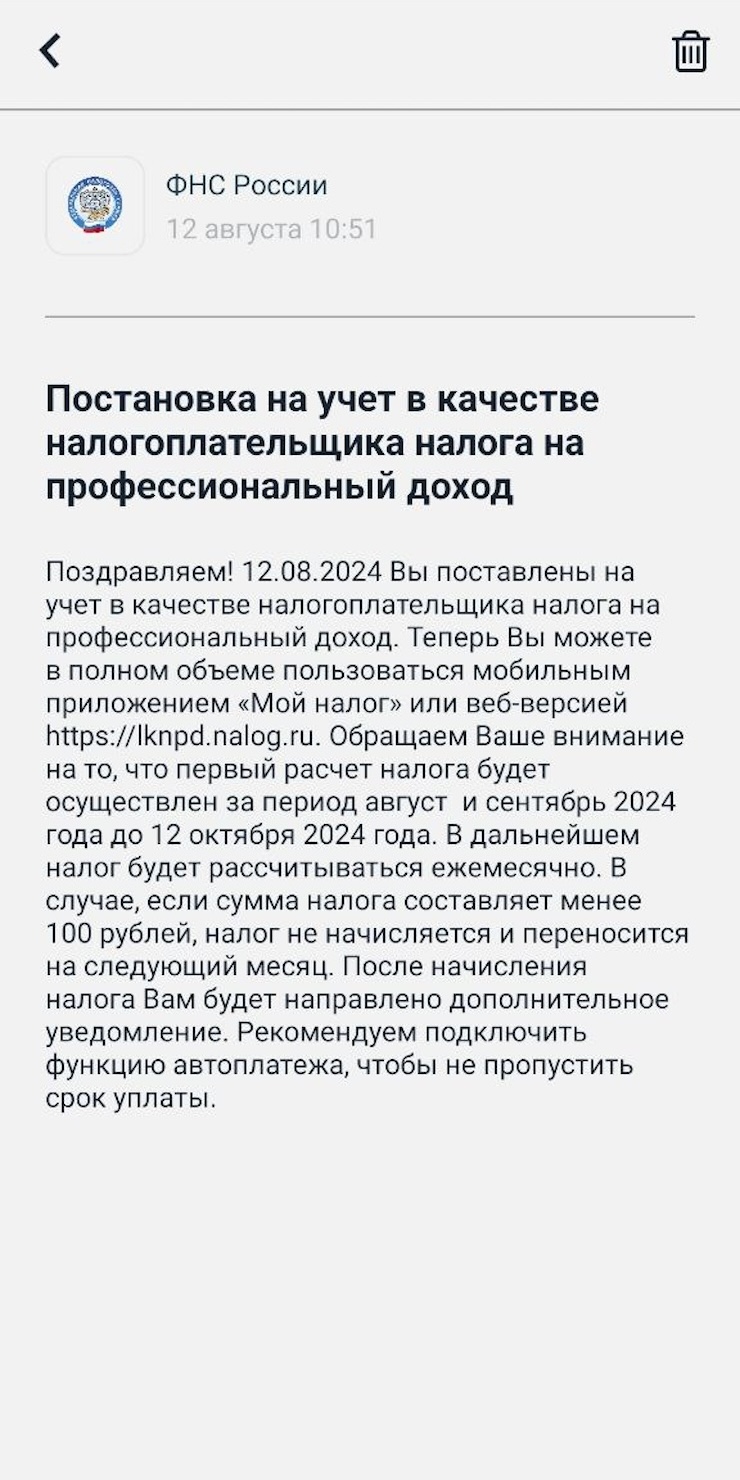

Регистрация занимает пять-десять минут, в редких случаях длится сутки и дольше. Налоговая рассматривает заявку до шести дней, а принимать оплату и формировать чеки можно сразу после регистрации. Расскажем про каждый способ отдельно.

Если у вас есть задолженность по налогам, например по НДФЛ или налогу на имущество, все равно можно стать самозанятым — в законе нет ограничений.

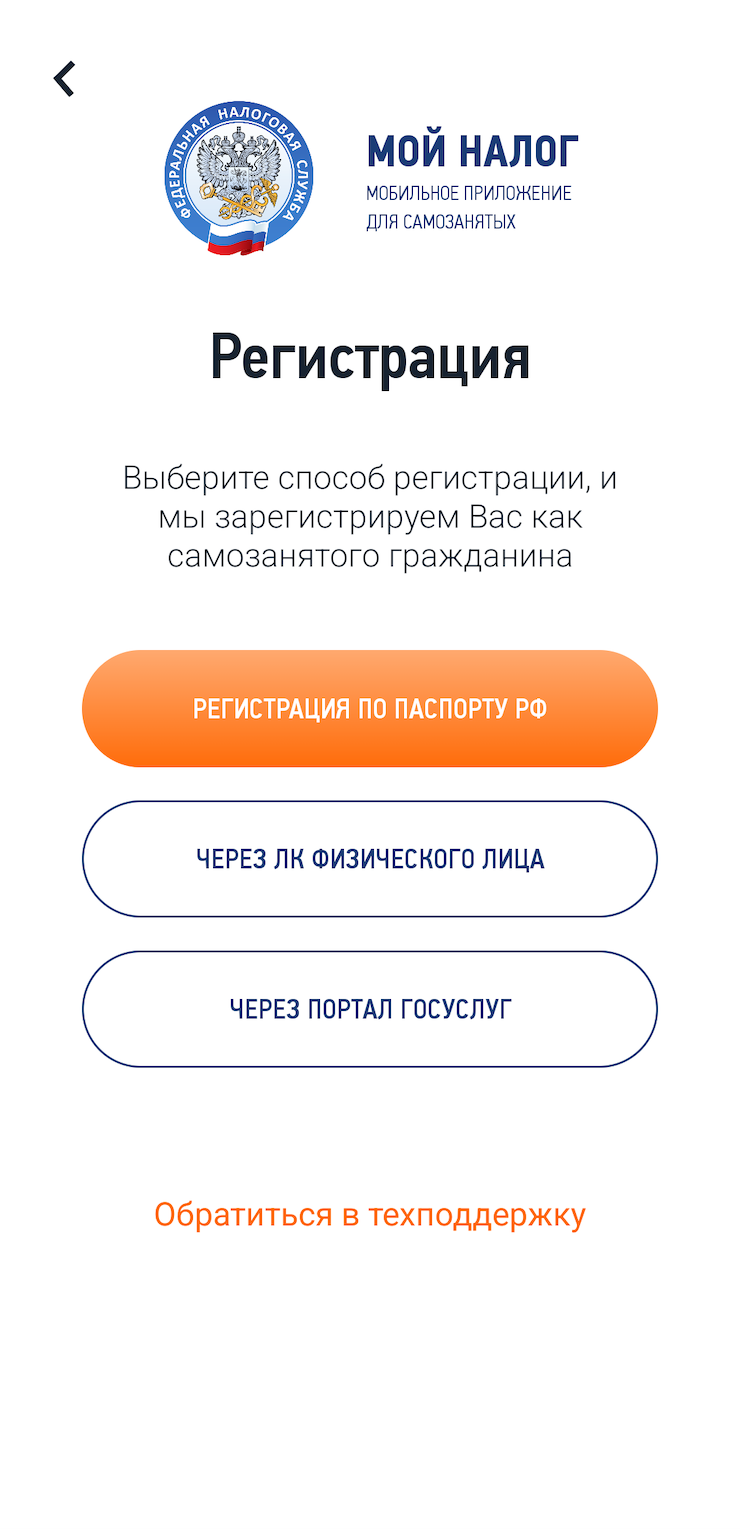

Регистрируемся через приложение «Мой налог»

Это официальное мобильное приложение для самозанятых от ФНС, оно бесплатное. Скачать можно:

В приложении можно зарегистрироваться одним из способов:

- по паспорту — нужно будет сделать селфи с главным разворотом;

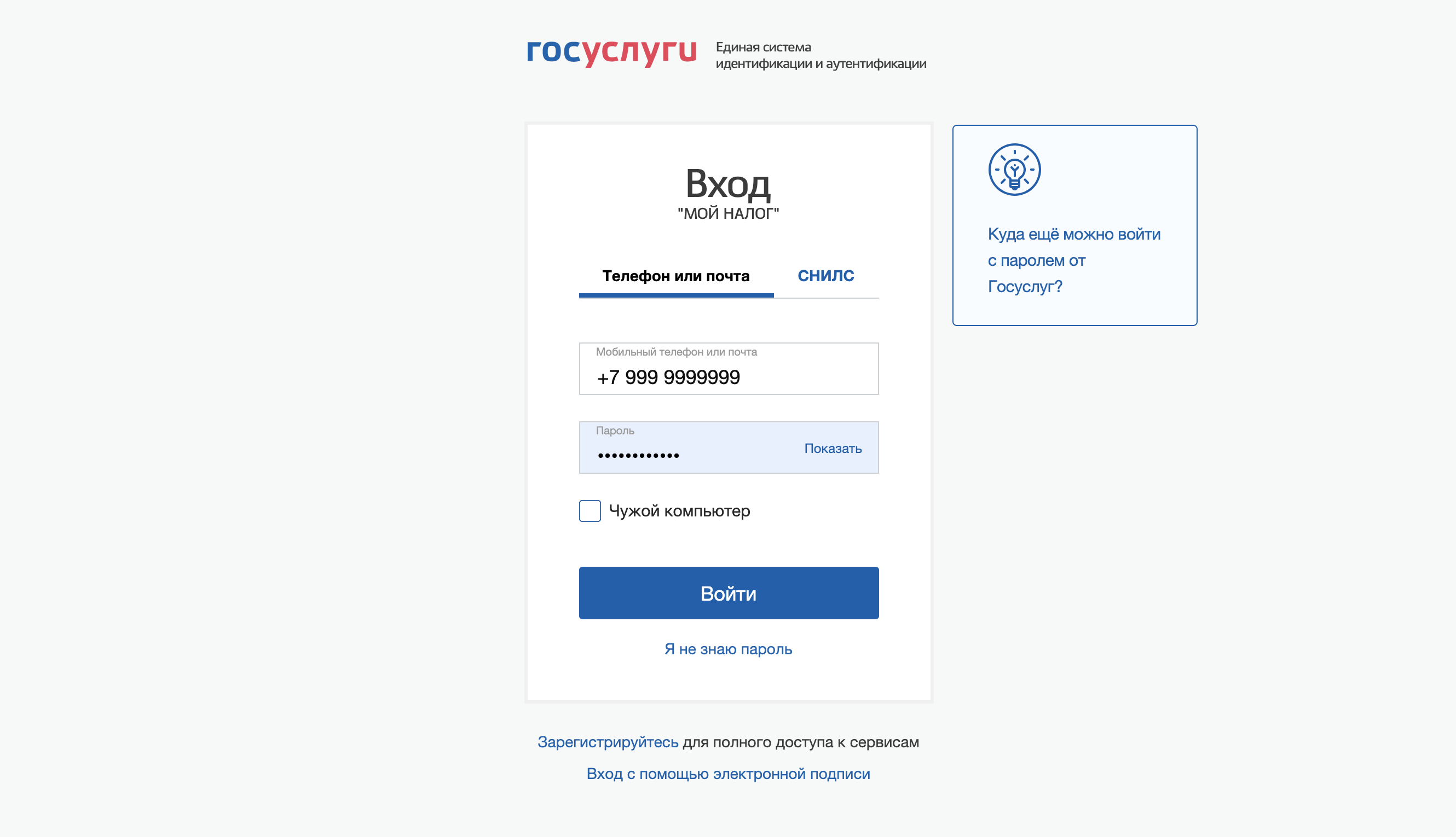

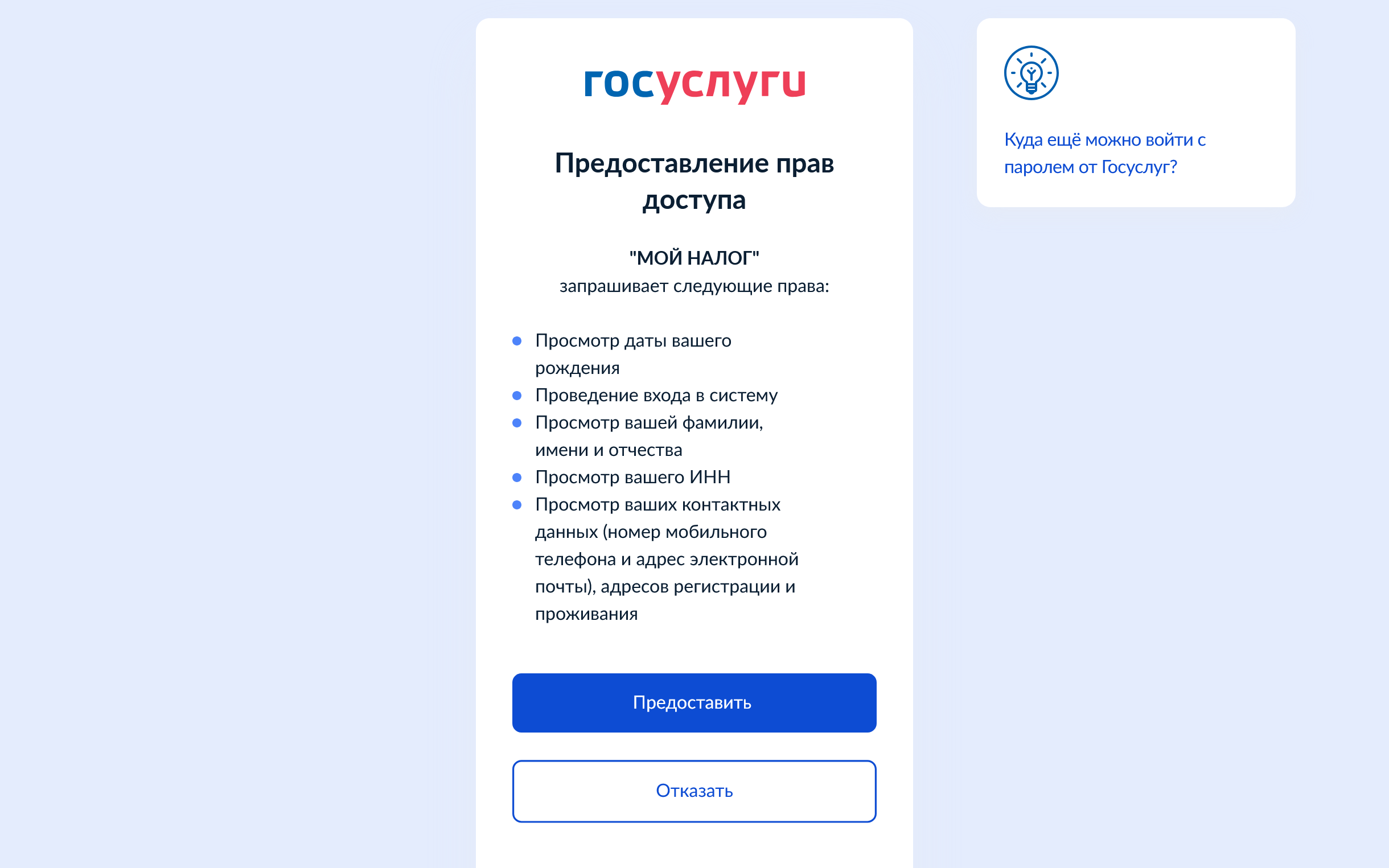

- через аккаунт на портале госуслуг — но нужна подтвержденная учетная запись;

- через личный кабинет налогоплательщика, если он у вас есть — нужен ИНН и пароль от кабинета.

Рассмотрим подробнее регистрацию по паспорту.

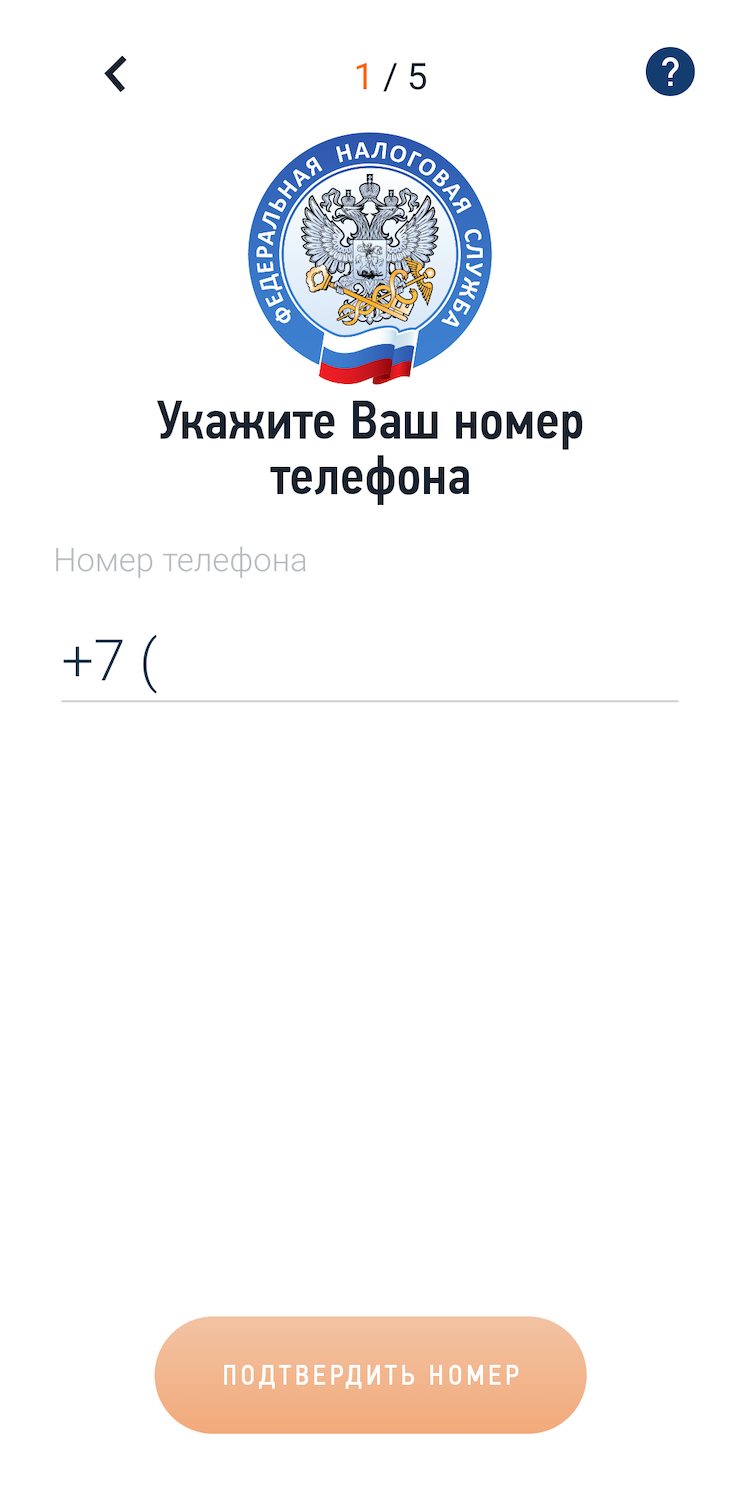

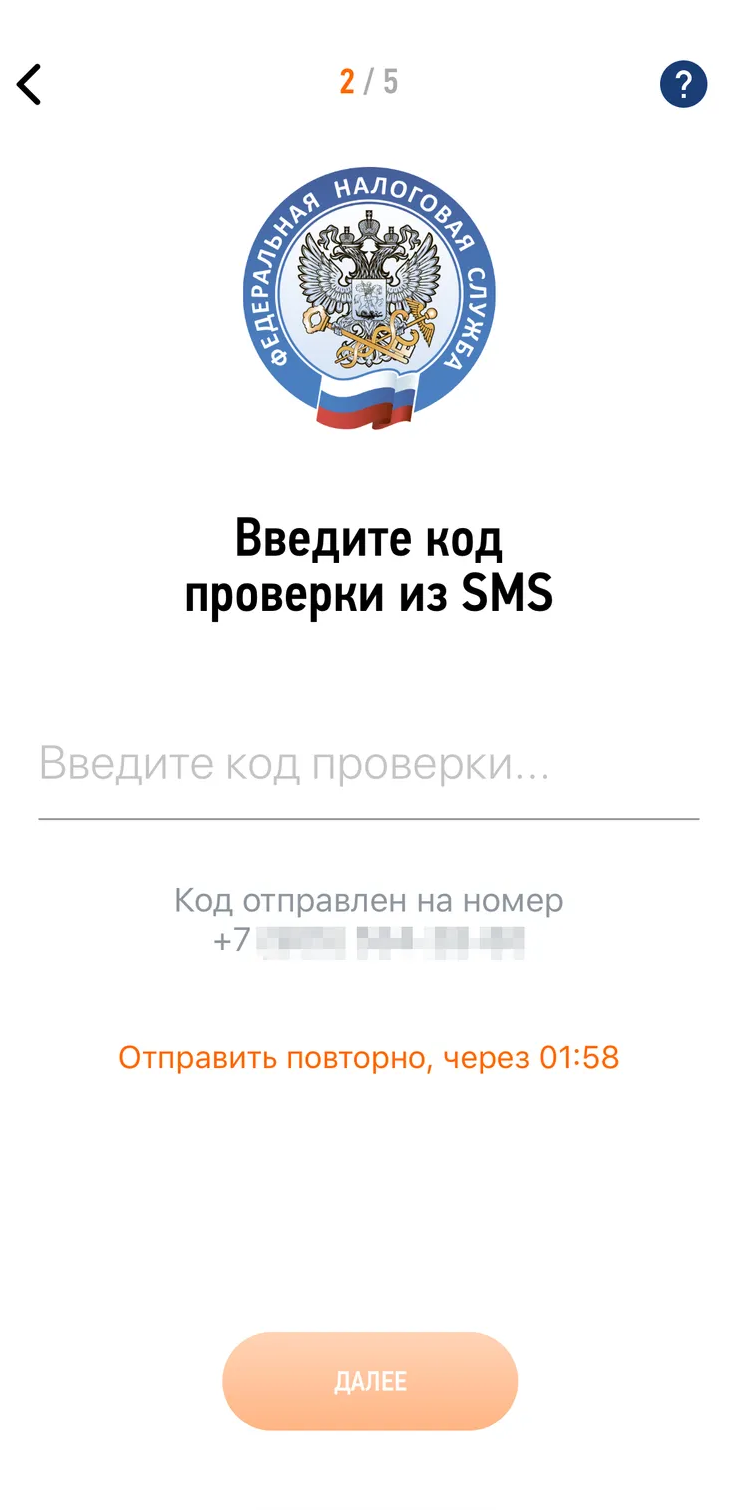

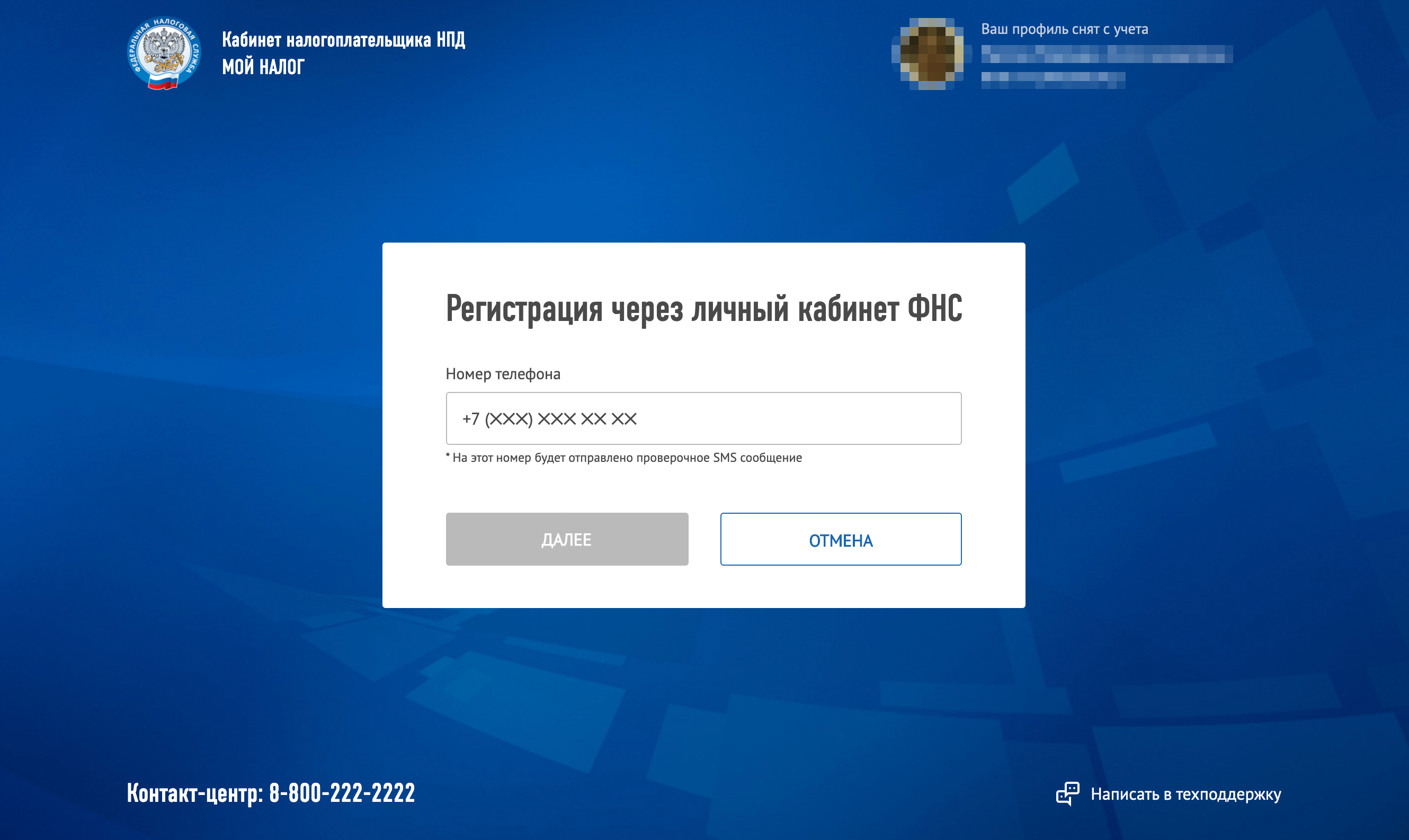

Затем нужно указать номер телефона — туда придет смс с кодом подтверждения.

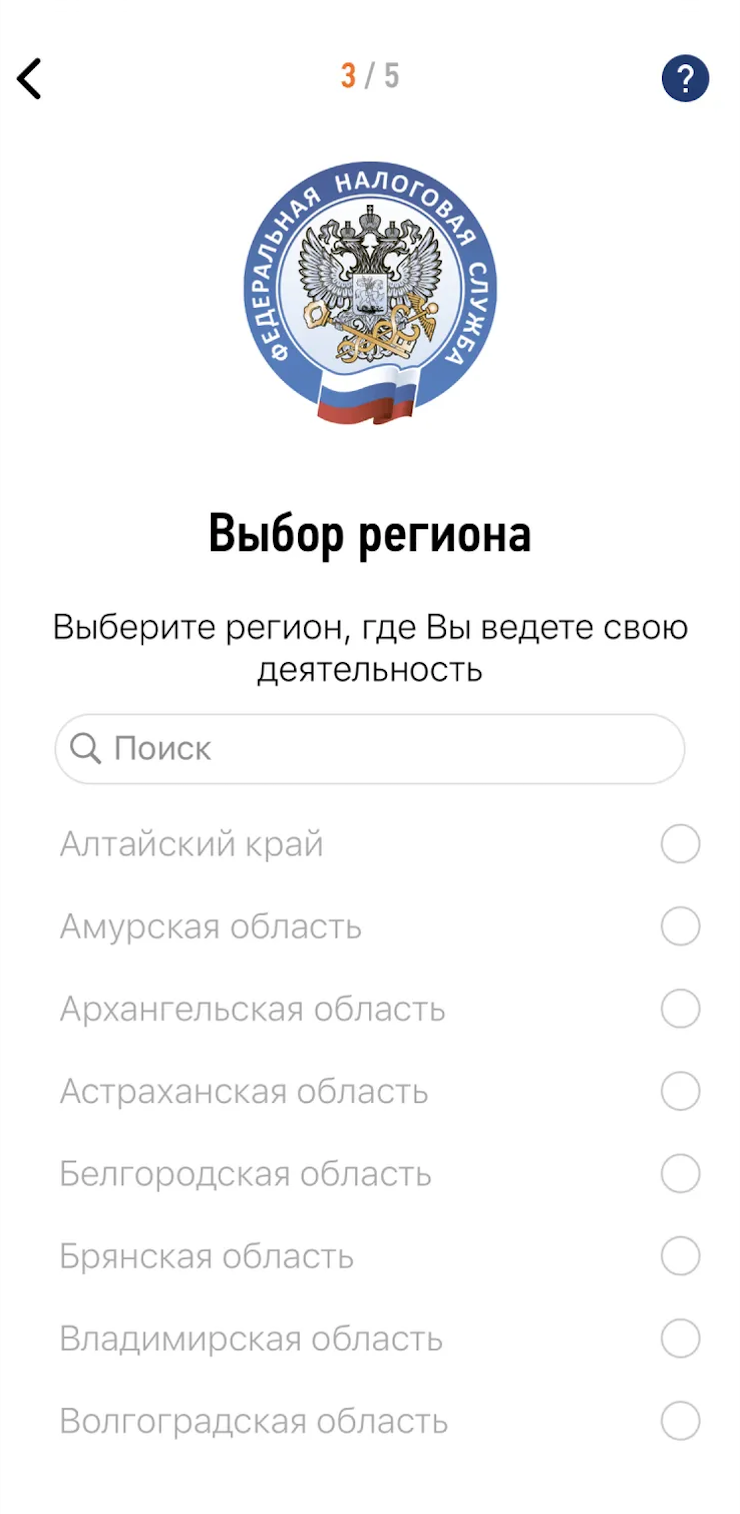

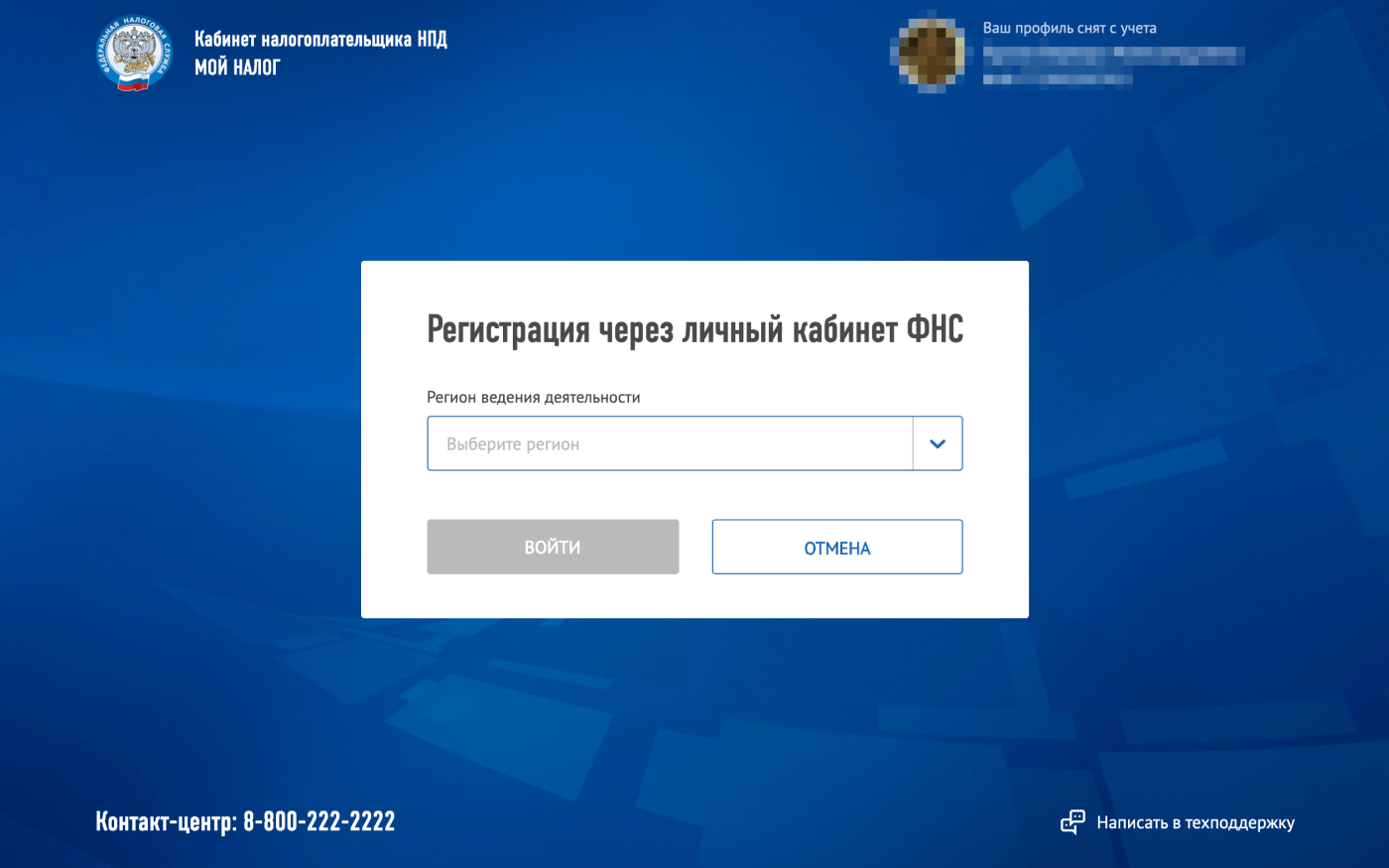

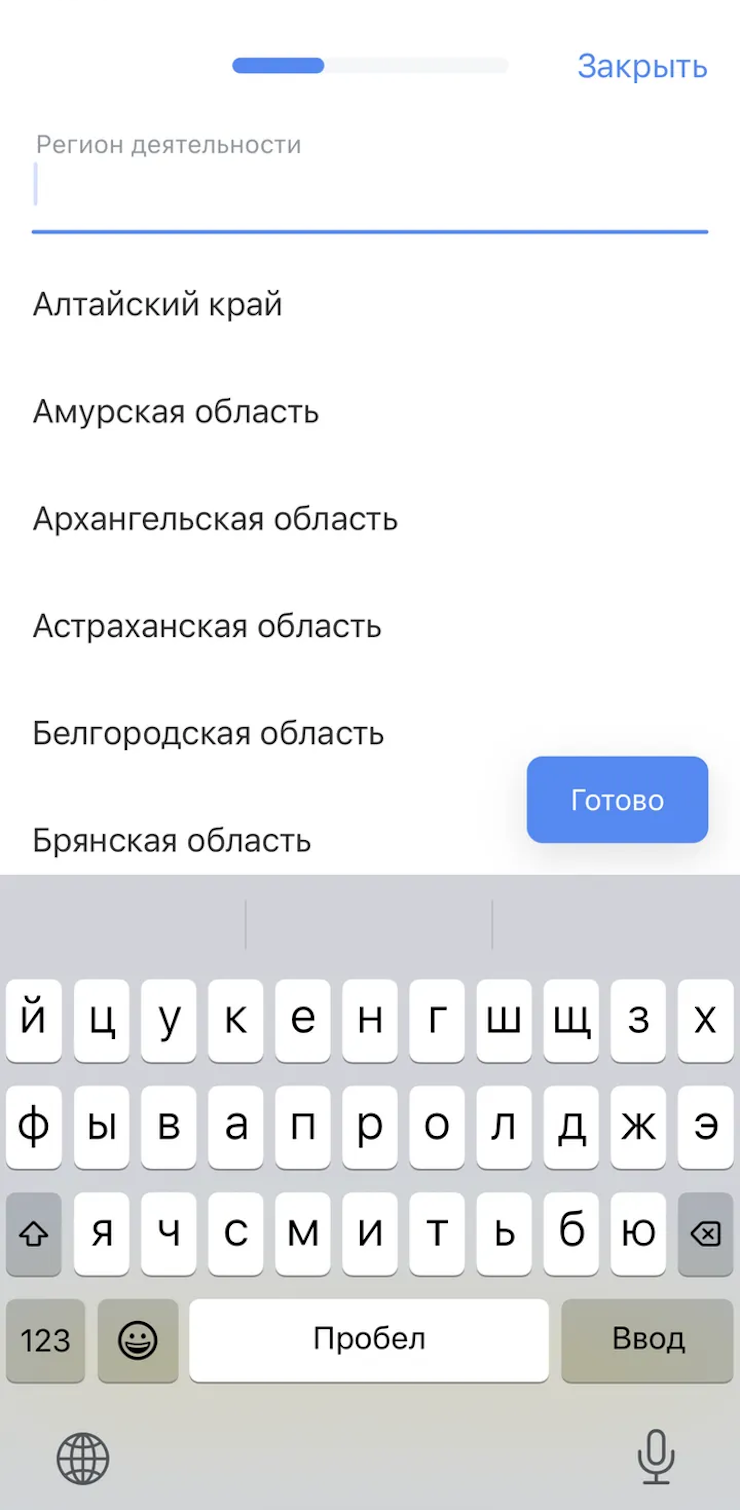

Укажите регион. Следующий этап — выбор региона деятельности. Налог на профессиональный доход действует по всей России.

Регион указывают по месту жительства самозанятого или по месту нахождения большинства его российских заказчиков. То есть можно жить в Перми, но числиться самозанятым в Москве — или наоборот.

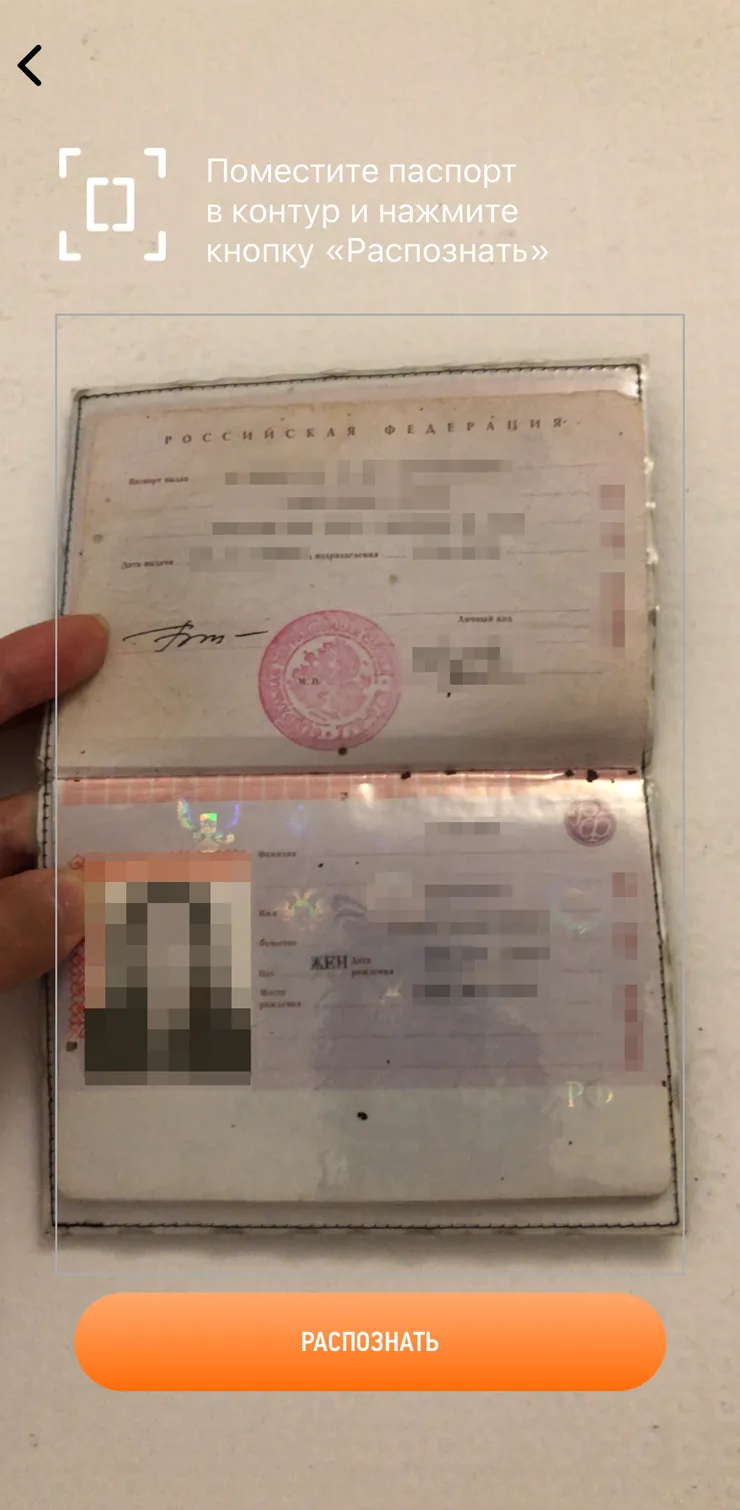

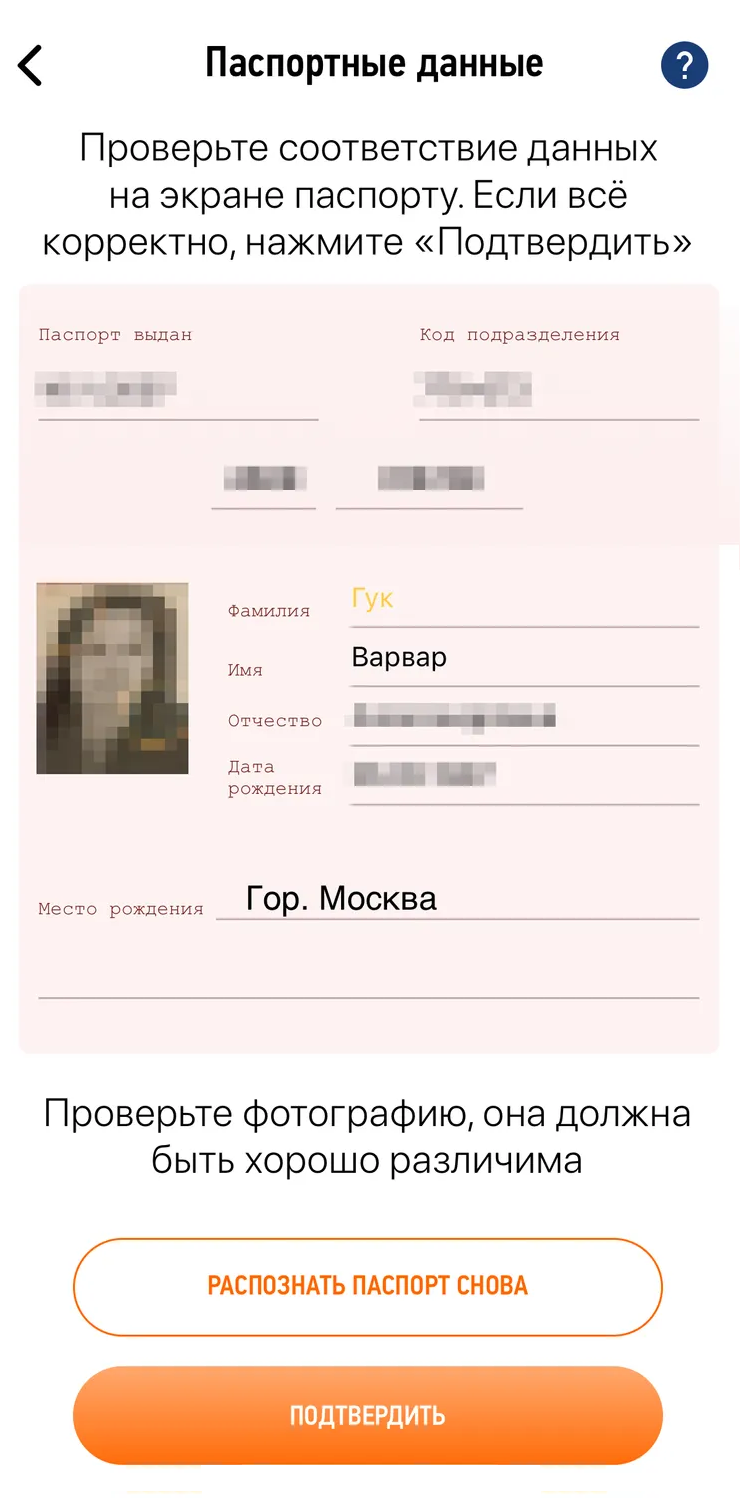

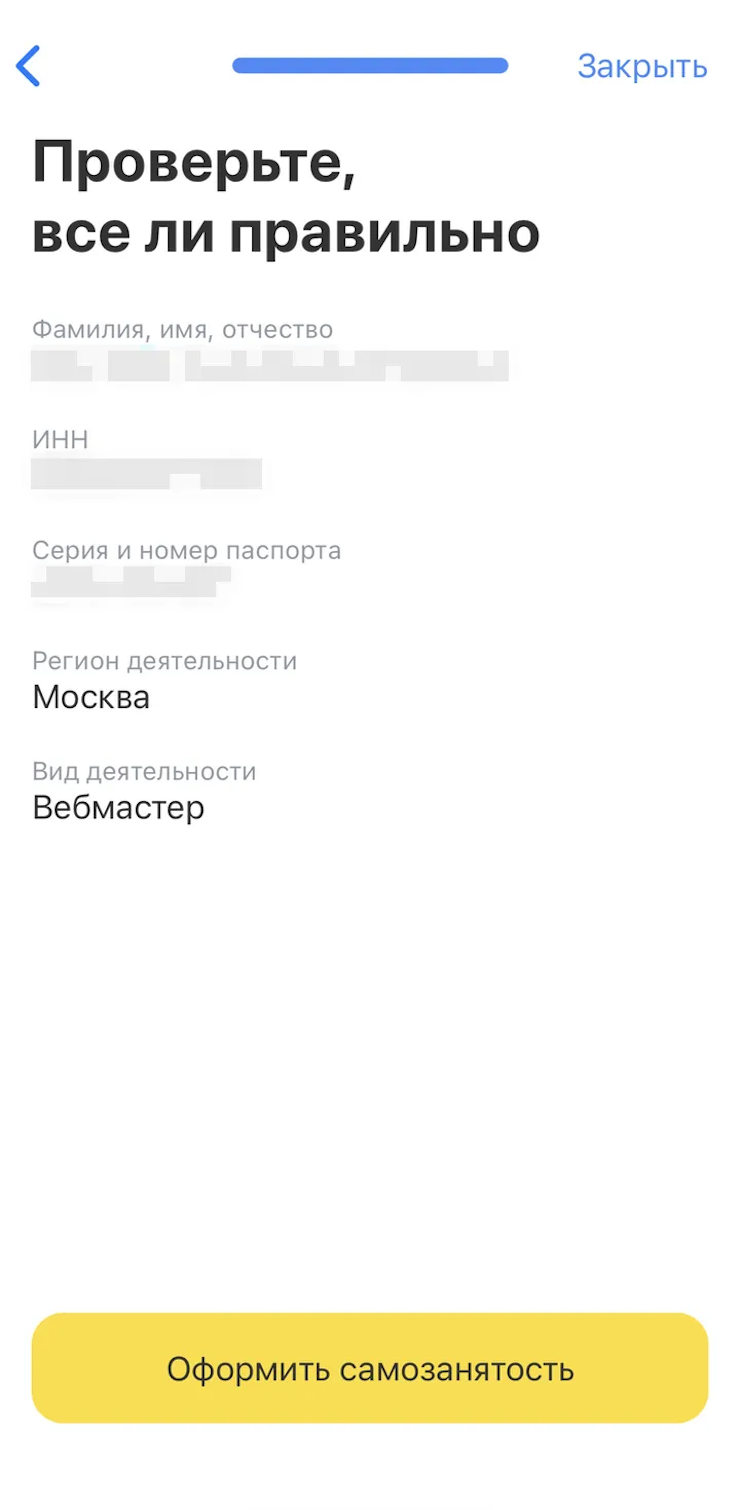

Подтвердите личность. Теперь нужно сделать фото паспорта и подтвердить его данные. Внимательно проверяйте, верно ли сканер расшифровал реквизиты: иногда бывают опечатки в имени или фамилии.

После ввода паспортных данных останется только сделать селфи и подтвердить личность.

Подтвердите и проверьте статус. Осталось подтвердить, что вы регистрируетесь как самозанятый. Если регистрация прошла успешно, в приложении появится уведомление. Вот и все.

Нам кажется, приложение — самый удобный способ зарегистрироваться самозанятым и вести дела, потому что телефон всегда под рукой.

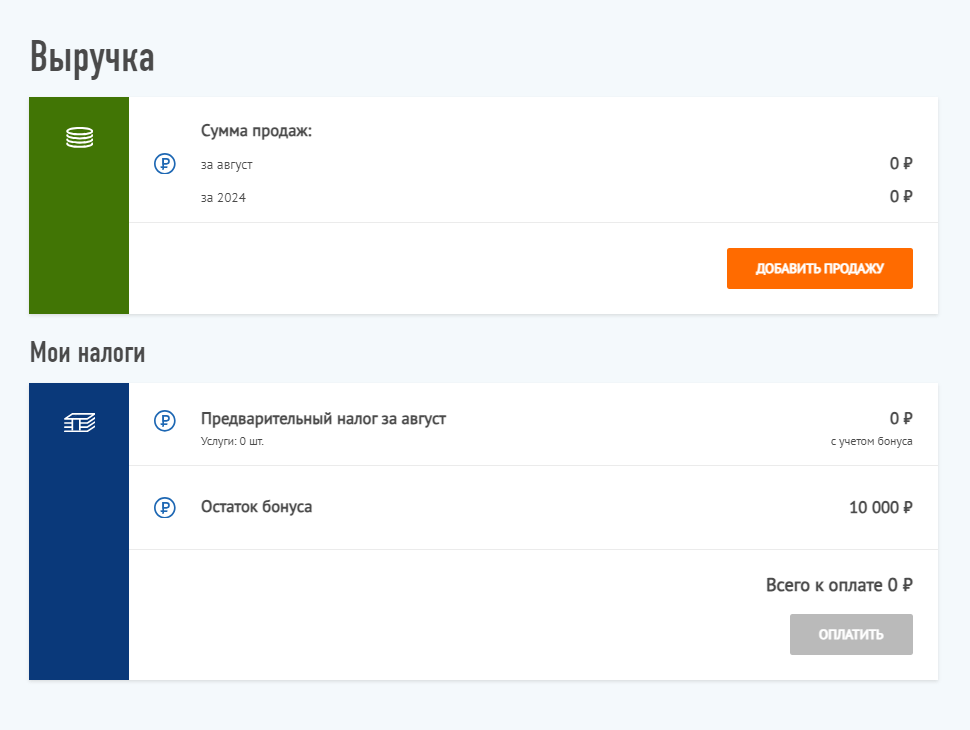

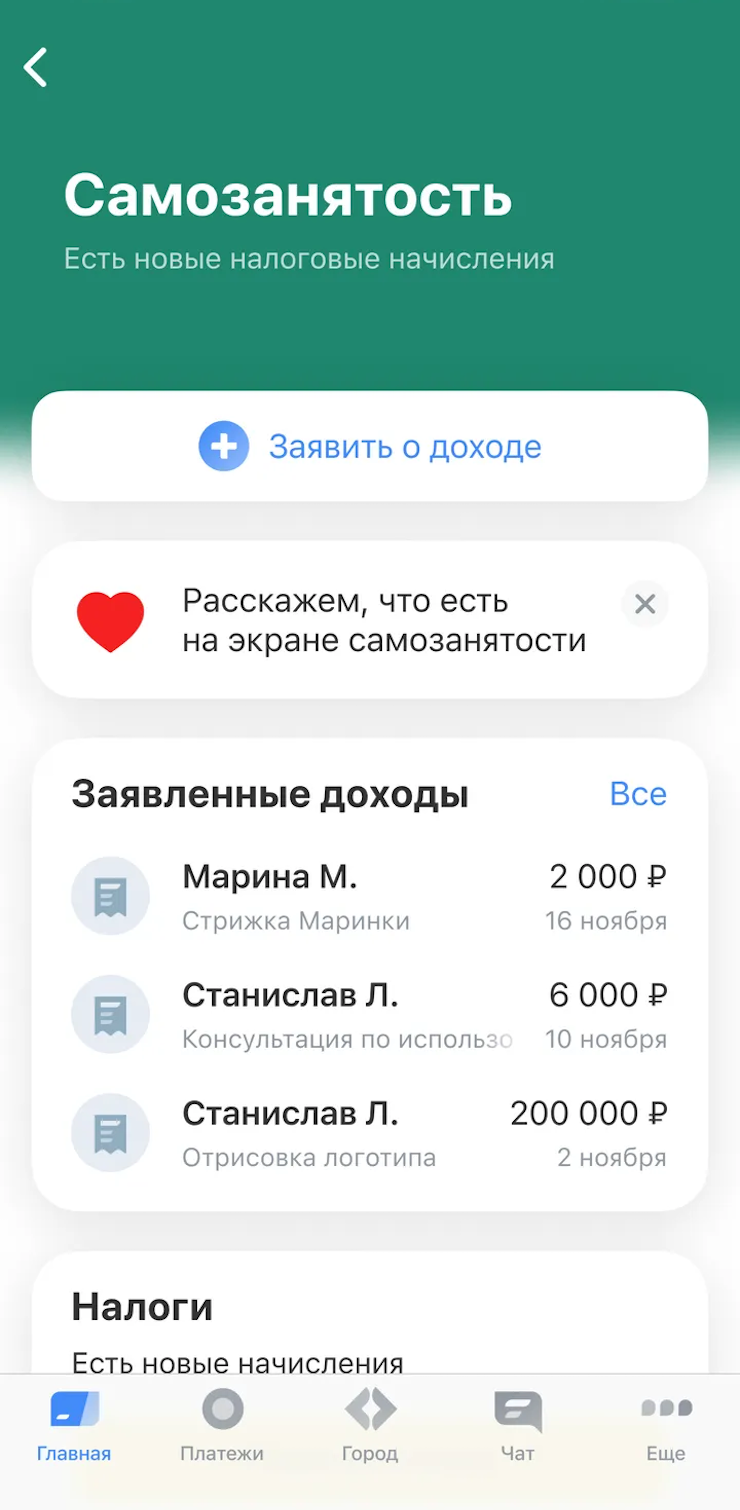

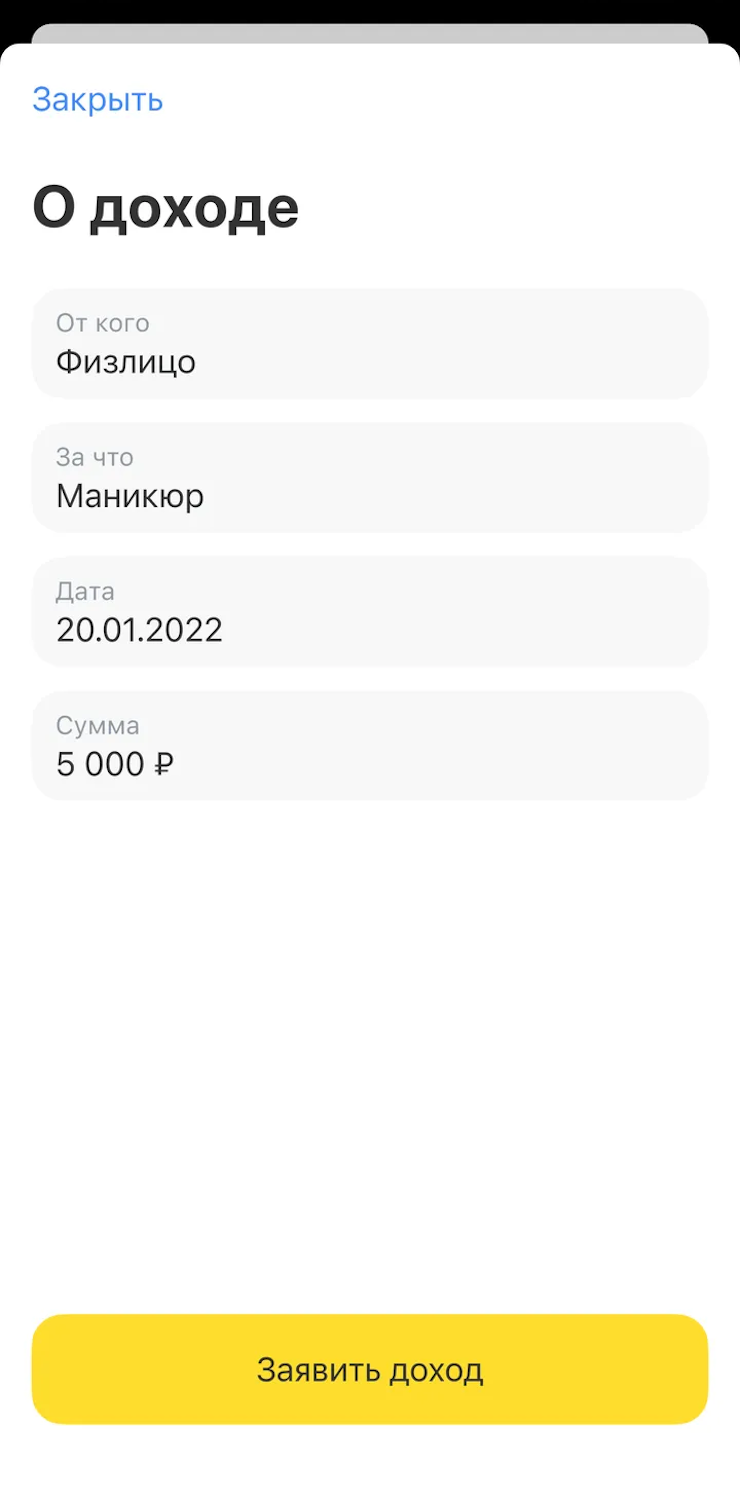

Коротко о том, как работает приложение. Вы получаете вознаграждение, вручную указываете сумму. Приложение формирует чек, который уходит в налоговую. Его еще нужно отправить клиенту.

Налог считается автоматически, а вам видна сумма к уплате — заплатить можно также в приложении. Подробнее покажем все это в следующем уроке.

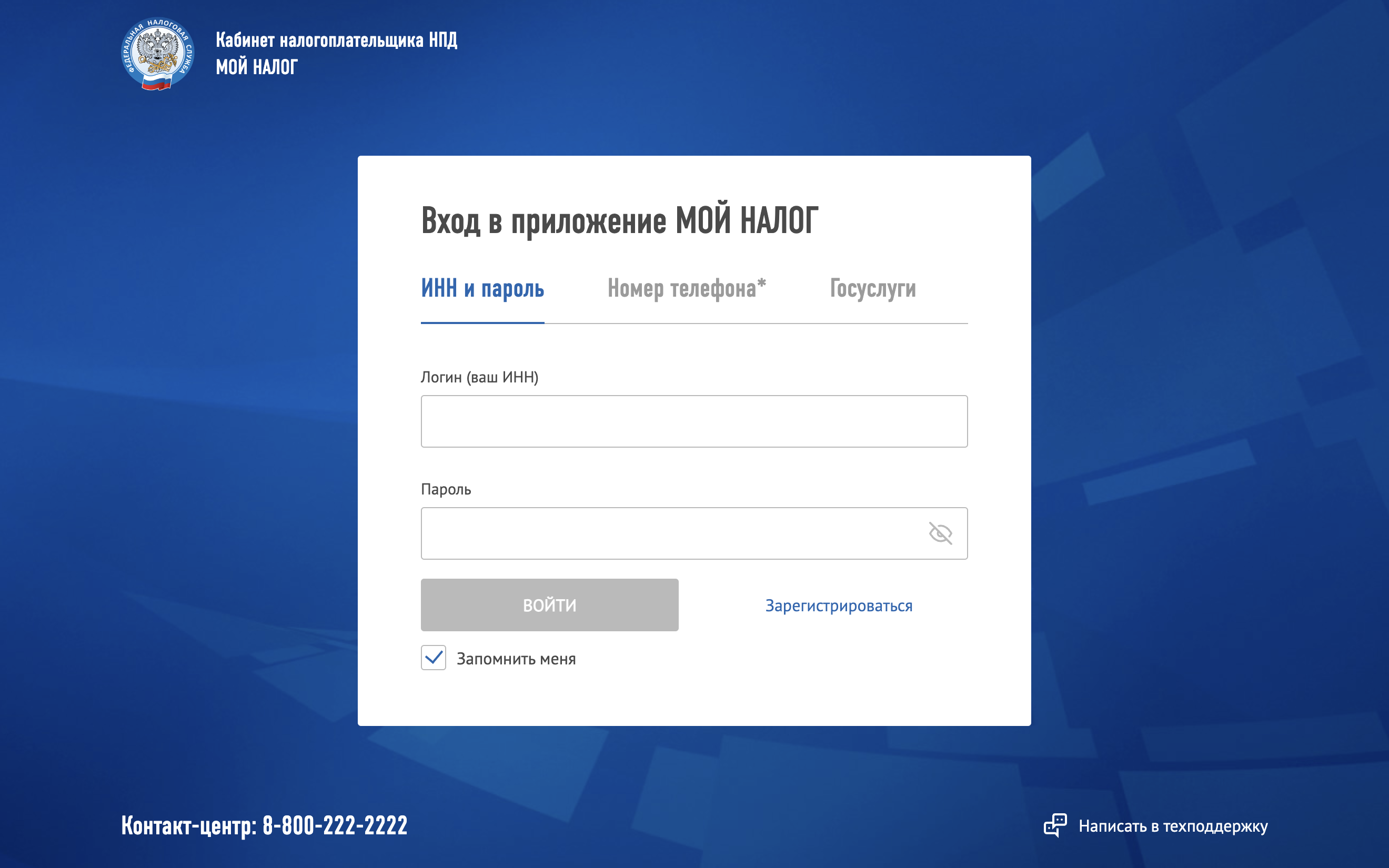

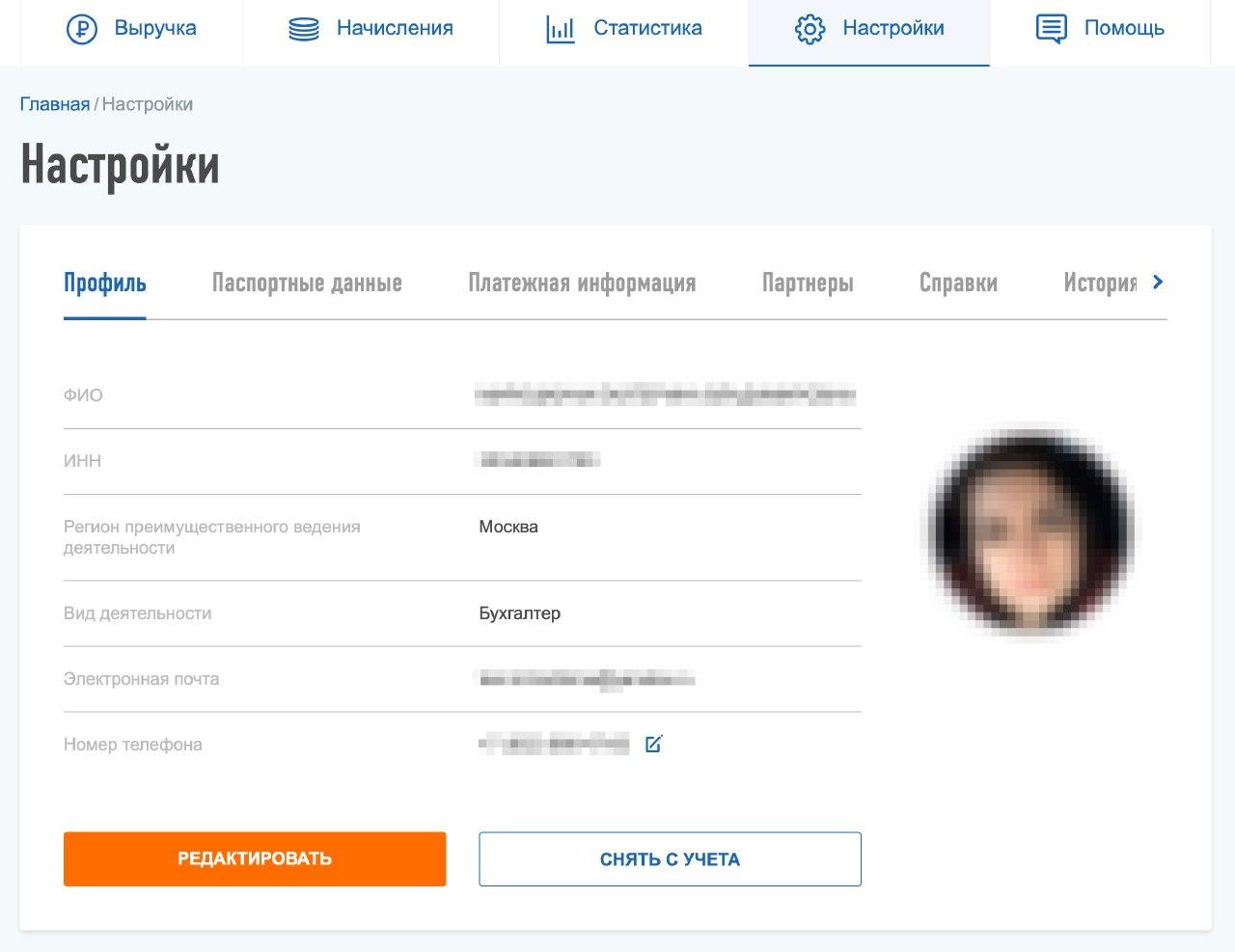

Регистрируемся в личном кабинете на сайте ФНС

Этот способ может быть удобным, если нет смартфона или не хочется скачивать приложение. Личный кабинет — это по сути веб-версия приложения «Мой налог».

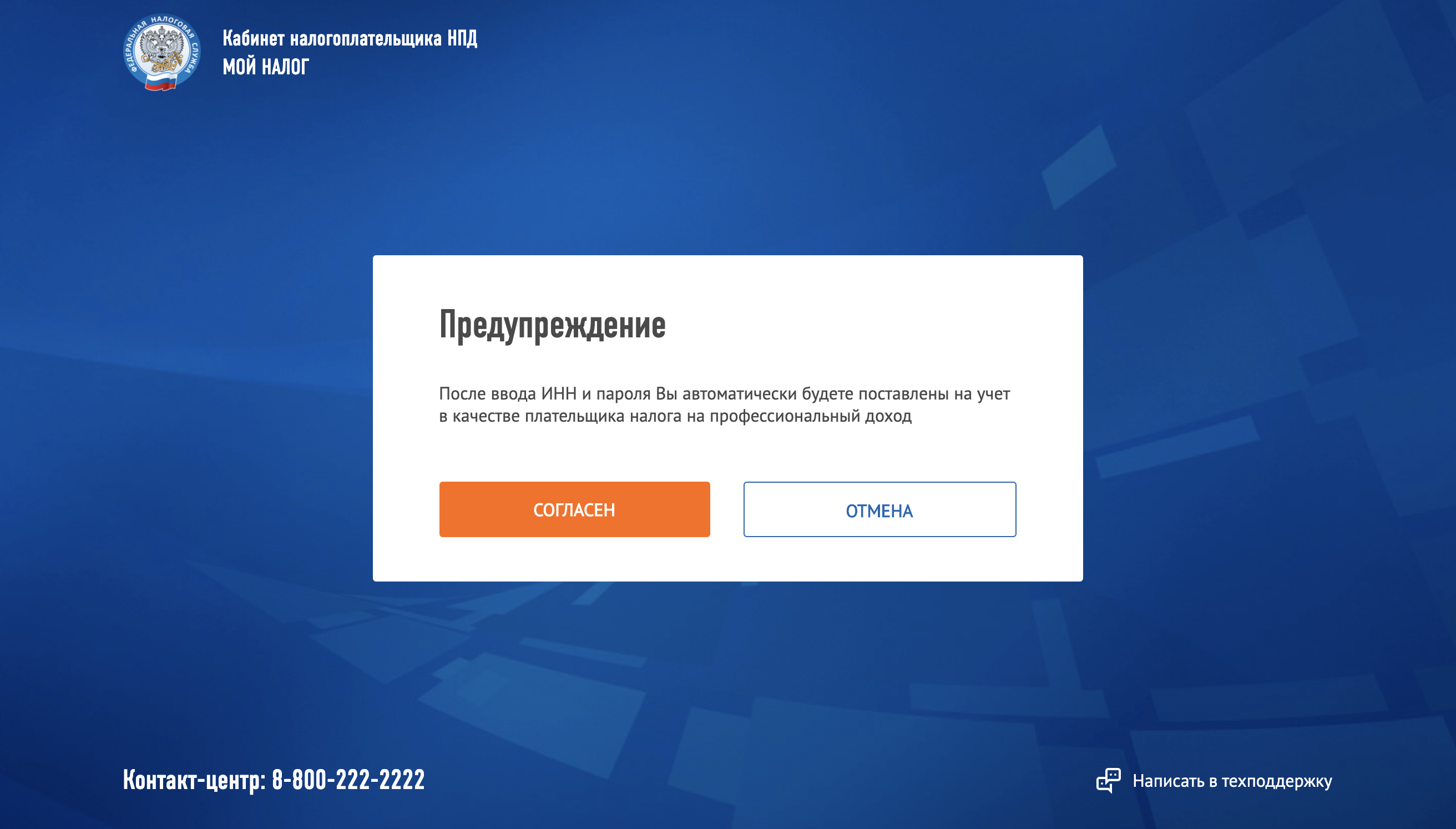

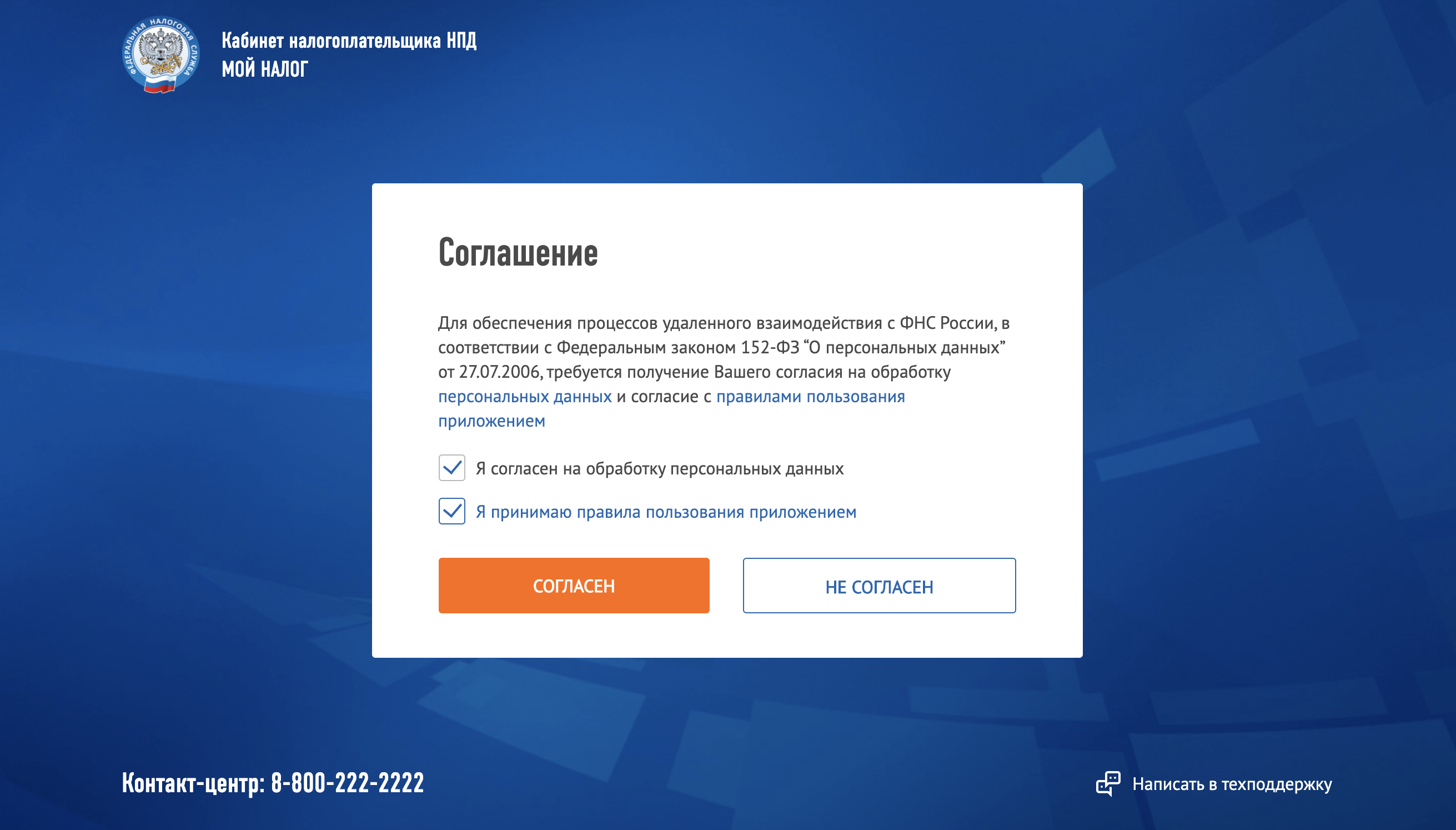

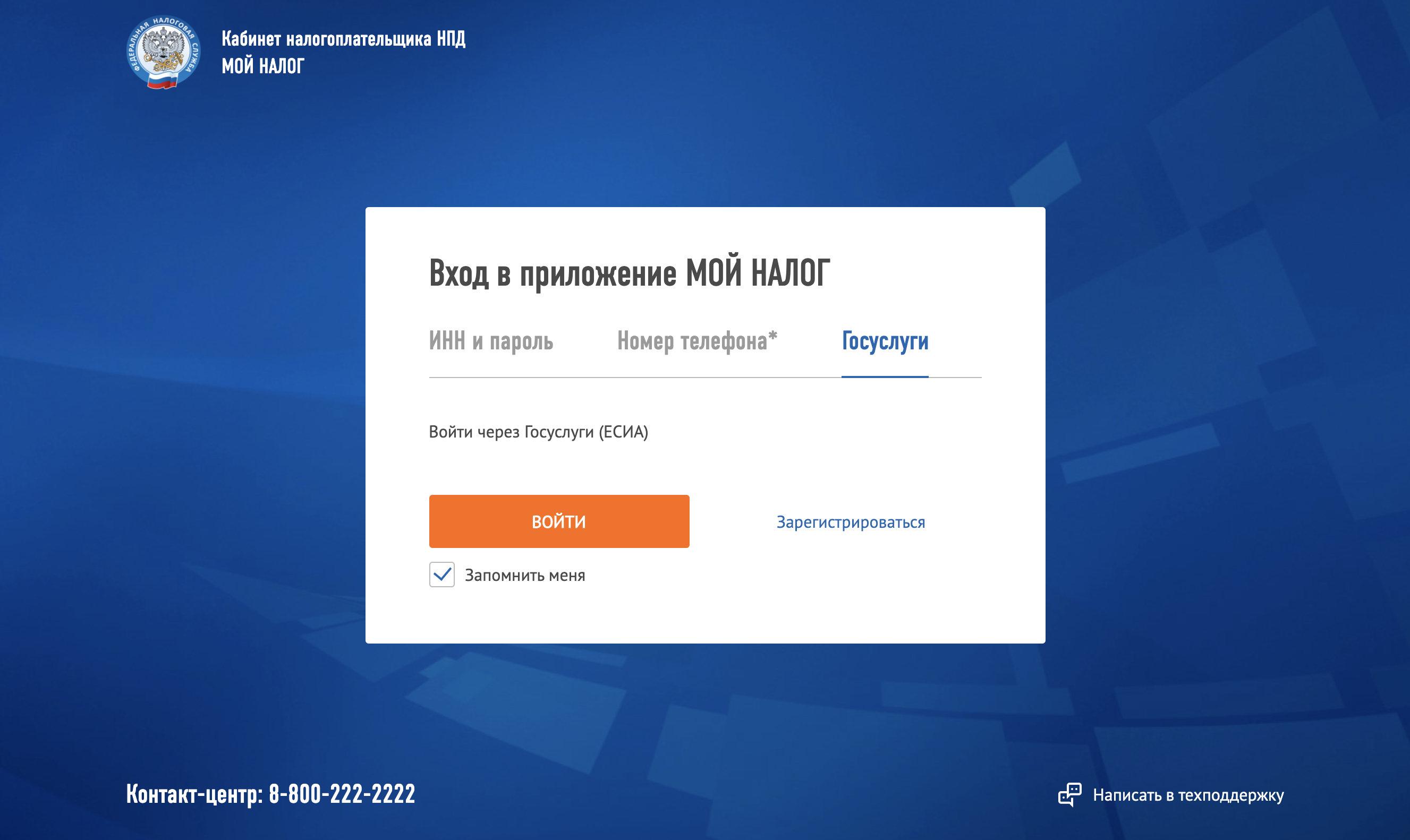

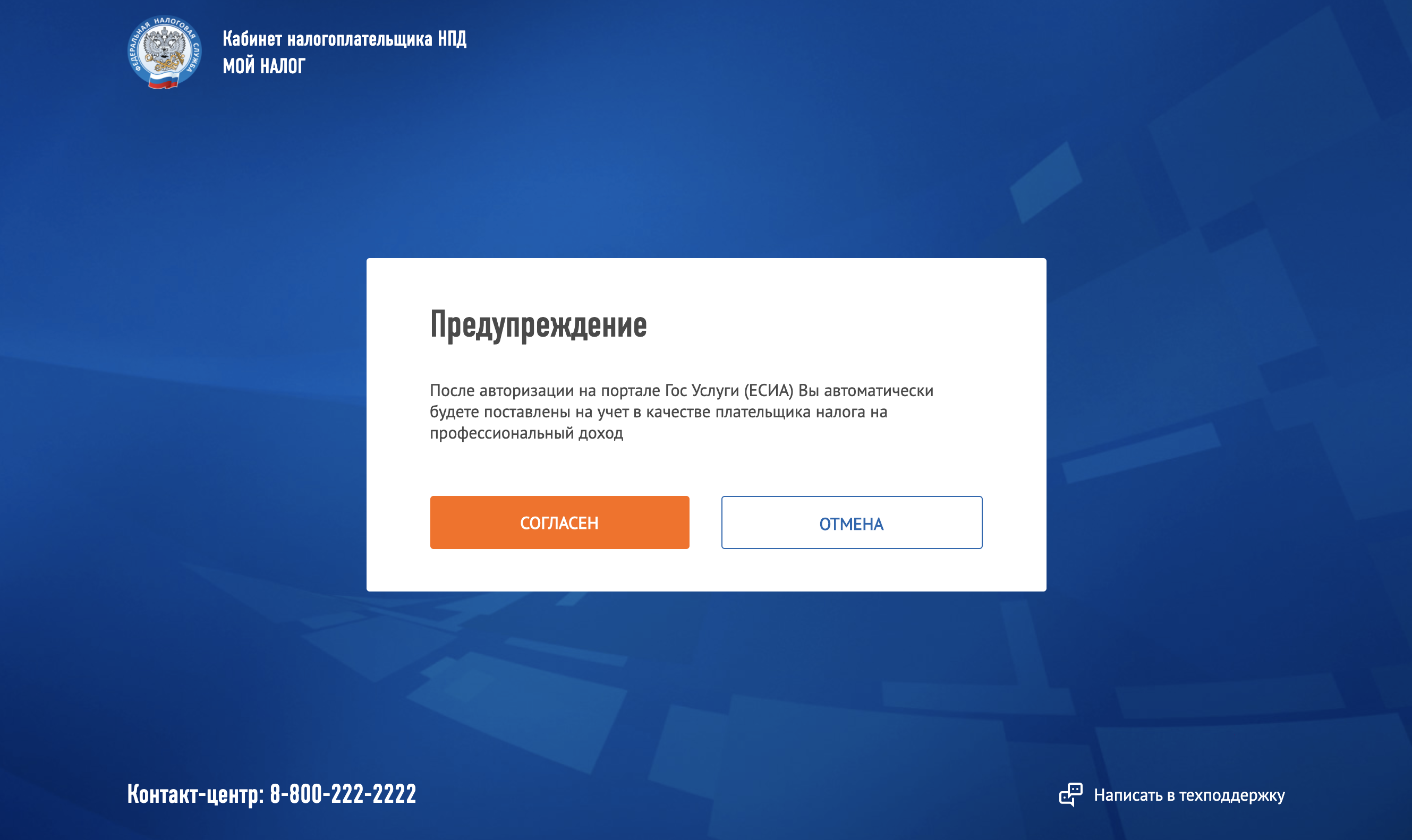

Заходим в личный кабинет плательщика НПД. Есть два варианта регистрации как самозанятый: по ИНН и паролю от кабинета налогоплательщика на сайте ФНС, если он у вас есть, либо с помощью подтвержденной учетной записи на портале госуслуг.

Если вы уже зарегистрировались как самозанятый, можно войти в веб-версию по номеру телефона.

Вот пошаговая инструкция по регистрации.

После регистрации можно пользоваться и приложением, и личным кабинетом в ФНС. Например, чек можно отправить через сайт или через приложение, информация о доходах тоже доступна везде.

Регистрируемся через банк

Зарегистрироваться самозанятым можно и в банке. На сайте налоговой службы есть список банков, которые оказывают такую услугу.

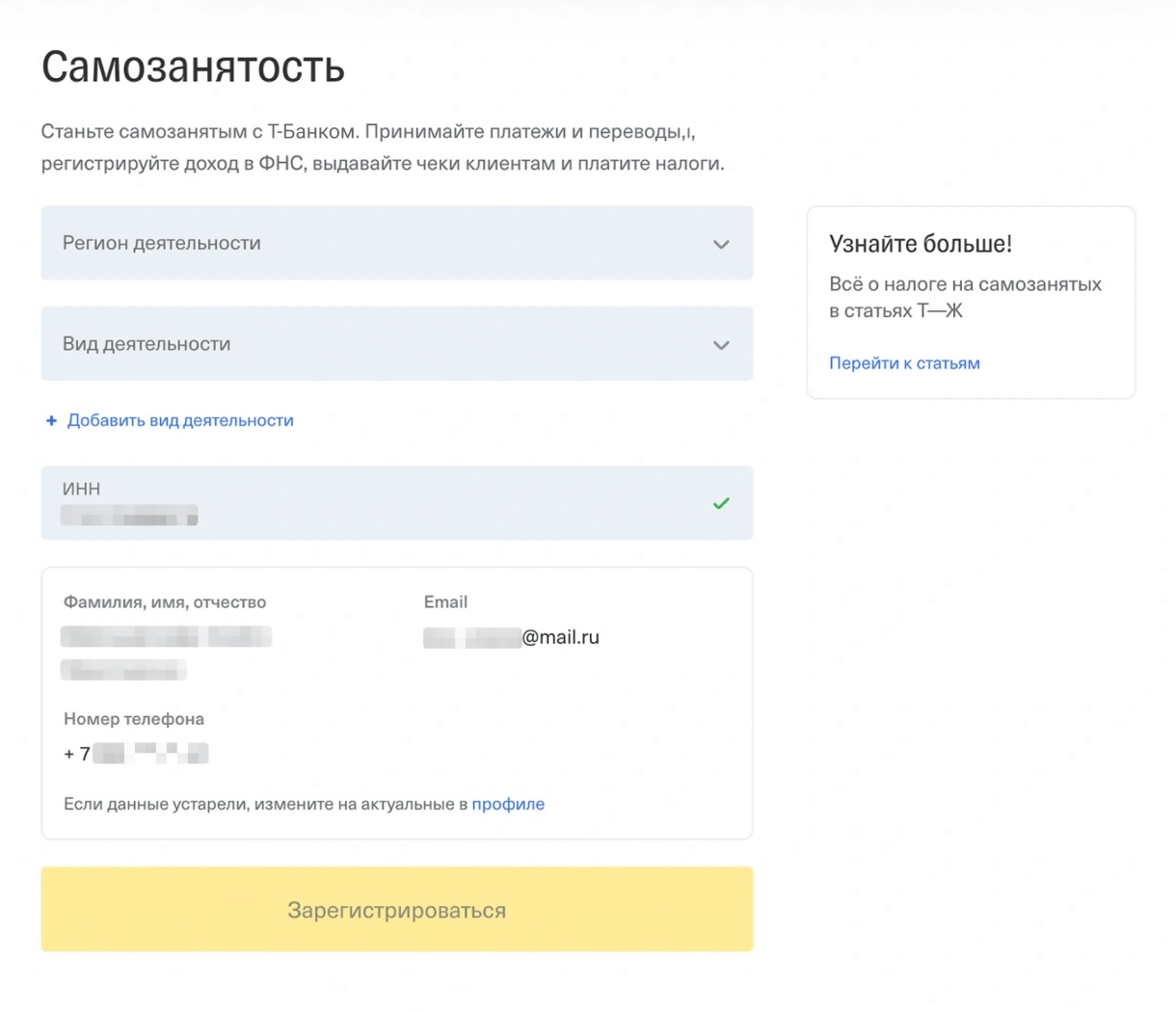

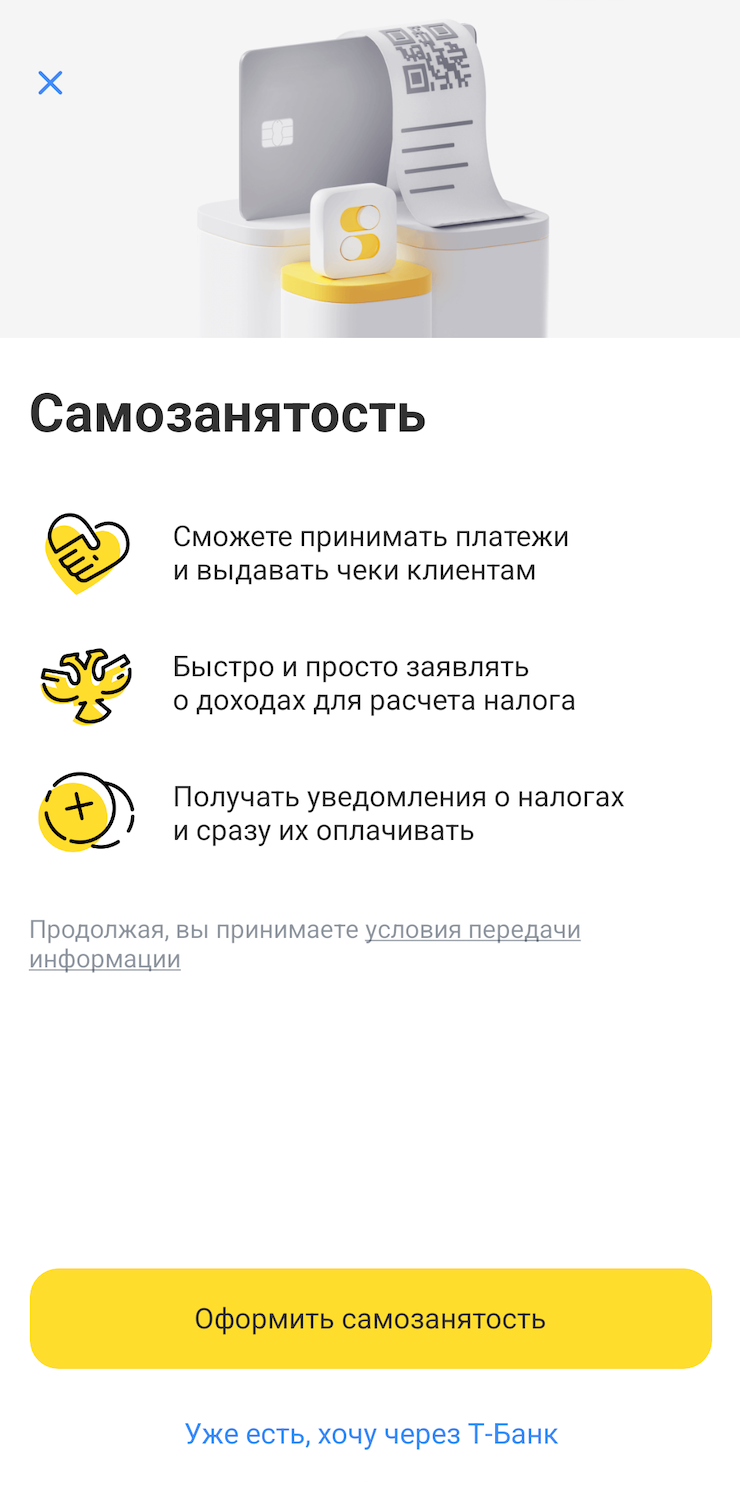

Т-Банк в этом перечне, оформить самозанятость можно через его мобильное приложение или сайт. Если вы клиент банка, вам не придется загружать паспортные данные или фотографию.

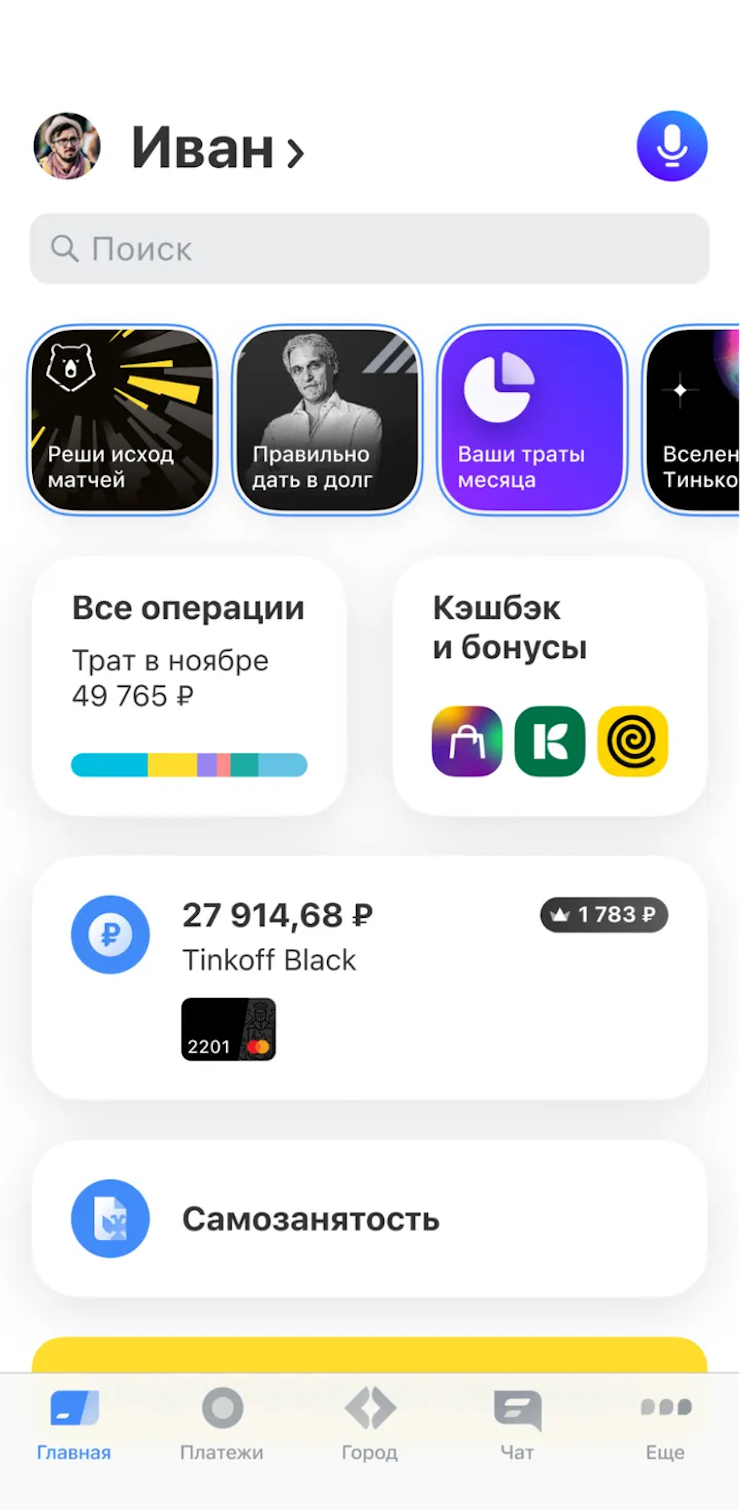

Чтобы зарегистрироваться самозанятым в мобильном приложении, откройте «Главная» → «Посмотреть все продукты» → «Самозанятость» → кнопка «Оформить самозанятость».

Такой способ может быть удобным, если у вас открыт счет в банке, или когда вы хотите воспользоваться сервисами для малого бизнеса и фрилансеров — часто в банках есть специальные стартовые пакеты для самозанятых. Например, кто-то предлагает бесплатные консультации юристов и учет клиентов. Детали и подробности зависят от выбранного банка. Возможность формировать чеки дают все банки, которые регистрируют самозанятых.

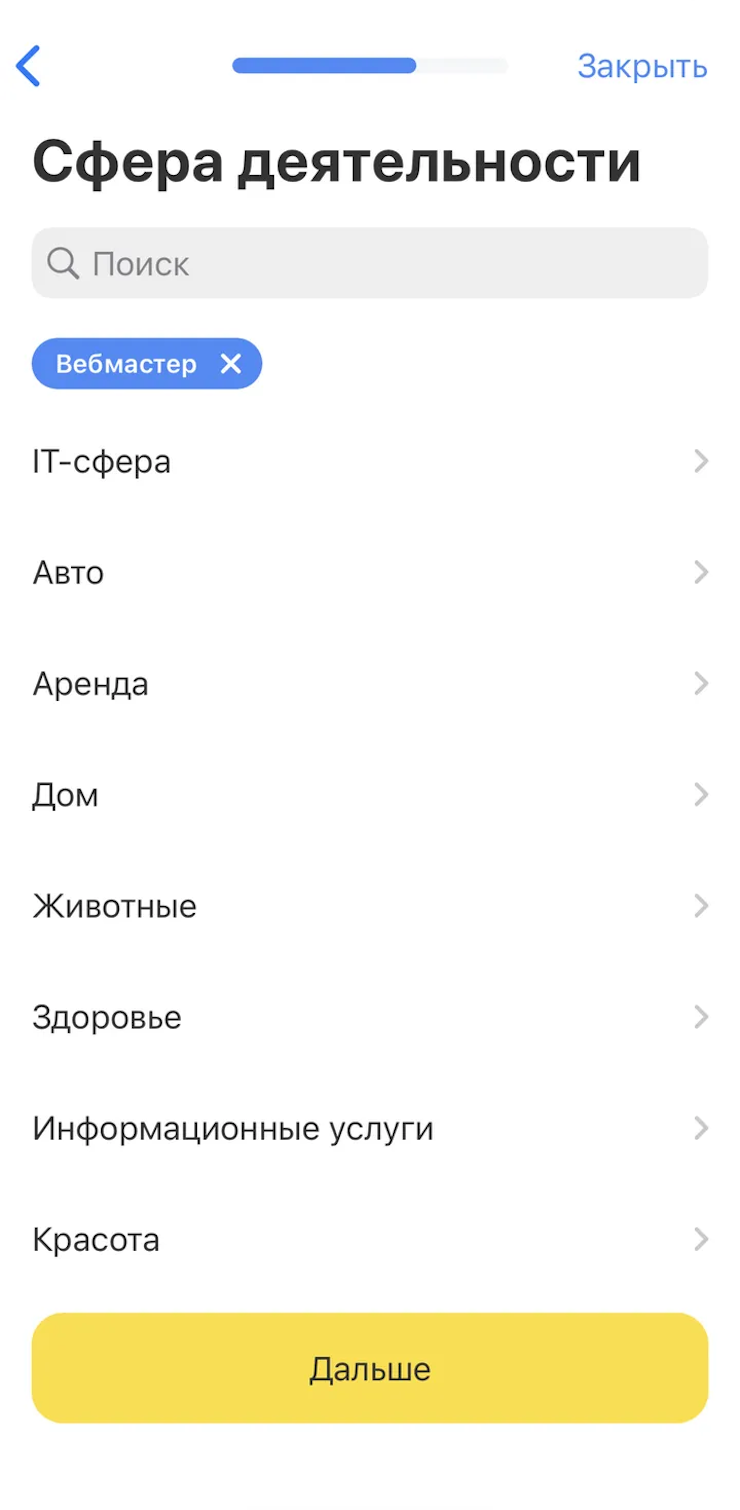

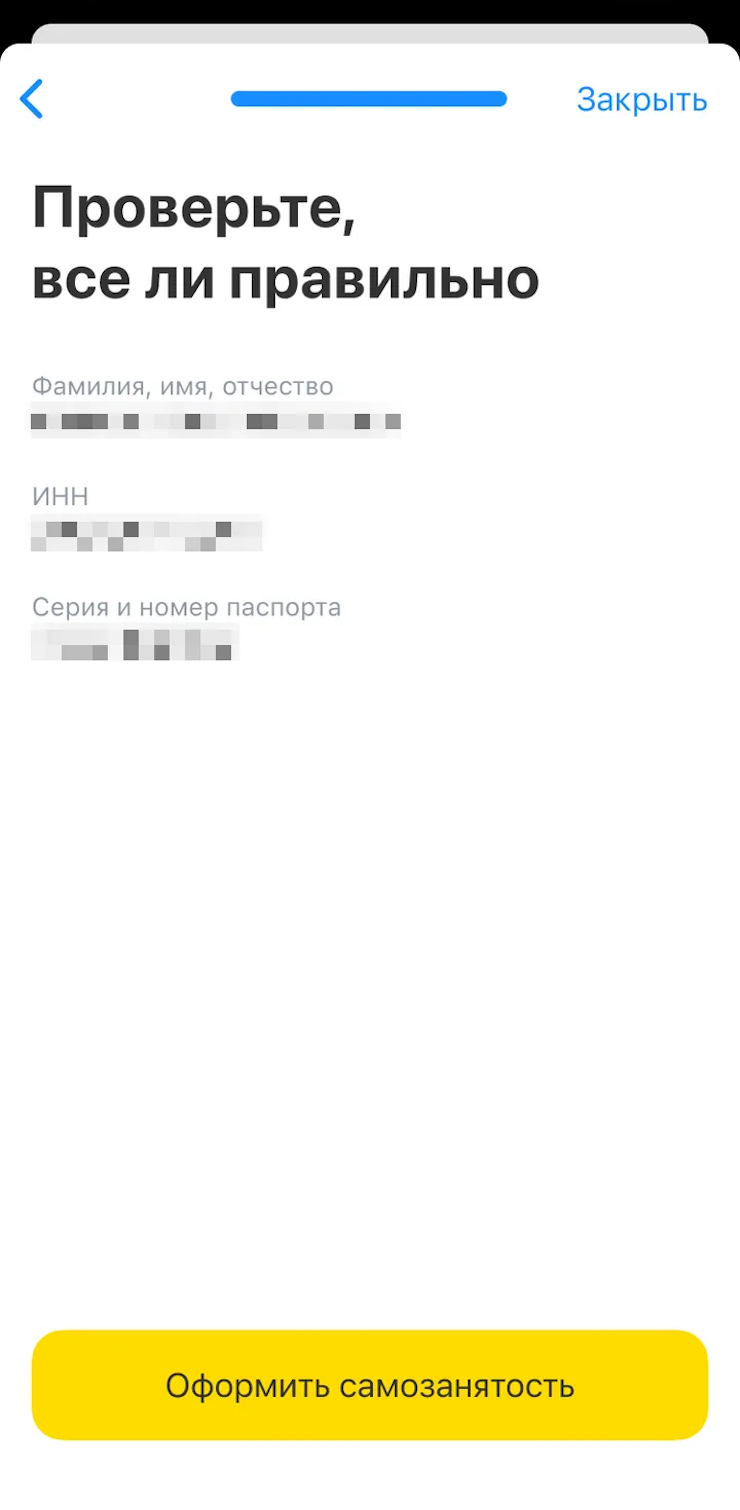

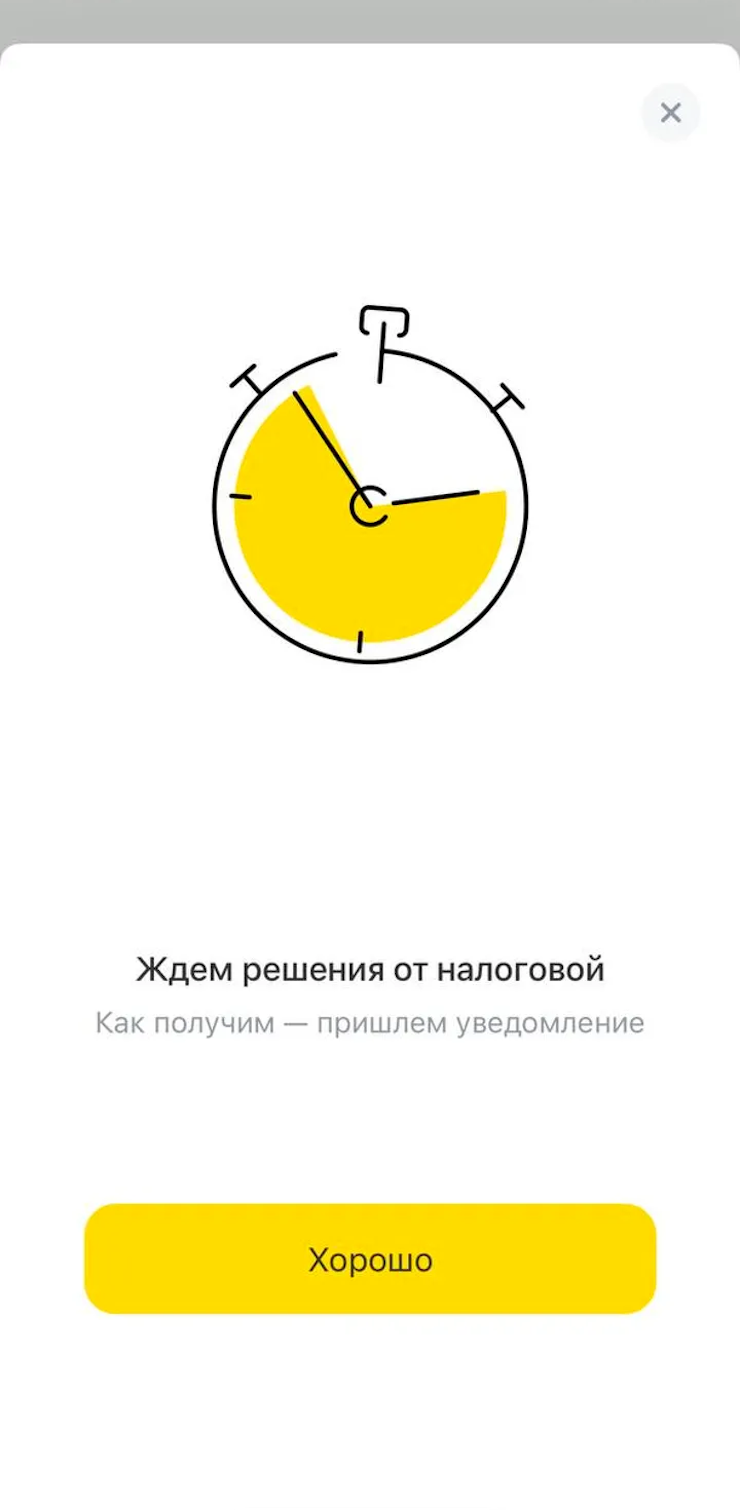

Если вы клиент банка, плюс этого способа в том, что для регистрации не надо вводить личные данные — они есть у банка. Нужно только выбрать вид деятельности и регион. Дальше банк отправит вашу заявку в ФНС и пришлет ответ в течение недели.

Отдельный счет в банке открывать не нужно — самозанятые могут получать доход на любой личный счет. Также можно получать доход на несколько карт от разных банков и наличными.

После того как вы получите статус самозанятого через банк, можно пользоваться и приложением «Мой налог» и личным кабинетом налогоплательщика — вы сами выбираете, какой сервис вам больше подходит.

Если у вас нет банковских продуктов Т-Банка, но вы хотите открыть счет, можно сразу оформить и карту Black, и самозанятость.

Для этого нужно заполнить форму, после чего с вами свяжется представитель Т-Банка и назначит встречу. Вместе с картой вам привезут оферту, которую надо подписать. На регистрацию уйдет до шести дней, и вы станете самозанятым — без дополнительных подтверждений.

Если вы зарегистрированы как самозанятый и хотите вести операции в Т-Банке, заходите в главное меню приложения → «Посмотреть все продукты» → «Самозанятость». Далее нужно подтвердить свои данные. Банк запросит у налоговой право вести учет от вашего имени, и останется только дождаться подтверждения.

Весь список доступных партнеров можно найти в приложении «Мой налог» или в личном кабинете налогоплательщика на сайте налоговой службы. Например, чтобы оформить ведение дел через Т-Банк в приложении «Мой налог», надо выбрать «Настройки» → «Партнеры» → Т-Банк → «Ссылка» и перейти по ссылке.

Как перестать быть самозанятым

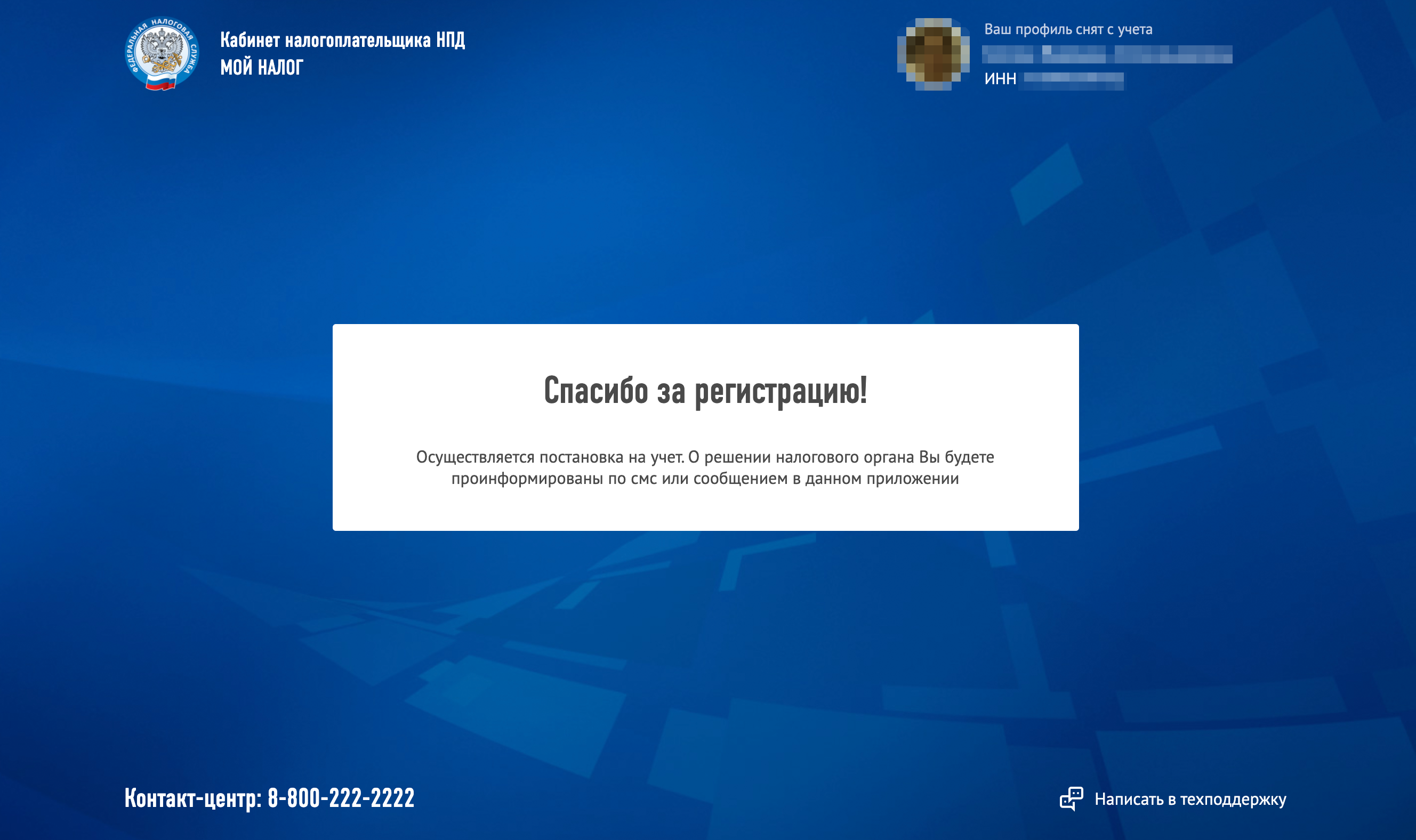

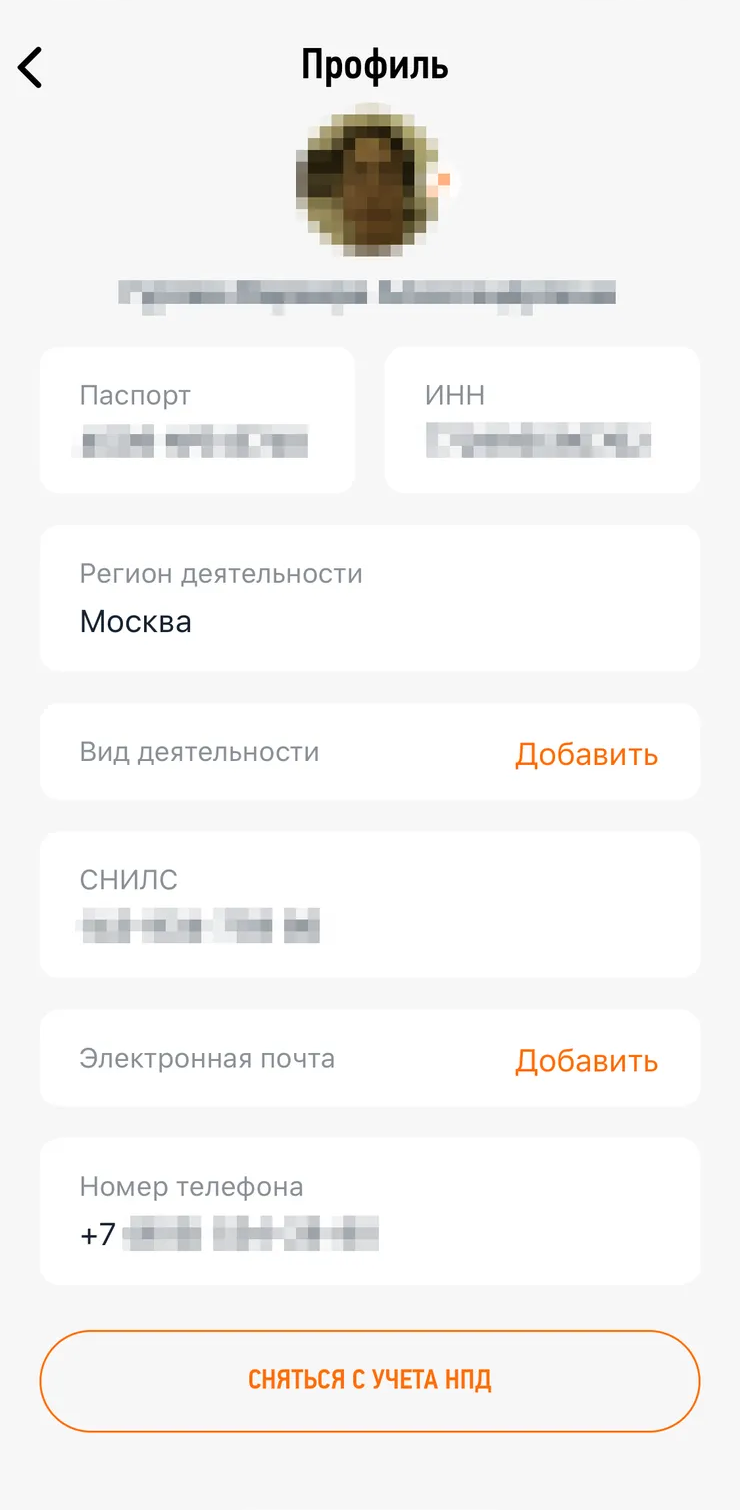

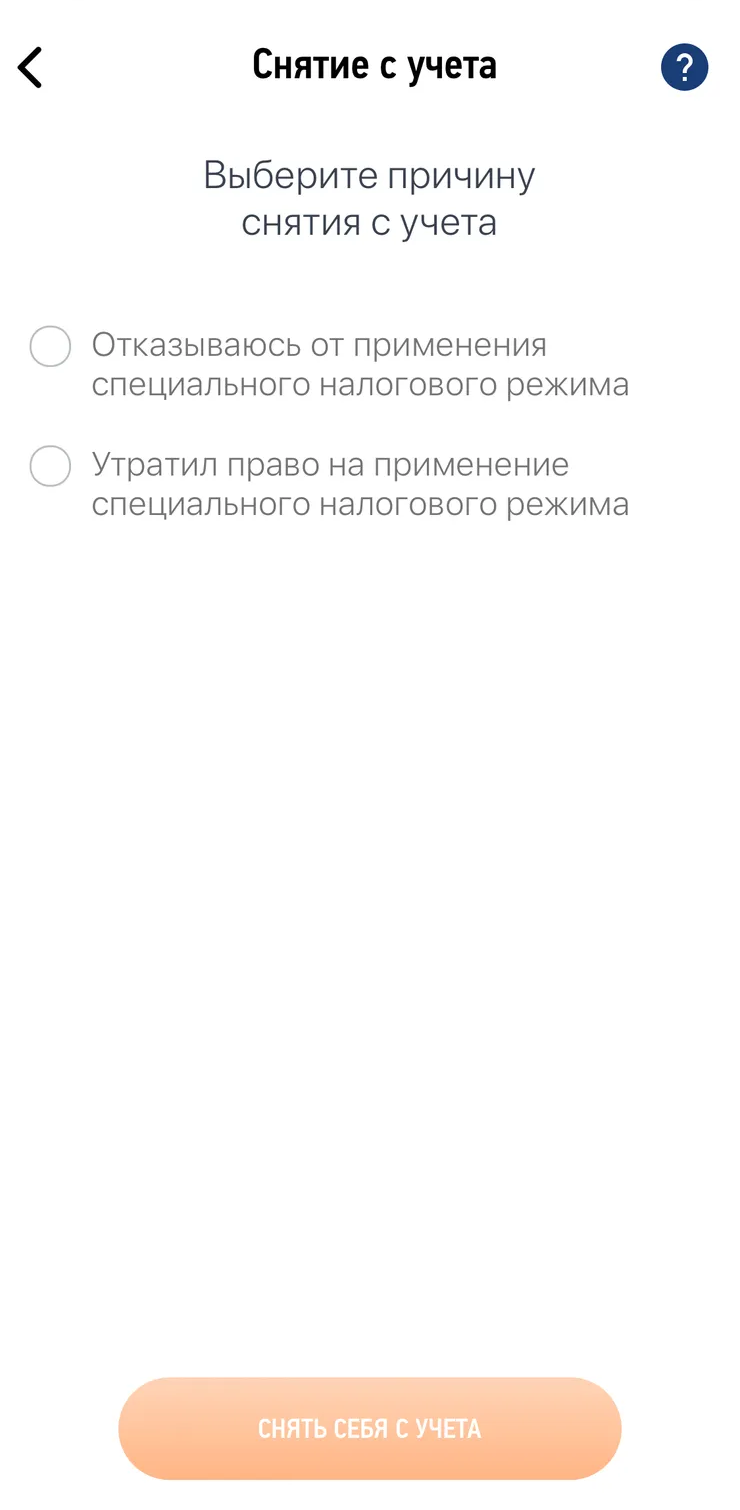

Если вы хотите сняться с учета в качестве самозанятого, это можно сделать так же, как вы регистрировались: через приложение «Мой налог», личный кабинет на сайте ФНС или через банк.

Все это тоже делается удаленно — в приложении или личном кабинете вы заходите в настройки и выбираете пункт «Сняться с учета». Выбираете причину и подтверждаете.

Обычно ответ приходит в течение одного рабочего дня — в уведомлении. Датой снятия с учета будет день отправки заявления. Налог на профессиональный доход надо будет заплатить за выручку до этого дня.

Не обязательно сниматься с учета, если доход не поступает несколько месяцев: сдавать отчетность и платить взносы самозанятому не нужно.

Перестать быть самозанятым можно в любой момент, а затем снова зарегистрироваться — когда захотите и сколько угодно раз.

Как ИП стать самозанятым

Как мы говорили в прошлом уроке, ИП тоже может перейти на самозанятость и сохранить статус индивидуального предпринимателя — вместе с расчетным счетом в банке.

Для этого нужно сделать вот что:

- Зарегистрироваться в качестве плательщика НПД через приложение «Мой налог» — так же, как обычный человек.

- В течение месяца после регистрации отправить в налоговую уведомление о том, что ИП отказывается от своего прежнего налогового режима — упрощенной системы налогообложения, УСН или единого сельскохозяйственного налога, ЕСХН.

Если вы ИП на общей системе налогообложения, уведомлять налоговую не надо. После того как вы зарегистрируетесь как плательщик НПД, вы автоматически перестаете применять ОСН.

Уведомить инспекцию надо по таким формам:

- форма № 26.2-8 при УСН;

- форма № 26.1-7 при ЕСХН.

Пусть вас не смущает формулировка в названии формы про прекращение предпринимательской деятельности: статус ИП сохраняется.

Если ИП применял патентную систему налогообложения, ПСН, то после окончания срока действия патента он может перейти на НПД. Если срок действия патента не истек, надо прекратить деятельность, облагаемую ПСН.

Чтобы отказаться от патента досрочно, используют форму № 26.5-4. После прекращения действия патента ИП возвращается на УСН или ОСН. Затем можно регистрироваться как самозанятый.

Как перейти обратно. Если ИП откажется от самозанятости, вернуться на УСН можно только с 1 января следующего года. Это подтверждает ФНС. То есть если ИП в середине года подаст заявление о снятии его с учета как самозанятого, с даты подачи заявления и до конца года он будет применять общую систему налогообложения — ОСН.

Если ИП утратил право на НПД, например, потому что доход превысил 2,4 млн рублей, то он может перейти на УСН, АУСН, патент или сельхозналог и в середине года.

В этом случае ему надо сняться с учета в качестве налогоплательщика НПД и подать в инспекцию по месту жительства уведомление о переходе на желаемый режим в течение 20 календарных дней с даты снятия с учета в качестве самозанятого. Такое уведомление можно представить в любой налоговый орган, без привязки к месту жительства.

Например, для перехода на УСН надо использовать уведомление по форме, рекомендованной ФНС.

Подведем итоги. В этом уроке мы узнали, что стать самозанятым — это просто: процесс регистрации занимает всего несколько минут. Разобрались, какие способы оформления доступны, что для этого нужно и как можно легко сняться с учета.

Запомнить

- Чтобы стать самозанятым, необходим ИНН — индивидуальный налоговый номер. Если его нет, нужно встать на учет в налоговой — это бесплатно.

- Зарегистрироваться как самозанятый можно за несколько минут: через приложение «Мой налог», госуслуги, личный кабинет на сайте налоговой службы или через банк, который предлагает эту услугу.

- Перестать быть самозанятым тоже легко: нужно просто сняться с учета в приложении «Мой налог», в личном кабинете ФНС или через банк.

- Если вы ИП и подходите по критериям, чтобы стать самозанятым, сначала зарегистрируйтесь любым указанным способом, а затем отправьте в налоговую уведомление об отказе от прежнего режима налогообложения.

Что дальше

В следующем уроке подробно расскажем, как пользоваться приложением «Мой налог», настроить автосписание налога, указывать данные о доходах и формировать чеки.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik