Что вы узнаете

- Как подписать предварительный договор.

- Аванс или задаток?

- Какие документы по квартире нужны банку.

- Как провести оценку и что надо застраховать.

- Что подготовить к сделке и как быть в сложных ситуациях.

- На кого оформлять квартиру.

- Что ждет вас на сделке.

В прошлом уроке мы рассказали, как подобрать подходящую квартиру, на что обращать внимание при просмотре жилья и какие документы проверить у продавца.

Сегодня мы пойдем дальше и расскажем, что делать, когда квартира мечты нашлась, и что скрывается за страшным «выходим на сделку».

Как подготовиться к сделке

Выход на сделку — это последний шаг перед тем, как вы подпишете документы и получите кредит. На этом этапе покупатель представляет все бумаги в банк, делает оценку и страховку. А банк одобряет объект и назначает дату и время сделки. В этот же этап входит предварительный договор. Он нужен, чтобы продавец в последний момент не отказался от сделки. Рассмотрим подробнее каждый шаг.

Подписать предварительный договор

Итак, вы убедились, что у продавца порядок с документами, квартира вам нравится и не хочется, чтобы ее купил кто-то другой. Или боитесь, что продавец может поднять цену, увидев ваш интерес. Во избежание этого лучше зафиксировать договоренность: вы перестаете искать другие варианты, а продавец снимает объявление и обещает продать квартиру именно вам по установленной цене.

Этой цели и служит предварительный договор купли-продажи.

Зачем нужен. Такой договор подтверждает серьезность намерений. Стороны договариваются об основных моментах: цене, сроках выхода на сделку и штрафах. Если в какой-то момент одна из сторон передумает просто так, ей придется заплатить за это.

Что писать в преддоговоре. В идеале — только обещание сторон подписать основной договор купли-продажи. Но в жизни его используют и для оформления так называемого залога — суммы, которую покупатель вносит в подтверждение будущего обязательства. Обычно по предварительному договору вносят аванс или задаток. Вот в чем разница между ними.

Аванс или задаток

Аванс — это деньги, которые идут в счет цены квартиры. Он только подтверждает, что стороны серьезно настроены. Но если продавец откажется заключить основной договор, он просто вернет покупателю аванс.

Задаток — сумма, которая, с одной стороны, идет в счет оплаты квартиры, а с другой — страхует интересы каждой стороны: если продавец откажется заключать основной договор, он вернет двойную сумму. А если откажется покупатель, задаток останется у продавца.

Допустим, квартира стоит 5 000 000 ₽. Продавец хочет гарантий и просит внести задаток 50 000 ₽. Если в дальнейшем он откажется от сделки, то должен вернуть покупателю 100 000 ₽. А если откажется другая сторона, 50 000 ₽ останется у продавца.

Если уверены, что хотите именно эту квартиру и не передумаете, выбирайте задаток. Если есть сомнения, что это действительно ваш вариант, прописывайте аванс.

В преддоговоре стоит предусмотреть такие условия.

Описание квартиры. Достаточно адреса, площади и кадастрового номера.

Намерение заключить основной договор. В преддоговоре должна быть фраза, что стороны обязуются в будущем заключить договор купли-продажи недвижимости — квартиры, которая упомянута выше.

Документы, на основании которых квартира принадлежит собственнику. Это бумаги, которые указаны в разделе «Документы-основания» в выписке из ЕГРН. Например, договор купли-продажи, свидетельство о праве на наследство, договор дарения. Выписка из ЕГРН или свидетельство о государственной регистрации права собственности, выданное до 2016 года, — это не основания регистрации права собственности, а лишь документы, подтверждающие это право.

«Залог», который покупатель передает продавцу. Обязательно укажите, сколько вы платите продавцу по предварительному договору, и возьмите расписку о приеме этих денег, если рассчитываетесь наличными. И преддоговор, и расписка нужны, чтобы подтвердить оплату квартиры.

Ответственность каждой стороны, если она откажется заключать основной договор. По общему правилу ни одна из сторон не может отказаться подписывать основной договор. Но в жизни все сложнее, поэтому стоит описать, когда и как каждая из сторон отвечает за отказ. Например, что продавец вернет деньги покупателю, если банк не одобрит квартиру.

Если вы не готовы самостоятельно составить предварительный договор, можете воспользоваться нашим шаблоном — скопируйте его в «Гугл-документах» или скачайте в формате DOCX.

Сделать оценку

Оценка — это отчет, который для банка готовит оценочная компания. В нем указываются в том числе:

- Характеристики района, дома и квартиры.

- Аналоги объекта на рынке и их стоимость.

- Сумма, которую можно быстро получить за квартиру.

- Рыночная стоимость объекта.

К отчету прилагают фотографии квартиры и ее документов, а также документы продавца. На основе отчета банк решает, насколько ликвидна квартира и соответствует ли она цене, которую установил продавец. Отчет действует шесть месяцев. Если что-то пойдет не так в одном банке, вы можете использовать тот же отчет в другом.

Обычно менеджер банка напоминает об оценке и дает список рекомендованных оценочных компаний. Вы можете и сами найти оценщика: обязать вас сотрудничать только с организациями из списка банк не вправе. Но он может проверять отчет сторонней компании дольше и запросить дополнительные документы. Поэтому проще и быстрее работать с аккредитованной в банке оценочной компанией — там знают все требования банка к отчету.

Вот как проходит оценка: вы выбираете оценщика, связываетесь с ним и договариваетесь об удобных для всех дате и времени. Как оплачивать отчет — предупредит оценщик. Обычно это можно сделать через сайт компании или по номеру карты оценщика. За оценку платит покупатель квартиры, если нет другой договоренности с продавцом. А вот присутствовать покупателю не обязательно — главное, чтобы оценщика пустили в квартиру, ответили на его вопросы и дали нужные документы. Но если вы тоже хотите быть на оценке, договоритесь с продавцом.

После того как оценщик все осмотрел и сфотографировал, компания готовит отчет, обычно это занимает 1—3 дня. Документ скинут на электронную почту вам и ипотечному менеджеру, который работает с вашей заявкой. На основании оценки банк принимает окончательное решение об одобрении квартиры и может изменить условия. Например, если оценочная стоимость меньше, чем хочет получить продавец, банк уменьшит сумму кредита и предложит увеличить первоначальный взнос. Или повысит ставку, чтобы компенсировать риски.

Что делать, если в квартире есть перепланировки

Не любая перепланировка — это стоп-фактор: в третьем уроке мы писали, что стоит заранее выяснить, какие изменения банк может пропустить, а какие не одобрит. Первое правило ипотечного кредита: не стоит выбирать квартиру, перепланировка которой явно не понравится банку.

Вот как быть, если обнаружилась перепланировка.

Оцените серьезность сделанного. Обращайте внимание не только на требования банка, но и на положения закона: важно, чтобы перепланировка не нарушала санитарные и технические нормы. Если есть такие нарушения, то перепланировку не только не пропустит банк, но и не согласуют компетентные органы.

Например, нельзя объединять жилую комнату и кухню, в которой стоит газовая плита, нельзя разрушать несущие стены или размещать ванную, постирочную или кухню над жилыми комнатами. А еще есть смысл задать вопрос оценочной компании: они хорошо знают требования банка и подскажут, пройдет такая перепланировка или нет.

Попробуйте предложить продавцу узаконить перепланировку, если это возможно и укладывается в сроки.

Если согласовать планировку не получается, переговорите с банком, иногда на это готовы закрыть глаза. Или попытайте счастья в другом банке — все по-разному оценивают, насколько критична несогласованная перепланировка.

Если квартира в новостройке, оценку делать не нужно: стоимость недвижимости банк будет брать из договора долевого участия (ДДУ), который дольщик подпишет с застройщиком. А вот когда квартиру сдадут и заемщик оформит право собственности, нужно сделать оценку и передать ее результат банку.

Собрать документы по квартире для банка

Когда вы подписали предварительный договор и сделали оценку квартиры, самое время отправить документы для одобрения в банк. Обычно у кредитора есть утвержденный перечень бумаг для каждого вида недвижимости, он плюс-минус одинаковый у всех. Чаще всего в этом списке те же документы, что вы уже проверили у продавца.

Если покупаете квартиру в новостройке, обычно застройщик и его объекты аккредитованы в банке и документы по ним представлять не надо. Застройщик подготовит ДДУ, а банк на основе ваших документов и ДДУ — кредитный договор.

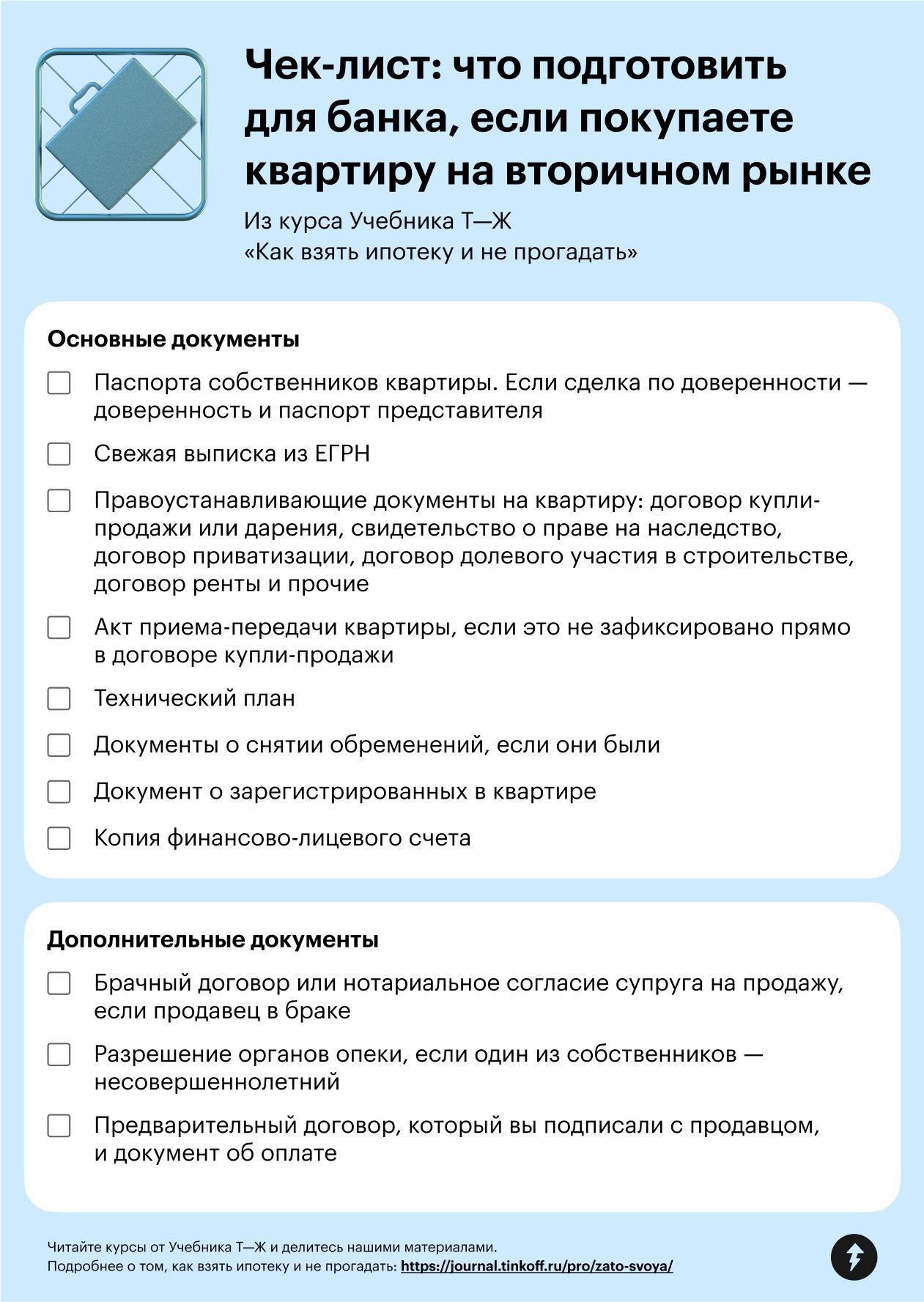

Если покупаете квартиру на вторичке, пакет документов для банка будет больше. Вот основные:

- Паспорта собственников.

- Свежая выписка из ЕГРН. Как правило, банк заказывает ее сам, но может попросить и выписку от собственника, где будут указаны его персональные данные.

- Правоустанавливающие документы на квартиру. Напомним, что это может быть договор купли-продажи или дарения, свидетельство о праве на наследство, договор приватизации, долевого участия в строительстве, ренты. Если по этим документам продавец оплачивал квартиру, банк может попросить подтверждение: расписки, выписки со счета и прочее.

- Акт приема-передачи квартиры, если это не зафиксировано прямо в договоре купли-продажи.

- Технический план. К этому документу банк относится очень внимательно. Он выясняет, есть ли в квартире перепланировки, которые нарушают технические и санитарные нормы. Такое может быть, если владельцы квартиры делали перепланировку после того, как получили техплан, и больше не вносили изменения в документ. Технический план может сделать только собственник квартиры, поэтому предупредите его заранее.

- Документы о снятии обременений, если они были.

- Документ о количестве зарегистрированных в квартире и копия финансово-лицевого счета.

- Предварительный договор, который вы подписали с продавцом, и документ об оплате. Но последний нужен не всем банкам — зависит от регламента работы кредитора.

- Отчет об оценке.

Не все перечисленные документы обязательные. Каждый банк сам устанавливает перечень бумаг для одобрения недвижимости. При проверке могут попросить и другие документы: например, если продавец старше 65 лет — справку из психоневрологического диспансера, если в браке — согласие супруга на продажу.

В чек-листе можно отметить, какие документы вы уже собрали, а какие еще только предстоит запросить у продавца. Вы можете сохранить его в формате PDF на свое устройство, а также отправить PDF-файл в телеграм-сообщении.

Оформить страхование

Для этого нужно выбрать страховую компанию. Вы можете обратиться в ту, что рекомендует банк. Обычно у банков есть компания, с которой они сотрудничают, и клиента направляют туда — при его согласии. Такую страховку проще оформить и оплатить — например, напрямую через личный кабинет. Вся информация о полисе автоматически поступит в банк. Когда наступит время продлевать страховку, скорее всего, вам просто пришлют новый счет на оплату — высылать документы никуда не придется.

Если вы хотите сэкономить, обратитесь в другие страховые и попросите предварительный расчет. Обычно у банка несколько аккредитованных компаний — и тарифы у них могут сильно различаться. Не стоит сразу соглашаться на ту компанию, что предложит банк. Возможно, застраховать те же самые риски у кого-то окажется дешевле. Тогда вам нужно будет самостоятельно отвезти в страховую все документы, получить полис и представить его в банк.

Если покупаете жилье на вторичном рынке в кредит, по закону нужно застраховать только риск утраты или повреждения самой квартиры. В новостройке страховать квартиру не нужно до тех пор, пока застройщик не сдал дом и дольщик не оформил на нее право собственности.

Когда право собственности оформлено, квартира становится вторичкой — и теперь нужно страхование недвижимости. То есть, пока квартиру не построили, банки просят застраховать другие риски: жизнь и здоровье заемщика. А когда она стала вторичкой, нужно страховать еще и титул. Если отказаться, банк может поднять ставку кредита.

Виды страхования

| Нужно по закону | Не обязательно | |

|---|---|---|

| Для новостроек | Страховка не нужна, пока дом не сдадут и заемщик не оформит собственность на квартиру | Страхование жизни и здоровья заемщика |

| Для вторички | Страхование имущества | Страхование жизни и здоровья заемщика, страхование титула |

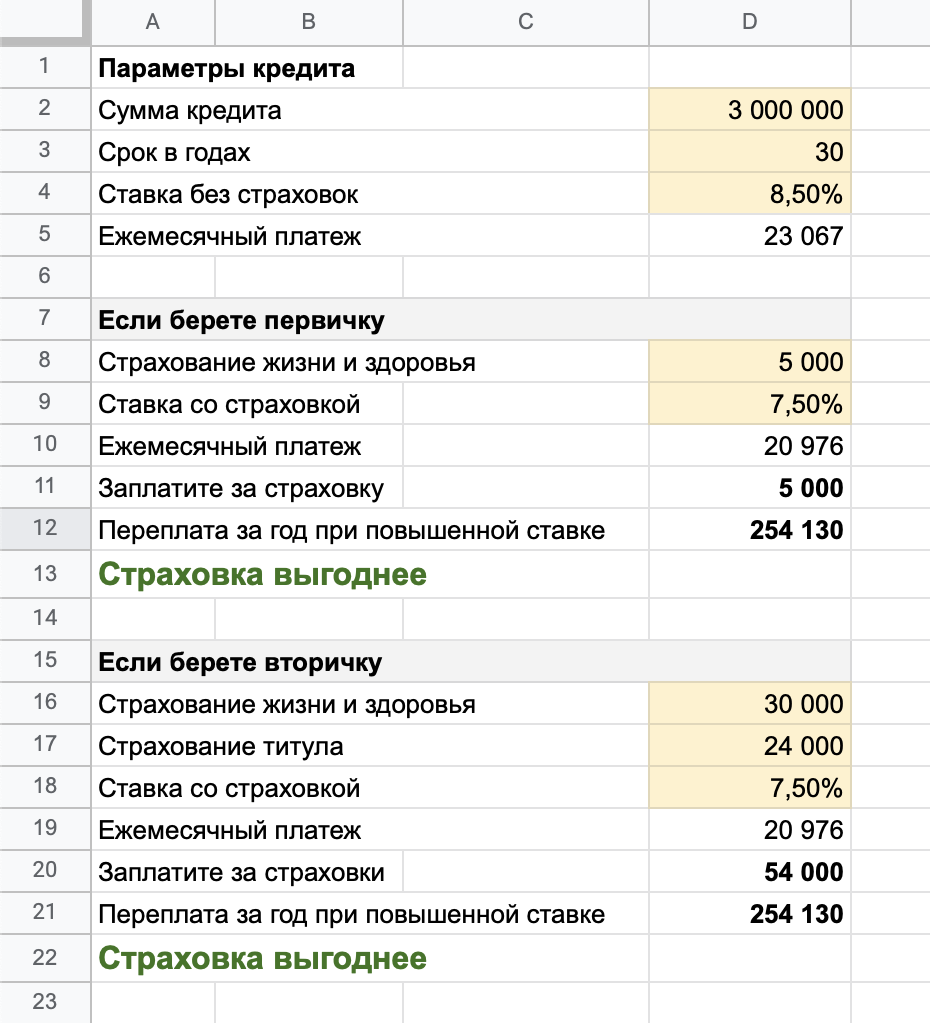

Чтобы понять, что выгоднее, посчитайте, сколько переплатите по повышенной ставке и сколько придется заплатить за страховку. Это можно сделать на нашем калькуляторе — скопируйте его в «Гугл-документах» или скачайте в формате XLSX.

Возможно, есть смысл купить комплексную страховку — она может быть дешевле, чем страховка каждого риска по отдельности. В любом случае полис нужен не только банку. Если, например, у заемщика начнутся серьезные проблемы со здоровьем, страховка может покрыть всю сумму кредита.

Договор страхования обычно подписывают одновременно с остальными документами прямо на сделке. Тогда же уплачивают страховую премию. Но можно сделать полис и заранее: если сделка не состоится, есть возможность отказаться от страховки в течение 30 дней, в так называемый период охлаждения, и вернуть страховую премию.

Пока банк оценивает и одобряет квартиру, мы с вами подготовимся к сделке. Стоит озаботиться этим заранее, чтобы понять, какие документы нужны и как лучше все оформить, если у вас не самая понятная ситуация. Давайте разберемся, что делать, если вы покупаете квартиру не в одиночку: у вас гражданский или официальный супруг или дети. Пройдите наш тест, и мы подскажем, как лучше поступить.

Как подготовиться к сделке

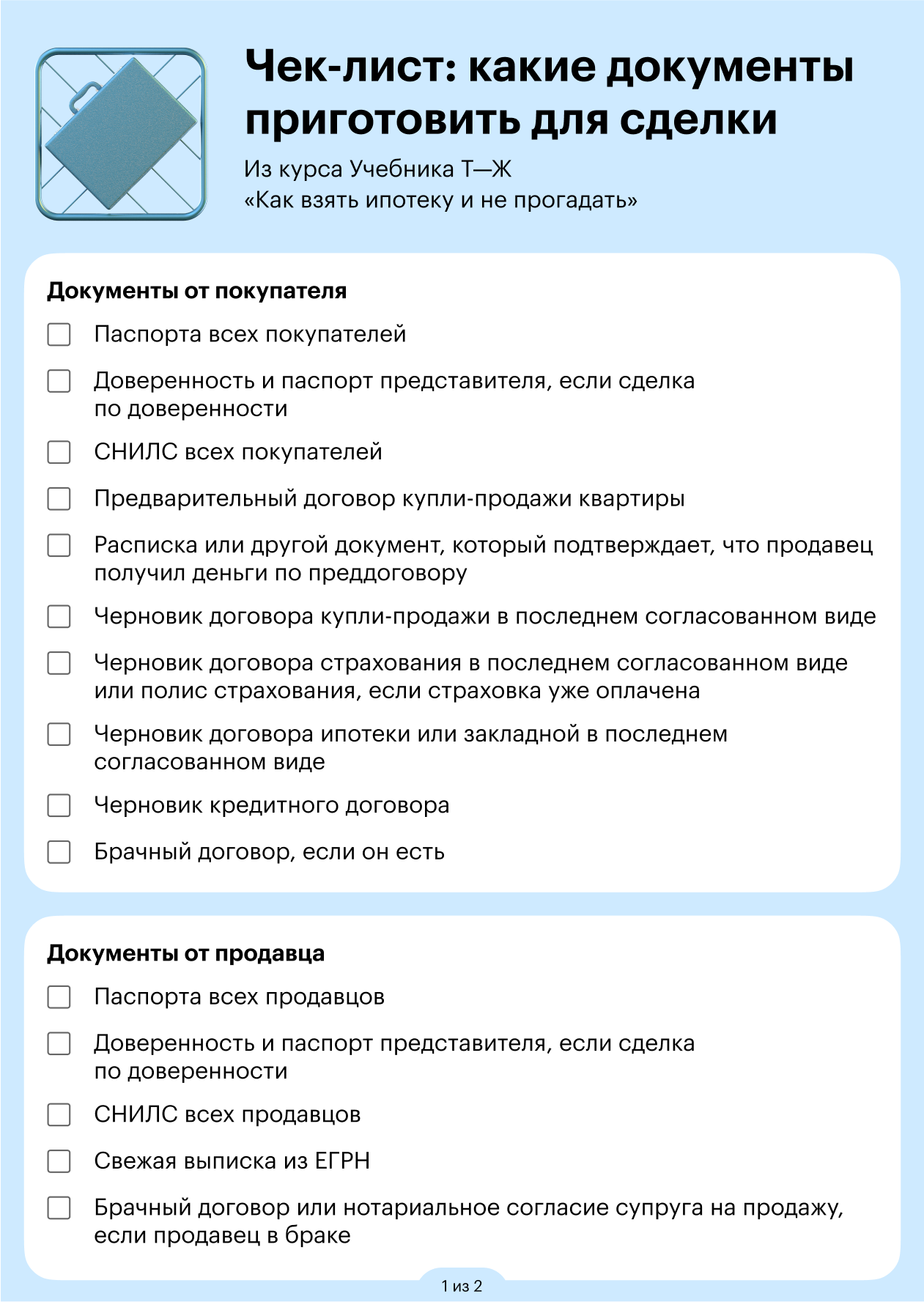

Если оценка квартиры готова, страховая дала добро и банк принял положительное решение по документам, менеджер банка свяжется с вами, чтобы согласовать дату и время сделки. Об одобрении вы узнаете в личном кабинете, из смс или звонка банковского сотрудника либо получите информацию на электронную почту. В этом же или отдельном письме банк присылает инструкцию, что взять на сделку вам и продавцу и как действовать.

К сделке стоит подготовиться: обсудить с банком и продавцом форму расчетов — наличные или безнал. Если у вас цепочка, то есть вы покупаете квартиру, продавцы которой приобретают другое жилье, — лучше закладывать наличные в банковскую ячейку. В других случаях выбирайте безналичный способ — аккредитив или перевод. Все это нужно учесть в будущем договоре.

Согласуйте с продавцом и банком дату и время сделки и заранее запишитесь на регистрацию в МФЦ, это сэкономит вам время. Если будет электронная регистрация — ее сейчас предлагает большинство банков, — ехать в МФЦ не придется. Банк сам направит документы в Росреестр в электронном виде. А когда сделку зарегистрируют, переведет деньги за квартиру на счет продавцу.

Сделка — это подписание всех договоров и уплата первого взноса. Как правило, бумаги оформляют в банке: обычно это кредитный договор, договор купли-продажи квартиры, договор страхования, договор об ипотеке или закладная, документы о расчетах, например договор банковского счета, аккредитив, договор на банковскую ячейку — в зависимости от выбранной формы расчетов.

Итак, вы получили приглашение на сделку в банк к определенному времени. Вот что нужно сделать до поездки в банк:

- Сообщить продавцу окончательное место и время сделки.

- Подготовить все документы, которые могут понадобиться на сделке: собрать свои бумаги и рассказать о нужных документах продавцу.

- Согласовать договор купли-продажи с продавцом.

- Проверить все документы, которые прислал банк: кредитный договор, договор купли-продажи, договор об ипотеке или закладную. Обычно их присылают за 1—2 дня до сделки.

- Продумать вопрос с первоначальным взносом. Если вы выбрали безналичную форму расчетов, лучше заранее открыть текущий счет в банке и перевести нужную сумму за два рабочих дня до сделки — так все пройдет быстрее и спокойнее.

- Выбрать дату и время регистрации и согласовать их с продавцом.

Вы можете сохранить чек-лист в формате PDF на свое устройство, а также отправить PDF-файл в телеграм-сообщении.

В следующем уроке мы расскажем, как проверить документы, которые прислал банк, что должно быть в договоре купли-продажи и в кредитных условиях, на что обращать особое внимание во время подписания и какие еще есть нюансы при оформлении бумаг.

Итоги

- Подпишите предварительный договор, чтобы закрепить соглашения с продавцом.

- Обычно банк запрашивает документы, которые вы уже проверили у продавца.

- Оценщика и страховую удобнее выбирать по рекомендации банка. Можно найти и самостоятельно, но выбранные компании должны соответствовать требованиям банка.

- Если в квартире перепланировки, это еще не конец: попробуйте узаконить перепланировку или согласовать ее с банком. Если не получается, поищите другой банк.

- Обязательно страховать только саму квартиру, но если не делать титульное страхование и страхование жизни и здоровья, банк может поднять ставку.

- Решите заранее, на кого оформляете кредит и квартиру. Супруги — гражданские или официальные — не равны перед законом. В первом случае квартира и кредит достанутся тому, на кого они оформлены. А если вы состоите в официальном браке, ипотечная квартира по закону принадлежит обоим супругам, как и кредит.

Что дальше

В следующем уроке научимся читать договор и проверять документы на квартиру. А также разберемся, как именно происходит сделка.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik