Как докупать фонды в момент просадки?

Все рекомендуют держать кэш, чтобы покупать акции или фонды в момент просадки. А при каких просадках и в каких пропорциях их докупать?

Полагаю, что докупку стоит разделять на несколько этапов:

- При минус 10% потратить столько-то кэша — влить 30% от объема.

- При продолжении падения на минус 20% — влить Х% от объема.

Какую стратегию стоит использовать?

Фондовый рынок цикличен. Это значит, что за ростом последует падение, и наоборот. Но падение рынка может быть разным.

Под коррекцией рынка понимают краткосрочное явление, когда котировки актива меняют направление, но быстро возвращаются к основному тренду. В этом случае падение может составлять до 20% от недавнего максимума.

Когда рынок падает на 20% и более, это называют медвежьим рынком. Он носит более долгосрочный характер, котировки при этом снижаются на протяжении нескольких месяцев или даже лет.

Подобные просадки рынка создают для инвестора возможности заработать, если снизить среднюю стоимость владения позицией или купить новые активы по более низкой цене. Но ожидание просадок, чтобы выгодно купить активы, — далеко не всегда выгодная стратегия. А конкретные параметры такой стратегии индивидуальны.

Как работает покупка на просадках

Стратегия, при которой инвестор выкупает просадки на рынке, называется Buy the Dip — «выкупай падение». То есть речь о том, чтобы приобрести актив после того, как он подешевел.

Инвесторы делают ставку на то, что низкая цена — это временное явление и подходит для выгодного входа в сделку. Со временем цена актива может восстановиться, и это принесет доход.

Инвестор, который следует стратегии покупки на просадках, в ожидании этих просадок держит часть своего инвестиционного портфеля в деньгах. Как правило, это твердые валюты, например доллары США или евро. Также подходят фонды денежного рынка, облигации надежных эмитентов и фонды облигаций.

Когда котировки активов, которые интересуют инвестора, падают, он покупает эти активы.

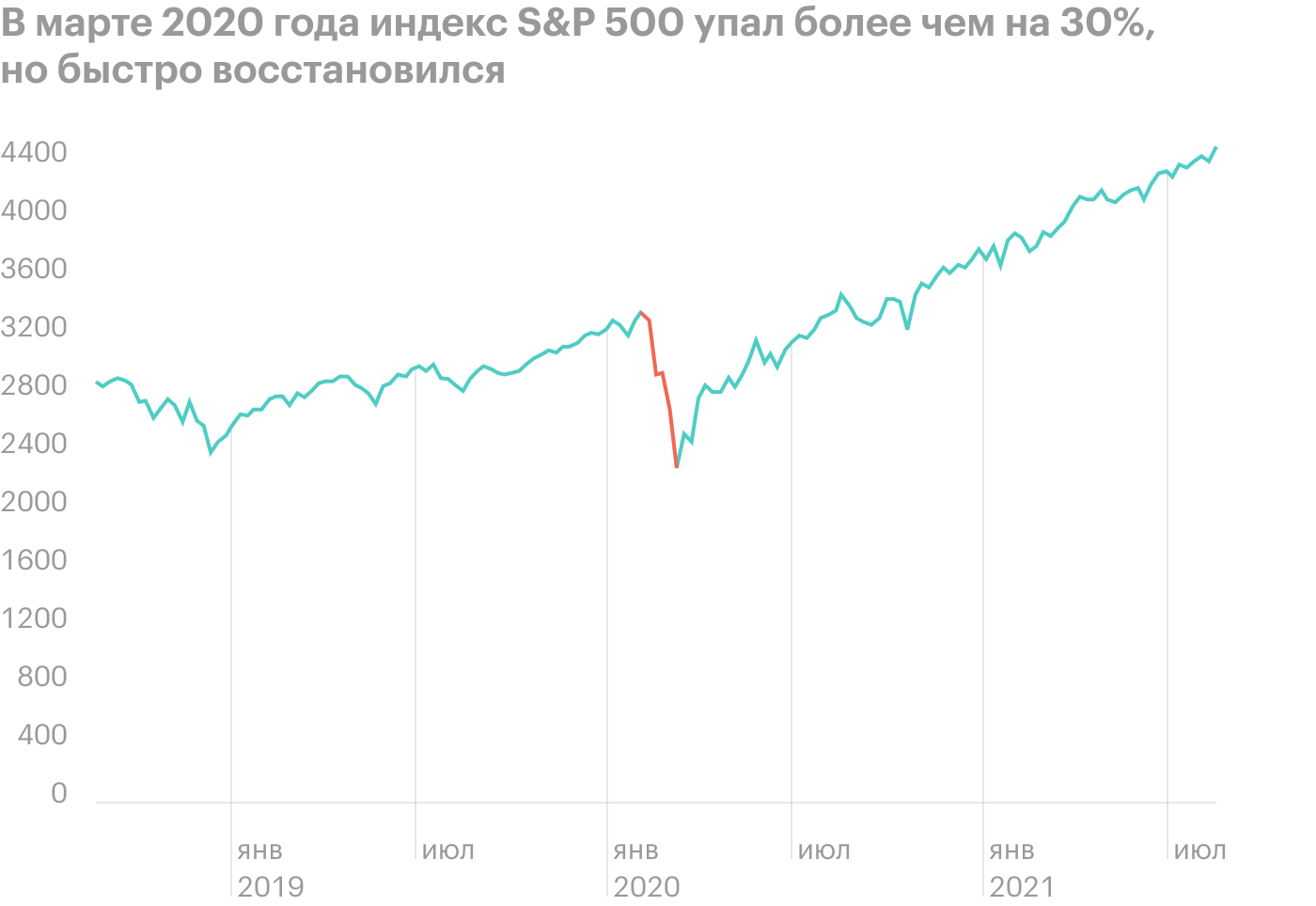

Посмотрим, как стратегия выкупа просадок работала бы, на примере индекса S&P 500 в кризис 2020 года. Дно было 23 марта 2020 года, когда индекс на закрытии равнялся 2237,4 пункта, а внутри дня падал ниже.

Если бы инвесторы купили в тот день акции фонда, который отслеживает индекс S&P 500, то через месяц они получили бы доходность 25%, а через год — 76%. К началу сентября 2021 года сумма удвоилась бы — доходность составила бы 100%.

Однако это выглядит красиво и просто, если анализировать график, то есть прошлые данные. На деле же не всегда понятно, когда наступит дно. В случае с медвежьим рынком определить это тем более сложно. Можно накупить акций задолго до дна и остаться без денег для более выгодных покупок в будущем.

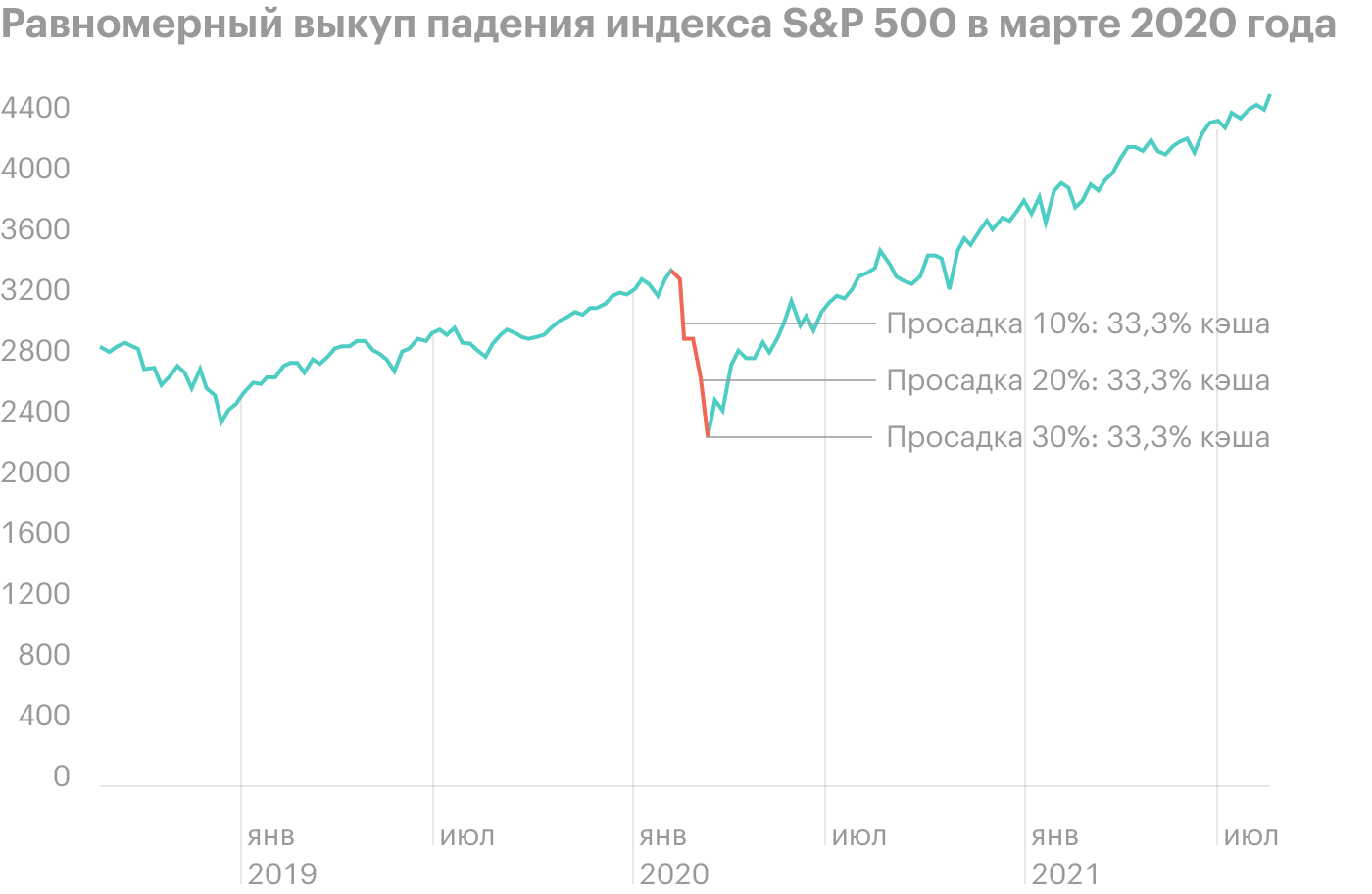

Однако можно выкупать просадки частями, то есть не вкладывать в упавший актив сразу все деньги. Параметры стратегии зависят от того, насколько сильного падения ждет инвестор и интересно ли ему докупать активы на просадке. Кто-то выкупает только большие просадки — от 20%. Кто-то, в основном трейдеры, — даже небольшие коррекции, например 5%.

Покупать сразу или частями, тоже зависит от инвестора. Распределение может быть любым, лишь бы инвестор смог обосновать для себя, почему он так делает.

Как вариант, выкуп просадки может быть равномерным. Например, при просадке индекса S&P 500, как в марте 2020 года, можно было потратить 33,3% денег на просадку в размере 10%, еще 33,3% — на просадку в размере 20%, а оставшиеся 33,3% — когда падение достигло 30%.

Тогда получилось бы, что в среднем инвестор закупился на отметке −20%, что в той ситуации было очень неплохо. А вот в другой ситуации, например в 2008 году, это было бы слишком ранним входом в акции, так как падение американского рынка акций достигало 50%.

Минус стратегии в том, что пока нет достоверных способов определить, что рынок сейчас начнет падать или что падение достигло дна. Могут пригодиться макроэкономические показатели, различные мультипликаторы, в том числе CAPE, и технические индикаторы, например волатильность и уровни Фибоначчи, но они не гарантируют успех.

Стоит посмотреть статистику падений в течение прошлых десятилетий и как быстро рынок восстанавливался после них. Например, с 1950 года медвежий рынок в индексе S&P 500 наступал в среднем каждые 7,8 года, а коррекции — каждые 1,8 года.

Еще проблема в том, что рынок может долго восстанавливаться после падения, — быстро заработать не получится.

Как это работает в случае с отдельными акциями

Рынки акций обычно восстанавливаются. Мы можем это утверждать, потому что в основном они сейчас находятся на новых исторических максимумах. То есть можно предположить, что рано или поздно после просадки мы увидим уверенный рост к новым историческим пикам.

Но отдельные акции — это не то же самое, что рынок акций в целом. Нет гарантий, что конкретные акции восстановятся после падения.

Котировки отдельных ценных бумаг могут снижаться по ряду причин, начиная с безобидных, вроде фейковых новостей, и заканчивая серьезными — реальными проблемами с бизнесом. Всегда есть вероятность, что, выкупая падение, инвестор обрекает себя на убытки в будущем.

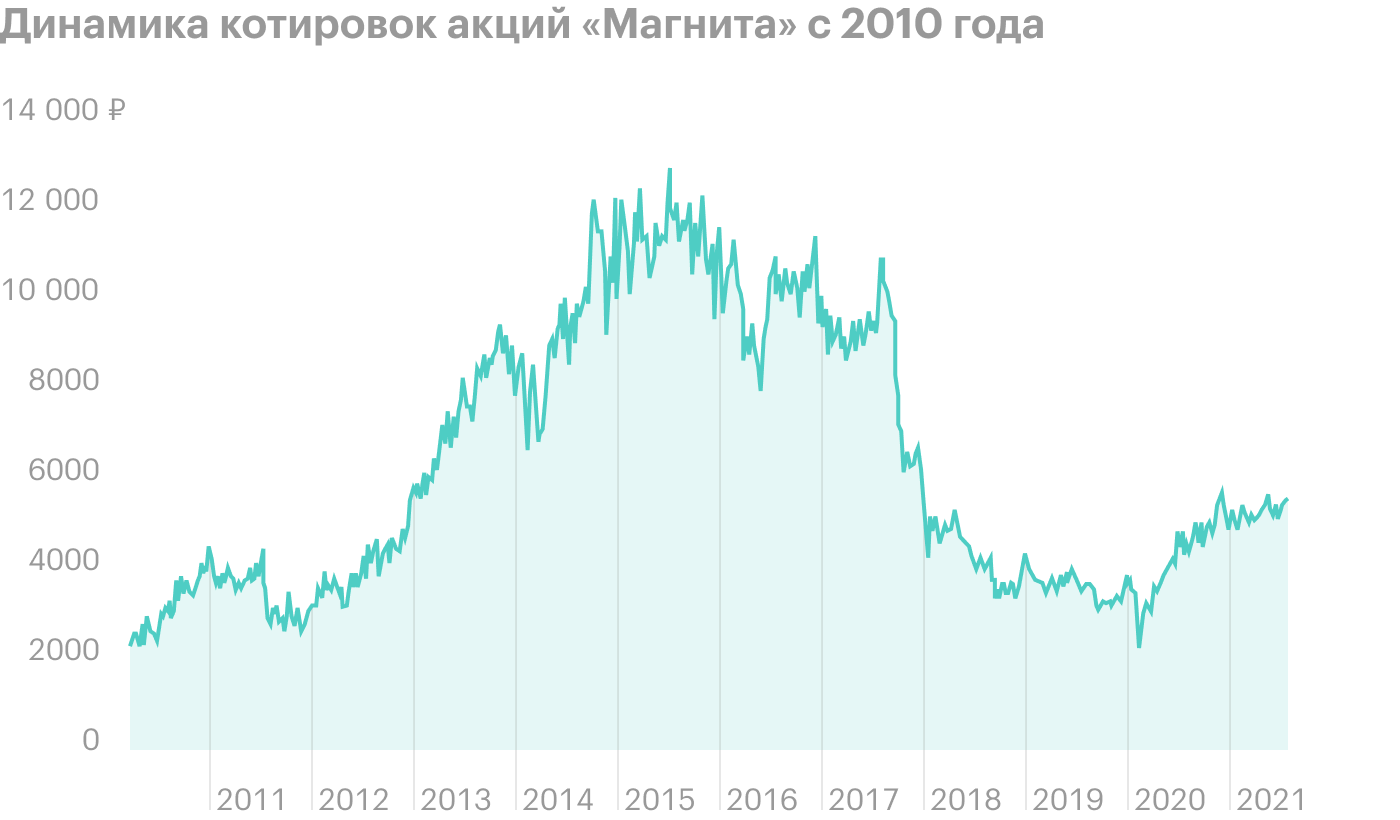

Рассмотрим такую ситуацию на примере котировок акций продуктового ретейлера «Магнит».

Исторический максимум акций «Магнита» был в августе 2015 года на отметке 12 400 ₽, после чего цена долго падала и дошла до отметки 2500 ₽ в марте 2020 года. Примерно с этого уровня акции компании начали торговаться на бирже в 2010 году. Падение с исторического максимума составило около 80%.

К середине сентября 2021 года акции компании смогли отыграть только около 25% от всей просадки. До исторического максимума еще далеко. При этом некоторые инвесторы старались выкупить просадку, не обращая внимания на то, что упали фундаментальные показатели компании и она потеряла первенство в своем сегменте рынка.

В случае с отдельными акциями стратегия Buy the Dip может быть аналогична стратегии с фондами, но покупка акций должна быть еще более обоснованной — требуется более вдумчивый анализ ситуации.

У покупки акций отдельных компаний повышенный риск, в том числе из-за недостаточной диверсификации. Инвестор должен быть уверен, что цена упала из-за не слишком значительных проблем, а акции компании все еще привлекательны для инвестиций.

Почему ожидание просадки может быть плохой идеей

Есть вариант вообще не ждать просадки на фондовом рынке. Дело в том, что стратегия, основанная на ожидании просадок, требует хранить часть портфеля в деньгах, денежных эквивалентах или облигациях. То есть часть портфеля либо не работает вообще, либо дает доходность на уровне инфляции или чуть выше.

В это же время интересующий инвестора актив может дорожать без значительных коррекций. Инвестор упустит это движение и недозаработает.

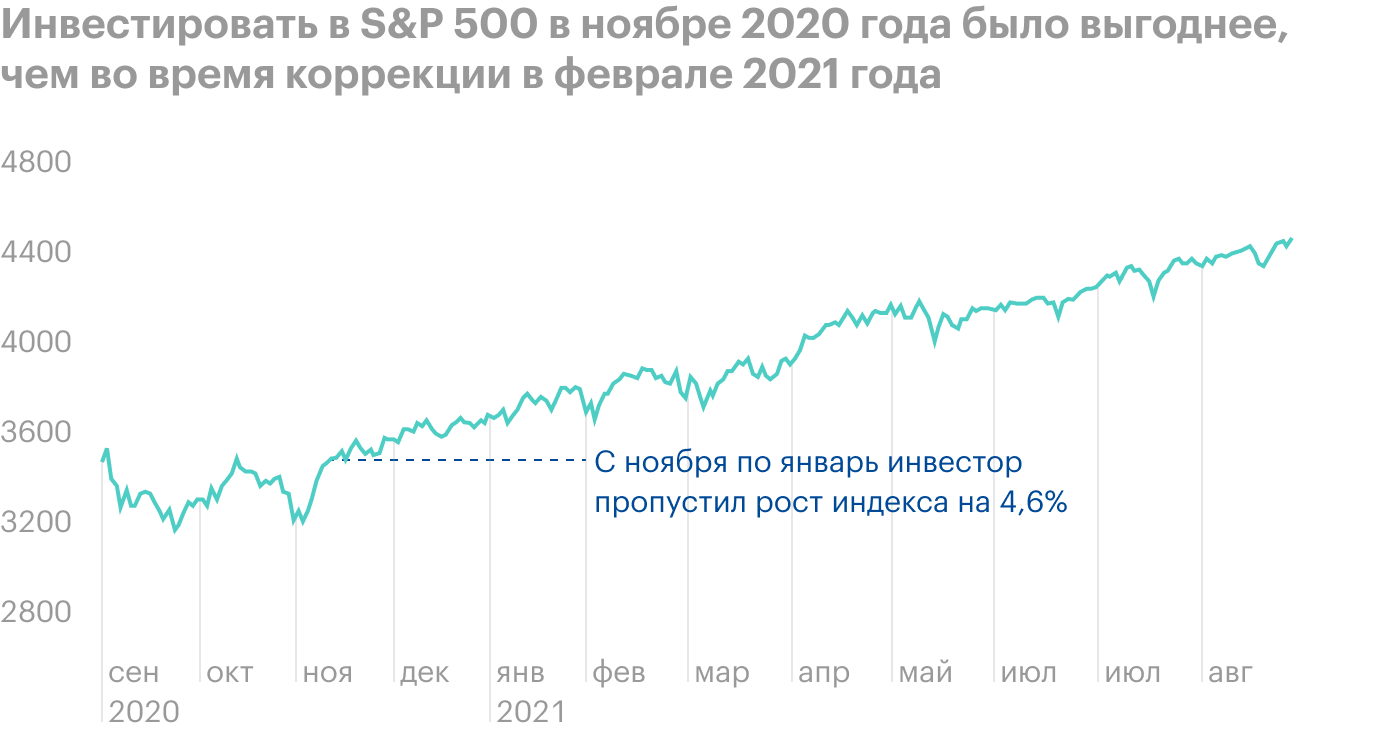

Например, если смотреть на график индекса S&P 500 за последний год, то можно увидеть восходящий тренд с небольшими откатами. Допустим, инвестор хотел зайти в фонд, который отслеживает индекс, 9 ноября 2020 года, когда S&P 500 был на уровне 3550 пунктов. Но решил подождать коррекции, чтобы зайти по более низкой цене.

Коррекция, которой он ожидал, произошла 29 января 2021 года. Индекс тогда был на уровне 3715 пунктов. Затем индекс продолжил расти. С ноября по январь инвестор пропустил рост индекса на 4,6%. Деньги и облигации, которые инвестор держал в портфеле на случай просадок, наверняка принесли заметно меньше.

Сторонники пассивного инвестирования обычно игнорируют наличие просадок на рынке, если верят, что выбранные ими активы в долгосрочной перспективе будут расти. Они просто регулярно докупают нужные им активы. Например, вкладывают часть зарплаты раз в месяц и периодически ребалансируют портфель. Вполне возможно, что это оптимальный подход.

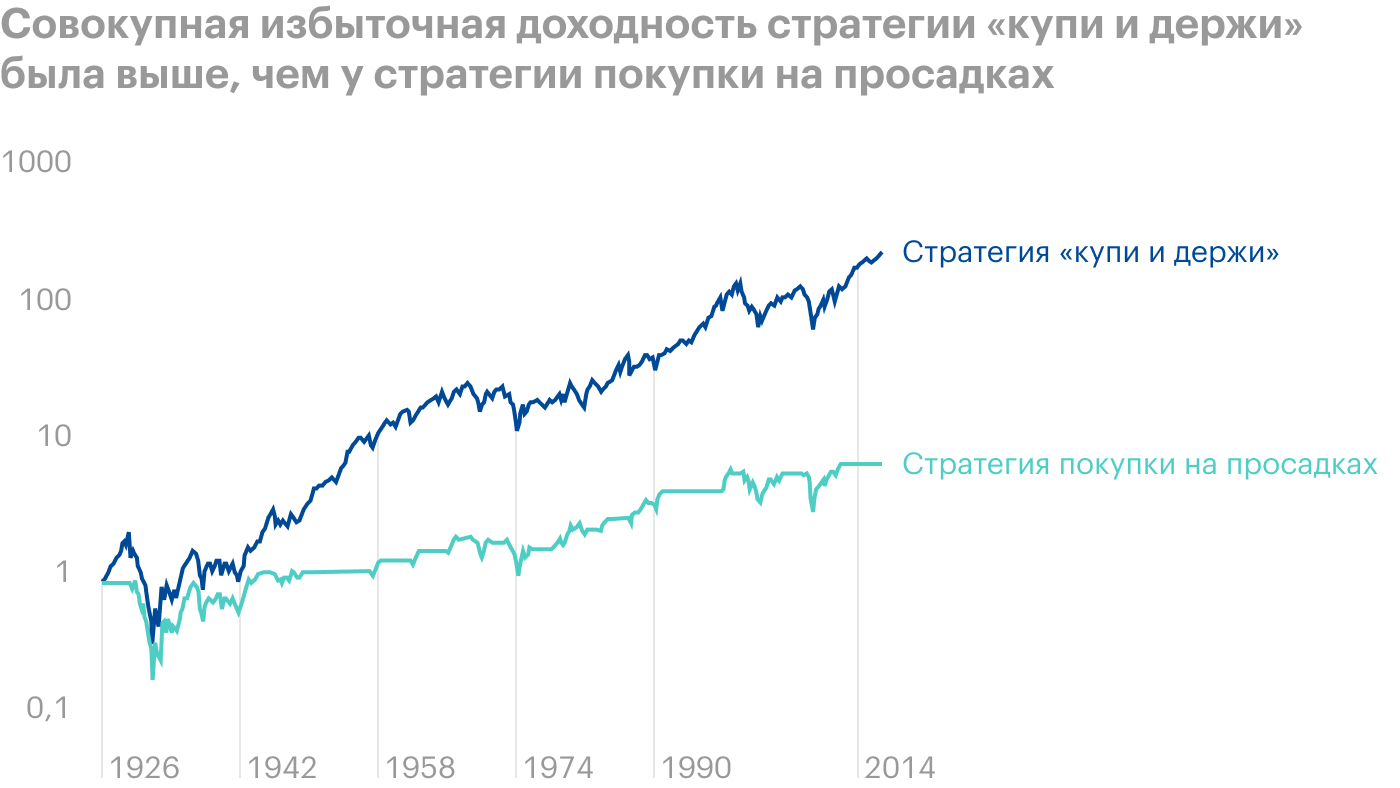

Например, инвестиционный советник компании SVRN Asset Management сравнил покупку на просадках с обычным вложением в фондовый рынок США в течение 90 лет. Он подсчитал, что было бы, если бы инвестор вкладывал деньги в рынок акций, когда он падал на 10%, и держал акции в течение года или до тех пор, пока рынок не восстановится до прежнего уровня.

Оказалось, что стратегия пассивного инвестирования в рынок США показала большую доходность по сравнению со стратегией выкупа просадок. Последняя принесла только треть от возможной прибыли, и ее коэффициент Шарпа — соотношение доходности и риска — был заметно хуже.

Можно было ждать более сильных просадок, вплоть до падения на 50%, или дольше держать активы после покупки. Но результат все равно был хуже, чем у обычного «купи и держи» без ожидания просадок.

Получается, что в среднем более разумный подход — это покупать активы в нужных вам пропорциях сразу же, когда для этого есть деньги. К похожим выводам мы приходили в других статьях, где тоже основывались на исследованиях:

Что в итоге

Стратегия Buy the Dip, или покупка на просадках, предполагает покупку активов после того, как их цена снизилась. Пока инвестор ждет более выгодной цены, часть портфеля находится в деньгах, их эквивалентах или облигациях.

В случае с фондами акций такая стратегия безопаснее, чем с отдельными акциями. Рынок акций исторически обычно восстанавливался, но это все равно не дает гарантий в будущем. Кроме того, восстановление может занять много времени.

С отдельными акциями все гораздо сложнее. Они более рискованны, чем рынок акций в целом, и вложение в них может привести к большому убытку или потере всей вложенной суммы.

Стратегия не говорит, когда и в каких пропорциях заходить в падающий в цене актив. Параметры стратегии зависят от предпочтений инвестора. На разных интервалах времени и в разных активах оптимальные параметры могли сильно отличаться.

Если удастся выгодно купить активы и их цена быстро восстановится, инвестор получит хорошую доходность. Но может быть и иначе: ожидание коррекций на рынке может привести к тому, что инвестор недозаработает, если интересующий его актив будет долго расти без заметных падений.

В среднем выгоднее и проще придерживаться стратегии «купи и держи» и инвестировать деньги, когда они появились, а не ожидать падения.