Как защитить портфель от высокой волатильности?

В последние месяцы рынки стали очень волатильными. Причем «летали» не только российские бумаги по 20—30% в день, но и американские голубые фишки. Чего стоит одно только падение в начале февраля Meta*, которая за несколько часов испытала крупнейшую потерю капитализации за всю историю.

Получается, на рынке американских акций вообще не остается надежных гаваней и любая бумага может обвалиться при очередном отчете, чуть тот не оправдает ожиданий. А выйти из активов и сидеть с наличными тоже не вариант: высокая инфляция.

Что происходит с рынком США, куда податься простому инвестору и как инвестировать на таком непредсказуемом рынке?

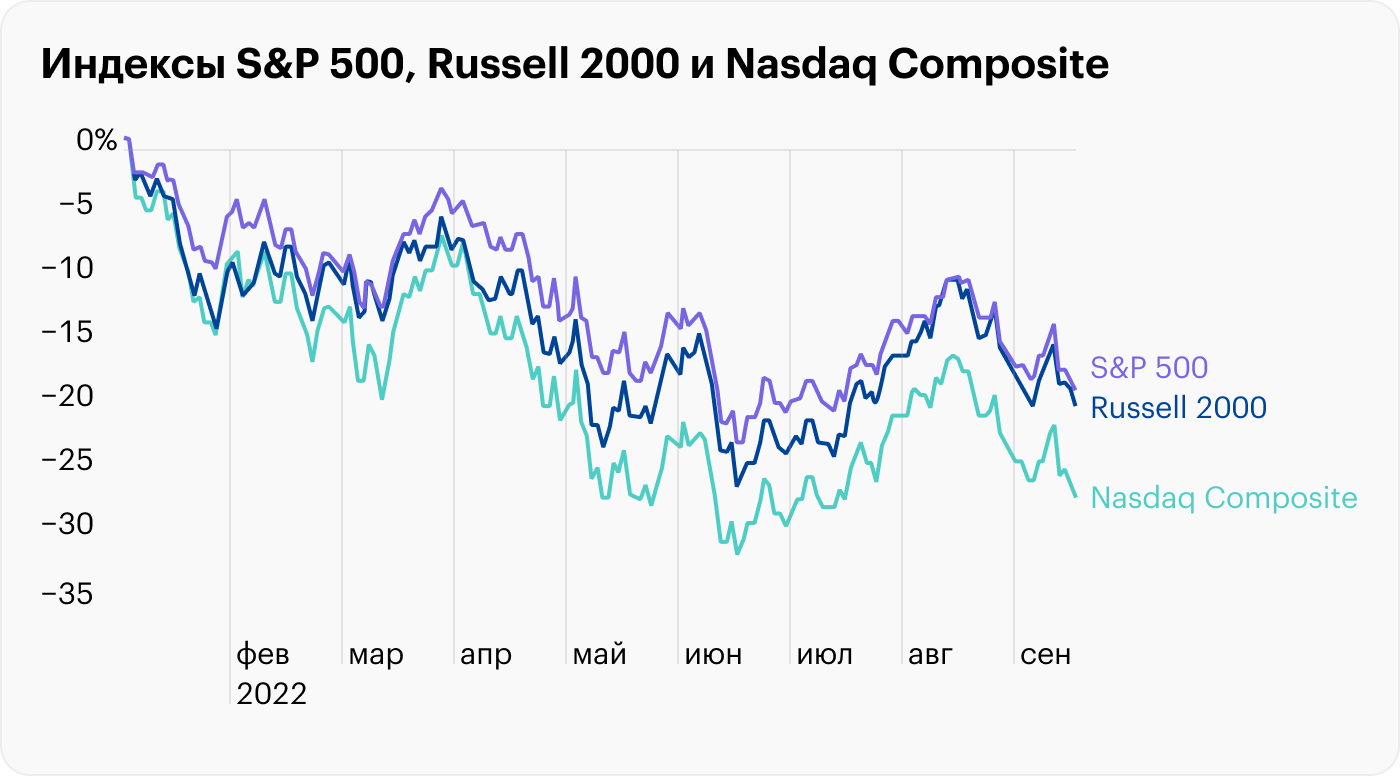

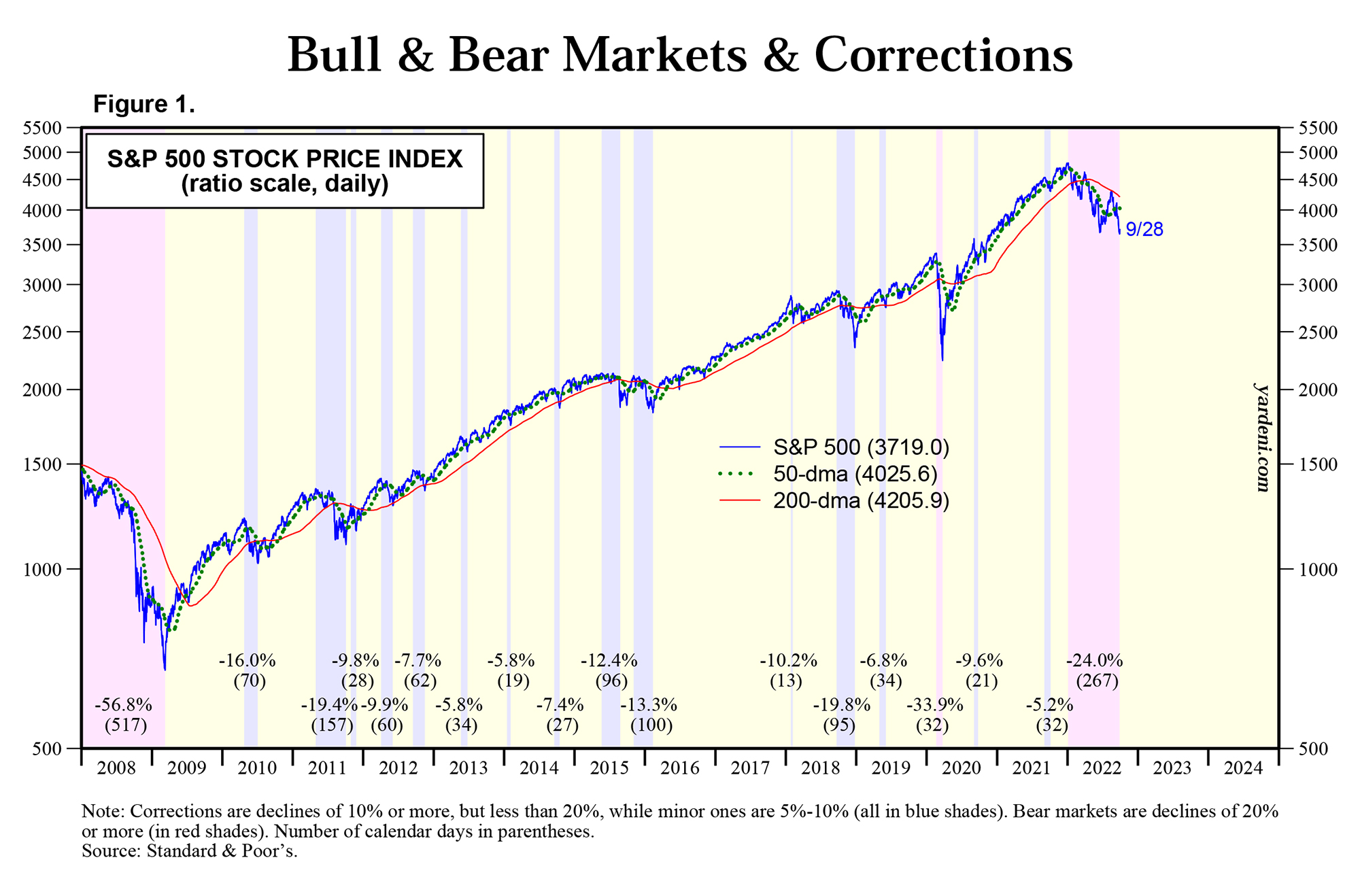

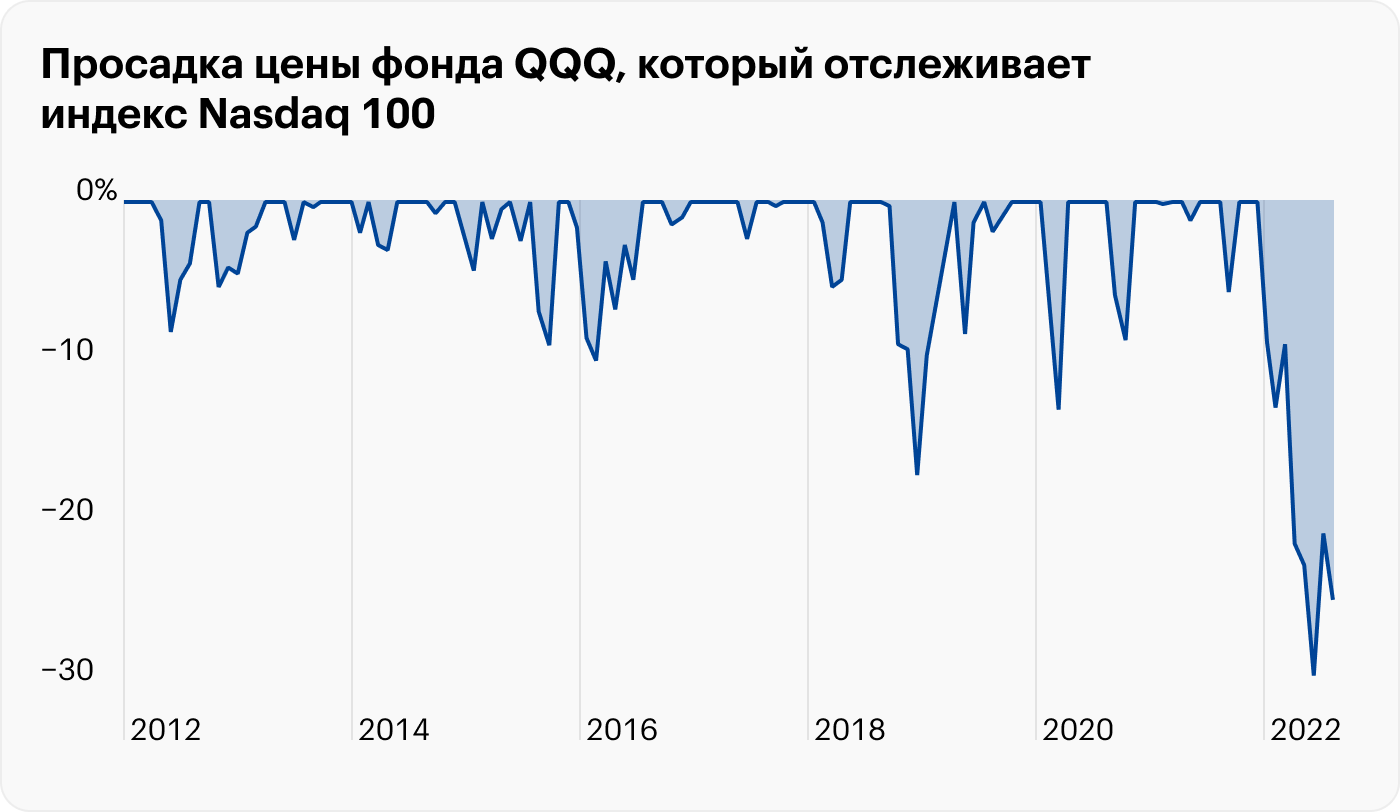

Действительно, начало 2022 года выдалось неспокойным: многие мировые индексы испытали падение. Так, в марте индекс S&P 500 терял 12% с начала года, а Nasdaq — порядка 18%. К концу сентября падение S&P 500 достигло 24%.

Учитывая инфляционное давление, повышение процентных ставок и геополитическую напряженность, волатильность в среднесрочной перспективе, скорее всего, сохранится.

Такой рынок хорошо подходит трейдерам, так как они зарабатывают на движении цены в любом направлении. Инвесторам же приходится больше думать не о заработке, а о том, как защитить капитал. Поэтому стоит пересмотреть свой портфель и по возможности хеджировать риски. Например, сделать ставку на защитный сектор, качественные компании, сырьевые товары и прочее.

Давайте рассмотрим этот вопрос детально.

Что происходит на фондовом рынке

Рост волатильности. Волатильность означает, что цена какого-то актива или всего рынка ведет себя капризно: котировки скачут вверх-вниз с большой амплитудой. Или насколько сильно цена актива либо его доходность отклоняется от своего среднего значения.

Математически волатильность вычисляют на заданном временном интервале с помощью статистической меры «стандартное отклонение». Ниже в таблице представлены значения этого параметра для S&P 500 в разных временных интервалах.

Стандартное отклонение доходности индекса S&P 500

| Интервал | Стандартное отклонение |

|---|---|

| Последние 10 лет | 13,9% |

| Последние 5 лет | 17,29% |

| Последние 3 года | 19,18% |

| С начала 2022 года | 22,79% |

Самый высокий показатель волатильности наблюдался на горизонте последних трех лет, так как на этот период выпал кризис 2020 года.

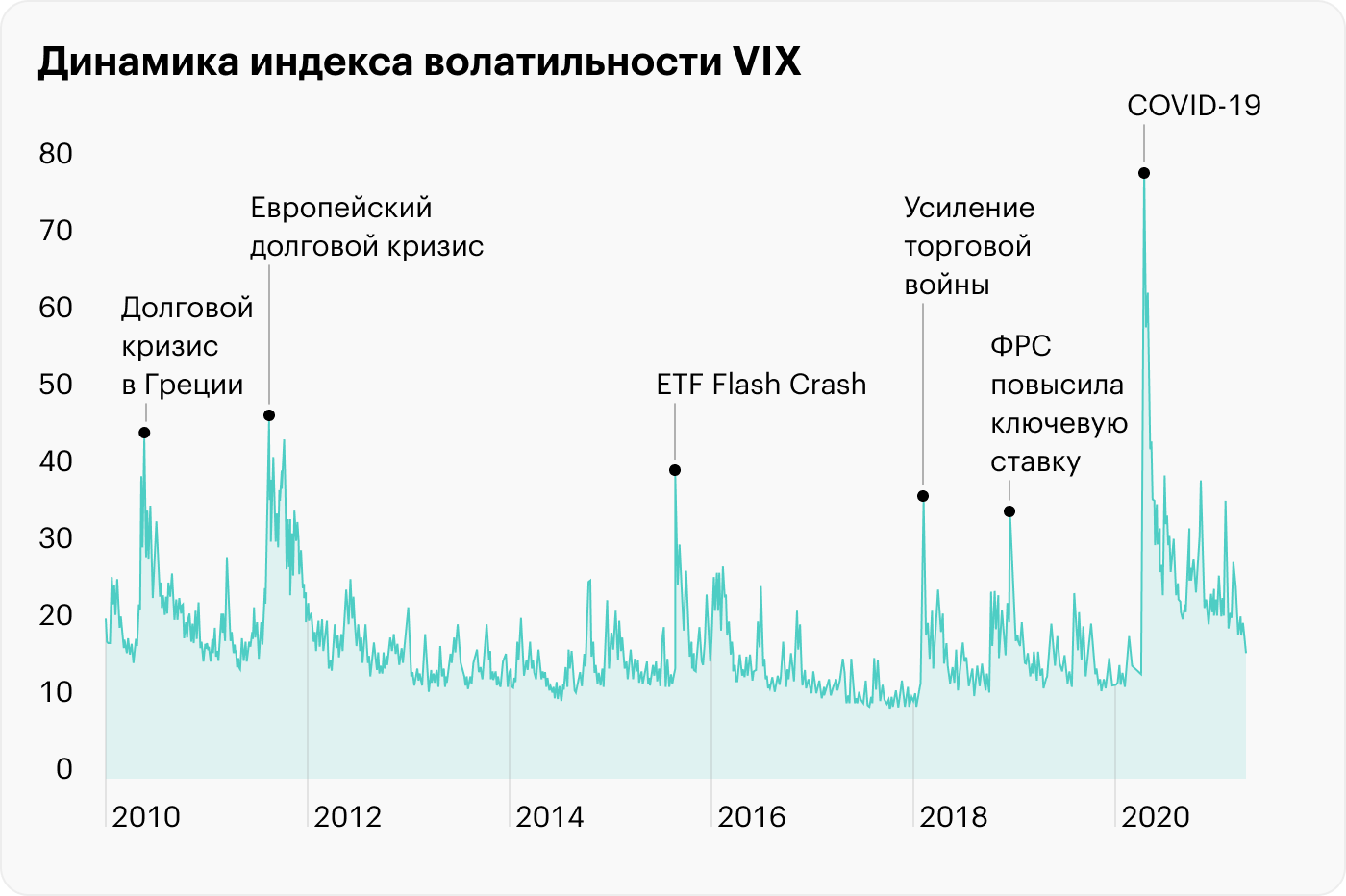

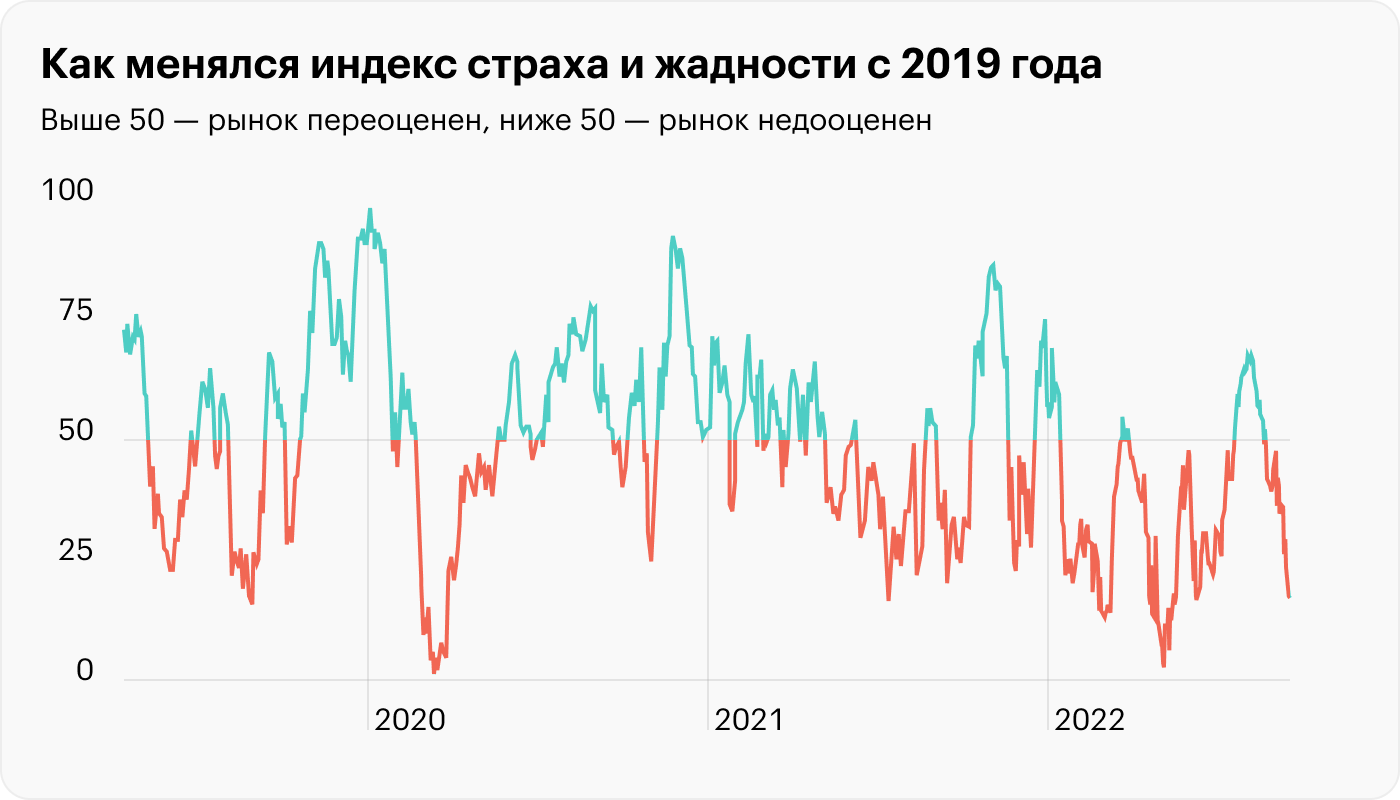

Еще о волатильности американского рынка можно судить по индексу VIX — еще его называют индексом страха, потому что он отражает эмоции трейдеров. Если индекс растет, значит, участники рынка в ближайшее время ожидают коррекции рынка. Критически высоких значений индекс обычно достигает уже в момент паники и обвала рынка.

На картинках ниже показано, что в целом страх и неопределенность на рынке возрастают.

Теперь попытаемся понять, с чем связана возросшая неопределенность на фондовых рынках. Для этого рассмотрим ряд макроэкономических факторов.

Окончание экономического цикла. В кризис 2008 года американский рынок акций упал на 56,8%. Затем последовал деловой цикл, который продлился 12 лет, и S&P 500 вырос за это время примерно на 400% с учетом дивидендов.

В начале 2020 года из-за пандемии коронавируса снова случился кризис — акции просели на 33,9%. Но из-за активного вмешательства ФРС кризис продлился всего 33 дня. Американские акции устремились вверх и к 2022 году показали рост около 80% с учетом дивидендов.

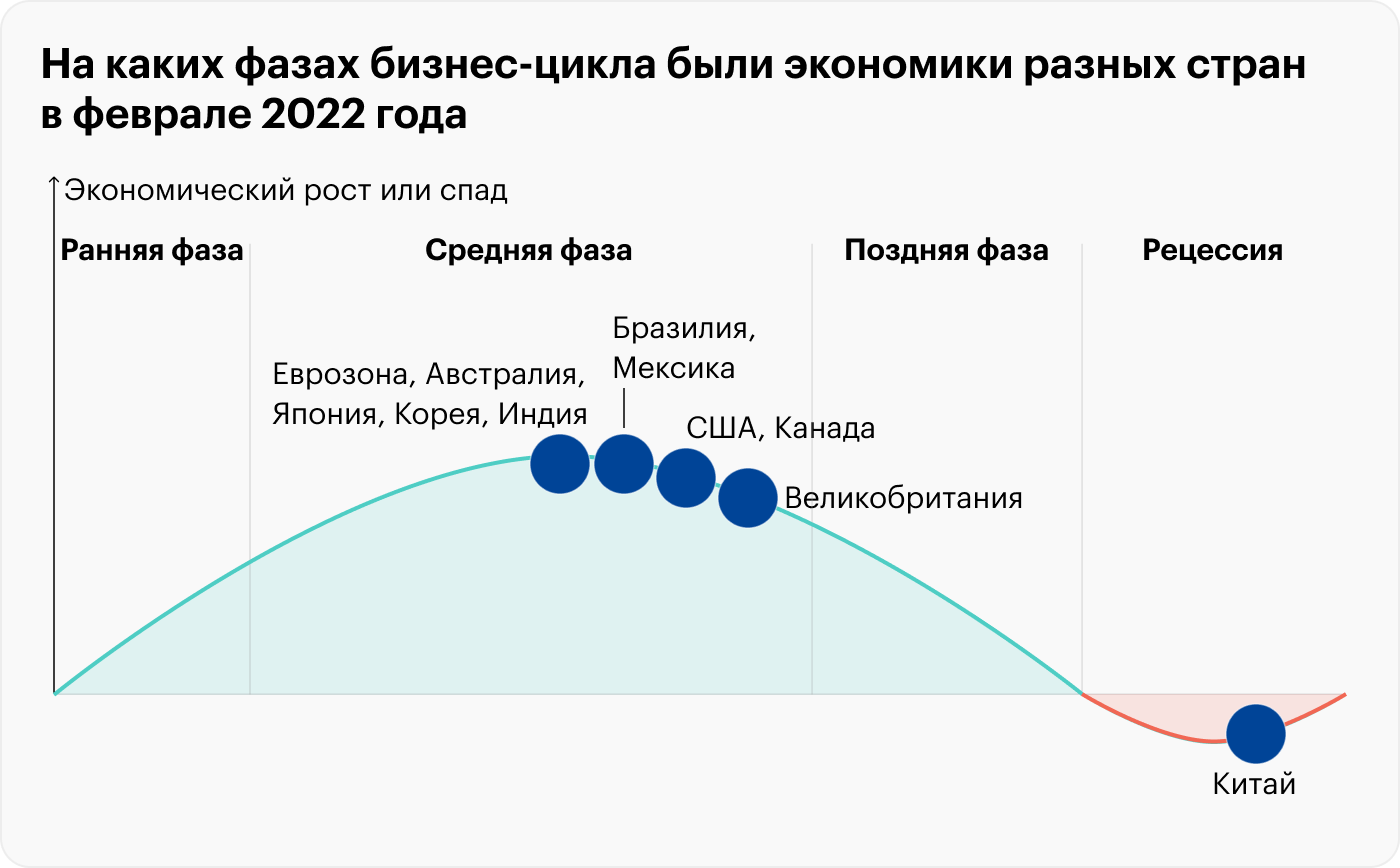

Таким образом, после короткой рецессии в 2020 году начался новый деловой цикл, который развивается более стремительно, чем предыдущий.

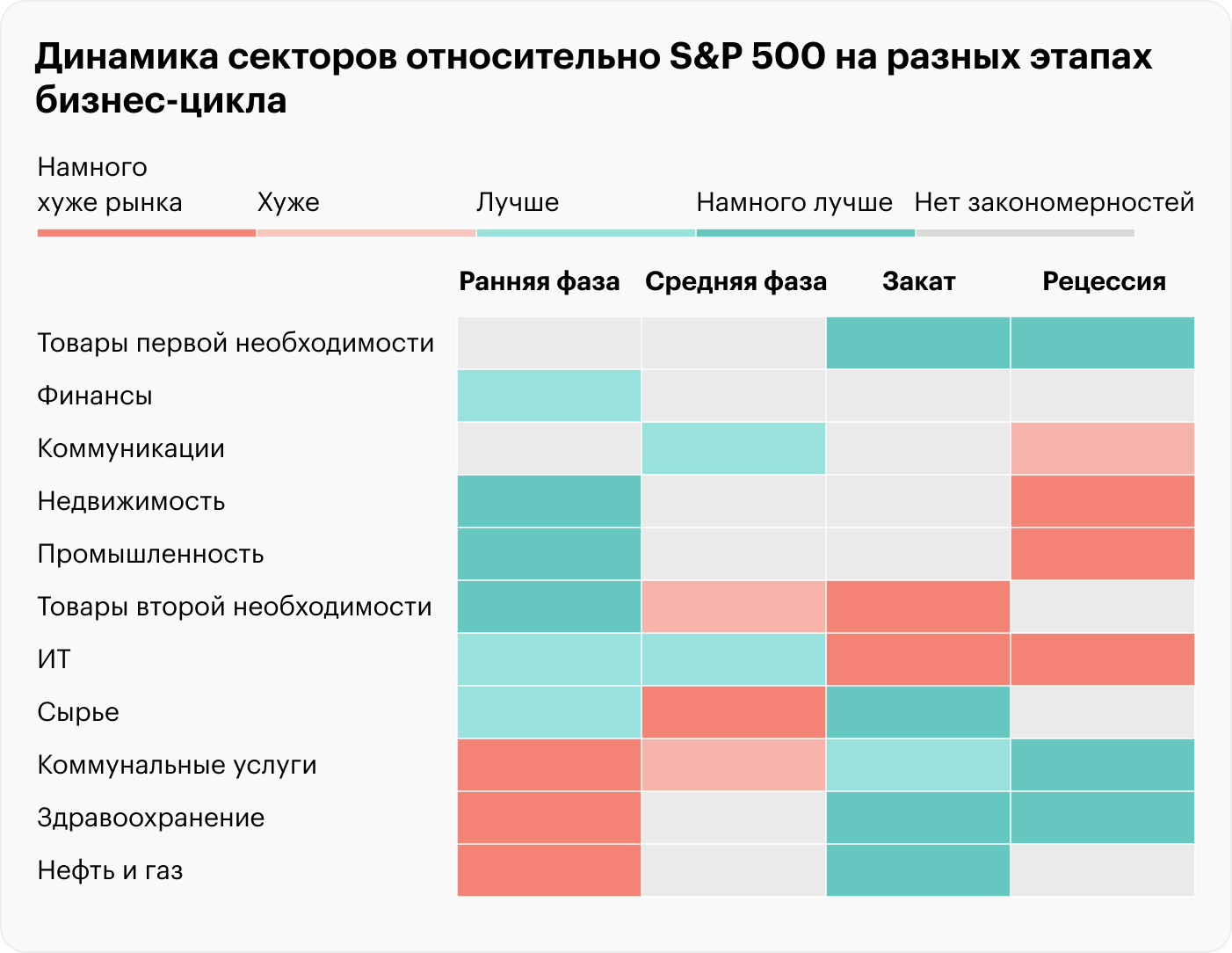

Экономические циклы включают четыре фазы: раннюю, среднюю, закат и рецессию. Судить о том, в какой сейчас фазе находится экономика, можно по семи макроэкономическим индикаторам, которые я подробно рассмотрел в статье про анализ акций перед покупкой.

Макроэкономические индикаторы показывают, что сейчас, всего после двух лет с момента предыдущей рецессии, мы переходим в фазу заката. Таким образом, в ближайшее время многие мировые экономики, вероятно, войдут в рецессию.

Рынок закладывает этот сценарий наперед, поэтому уже сейчас капитал начинает переходить в защитные активы и происходит ротация секторов. Также инвесторы отказываются от высокорисковых активов вроде убыточных компаний и хайповых акций, которые росли на сентименте и ожиданиях инвесторов. Сейчас надежнее делать ставку на реальный сектор и стабильные финансовые потоки.

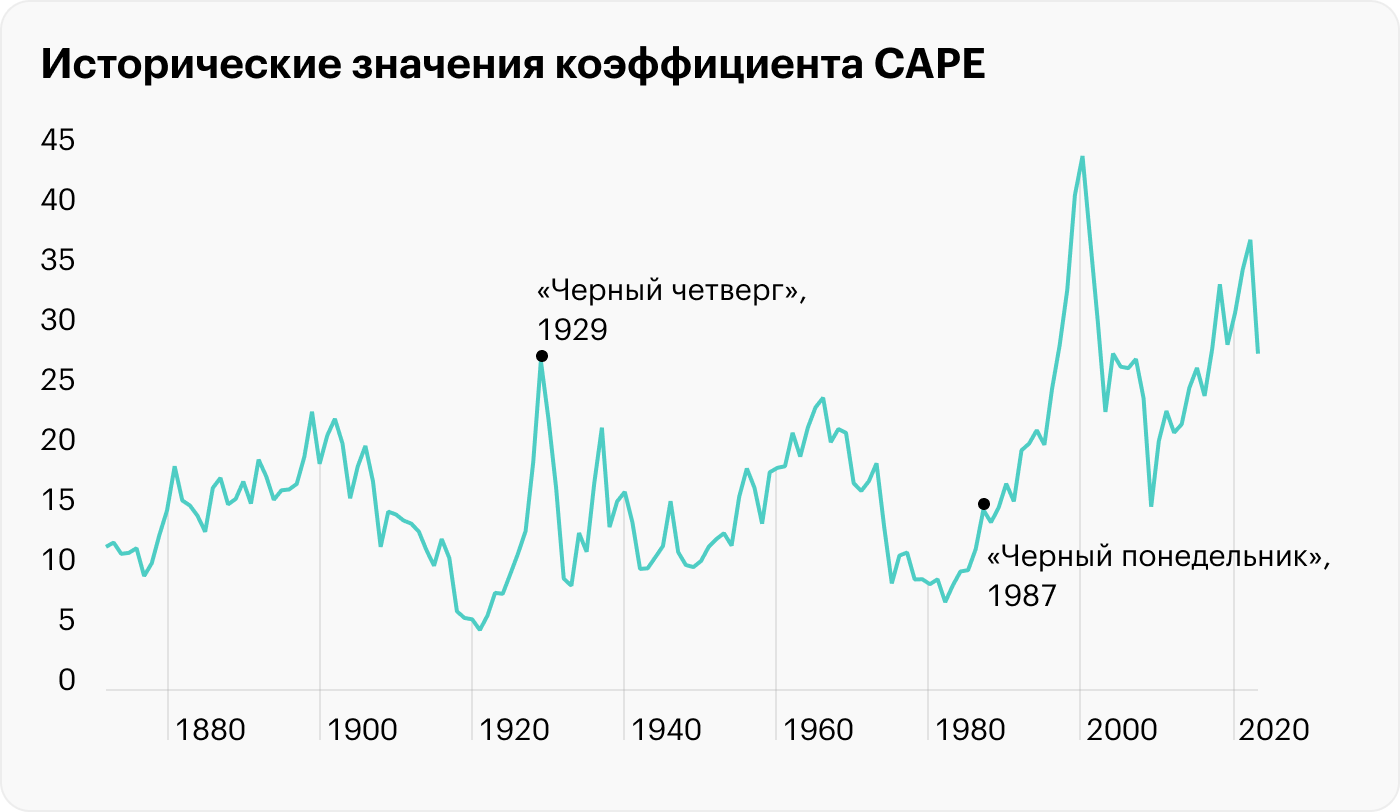

Ситуация усугубляется тем, что американский рынок сейчас оценен дорого. Об этом можно судить по таким мультипликаторам, как P / E, P / S и CAPE. Последний из них называют еще P / E Шиллера, и он дает более объективную оценку рынка, так как учитывает прибыль компаний за десятилетний период. Слишком высокий CAPE говорит о возможном наличии пузыря на фондовом рынке. Об этом можно подробно прочитать в статье про то, что такое CAPE.

На середину сентября 2022 года значение P / E для S&P 500 — около 19,5, а CAPE — почти 29. В то время как исторически среднее значение этих показателей — в районе 15.

Так как любые экстремумы скорее будут стремиться к своему среднему значению, нежели увеличиваться дальше, вероятность большой коррекции на рынке все еще сохраняется. В результате у многих инвесторов появляется искушение зафиксировать прибыль по активам, пока они не упали еще сильнее.

Стагфляция. Так называют ситуацию, когда замедление экономического роста сопровождается ростом инфляции. Получается неоднозначная картина, когда, с одной стороны, регулятору нужно смягчать денежно-кредитную политику, чтобы стимулировать бизнес и перезапустить экономику, а с другой — высокая инфляция побуждает поднимать ключевую ставку.

В 2022 году ФРС уже поднимала ключевую ставку несколько раз. К концу сентября она достигла 3—3,25%. Согласно прогнозам, ставка продолжит расти и к декабрю может составить 3,75%.

Традиционно на повышение ключевой ставки негативно реагируют технологический сектор и компании с шаткими фундаментальными показателями. Например, если у бизнеса высокая долговая нагрузка и низкая маржинальность, при повышении процентной ставки обслуживание долга станет дороже и компания может легко стать убыточной.

При этом ФРС собирается снижать свой баланс, отказываясь от выкупа ценных бумаг с рынка. Это тоже будет давить на цены.

Рынок заранее отыгрывает эти ожидания, он реагирует на поступающие данные об инфляции и риторику ФРС. Это усиливает рыночную волатильность и побуждает инвесторов перекладываться в активы, способные компенсировать инфляцию. Например, сырьевые товары или недвижимость.

Что касается российского рынка, то в марте 2022 года ЦБ экстренно поднял ключевую ставку с 9,5 до 20%, в апреле снизил ее до 17% и затем планомерно к середине сентября опустил до 7,5% годовых. Такие пертурбации добавляют рынкам нервозности.

Тут важно отметить, что изменение ключевой ставки влияет не только на акции, но и на долговой рынок и драгоценные металлы. Например, при резком повышении ключевой ставки длинные облигации с фиксированным купоном сильно упадут в цене, чтобы их доходность лучше соответствовала новым реалиям.

Подведем промежуточный итог. Многие инвесторы пришли на фондовый рынок во время другой макроэкономической конъюнктуры: были дешевые сырьевые товары, экономический рост, низкие ключевые ставки, программы количественного смягчения, а компании активно выкупали свои акции с рынка. Поэтому было достаточно легко получать двузначную доходность от инвестиций в акции, просто поставив на широкий индекс и не прибегая к хитрым торговым стратегиям и глубокому фундаментальному разбору компаний.

Сейчас действительность изменилась и то, что отлично работало в последние годы, вероятно, не принесет большого успеха в ближайшем будущем. Инфляция разгоняется, процентные ставки растут, экономика замедляется, а значит, доходность будет ниже и будет больше волатильность. Это новая реальность, и она требует перехода в другой инвестиционный режим.

Вероятно, лучше всего на таком рынке смогут заработать некоторые трейдеры. Долгосрочным же инвесторам нужно пересмотреть свой портфель, чтобы сделать его более защищенным. Рассмотрим, какие есть варианты для долгосрочных инвесторов.

Что делать инвестору при высокой волатильности

Уходить от технологических акций. Как мы уже выяснили, многие экономики входят в фазу заката, после которой следует рецессия. В такие периоды среди акций лучше всего проявляют себя защитные секторы, дивидендные и стоимостные бумаги. Ведь дивидендные выплаты и недооцененность отдельных компаний дают защиту от сильного падения.

Здесь нужно понимать, что во время паники на рынках падает все. Просто какие-то активы — на десятки процентов, а какие-то — меньше.

Если брать технологические компании, то они в основном представлены так называемыми акциями роста, по которым обычно не платят дивиденды и которые имеют высокую оценку относительно широкого рынка. Это волатильные и рисковые активы, от которых в неспокойные времена инвесторы избавляются в первую очередь.

Поэтому исторически ИТ-сектор в двух последних фазах экономического цикла проявляет себя плохо. Это показывает исследование Fidelity, в котором проанализированы исторические данные рынка США с 1962 года. Поведение разных секторов в той или иной фазе бизнес-цикла представлено на картинке ниже. Также мы разбирали эту тему в статье о том, как устроено деление экономики по секторам.

Сбалансировать портфель. Большинство инвесторов знает о преимуществах диверсификации — распределения капитала по разным активам, валютам, странам и секторам экономики. Это позволяет снизить волатильность портфеля и специфические риски, связанные с отдельными компаниями.

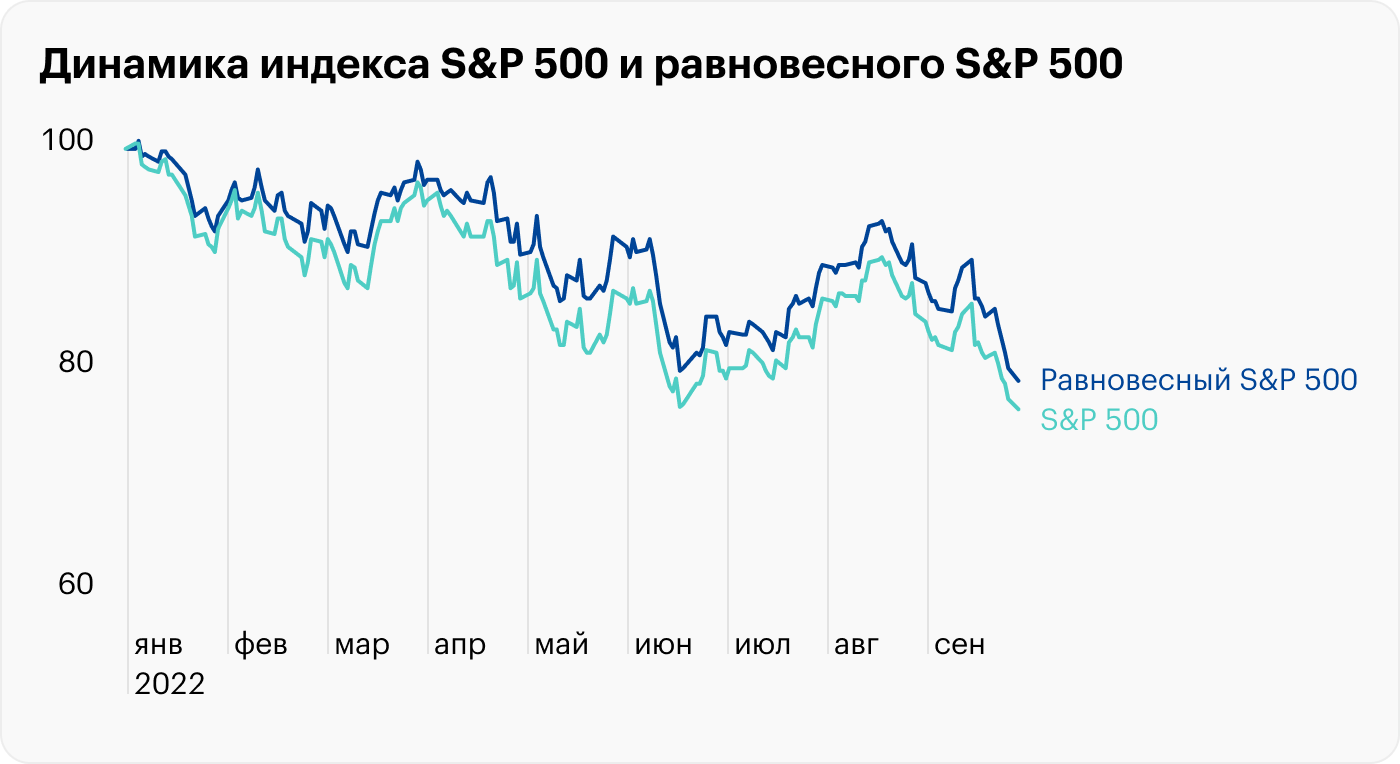

На волатильном рынке риски возрастают, особенно если портфель плохо диверсифицирован или какие-то акции в нем занимают чрезмерную долю. Но это актуально, даже если вы инвестируете в индекс S&P 500: в нем около трети — технологические акции. Дело в том, что этот индекс взвешен по капитализации — большая доля отводится более крупным компаниям. В итоге топ-10 компаний из S&P 500, а это в основном технологические гиганты, занимают порядка 27% капитализации индекса.

Таким образом, портфель становится зависимым от нескольких крупных компаний, а это чревато большими просадками на закате экономического цикла

Например, 3 февраля 2022 компания Meta столкнулась с крупнейшим в истории падением капитализации — 251 млрд долларов. Котировки компании снизились на 25%. Между тем на ранних стадиях делового цикла компания отлично проявила себя и показала рост 127% с марта 2020 года. И это не единичный случай. Например, до этого при неплохом отчете было падение Adobe на 10%, а в мае на 43% за день упали акции Snap.

Получается, что технологические гиганты могут упасть, сильно ударив по портфелю. Поэтому имеет смысл сбалансировать активы в сторону более равномерного их распределения. В частности, существует равновесный индекс S&P 500, где каждая акция имеет примерно одинаковую 1/500 веса. А топ-10 компаний занимают около 2% фонда. Такой портфель лучше диверсифицирован и, скорее всего, испытает меньшие просадки.

Защитные секторы и сырьевые товары. Традиционно защитными считаются сектор медицины, коммунальный, товаров первой необходимости, а также отдельные отрасли вроде оборонной или телекоммуникационной.

Речь идет про компании, чьи услуги и товары будут пользоваться спросом у населения, несмотря на экономическую обстановку. Так, люди не откажутся от продовольственных и бытовых товаров, электроэнергии, медикаментов и прочего. Финансовые потоки таких компаний обычно не сильно проседают в кризис, а это поддержит котировки.

Еще в условиях высокой инфляции, когда активно растут цены на сырьевые товары, будут выигрывать компании из нефтегазового и сырьевого секторов.

Если посмотреть на динамику секторов с начала 2022 года, то у перечисленных выше динамика лучше. А наиболее прибыльным за счет сильного роста цен на углеводороды стал нефтегазовый сектор: 38,8% с начала года.

Динамика S&P 500 и его секторов с января по конец августа 2022 года

| Сектор | Показатель |

|---|---|

| Нефтегазовый | 46,1% |

| Коммунальный | 4,1% |

| Товары первой необходимости | −5,1% |

| Здравоохранение | −11,2% |

| Промышленный | −11,7% |

| Финансовый | −15% |

| Сырьевой | −15,9% |

| Индекс S&P 500 | −16,4% |

| Недвижимость | −19,2% |

| ИТ-сектор | −21,9% |

| Товары второй необходимости | −23,3% |

| Коммуникационные сервисы | −31% |

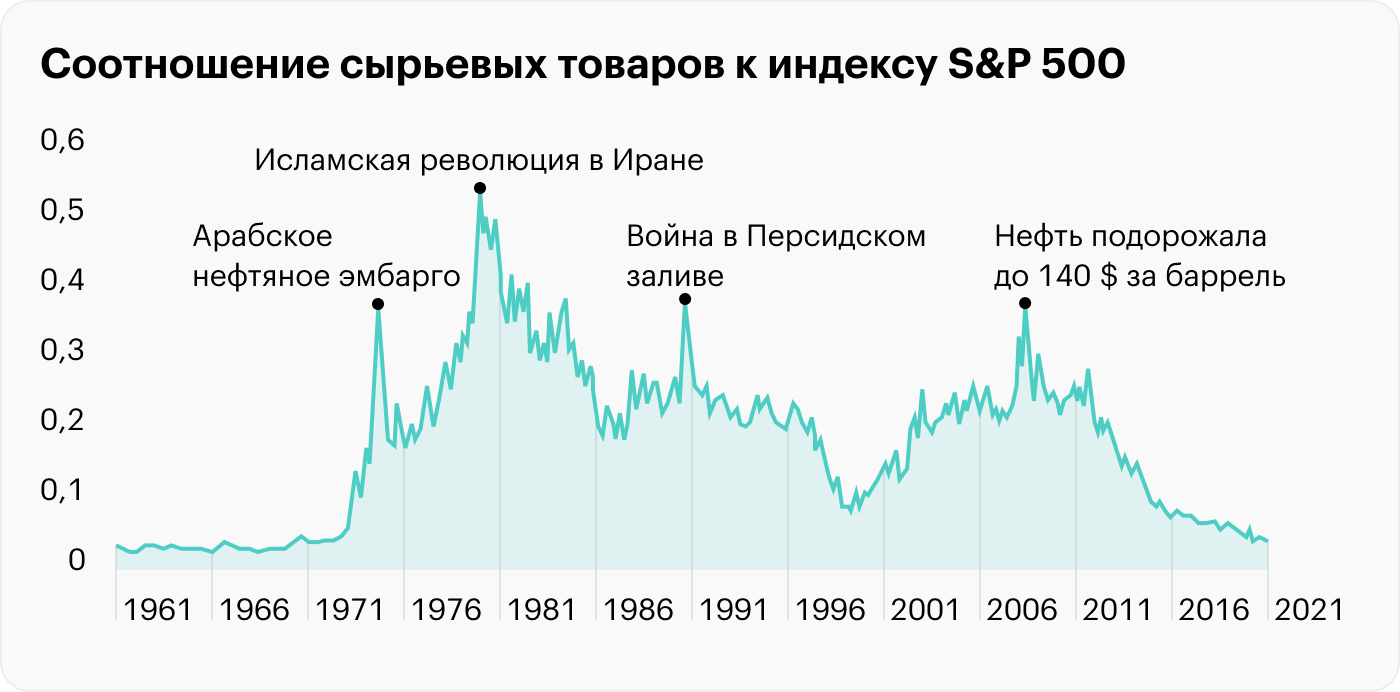

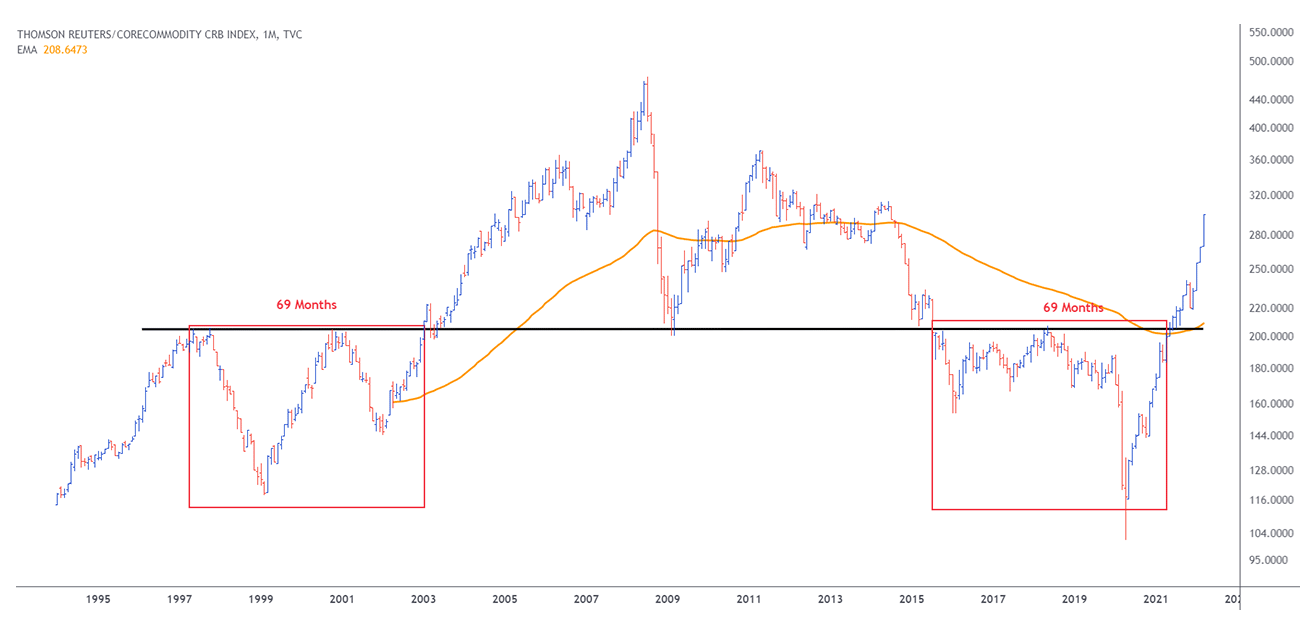

На графиках ниже также видно, что рост товарных рынков, скорее всего, имеет не краткосрочный характер, а происходит в рамках суперцикла, который может продлиться до 2030—2040-х годов.

Этот цикл будет поддерживаться в том числе благодаря переходу к зеленой энергетике и электромобилям. То есть речь идет про долгосрочный и фундаментально подкрепленный тренд.

Отбирать акции. Как в начале года сказала представитель Bank of America Савита Субраманиан, «сейчас не время покупать S&P 500 оптом». И тем, кто инвестировал в широкие индексы акций или не сильно задумывался о фундаментальной составляющей компаний, может иметь смысл перейти к тщательному подбору отдельных акций — стокпикингу.

Тем самым вы сможете задействовать качественный и стоимостной факторы при инвестировании. Это должно обеспечить лучшую доходность, чем покупка целиком отдельных секторов или всего рынка.

Другие факторы, на которые можно сделать ставку, — low volatility, minimum volatility и дивиденды.

На что стоит обратить особое внимание при выборе акций:

- Справедливая оценка по мультипликаторам P / E и P / S. Если акция оценена дешево или справедливо, у нее меньше пространства для падения.

- Net Margin, она же чистая маржинальность, — чем выше, тем лучше. Бизнес с хорошей маржинальностью даже в случае роста издержек будет стабильно приносить прибыль.

- Низкий уровень долга. Чем больше долг у компании, тем сложнее будет его обслуживать в условиях роста процентных ставок. Если бизнес нестабилен и перегружен долгами, у него выше вероятность банкротства.

- Стабильные дивиденды — еще один фактор, который поддерживает акции при шоковом сценарии. При этом важно обратить внимание на стабильность выплат, а не на высокие дивиденды. Хорошое, если компания относится к дивидендным аристократам и у нее низкий показатель Payout — это процент прибыли, который распределяется между акционерами.

Чего точно стоит избегать, так это убыточных и венчурных компаний — молодых проектов без стабильных финансовых потоков.

Про варианты стокпикинга и его плюсы и минусы у нас есть отдельная статья.

Покупать облигации. Некоторые долговые бумаги могут стать неплохим диверсификатором портфеля. Да, они могут полностью не компенсировать инфляцию, но все же это лучше, чем удерживать наличные.

Более того, на облигациях можно хорошо заработать, особенно если взять долгосрочные облигации на пике ключевой ставки. Например, при покупке рублевых облигаций при ставке 20% можно было зафиксировать примерно такую доходность на годы вперед. Когда ЦБ объявил о снижении ставки до 17%, облигации подросли в цене. При дальнейшем снижении ставки они тоже дорожали.

Еще один вариант — долговые бумаги с привязкой к инфляции, то есть их купон меняется в зависимости от последней. Для рынка США это облигации TIPS, для России — ОФЗ-ИН. Доходность в долгосрочной перспективе должна быть выше инфляции.

Краткосрочные облигации, по сути, выступают эквивалентом кэша и помогают снизить волатильность портфеля. Плюс таких облигаций в том, что они не настолько чувствительны к изменению процентных ставок, — их цена стабильна. Между тем их всегда можно обналичить и купить на эти деньги сильно просевшие акции.

Что касается удержания валюты, то предпочтительнее парковать капитал в валюты развитых стран и валюты с наименьшей инфляцией, например франк, иену и юань. Правда, с учетом санкций и ограничений на переводы и наличную валюту это может быть сложно.

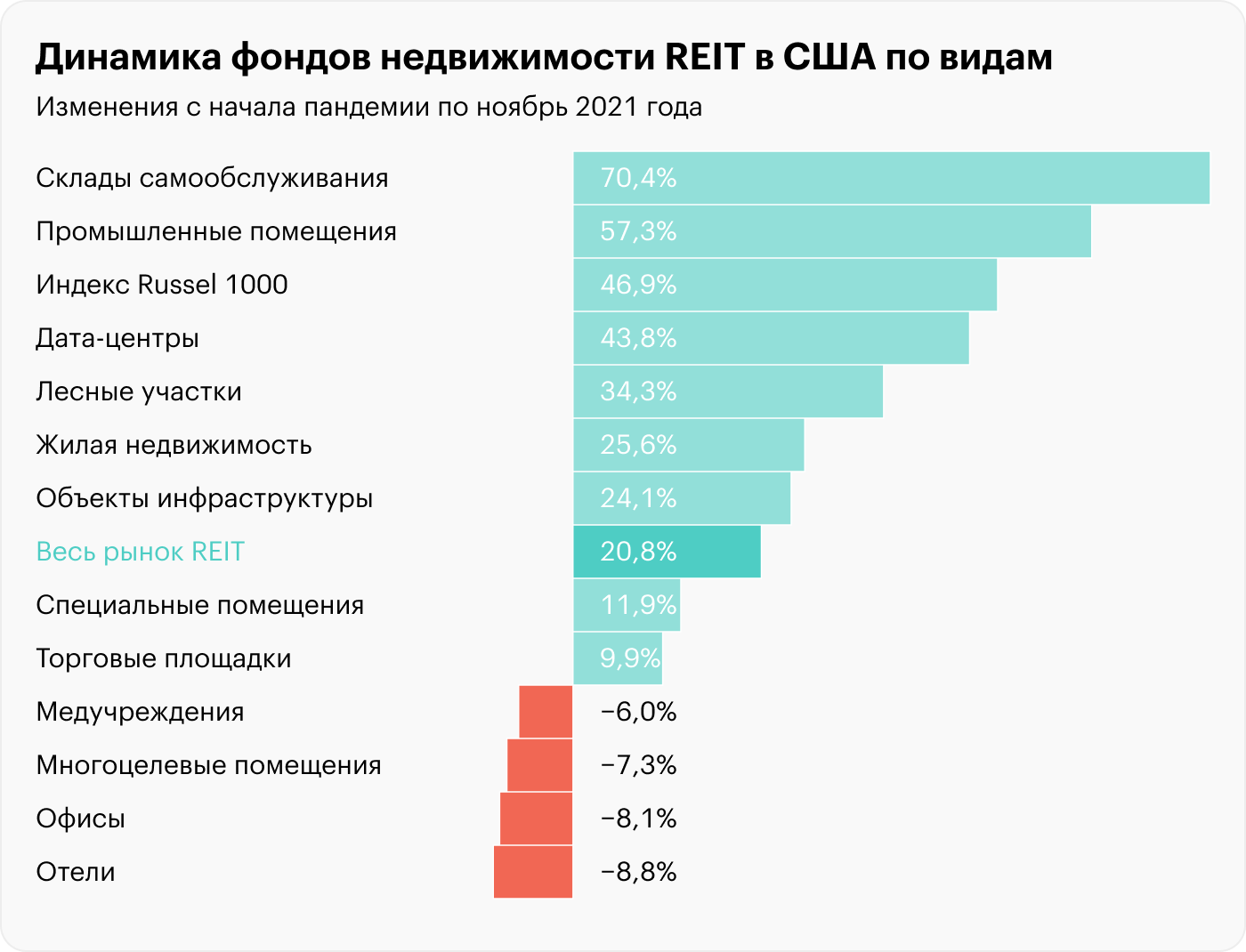

Вкладывать в недвижимость. Как материальный актив, недвижимость обычно служит надежной защитой от инфляции. К тому же цены на недвижимость не так волатильны, как акции, и инвестировать в нее психологически комфортнее.

Недвижимость можно сдавать, хоть цены на аренду могут и не расти вслед за инфляцией, а диктуются конъюнктурой рынка. Другие минусы — низкая ликвидность и высокий порог входа, а если объектов несколько, то ими сложно управлять.

В качестве альтернативы можно рассмотреть инвестиционные фонды недвижимости — REIT. Это компании, которые сосредоточены на управлении различными типами недвижимости: квартирами, складами, торговыми центрами, медицинскими учреждениями и дата-центрами. REIT по закону распределяют между акционерами в виде дивидендов не менее 90% прибыли.

Если у вас есть специализированные знания, то для защиты от инфляции можно рассмотреть покупку предметов роскоши: коллекционного виски, сумок, драгоценностей и так далее.

Хеджировать портфель. Это методика, которая позволяет компенсировать потери на падающем рынке. Обычно это подразумевает использование опционов или открытие коротких позиций. Но есть и более понятные для инвесторов активы, такие как обратные ETF, доступные через иностранных брокеров.

Самый простой способ, доступный любому инвестору, — подстраховать портфель с помощью золота или серебра. Хотя при падении акций драгметаллы тоже могут подешеветь, ведь корреляция акций и драгметаллов не всегда отрицательная.

Есть разные способы инвестировать в драгоценные металлы: физическая покупка, биржевые инструменты, обезличенные металлические счета.

Еще один вариант защиты — инвестировать в фонды на индекс волатильности VIX. Но это можно рассматривать исключительно как краткосрочное вложение — на несколько недель. Как вложение на месяцы и тем более годы этот инструмент не подходит: со временем он дешевеет из-за особенностей механизмов работы таких фондов. Кроме того, для доступа к такому инструменту понадобится счет у иностранного брокера.

Готовиться психологически. Наряду с какими-то действиями в момент кризиса часто наилучший вариант — это бездействие. Если инвестор переоценил свою терпимость к риску, при падении рынков он может запаниковать и наделать глупостей.

Классические ошибки инвестора такие:

- Продать активы после их падения, так как есть опасение, что падение продолжится. Затем инвестор пропускает отскок, который происходит быстро. В результате он продает активы по невыгодной цене.

- Ловить «падающие ножи» — покупать акции, когда кажется, что падение уже закончилось и вот-вот будет отскок. В результате актив продолжает безудержное падение.

- Слишком часто проверять портфель, что повышает риск увидеть просадку и наделать ошибок на эмоциях.

Прежде чем принимать какие-то решения, стоит сделать паузу и все спокойно обдумать, в том числе свериться со своей инвестиционной стратегией. И конечно, стоит инвестировать без заемных средств и не вкладывать свою финансовую подушку.

Что в итоге

Мировые экономики сейчас испытывают стагфляцию — опасное сочетание замедления деловой активности и высокой инфляции. Кроме того, многим крупным экономикам грозит рецессия.

На таком фоне технологические компании как высокорисковые активы могут сильно корректироваться. А портфель, повторяющий структуру S&P 500, подвержен сильной волатильности из-за перекоса в сторону ИТ-гигантов.

Как вариант, можно сделать равновесный портфель. Еще можно тщательно подбирать акции, опираясь на качественный, стоимостной и дивидендный факторы, а также ориентируясь на бумаги с низкой волатильностью.

Сырьевые товары отлично защищают от инфляции, и потребность в них будет оставаться высокой в долгосрочной перспективе. Недвижимость, некоторые облигации и драгоценные металлы могут компенсировать инфляцию и уменьшить потери на падающем рынке.

Нужно быть готовым к ситуации психологически, инвестировать свободные деньги и реже заглядывать в портфель, когда на рынках неспокойно.