Как переоформить ипотеку на родителей при разводе?

Мы с мужем взяли ипотеку, а через пять лет решили развестись. Но прежде нужно было разобраться с общим имуществом. Обо всем договорились мирно, на словах.

Стоимость квартиры оценили в 3 млн рублей. Из них ипотечный долг — около миллиона. Остальную часть условно поделили пополам — каждому по миллиону.

Оказалось, что выкупить квартиру у мужа по закону нельзя, так как мы не оформляли брачный договор и доли. Переоформить ипотеку на себя полностью я не могу: ставка очень высокая.

Чтобы стать собственником, надо закрыть ипотечный кредит и выплатить мужу его долю деньгами. То есть всего нужно 2 млн рублей. Мне помогли родители: они выделили 1 млн рублей, чтобы отдать долг мужу, и решили взять ипотеку на оставшийся миллион.

Какие расписки и договоры нужно составить, чтобы обезопасить себя? А еще хочется получить налоговый вычет на родителей.

Ипотеку берут надолго, и со временем многое может измениться. Поэтому, когда оформляете ипотечный кредит в браке, лучше изначально продумать все варианты и заключить брачный договор. Он существенно упростит всем жизнь, если дойдет до развода.

У вас нет брачного договора, поэтому, вероятно, придется менять состав заемщиков по ипотеке — вписывать туда родителей.

Расскажу, какие есть варианты переоформить кредит и как лучше поступить, чтобы полностью рассчитаться с бывшим супругом и спокойно выплачивать ипотеку дальше.

Как провести раздел имущества

Так как у вас нет брачного договора, скорее всего, вы оформили квартиру в совместную собственность. Это значит, что даже если жилье записано на одного из супругов, то второй по умолчанию тоже имеет на него право. При этом в квартире не выделены доли, и, чтобы вывести бывшего мужа из собственников, надо провести раздел имущества. Есть три варианта.

Оформить соглашение о разделе имущества. Госпошлина в этом случае — 0,5% от суммы имущества, которое делится, но не более 20 000 ₽. Также нотариус возьмет плату за услуги — 10 000—15 000 ₽.

Заключить брачный договор и указать в нем, как будете делить ипотечную квартиру. Этот вариант возможен, если вы еще не развелись.

В среднем составить и заверить такой договор у нотариуса обойдется в 7000—15 000 ₽, из них 500 ₽ — госпошлина. Стоимость услуг зависит от региона и нотариуса.

Один из подводных камней такого варианта — то, что банк должен дать согласие на брачный контракт, поскольку квартира у него в залоге.

Обратиться в суд и разделить имущество по его решению.

На основании одного из этих документов банк сможет вывести бывшего супруга из созаемщиков, а Росреестр переоформит его долю на вас. Для этого нужно будет указать, что муж передает вам свою долю и оценивает ее в 1 млн рублей.

В Т—Ж уже были статьи о том, как супруги делят ипотеку при разводе:

Но поскольку у вас немного другая ситуация и деньги дают родители, расскажу, как можно переоформить кредит на них. Есть четыре схемы

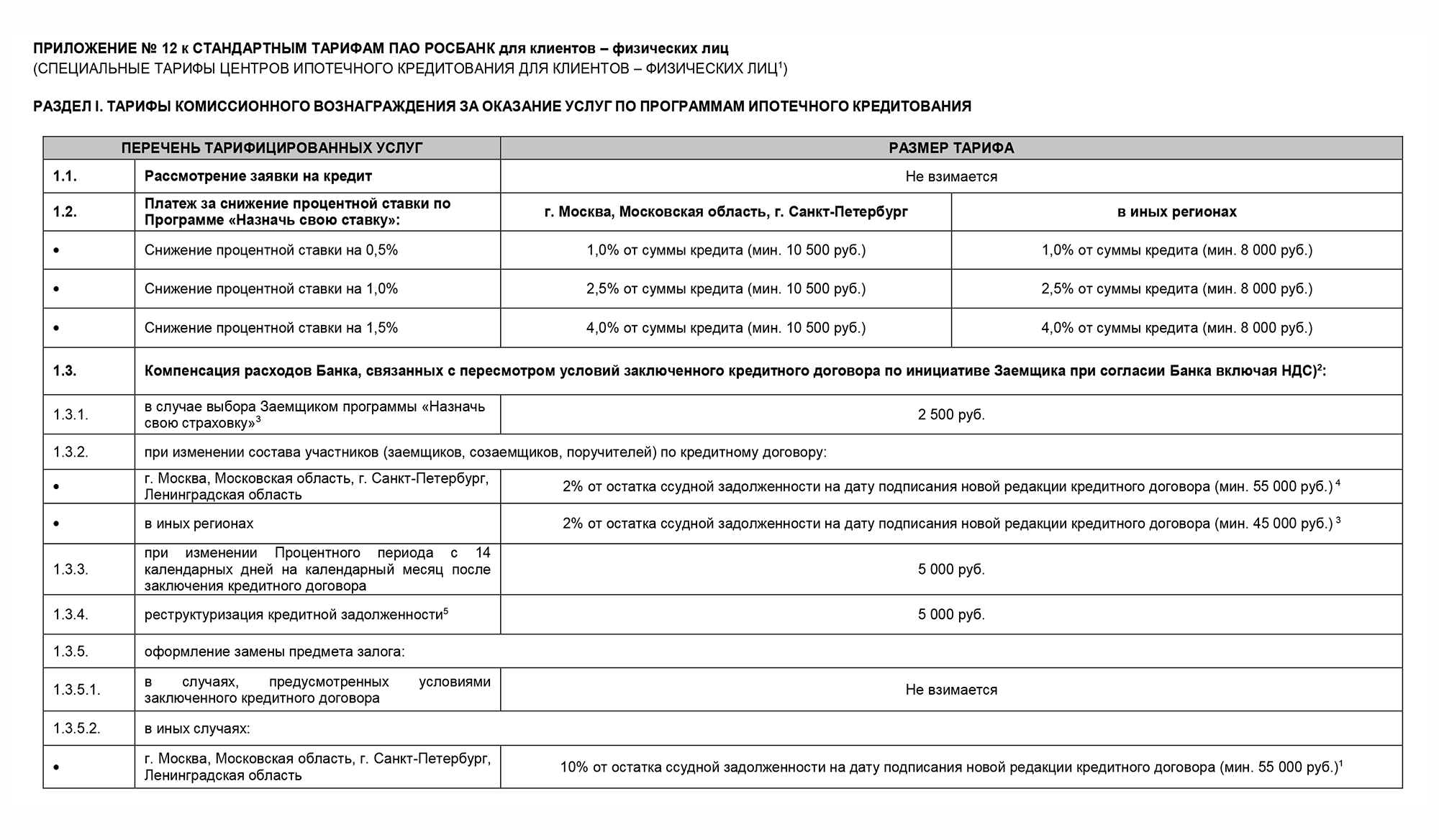

Переоформить ипотеку в вашем банке

Переоформить кредит можно в нынешнем банке — заранее уточните, проводит ли он такие сделки. Закон не запрещает менять заемщика по кредиту, но и не обязывает кредитные организации это делать. Условия банки устанавливают индивидуально.

Самый простой вариант — оставить вас главным заемщиком и собственником квартиры, а родителей сделать созаемщиками. Обычно подобные сделки проходят так.

Сначала банк рассмотрит ваших родителей как заемщиков по ипотеке. Для этого понадобятся их паспорта, СНИЛС, анкеты, согласия на проверку личных данных, подтверждающие доход документы. Обычно решение принимают в течение трех дней, но иногда и быстрее — за пару часов.

Если все в порядке, родители подадут документы на одобрение квартиры: документ-основание, например договор купли-продажи, техпаспорт, справку о прописанных и другие — на усмотрение банка.

Возможно, придется делать новую оценку квартиры и страховку. Оценка квартиры обойдется в 2000—5000 ₽. Полис — около 1% от суммы кредита, стоимость зависит от тарифов страховой компании. Но банк может потребовать заново оценивать и одобрять залог, ведь эту процедуру вы уже делали, когда вам впервые выдавали ипотеку.

Решение примут в течение 1—5 дней. Если банк одобрит сделку, то переоформит документы по кредиту на родителей. А чтобы вывести мужа из состава заемщиков, нужно будет представить соглашение о разделе имущества или другой подобный документ — об этом я писала выше.

После этого необходимо переоформить долю бывшего мужа на вас в Росреестре. На руки вы получите выписку из ЕГРН, где будет указано, что вы единоличный собственник. Останется только рассчитаться с супругом — передать ему 1 млн рублей, который вам выделили родители.

Сделать родителей созаемщиками через рефинансирование

Если ваш банк откажется переоформить ипотеку на родителей, есть второй вариант — взять кредит в другом банке и закрыть с его помощью долг по ипотеке. Вот что для этого нужно сделать.

Одобрить кредит для родителей в новом банке. Тут есть нюансы. В зависимости от возраста родителей банк может снизить максимальный срок по ипотеке. Большинство банков кредитуют до 65—70 лет, а некоторые и до 75—80, но для такого возраста нужен созаемщик, который до конца срока ипотеки не достигнет пенсионного возраста. В вашем случае этим созаемщиком станете вы.

Лучше сразу сообщить банку, что вы планируете выводить бывшего супруга из сделки, и приложить один из документов о разделе имущества.

Сумма долга по вашей ипотеке — 1 млн рублей, а квартира стоит 3 млн. Получается, в кредит нужно взять менее 50% ее стоимости. В таком случае многие банки упрощают условия и одобряют рефинансирование по двум документам: паспорту и СНИЛС. Представлять справки, подтверждающие доход, не нужно.

При этом, скорее всего, базовая ставка останется прежней. Новая сумма ипотечного займа при такой схеме составит 1 млн рублей.

Также новый банк должен одобрить квартиру.

Провести сделку в новом банке. В ней будете участвовать вы с бывшим мужем и родители. Новый банк подготовит кредитный договор, который должны подписать все.

Обычно на смену залога дают 90 дней. За этот период нужно снять обременение старого банка, переоформить на вас долю супруга и зарегистрировать залог в пользу нового банка. Пока вы будете это делать, банк может повысить ставку на 2—4 п. п.

Погасить кредит в старом банке. За день до сделки вы с мужем получите справку из банка о сумме задолженности, чтобы досрочно погасить текущий кредит. А в день сделки новый банк переведет нужную сумму.

Когда деньги придут на счет, вам надо будет написать заявление на досрочное погашение. Старый банк спишет нужную сумму и выдаст на руки справку о том, что вы погасили кредит.

Чтобы снять обременение, старый банк сам подаст в Росреестр информацию о погашении ипотеки. Если закладная была в бумажном виде, то документы на госрегистрацию надо будет подать самостоятельно. В течение трех рабочих дней Росреестр снимет обременение старого банка.

Переоформить долю мужа на себя. Когда обременение снимут, опять же надо вывести бывшего супруга из ипотеки — подать соглашение о разделе имущества или другой подобный документ в Росреестр, а также рассчитаться с мужем — передать ему 1 млн рублей.

Зарегистрировать обременение в пользу нового банка. Когда переоформите квартиру на себя, обратитесь в новый банк с выпиской из ЕГРН. Банк зафиксирует, что теперь залогодатель — вы. После этого он отдаст документы на регистрацию. В течение пяти дней Росреестр зарегистрирует залог нового банка.

По такой схеме работает, например, банк «Дом-рф».

Продать квартиру родителям

Если банки не захотят выводить супруга из состава заемщиков, родители могут получить ипотеку в другом или нынешнем банке и купить вашу квартиру.

Стоимость квартиры для родителей будет 3 млн рублей. Купить ее они смогут, даже если вы еще не закончили с разводом. В этом случае вы и муж перестанете быть собственниками.

Если родителям одобрят ипотеку, то в день сделки кредитными деньгами они погасят ваш долг. После этого вам надо будет подать в Росреестр договор купли-продажи, который подписан родителями, вами и супругом, чтобы зарегистрировать сделку и переход залога.

Не все банки дают ипотеку на покупку квартиры у родственников. А некоторые из них увеличивают первоначальный взнос — например, со стандартных 15 до 30—50%.

В вашем случае 1 млн рублей, который выделили родители, может пойти на оплату первоначального взноса. Этими деньгами банк продавцов закроет долг по ипотеке, а оставшуюся сумму для покупки квартиры банк покупателей переведет на счет продавцам, то есть по миллиону вам и бывшему супругу. Своим миллионом вы сможете досрочно закрыть кредит родителей.

Получить потребительский кредит

Кредит можно оформить на вас или родителей и закрыть им долг по ипотеке. А после этого вы просто оплатите долю бывшего мужа деньгами, которые дали родители.

Потребительский кредит дают на 5—7 лет. Но в некоторых банках его можно оформить и на 10—15 лет — это поможет снизить ежемесячный платеж.

В среднем ставки по потребительскому кредиту будут выше, чем по ипотечному, на 3—5 п. п. Если досрочно погасить часть кредита, получится снизить проценты.

Провести сделку в этом случае будет проще, чем оформлять ипотеку или рефинансирование, так как не понадобится согласие банка, чтобы продать квартиру или сменить созаемщиков.

Из-за высокой процентной ставки это не самый выгодный вариант, но он может пригодиться, если другие не сработают.

Как безопасно провести расчеты

Чтобы свести риски к минимуму, проводить расчеты с мужем лучше через банк или нотариуса.

Через аккредитив. Банк заблокирует деньги на счете и разморозит их только тогда, когда ваш супруг выполнит все условия договора. Например, представит выписку из ЕГРН, где будет указано, что он больше не собственник квартиры.

Расчет через аккредитив подойдет для любой из описанных схем, даже если вы будете оплачивать долю мужа наличными.

Если сделка проходит через ипотеку родителей, то банк сам предложит сделать расчеты через аккредитив либо банковскую ячейку — это, по сути, тот же аккредитив, но для расчетов наличными. В таком случае родителям надо будет подтвердить, что они перевели деньги за квартиру вам и бывшему супругу. Муж получит к ним доступ только после того, как Росреестр зарегистрирует сделку купли-продажи.

Аренда ячейки или аккредитива в банке стоит от 1500 до 7000 ₽. Все расчеты можно проводить онлайн. Выписки из банка или квитанции будет достаточно, чтобы подтвердить перевод, поэтому получать расписку от бывшего супруга о том, что он получил деньги, необязательно.

Через депозит нотариуса. Если вы оформите соглашение или брачный договор, то в сделке будет участвовать нотариус. Поэтому оплату можно провести через специальный счет для безопасных расчетов — публичный депозитный счет нотариуса.

Нотариус может переводить деньги только по распоряжению владельца счета и только на указанные в договоре цели. Тариф на такой счет составляет 0,5% от внесенной суммы, но не более 20 000 ₽.

Какие налоговые вычеты положены родителям

Если родители купят у вас квартиру, то не смогут вернуть переплату по налогу, так как вы близкие родственники. Зато они могут подать на вычет по ипотечным процентам, если раньше его не получали.

Это возможно при любой схеме, когда родители становятся созаемщиками и выплачивают проценты по кредиту. Понадобятся подтверждающие документы, например квитанции, банковские выписки, справка банка о размере уплаченных по кредиту процентов.

За проценты по ипотеке можно вернуть 13% от 3 млн рублей, то есть максимум 390 000 ₽. Как получить такой вычет, мы уже рассказывали.

В случае с потребительским кредитом вернуть налог родители не смогут.

Что делать в вашем случае

Какой вариант вы выберете, решать вам. Я бы советовала действовать в таком порядке.

Самое простое — договориться со своим банком и поменять созаемщиков: бывшего мужа на родителей.

Если банк откажет, рефинансировать ипотеку в другом банке и включить родителей в созаемщики, а бывшего супруга вывести из кредита.

Если банки не захотят выводить мужа из состава заемщиков, то родители могут взять ипотеку и купить вашу квартиру. Тогда после сделки вы сможете погасить своей долей кредит родителей. Но собственниками квартиры в этом случае станут они.

В последнюю очередь попробовать взять кредит наличными.