«Обошлось без антидепрессантов»: героиня реалити восстанавливает инвестпортфель

Участники реалити-шоу Т—Ж подводят летние итоги.

Героиня этого выпуска планировала к концу года увеличить капитал на ИИС с 1,2 до 2 млн рублей. Но в марте потеряла больше полумиллиона. В этом отчете она рассказывает, удалось ли ей восстановиться и удержаться от маржинальной торговли, к которой она, по ее признанию, неравнодушна.

📌 Цель. Моя финансовая цель на 2020 год — 2 млн рублей на ИИС.

👉 Ситуация. Если говорить глобальнее, не только про 2020 год, то официальная версия — покупка своего жилья. Неофициальная — получение дополнительного дохода для выхода в декрет. Думаю, что нужно сбавить градус пахания, немного посвятить себя семье, изучить новые профессии и частично перейти на удаленку. К слову, за 7 лет работы я ни дня не была на больничном, а мой отпуск всегда заканчивался досрочным выходом и конференциями по Скайпу.

В 2020 стартуем вместе с молодым человеком с капиталом 1 200 000 ₽ на ИИС. Ежемесячно каждый кидает по 20—30 тысяч рублей со своей зарплаты. Все дивиденды реинвестируются. Своих денег мы вложили 900 000 ₽. Доход, соответственно, составил 300 000 ₽: это рост, дивиденды и 52 000 ₽ вычета с прошлого года. Я уже подала декларацию за 2019 год и ожидаю к апрелю еще 52 000 ₽.

Скажу честно, я неравнодушна к маржинальной торговле и активно пользуюсь кредитным плечом. Были месяцы, когда я проклинала себя за жадность и необоснованный риск. Однако в августе «в последний раз» рискнула по-крупному — и отбила все проценты за плечо, а также свои неудачные сделки. Планирую постепенно снижать маржинальный кредит, но на рынке то и дело появляются горячие идеи, которые ну просто невозможно пропустить, например падение «Яндекса».

В моем портфеле — акции российских компаний, особенно люблю металлургов. Есть ETF на индекс Мосбиржи, Китай, S&P, Nasdaq.

Первым делом с зарплаты я всегда откладывала деньги на накопительный счет, теперь откладываю на ИИС. К сожалению, запасного варианта кроме ИИС у меня нет. Если начнется кризис, то нам придется несладко.

Планирую опять начать создавать финансовую подушку на накопительном счете, куда всегда есть доступ. Еще есть кредитная карта с грейс-периодом 100 дней. Периодически ей пользуюсь, но не злоупотребляю.

🤑 Отношения с деньгами. Все оставшиеся после инвестирования деньги трачу как хочу, бюджет не веду. Однако есть несколько месяцев в году, когда без таблички Т—Ж не обойтись: почти все дни рождения моих родственников выпадают на один месяц.

Я не совсем разумный потребитель, поскольку могу спустить деньги на уход, одежду и обувь, а потом выскребать мелочь по карманам. Однако здесь на помощь приходит мой молодой человек, так как еду, квартиру, машину и прочее оплачивает он.

Еще мне хочется помогать другим. Поэтому по мере увеличения дохода буду отдавать больше денег на благотворительность и своему отцу, который уже много лет не работает — после серьезной автомобильной аварии и последующего сильного психического расстройства. Так как пенсионный возраст подняли, то пенсия не светит ему еще четыре года.

Инвестиции «вжоперти»

Термин «вжоперти» был введен в оборот народным поэтом-матерщинником Сергеем Шнуровым. Как всегда, лучше и не скажешь! Именно так можно озаглавить деятельность всех мелких инвесторов, которые оказались дома в ситуации Жесточайшего Обнуления Портфельных Активов, когда страна ушла на «выходные» дни с апреля 2020. В том числе и мою деятельность.

О своем ментальном здоровье в этот период, а точнее, не поехал ли у меня чердак, когда 1,2 млн рублей превратились в 700 тысяч, могу сказать следующее: слава богу, обошлось без антидепрессантов и походов к психологу, тем более любые высовывания из дома были вне закона. Меня приводил в чувство просмотр фильмов из серии «карантин для инвестора»: «Предел риска», «Игра на понижение», «Слишком большой, чтобы упасть», «Волк с Уолл-стрит» — под бокальчик игристого розе, а также философские раздумья об экономических циклах и парадигмах. Немаловажную роль сыграл и мой молодой человек, который в десятый раз безэмоционально повторял: «Как упало, так и отрастет… Может, еще подлить винишка?»

Восставший из пепла

В этот раз нам всем очень сильно повезло, что рынок начал быстро восстанавливаться по V-образной модели, когда сразу после падения наблюдается очень быстрый рост почти до прежнего уровня.

А ведь могли быть и другие сценарии. Например, U-модель — рост чуть более плавный и растянутый по времени; W-модель — рост и следующее за ним быстрое падение, второе дно; L-модель — падение и следующий за ним многолетний боковик — самый негативный сценарий из всех.

Конечно, не обошлось и без коррекции, которую многие очень сильно ждали, и последовавшего за ней летнего боковика — когда в цене отсутствует какое-либо явное направление и котировка гуляет вверх-вниз, не подавая инвесторам каких-то конкретных сигналов.

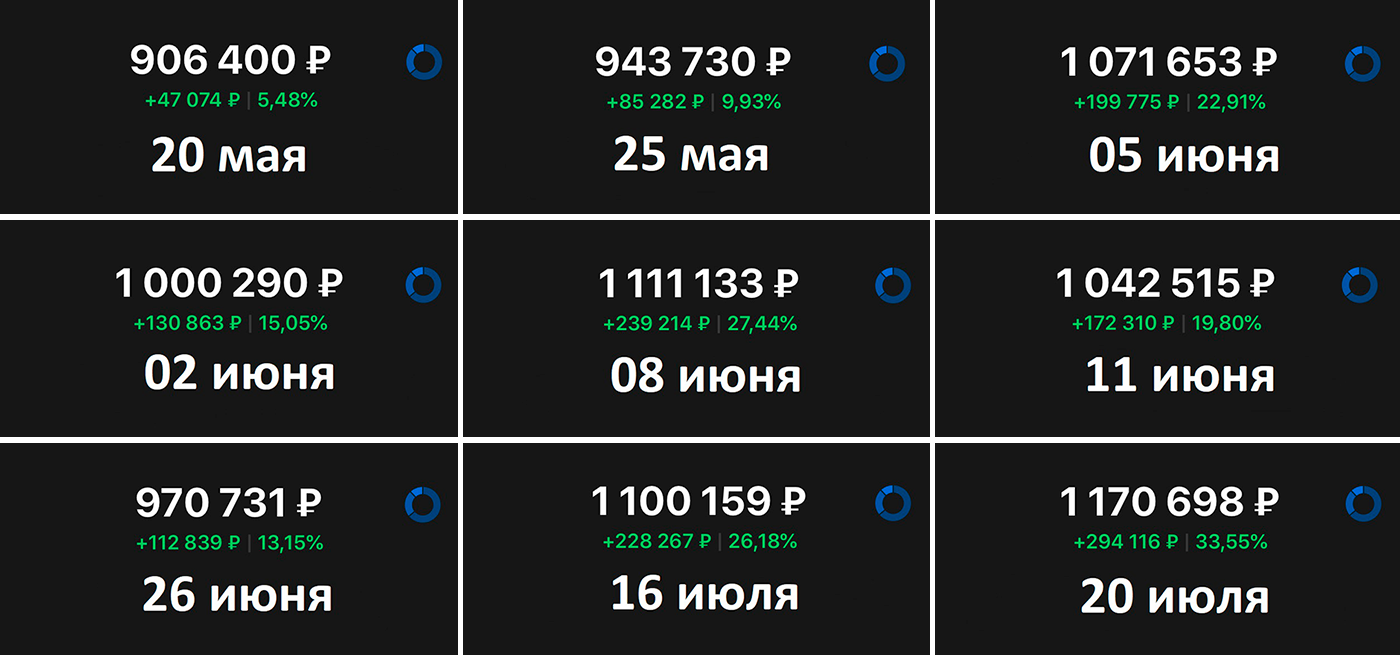

Вот как восстанавливался мой портфель.

Не так плохо, да? Но могло быть и лучше. Многие мои знакомые, которые держали небольшой депозит на фондовом рынке или только начали инвестировать, хорошо заработали на росте, в то время как я зализывала раны и восстанавливала потерянное. Напомню, в феврале на моем счете была сумма 1,2 млн рублей, в марте портфель достиг дна в 680 тысяч, а сейчас отрос до февральского уровня.

На войне как на войне и открытие Америки

Интересный вопрос: откуда деньги на восстановление? Ведь при падении портфеля на 40% для возвращения на прежние уровни требуется рост уже 80%. Пользовалась ли я маржинальным кредитом? Ответ: Hell, yeah! Думается, это было самое оправданное его использование за все время.

В прошлом отчете я обещала не злоупотреблять маржинальным кредитом более чем на 1/7 от портфеля и ставить стопы. Сдержала ли я обещание? И да и нет. Я потратила имеющиеся на счете 150 тысяч рублей с продажи части акций нефтяных компаний и зарядила еще 400 тысяч маржинального кредита. Стопы ставила, но они были очень далеко, так как при такой высокой волатильности колебания в 10—15% в день — это норма.

За первые два месяца лета мой портфель полностью восстановился, я продала часть акций на росте и погасила кредит.

За счет чего же произошло восстановление? Элементарно, Ватсон! Это акции американских компаний из наиболее пострадавших отраслей. Думается, что если бы я не перебежала на вражескую сторону и не инвестировала в Америку, то мои российские акции еще долго бы болтались на прежних уровнях, как носок на проводах, и я бы не поднялась выше 900 000 ₽.

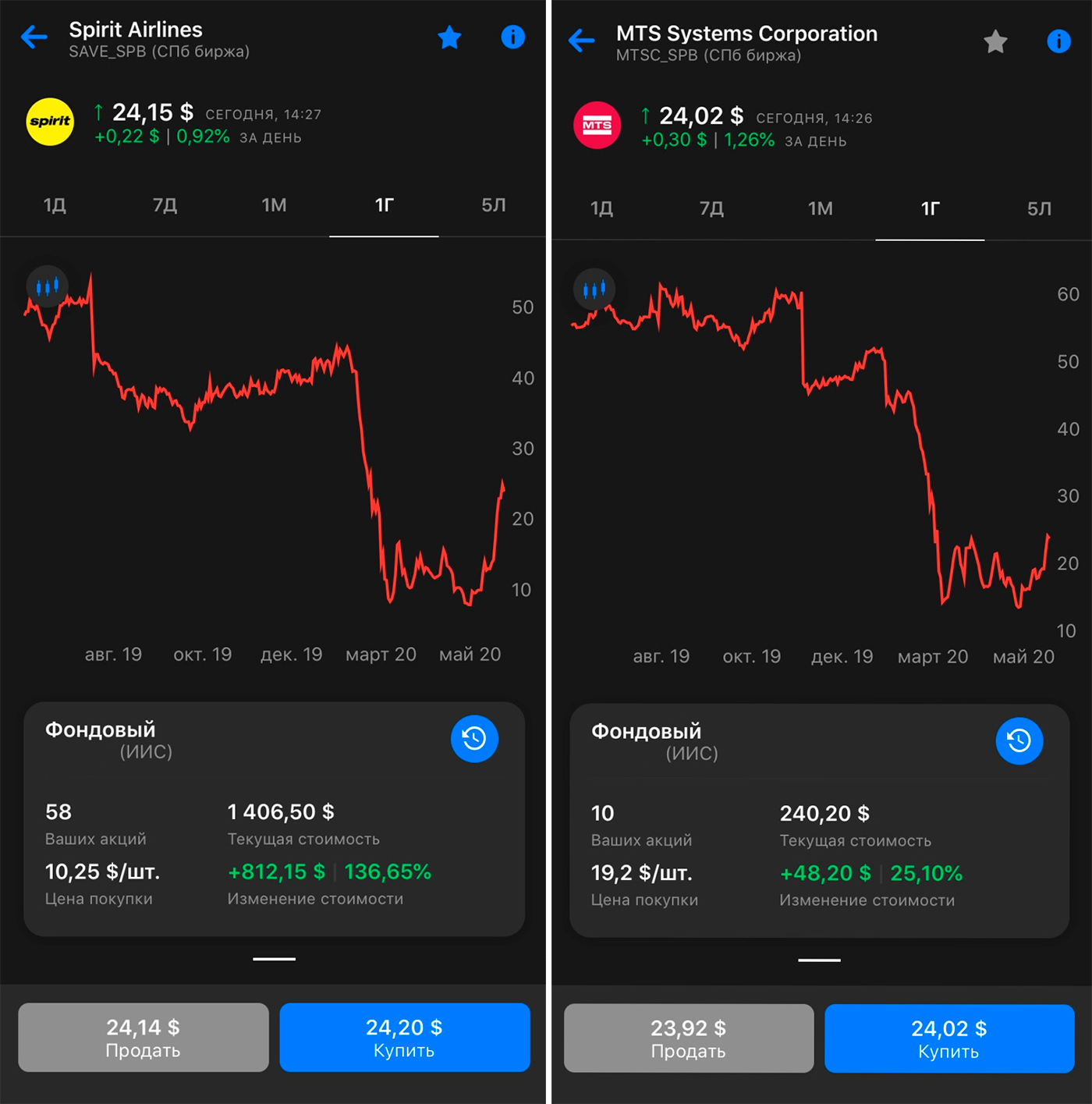

Самый лучший прирост мне дали Spirit Airlines — бюджетная американская авиакомпания, Delta — один из крупнейших авиаперевозчиков США, а также круизные гиганты Royal Caribbean Cruises и Carnival Corporation. Рост был настолько стремительный, что захватывало дух.

Также я брала акции Boeing, General Electric, косметической корпорации Coty, Dave & Busters — это рестораны и развлекательные центры, сети розничной торговли Macy’s, банковского холдинга Wells Fargo, MTS Systems Corporation, которая производит тестовые системы и датчики положения для транспортных средств, самолетов и т. д. — вложила 15—30 тысяч рублей в бумаги каждой из компаний. Большую часть продала в начале июня.

Когда в начале лета в США начались беспорядки в связи со смертью Джорджа Флойда, котировки опять начали сильно падать. Здесь я немного порадовалась, что жадность меня не сгубила, и спокойно ушла в отпуск, забыв примерно на три недели о существовании фондового рынка.

Сейчас мой интерес понемногу возвращается. Планирую опять купить проданные мной подешевевшие акции и с новыми силами ринуться в бой.

В июле основной рост дали Evolent Heath Corporation и «Яндекс». К сожалению, всю раздачу денег от Tesla я «прохлопала», так как была в отпуске.

Многие из перечисленных выше бумаг брались просто на эффекте низкой базы без проведения даже самого лайтового фундаментального анализа. То есть я брала акции, подешевевшие настолько сильно, что падать им уже было некуда, и их рост был вопросом нескольких недель.

Чего хочет женщина

В комментариях меня справедливо критиковали, замечая, что непонятна конечная цель этих финансовых манипуляций с ИИС: то я хочу купить квартиру, то, выйдя в декрет, получать пассивный доход, а может, и то и другое. Черт его знает. За тысячи лет человечество так и не разгадало загадку, чего же на самом деле желает женщина: в большинстве случаев ничего конкретного, просто душевного спокойствия, семейного счастья и любви.

В данный момент я больше склоняюсь к пассивному доходу, нежели к покупке двушки, так как время сейчас неспокойное, настроение ни к черту, а рабочего энтузиазма с каждым годом становится все меньше. Поэтому кубышка «под подушкой» мне ближе, нежели квартира на Урале.

Также я поняла, что эмоционально не хочу сейчас управлять портфелем дороже 2 миллионов рублей, да и не могу при полноценном восьмичасовом рабочем дне. Поэтому сейчас эта цель по ИИС будет единственной и конечной.

И недостижимой в этом году.

Как и обещала в предыдущем отчете, мы решили в этом году вместо пополнения ИИС перераспредить деньги на накопительный счет. Так и делаем. После того как в январе — феврале вложили 115 тысяч рублей, больше ИИС не пополняли. Вычет — 52 тысячи, дивиденды — 30 тысяч, и часть зарплаты перенесли в накопления и на сегодняшний день имеем 120 тысяч сбережений. Цель — шестимесячная подушка для каждого, то есть 600 000 ₽ на двоих.

Возможно, в конце года перебросим на ИИС 285 000 ₽, чтобы получить максимальный налоговый вычет, — это будет зависеть от того, сколько мы скопим в «фонде благосостояния семьи». Решение примем в декабре.

Что еще новенького

Поскольку в самом разгаре был дивидендный сезон, мне пришлось сходить к брокеру и заполнить форму W-8BEN, чтобы с меня удерживали не 30% налогов по американским дивидендам, а 10%. Еще 3% я должна буду заплатить самостоятельно в российский бюджет в следующем году после подачи декларации 3-НДФЛ.

Итоги

На июль 2020 года на счете в районе 1 200 000 ₽. Кроме того, на накопительном счете есть подушка 120 000 ₽.

📉 На ИИС: 1 200 000 ₽ / 2 000 000 ₽

💰 В сбережениях: 120 000 ₽ / 600 000 ₽

Из непозитивного: стратегия работы на фондом рынке у меня так и не сформирована. Цель 2 млн рублей на ИИС к концу 2020 уже недостижима.