Рефинансирование ипотеки — это когда вы берете кредит по сниженной ставке и погашаете кредитными деньгами заем в другом банке.

Несколько лет назад я взяла ипотеку под 14,75% годовых на 25 лет. За два года выплатила 20 000 ₽ из основного долга и 640 000 ₽ процентов. Затем сделала рефинансирование и снизила ставку до 9,75%. Сейчас ставки по ипотечным кредитам выше, и с помощью рефинансирования можно сэкономить больше. Расскажу, что для этого нужно.

Найти банк для рефинансирования ипотеки

У меня была цель снизить ставку по ипотеке минимум на 2 процентных пункта. Срок я хотела оставить прежним, чтобы уменьшить ежемесячный платеж.

Подходящий банк искала в интернете. Открывала сайты, переходила в разделы с рефинансированием ипотеки и сравнивала размеры, сроки и валюту кредита. Чтобы было проще сравнивать предложения, можно пользоваться агрегаторами, например «Банки-ру» или «Сравни-ру». Они собирают информацию с банковских сайтов и фильтруют их предложения по заданным параметрам.

Чтобы привлечь клиентов, сейчас, в 2025 году, банки часто указывают ставку рефинансирования «от 6%». Но это касается только тех, кто рефинансирует ипотеку по льготной семейной программе. Ставка при стандартном рефинансировании намного выше — в июле 2025 года это 23—29% годовых. Ее можно снизить на 0,5—2 п. п., если выполнить дополнительные условия банка. Например, выбрать электронную регистрацию сделки, быть зарплатным клиентом или заключить расширенный договор страхования.

Узнать примерную ставку для моих условий я смогла с помощью ипотечного калькулятора. Такой есть на сайте почти каждого банка.

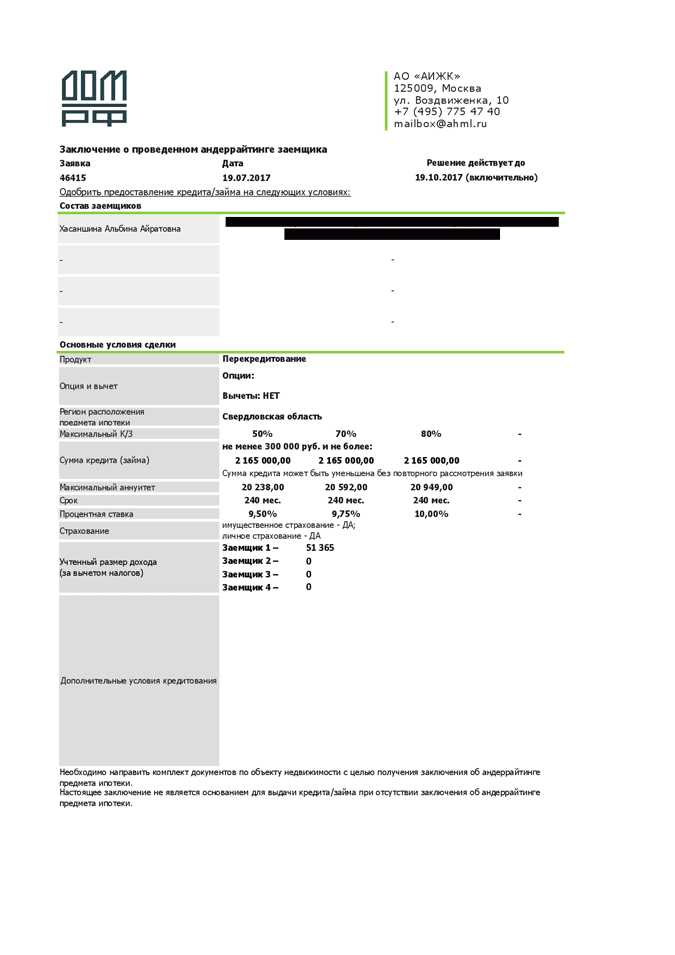

Условия одного из банков меня устроили: от меня требовали подтвердить доход справкой о доходах и суммах налогов физического лица — бывшей 2-НДФЛ — и застраховать жизнь, а взамен я могла рефинансировать ипотеку под 9,75% вместо нынешних 14,75%.

Подать заявку на рефинансирование ипотеки

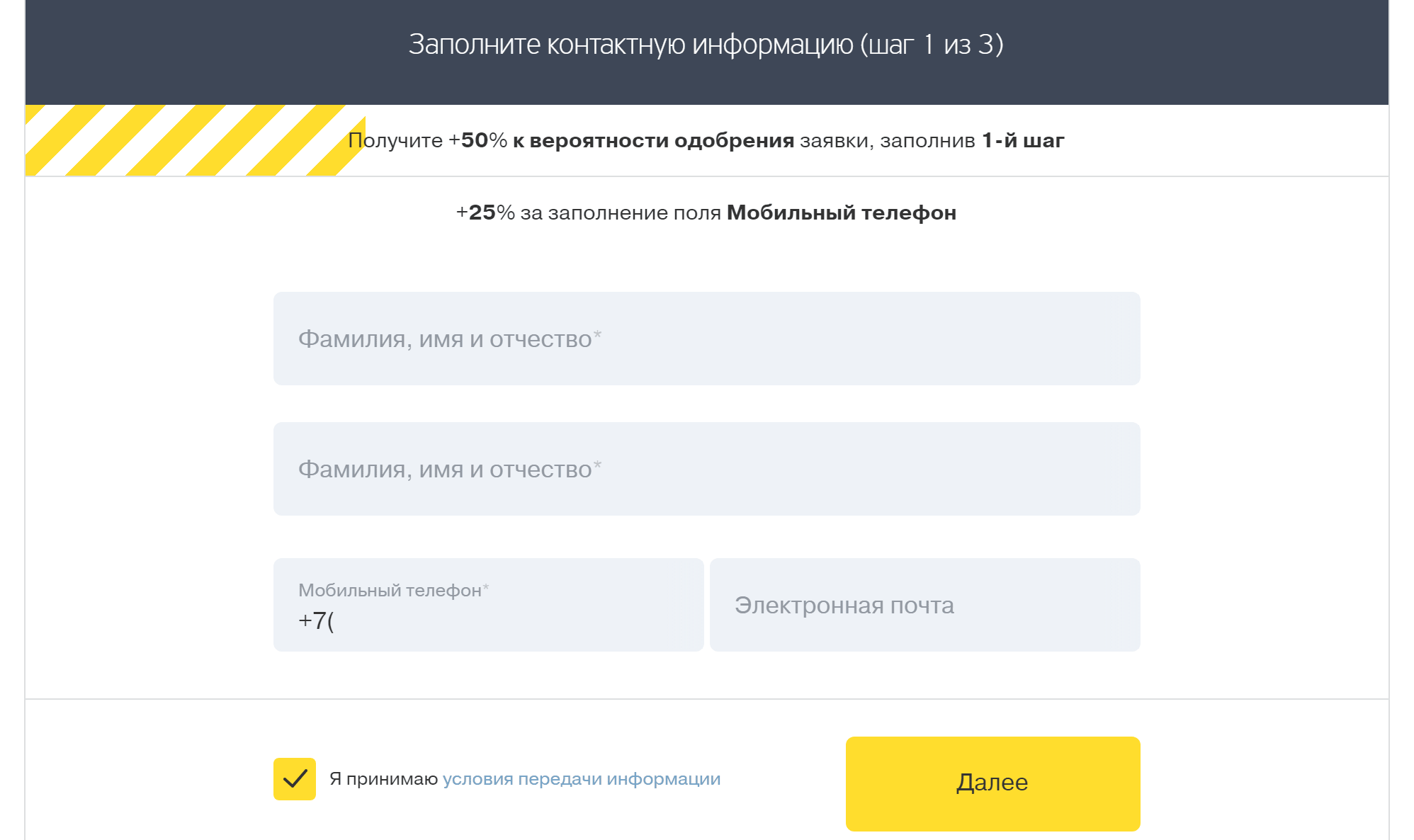

Заявка на рефинансирование ипотеки, как и на любой другой вид кредита, — это резюме заемщика. Так банк знакомится с клиентом, оценивает его доход и кредитную историю и решает, дать в долг или нет.

Форма анкеты есть на сайте банка. В ней нужно указывать корректную информацию. Если после проверки банк выявит несоответствия, откажет в рефинансировании. Важно подтвердить, что вы соответствуете требованиям банка, способны выплатить кредит и в целом надежный клиент.

Будьте готовы к тому, что банк проверит, как вы выполняли обязательства по ипотеке перед прежним банком. Если были просрочки по платежам, в том числе перед обращением за рефинансированием, или реструктуризация, вам могут отказать. О том, почему это происходит, в Т—Ж уже писали.

Банк попросил прислать копии документов для проверки:

- Паспорт.

- СНИЛС.

- Заверенную копию трудовой книжки. Также подойдет форма СТД-ПФР. А если трудовая книжка электронная — это единственный вариант.

- Справку о налогах и суммах дохода физического лица.

- Кредитный договор со старым банком.

- График платежей из старого банка.

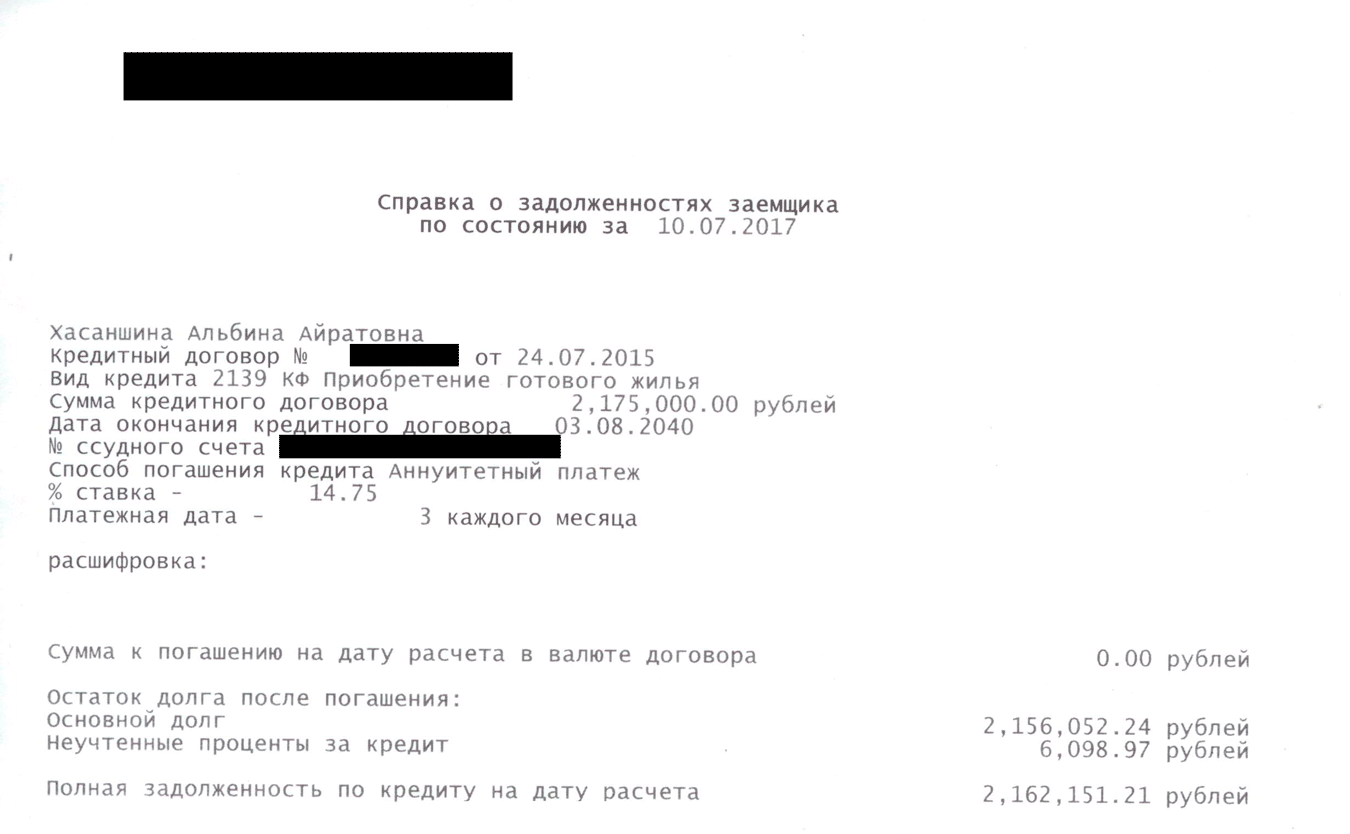

- Справку об остатке долга по кредиту.

Через восемь дней мне позвонили из службы проверки заемщиков и задали уточняющие вопросы: где и кем я работаю, какой у меня стаж и зарплата, попросили номер телефона моего руководителя или отдела кадров.

Так банк проверил достоверность информации и убедился, что у меня хватит зарплаты и что в ближайшее время я не попаду под сокращение. На следующий день мне одобрили кредит.

Сейчас, в 2025 году, банки быстрее рассматривают заявки на рефинансирование ипотеки. Одобрить вас как заемщика могут и за пару минут, после предоставления документов по квартире. А на одобрение объекта часто уходит до двух дней — об этом расскажу в следующем шаге.

Какие документы по квартире нужны для рефинансирования ипотеки

Документы на недвижимость нужны, чтобы банк проверил квартиру, которую берет в залог. Банк интересует, не занижена ли стоимость квартиры, не рухнут ли стены дома через неделю и действительно ли это квартира клиента.

Когда я просто брала ипотеку, эти документы предоставил банку продавец квартиры. При рефинансировании это стало моей обязанностью, потому что теперь я была собственником квартиры.

Чтобы доказать стоимость квартиры, я заказала ее оценку. Обратилась в компанию, которая была в списке аккредитованных. Такой перечень обычно есть у каждого банка. Оценщик сфотографировал комнаты, подъезд и двор. За услугу я заплатила 2500 ₽, в 2025 году это стоит 5000—6000 ₽. Отчет готовили два дня.

Пока готовили отчет, я собрала остальные документы, которые нужно было предоставить в новый банк:

- Договор купли-продажи квартиры.

- Выписку из ЕРГН или свидетельство о собственности — его выдавали до 2016 года.

- Технический паспорт.

- Полис страхования и квитанцию об уплате страховой премии.

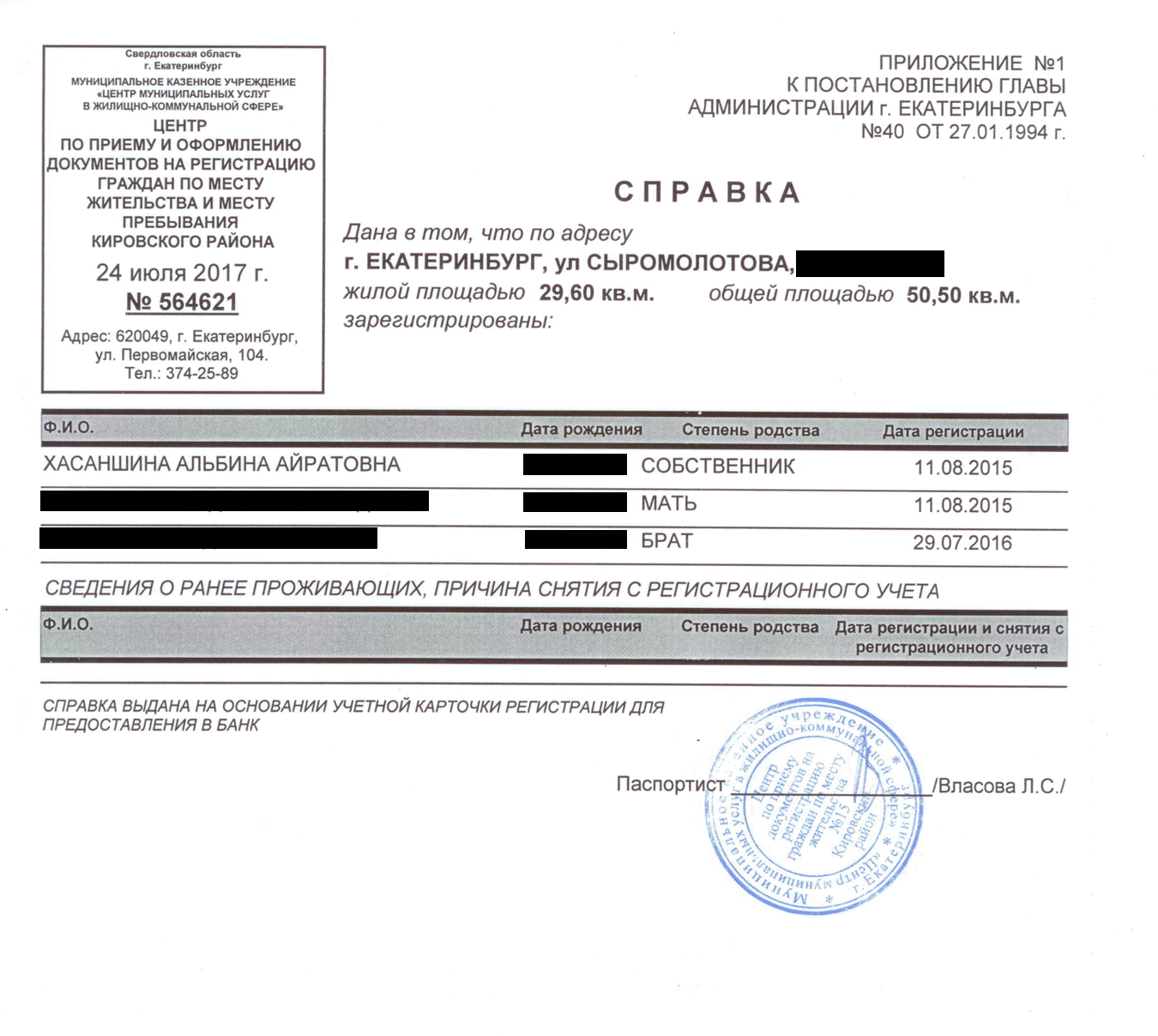

- Справку об отсутствии задолженности по коммунальным платежам из расчетного центра или управляющей компании.

Но не все банки требуют подобный список — например, иногда можно обойтись без технического паспорта или справки об отсутствии долгов по коммуналке. Это нужно уточнять заранее — после одобрения заявки. Но на практике большинство банков сами высылают клиенту список необходимых документов.

Обычно при рефинансировании ипотеки предстоят такие расходы:

- Срочные проценты. Сумма задолженности формируется из суммы основного долга и срочных процентов на дату погашения — при рефинансировании их уплачивает не каждый новый банк, иногда это ложится на плечи заемщика.

- Оценка квартиры. Новый банк обычно просит подготовить новый отчет.

- Оплата страховки. Ее придется оформлять по требованиям нового банка и подбирать компанию из его списка.

Мне повезло со страховкой: как раз заканчивалось действие предыдущего договора и я просто заключила новый. Часть документов на квартиру была дома, а недостающие мне выдали в старом банке, паспортном столе и расчетном центре.

Закрыть долг перед старым банком при рефинансировании ипотеки

Проверив квартиру, новый банк приготовился закрыть долг у старого, чтобы перевести залог к себе. На этом этапе происходит рефинансирование: клиент подписывает документы по свежему кредиту, а новый банк гасит долг перед прежним.

Я пришла в новый банк и подписала документы. Потом сообщила старому банку, что хочу досрочно закрыть ипотеку, и уточнила задолженность, затем передала реквизиты для зачисления в новый банк.

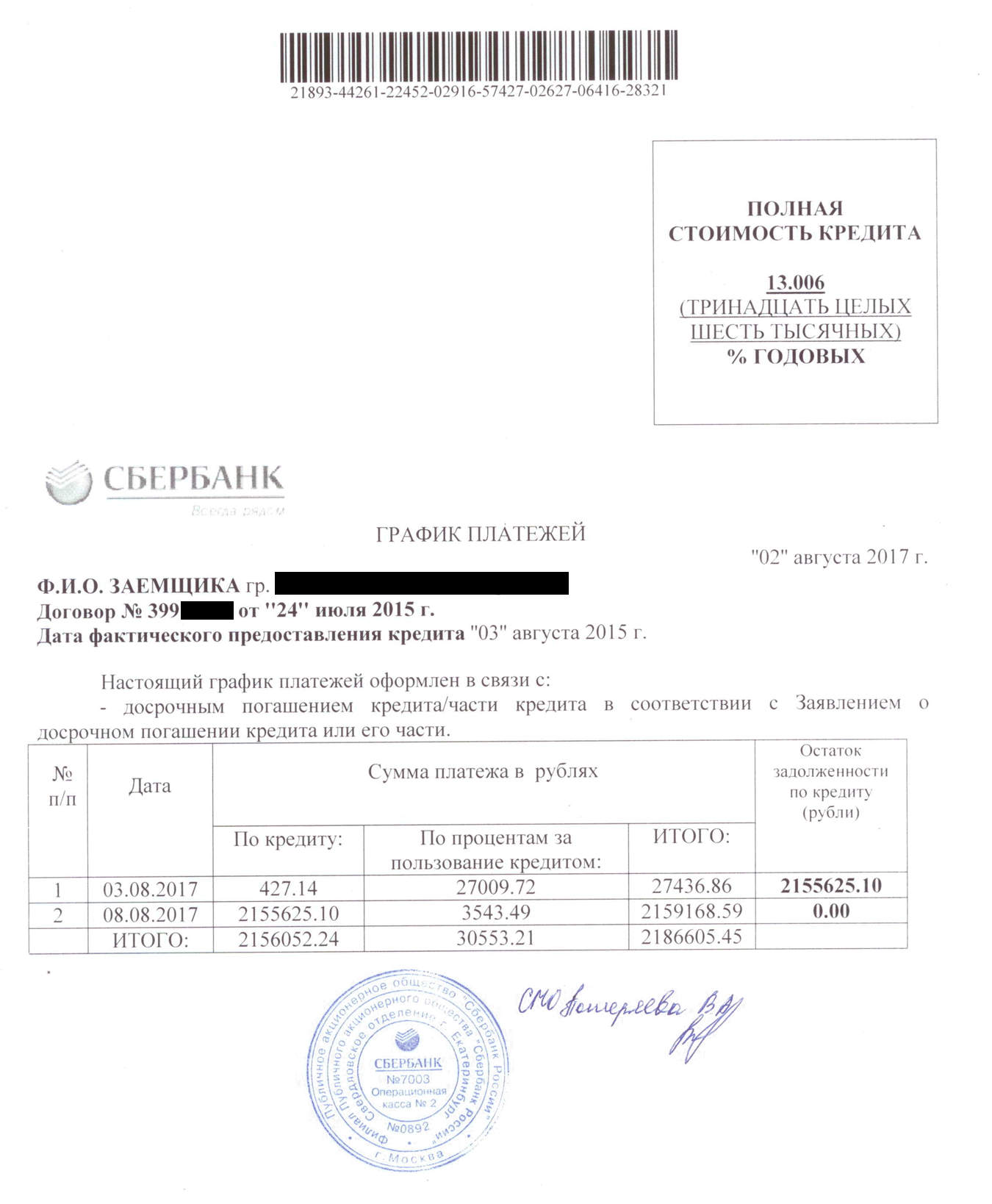

Пока я собирала документы, старый банк продолжал ежедневно начислять проценты по ипотеке — те самые срочные проценты, о которых я говорила выше.

8 августа, в день полного досрочного погашения, по кредиту вместе с процентами набежало 2 159 168,59 ₽. У нового банка я просила только 2 155 625,10 ₽. Разницу 3543,49 ₽ пришлось доплатить самой.

Я не знала, что эти деньги надо класть на специальный счет — ссудный , и положила их на карту, с которой банк списывал платежи по ипотеке. 8 августа банк увидел, что денег на специальном счете не хватает, и не провел досрочное погашение.

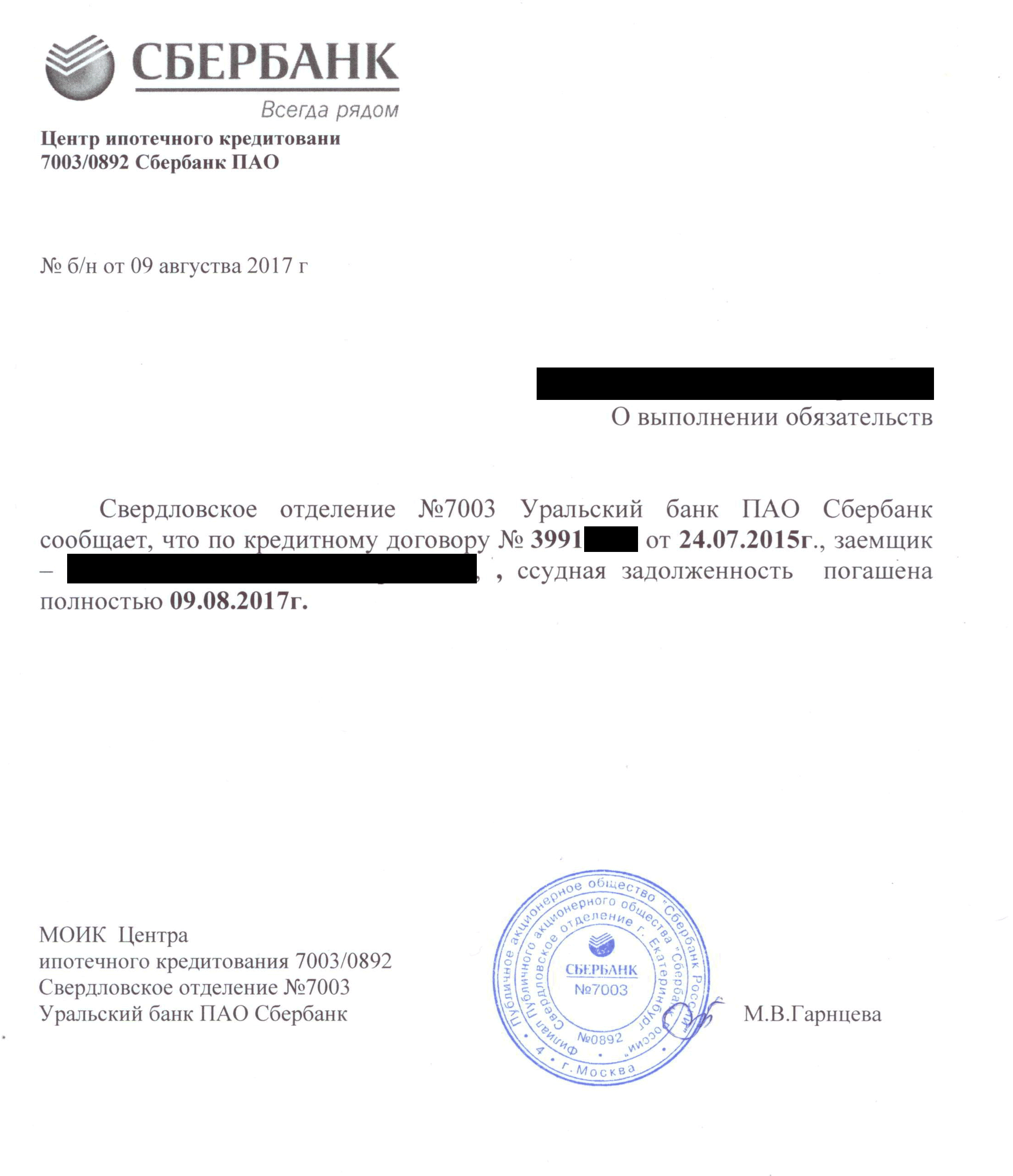

За 24 часа банк начислил мне еще 708 ₽ процентов. Утром 9 августа я пришла в офис банка, перевела недостающую сумму и погасила ипотеку.

Но в случае досрочного погашения ипотеки деньги со ссудного счета списывает только Сбер и несколько других банков. Остальные списывают их со счета, который открывался для погашения ипотеки.

Еще важно учитывать, что списание денег со счета для досрочного погашения может происходить в определенное время. К примеру, если это 17:00, а нужной суммы в этот час не окажется, сделка переносится на следующий день. За это время набегут проценты, и сумма к оплате изменится.

Снять и наложить обременение при рефинансировании ипотеки

При ипотеке квартира считается моей собственностью с обременением. Я могу жить в ней, делать текущий ремонт. Однако сделать перепланировку, подарить другому человеку или продать без письменного согласия банка нельзя. Это и есть обременение, или залог.

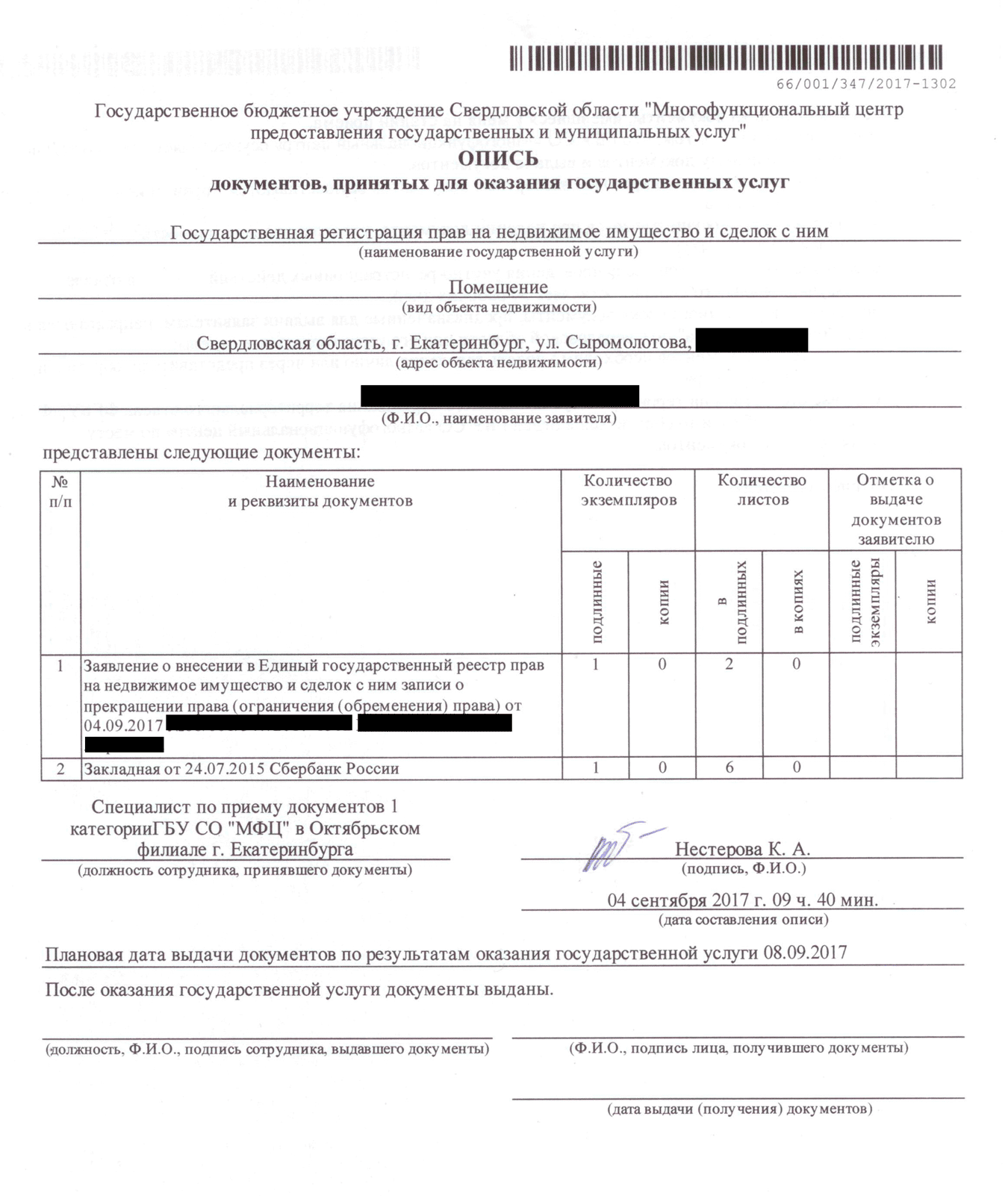

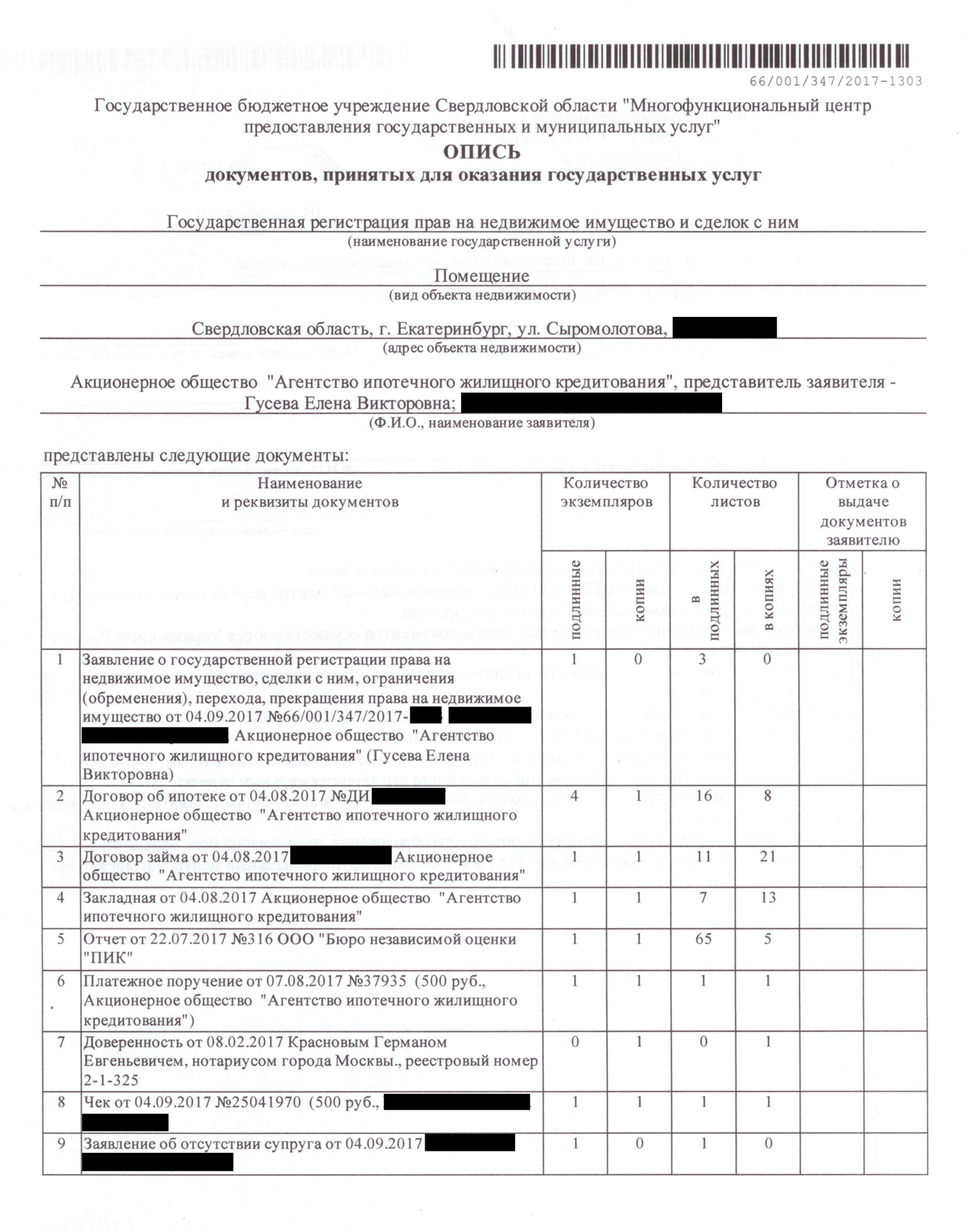

Мне нужно было переоформить залог квартиры со старого банка на новый. Эта операция называется переходом залога. В прежний банк я написала заявление с просьбой выдать закладную с отметкой об исполнении обязательств, потому что у меня была бумажная закладная. Сейчас многие банки переходят на электронный вариант документа, в этом случае банк сам подает заявление в Росреестр на снятие обременения.

Пока новый банк не оформит закладную в свою пользу и не зарегистрирует ее в Росреестре, кредит считается необеспеченным и по нему может действовать повышенная процентная ставка. Так, многие банки повышают ставку на 2—4 процентных пункта. Таким образом банк стимулирует заемщика быстрее решить вопрос с документами. Обычно банк готовит закладную месяц, но я получила документ через две недели. Точные сроки обычно указаны в кредитном договоре.

Вместе со специалистом из нового банка я пошла в МФЦ, показала закладную с отметкой и написала два заявления: на снятие обременения и наложение нового обременения. Предоставила сведения о квартире и заплатила госпошлину 500 ₽ — при рефинансировании она равна 1000 ₽: по условиям моего банка, половину платил заемщик, вторую часть — кредитор. В 2025 году госпошлина уже 2000 вместо 1000 ₽.

Через неделю квартира перешла в залог новому банку.

Как изменились условия по кредиту

Я рефинансировала ипотеку за два месяца. Если не считать плановых ежемесячных платежей и платы за страховку, на оформление документов я потратила 7250 ₽: это оценка квартиры, уплата госпошлины в МФЦ, разница между запрашиваемой суммой и суммой, необходимой для досрочного погашения, процентов. По сравнению с выгодой, которую я получаю от рефинансирования, это копейки.

Экономия от рефинансирования моей ипотеки в 2017 году

| До | После | Экономия | |

|---|---|---|---|

| Сумма кредита | 2 175 000 ₽ | 2 155 625 ₽ | |

| Процентная ставка | 14,75% | 9,75% | |

| Окончание выплат | 03.08.2040 | 30.06.2037 | |

| Ежемесячный платеж | 27 436,86 ₽ | 20 502 ₽ | 6 934,86 ₽ |

| Проценты по кредиту | 5 421 545 ₽ | 2 722 428 ₽ | 2 699 117 ₽ |

Калькулятор рефинансирования ипотеки

Запомнить

- Выбирайте банк исходя из ваших целей по процентной ставке, сроку кредитования, условиям частичного досрочного погашения.

- Указывайте в анкете достоверную информацию, чтобы банк быстрее рассмотрел вашу заявку, проверил сведения и принял решение.

- Подсчитайте расходы на оформление сделки. Если они превышают выгоду, не стоит рефинансировать кредит.

- Пока рефинансируете, не забывайте платить за ипотеку, страховку и коммуналку.

- Возьмите в старом банке справку, что вы полностью погасили ипотечный кредит, чтобы в будущем к вам не предъявляли претензий.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga