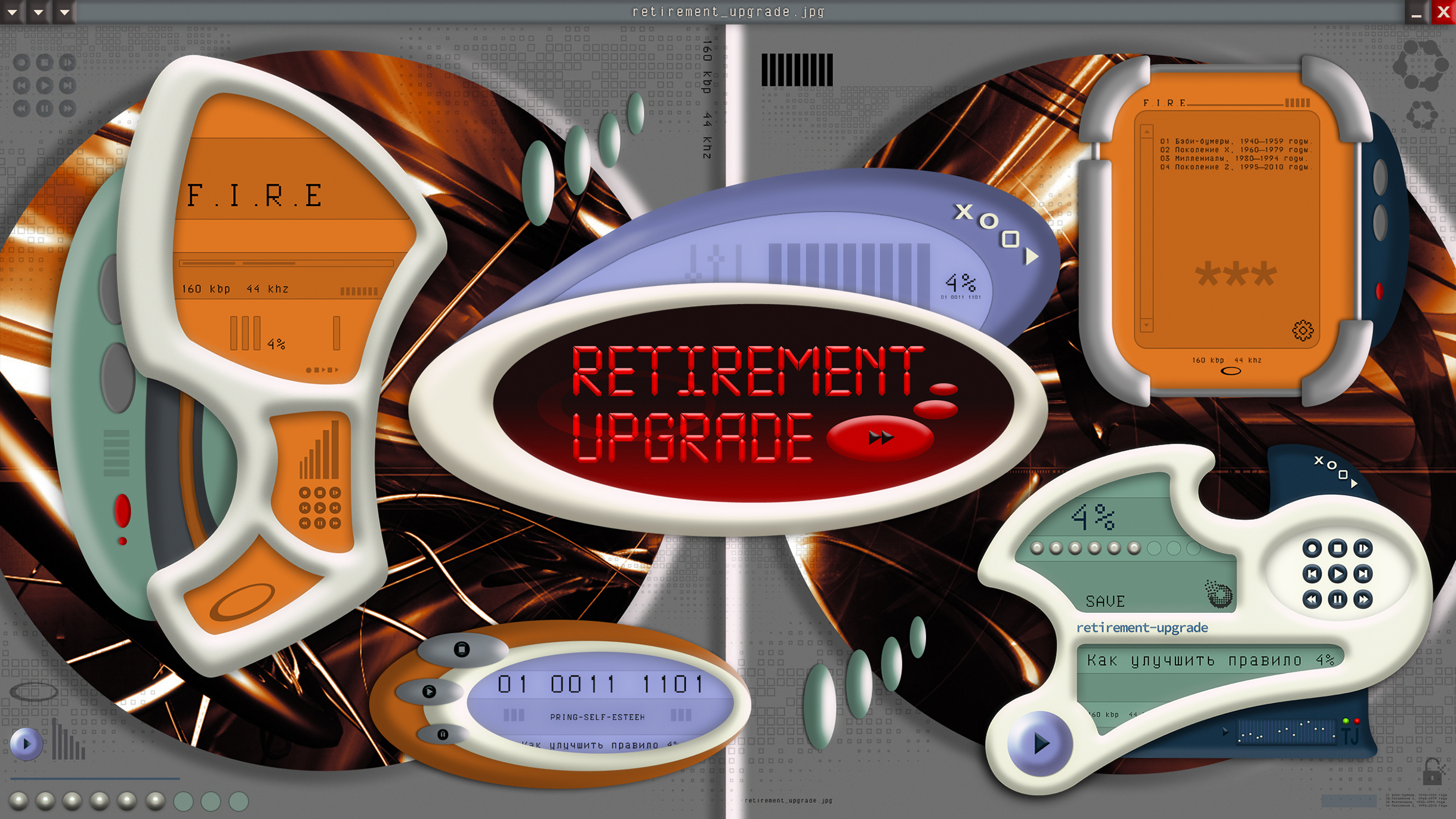

Пенсионный портфель: как улучшить правило 4%

Согласно опросам в США, 22% миллениалов и 31% представителей поколения Z планируют выйти на пенсию до 60 лет.

В России о ранней пенсии тоже задумываются все больше людей: уйти с работы до 55 лет мечтают 39% женщин и 23% мужчин. При этом каждый пятый россиянин уверен в том, что у него получится это сделать. У 13% уже есть дополнительные источники дохода помимо зарплаты, а 4% уже накопили достаточно, чтобы уйти на заслуженный отдых.

О том, как планировать пенсионный портфель из ценных бумаг, чтобы он гарантированно мог прокормить человека, мы подробно рассказывали в статье «Как планировать пенсионный капитал». Если коротко, общим принципом в планировании пенсионных накоплений выступает правило 4%.

Звучит оно так: если вы в первый год выведете из портфеля 4% средств, а далее каждый год будете корректировать сумму вывода на размер инфляции, то не исчерпаете свой пенсионный портфель в течение минимум 30 лет. При этом доля акций в портфеле должна составлять минимум 50%.

Исходя из этого правила и ежемесячных потребностей человека, можно рассчитать, какой капитал ему нужен для выхода на пенсию — чтобы этих 4% от капитала хватало на год жизни.

В этой статье мы углубимся в правило 4%, рассмотрим его неучтенные нюансы и оптимизируем подход к пенсионной стратегии.

Минутка опросов

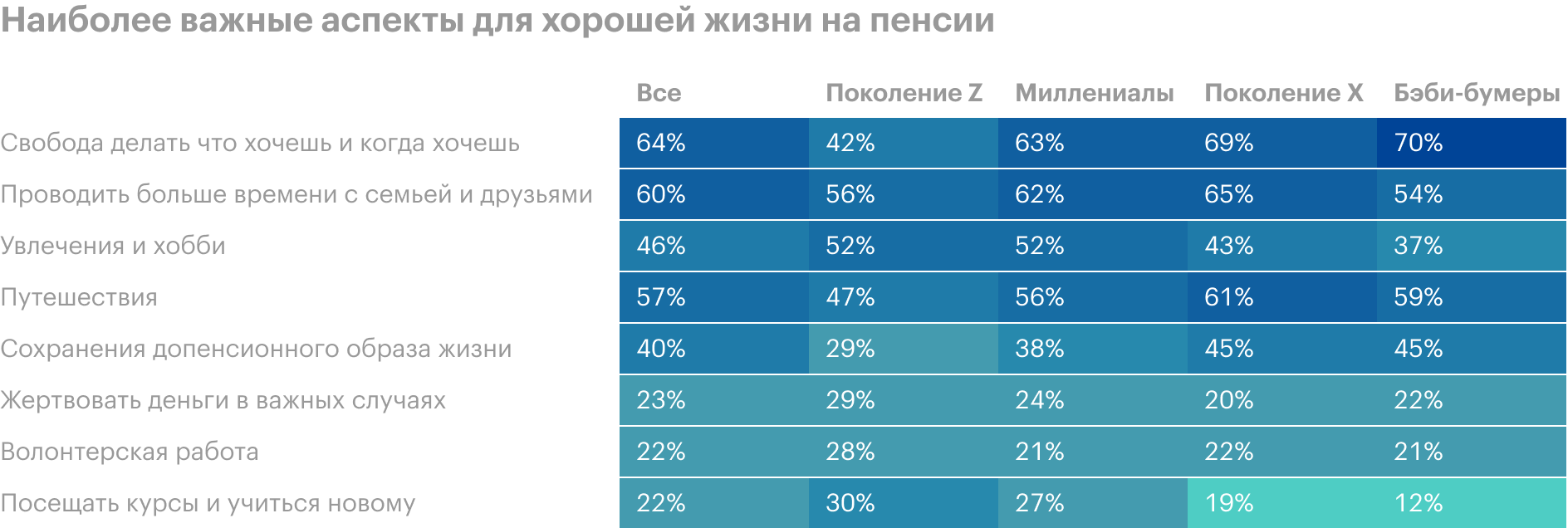

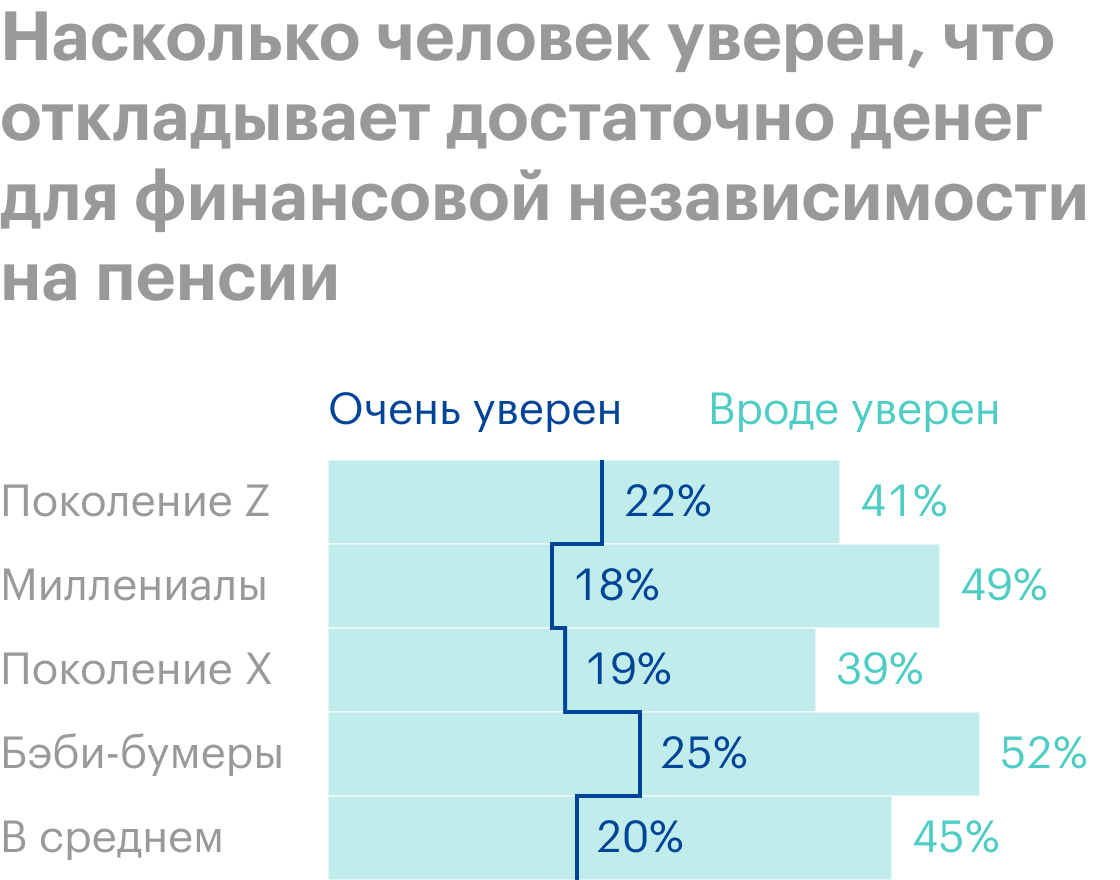

В 2020 году исследователи из Vanguard провели опрос среди американцев в возрасте 18—64 лет на тему ранней пенсии. Всего было опрошено более 1500 человек.

Опрос в целом дал представление о популярности движения FIRE, оно же financial independence retire early — «финансовая независимость и ранняя пенсия». Каждый пятый американец планирует пойти на заслуженный отдых до 60 лет. А идея FIRE из небольшого движения постепенно превращается в мейнстрим.

Все респонденты делились на поколения в соответствии с их возрастом:

- Бэби-бумеры, 1940—1959 годы.

- Поколение X, 1960—1979 годы.

- Миллениалы, 1980—1994 годы.

- Поколение Z, 1995—2010 годы.

Суть правила 4%

Чтобы досрочного выйти на пенсию, последователи движения FIRE сокращают свои текущие расходы, а сэкономленное инвестируют, чтобы как можно быстрее накопить необходимую сумму.

При этом для определения целевого капитала обычно используется правило 4%, которое вывел Уильям Бенген в 1994 году и которое в 1998 году было доработано в исследовании «Тринити».

Бенген резюмировал свои выводы следующим образом:

- «Если предположить, что требование к долговечности портфеля составляет 30 лет, ставка изъятия в размере 4% должна быть безопасной».

Что такое ставка изъятия

Понятие withdrawal rate, оно же «ставка изъятия денег», определяет, какой процент от накопленного капитала вы ежегодно «платите» себе на пенсии. Правило 4% лишь частный случай, где ставка изъятия равна 4%.

Можно выбирать и другие ставки. Например, если пенсионер будет ежегодно выводить из портфеля 5% капитала, скорректированные на инфляцию, он будет жить более вольготно, чем при ставке 4%, но появляется риск, что пенсионного капитала не хватит на 30 лет. А ведь денег должно хватить на весь срок пенсии.

SWR — safe withdrawal rate, или безопасная ставка изъятия, — это такое значение ставки изъятия, которое с высокой вероятностью позволяет пенсионеру не исчерпать деньги раньше времени. При этом чем больше пенсионный горизонт, тем ниже должна быть ставка изъятия.

Рассмотрим пример использования правила 4%.

- Допустим, инвестор ушел на пенсию с портфелем 1 млн долларов. В первый год выхода на пенсию он снимает 4% этого портфеля, то есть 40 000 $: 1 000 000 $ × 4%.

- В последующие годы он корректирует эту сумму на размер инфляции. Например, в следующем году инфляция составила 2% — инвестор должен обналичить на 800 $ больше (40 000 $ × 2%), то есть 40 800 $.

- При таком подходе инвестору, скорее всего, хватит капитала на 30 лет, а качество его жизни не ухудшится благодаря индексации выплат на размер инфляции.

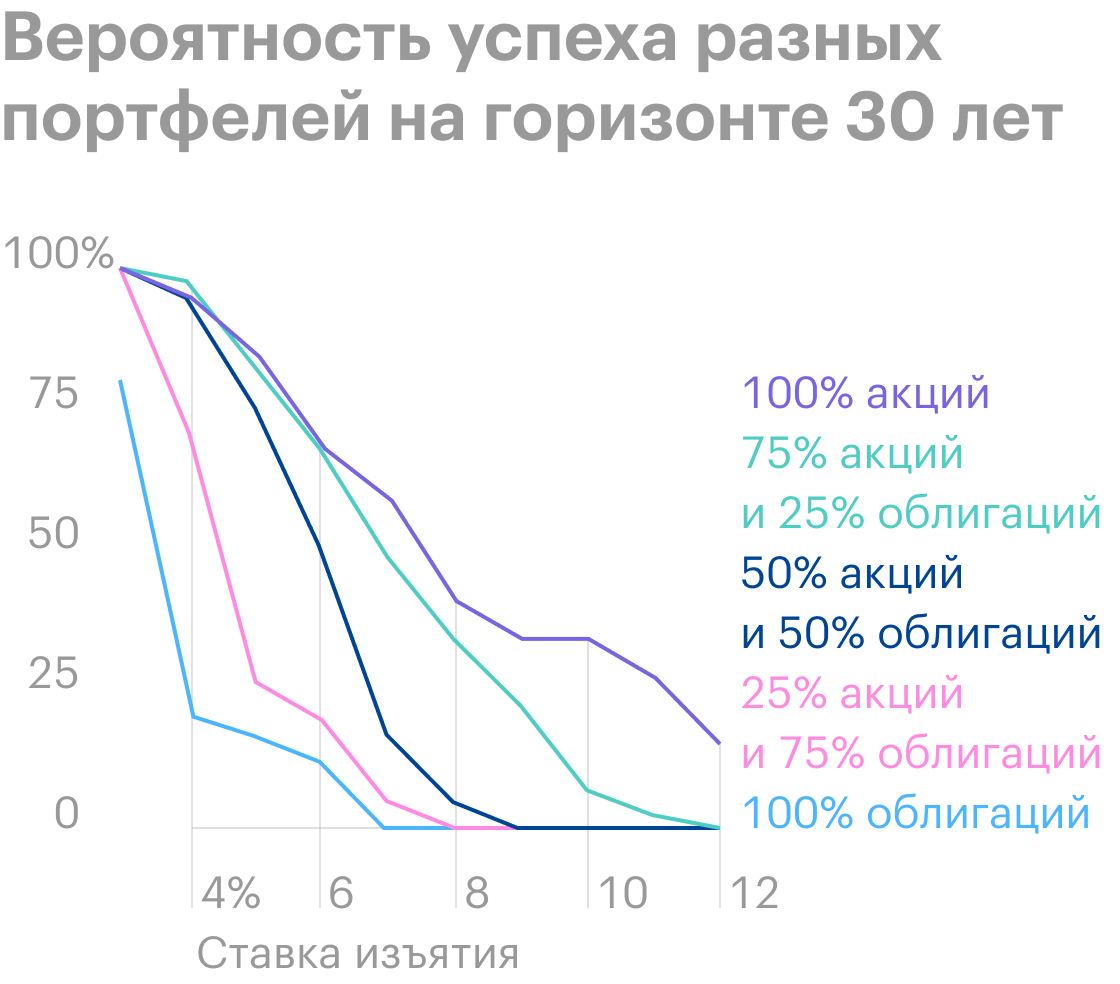

Исследование Бенгена базируется на исторических данных фондового рынка с 1926 по 1992 год. При разных ставках изъятия пенсионные портфели из американских акций и среднесрочных казначейских облигаций давали разную вероятность того, что пенсионный портфель не обнулится в течение 30 лет. Даже если по истечении 30 лет в портфеле оставался лишь 1 $, это тоже считалось успешным исходом.

Закономерности получились такие:

- Чем выше ставка изъятия, тем активнее пенсионер истощает свой портфель и тем меньше вероятность, что денег хватит на весь срок. Например, при ставке изъятия 9% портфель из акций и облигаций в пропорции 50/50, согласно историческим данным, гарантированно истощится раньше срока.

- Чем больше в портфеле акций, тем выше шанс успеха. Это логично, ведь акции, как более рисковый актив, дают большую ожидаемую доходность, чем облигации. Симуляции показывают, что силы роста акций обычно достаточно не только для покрытия расходов пенсионера, но и для того, чтобы пенсионный капитал продолжал расти.

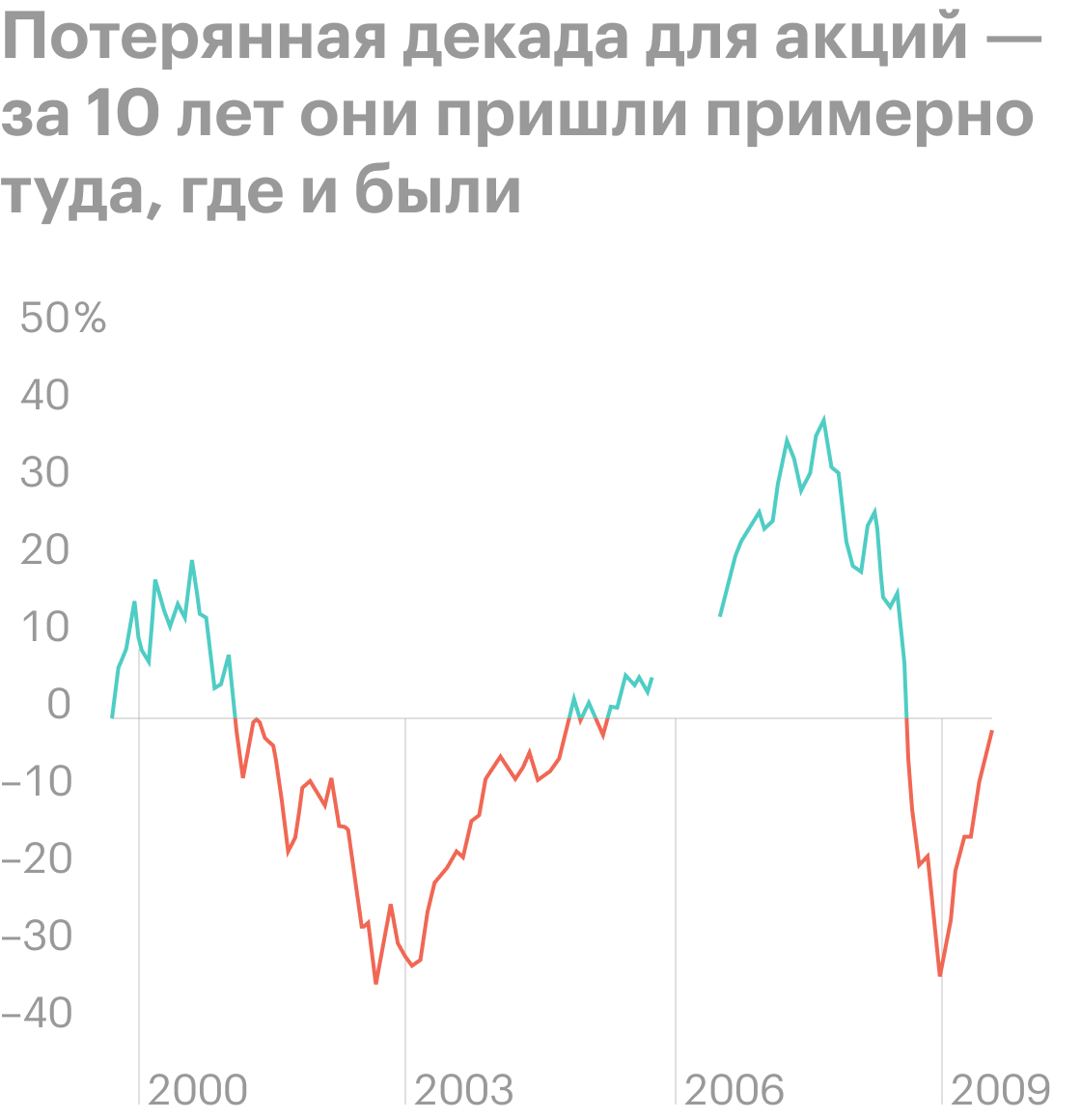

Но стоит иметь в виду, что иногда происходят и неблагоприятные рыночные периоды, такие как 2000—2009 годы, когда акции ничего не принесли инвестору и облигации проявили себя лучше.

Кроме того, чем больше акций в портфеле, тем выше его волатильность и степень просадки капитала во время кризиса. Поэтому портфель целиком из акций тоже не для всех. Вместо того чтобы наслаждаться жизнью на пенсии, в случае просадки капитала пенсионер может потерять сон. Сам Бенген утверждал, что идеальная доля акций в пенсионном портфеле — где-то между 50 и 75%.

Но у всей этой теории есть уязвимые места. Бенген в своем исследовании использовал упрощающие допущения. Например, он рассматривал только американские ценные бумаги и не принимал в расчет комиссионные и налоговые издержки, которые обычно несет инвестор на фондовой бирже. А это на практике значительно снижает шансы на успех и срок жизни пенсионного капитала. Таким образом, правило 4% требует доработки.

Дальше в статье мы:

- Проверим исходные допущения Бенгена при расчете правила и покажем, как это снижает вероятность успешного исхода для пенсионера.

- Посмотрим, как можно оптимизировать пенсионную стратегию.

Практические риски пенсионной стратегии

Риск № 1: опора на историческую доходность. Это уже затертая до дыр фраза, но это так: результаты в прошлом не гарантируют их повторения в будущем.

Бенген рассматривал историческую доходность фондового рынка с 1926 по 1992 год, а последующие исследования на более широком историческом интервале — с 1871 по 2020 год включительно — подтвердили справедливость правила 4%. И оно все еще работает в 2021 году.

Несмотря на это, исторические данные — лишь ориентир для инвестора, а не залог успеха. Ведь экономическая конъюнктура постоянно меняется, и исторические доходности ценных бумаг тоже.

Например, в период с января 1926 по март 2021 года среднегодовая доходность акций США — 10,37%, а облигаций США — 5,30%, инфляция при этом составила в среднем 2,87% в год. А значит, реальная доходность инвестора за вычетом инфляции для акций — 7,50%, для облигаций — 2,43%.

Но если взглянуть на более короткий период, картина меняется: с 1980 по 2019 год акции США дали 11,6% годовых, облигации — 7,5%, а среднегодовая инфляция при этом составила 2,96%. То есть реальная доходность акций и облигаций — 8,64 и 4,54% соответственно.

Мы видим, что доходности активов на указанном интервале заметно выше. Основная причина этому — рост спекулятивной составляющей. Если индекс S&P 500 в 1980 году имел коэффициент CAPE 8,7, то в августе 2021 года — 39, что входит в 2% самых высоких показателей за всю историю. То есть за компании того же качества сейчас инвесторам нужно переплачивать. Более подробно я раскрыл эту тему в статье «Как диверсифицировать портфель».

Что же касается облигаций, они показали отличный ценовой рост из-за планомерного снижения ключевых ставок. А сейчас ставки в развитых странах близки к нулю или отрицательные, поэтому рассчитывать на подобный рост облигаций не приходится. Наоборот, при повышении ставок они будут дешеветь.

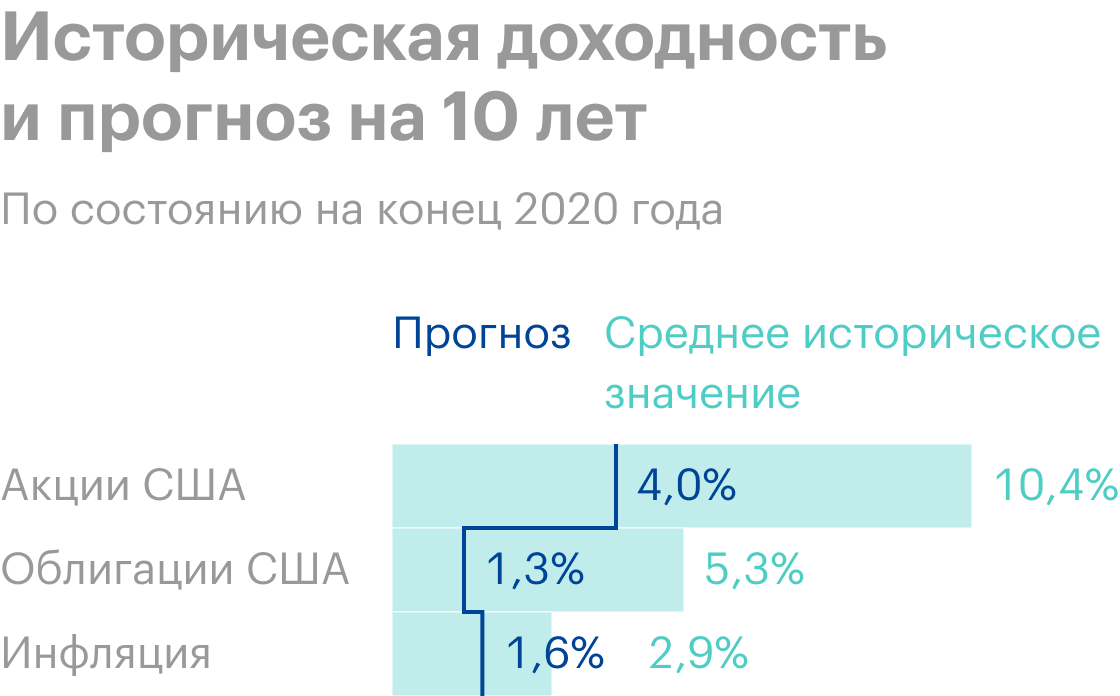

Специалисты из Vanguard прогнозируют в ближайшем десятилетии доходность для американских акций 4,02%, а для облигаций США — 1,31%. Это гораздо ниже средних исторических значений. Прогноз инфляции — 1,58%.

Таким образом, прогнозируемая реальная доходность в ближайшее десятилетие для акций и облигаций — 2,44 и −0,27%.

Эти прогнозы учитывают текущую оценку фондового рынка, процентные ставки и инфляционные ожидания по состоянию на конец 2020 года.

Вывод из этого такой: опора на историческую доходность сейчас может сделать пенсионеров излишне оптимистичными. В текущей макроэкономической ситуации, как минимум в ближайшие 10 лет, специалисты прогнозируют определенное охлаждение рынка и отрицательную реальную доходность по облигациям. Все это уменьшает шансы на успех пенсионной стратегии, поэтому при планировании капитала стоит подбирать такую ставку изъятия, чтобы хватало «с запасом».

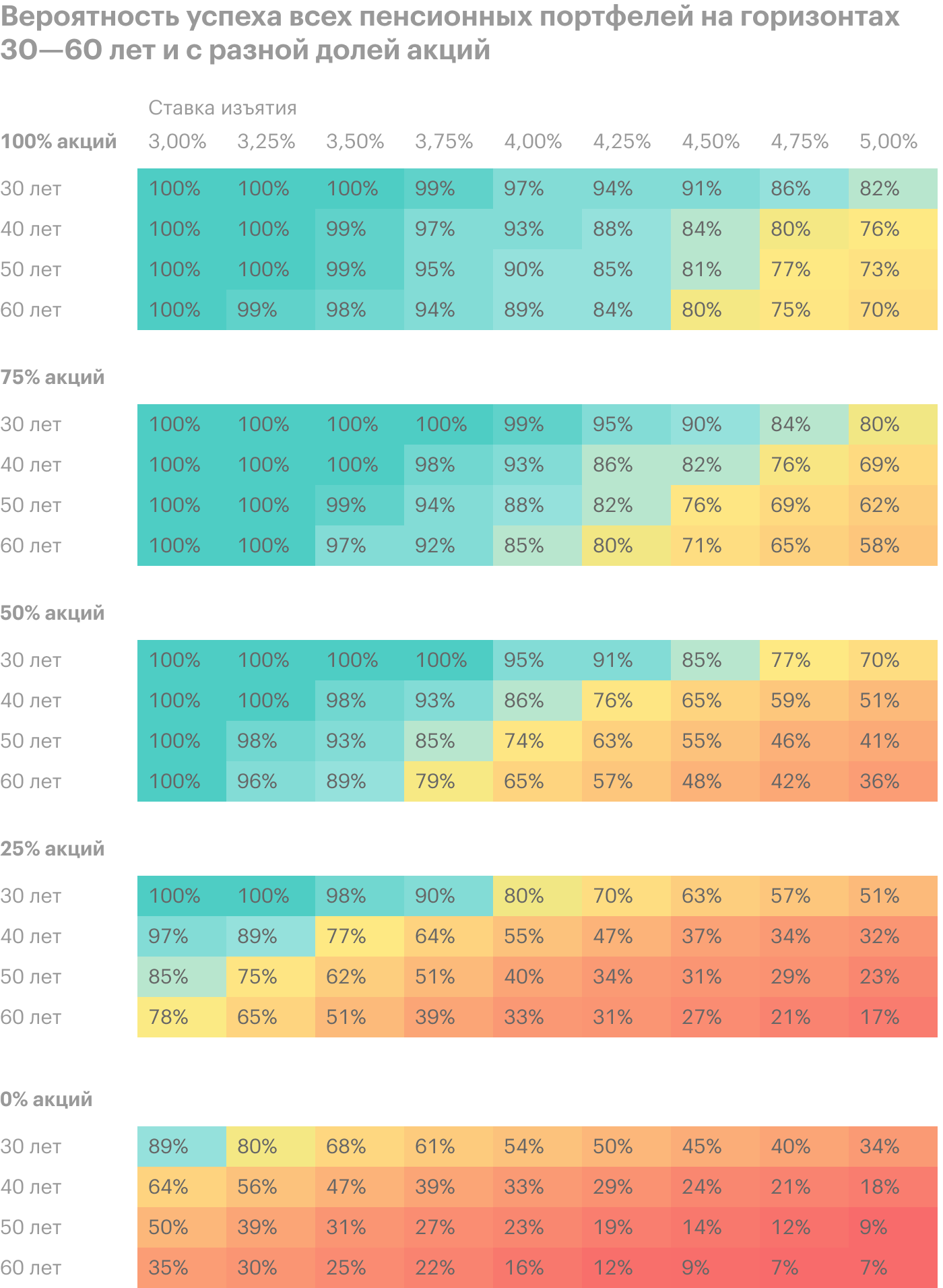

Риск № 2: горизонт выхода на пенсию 30 лет. Правило 4% рассчитывалось для традиционных пенсионеров и 30-летнего горизонта. Сейчас же для желающих выйти на заслуженный отдых пораньше необходимо рассматривать горизонты от 40 лет. Например, если инвестор выходит на пенсию в 40 лет, он вполне может рассчитывать прожить до 80—90 лет, а значит, его пенсионный горизонт — 40—50 лет.

На таких длинных горизонтах правило 4% работает хуже. Портфель, состоящий из акций и облигаций в пропорции 50/50, на горизонте 30 лет дает вероятность успеха 95—100%, на горизонте 50 лет шанс положительного исхода снижается до 74%, а на горизонте 60 лет — до 65%.

Используя прогнозную доходность акций и облигаций, симуляции от Vanguard для портфеля 50/50 дают еще более удручающую картину. Для горизонта 50 лет вероятность того, что при ставке изъятия 4% денег хватит на весь срок пенсии, — лишь 36%.

Вероятность успеха пенсионной стратегии с изъятием 4% в зависимости от горизонта

| Пенсионный срок | Вероятность успеха |

|---|---|

| 30 лет | 81,9% |

| 40 лет | 53,7% |

| 50 лет | 36% |

Риск № 3: не посчитаны комиссии. Бенген не учитывал затраты, связанные с инвестированием, например налог на поступающие дивиденды и комиссии фондов при вложении через ETF.

Эти затраты необходимо учитывать, поскольку они снижают инвестиционную прибыль и ухудшают показатели пенсионного портфеля.

Чтобы смоделировать, как комиссии влияют на работоспособность правила 4%, рассмотрим три уровня комиссий фондов: 0,2, 0,6 и 1% в год.

Напомню, что большинство российских БПИФов берут в среднем за управление 0,6—0,8% в год. Эта сумма уже учитывается в котировках фонда. И если такие комиссии с первого взгляда выглядят несущественными, то на горизонте в десятки лет и при большом пенсионном капитале они значительно скажутся на итоговом результате.

Рассчитать потери на комиссиях фондов можно в соответствующем калькуляторе: например, при начальном капитале 20 млн рублей на 30-летнем горизонте с ежегодной реальной доходностью портфеля 3% и комиссией фондов 0,6% годовых инвестор в конечном итоге недосчитается 7,8 млн рублей.

Исследователи из Vanguard провели симуляции для портфеля 50/50 на горизонте 50 лет при начальном пенсионном капитале 1 млн долларов. Оказалось, что при ежегодных издержках 1% вероятность успеха правила 4% снижается с и без того удручающих 36% до 8,6%.

Таким образом, помимо планирования пенсионного капитала с запасом, инвестору при покупке активов стоит выбирать ETF с наименьшими комиссиями либо постараться отказаться от использования фондов путем ручного копирования их составов. Пример этого метода я приводил в статье про инвестирование в индексы S&P 100 и Nasdaq.

Вероятность успеха правила 4% для портфеля 50/50 в зависимости от размера комиссий

| Комиссии фонда, в год | Вероятность успеха |

|---|---|

| Нет | 36% |

| 0,2% | 28,8% |

| 0,6% | 16,5% |

| 1% | 8,6% |

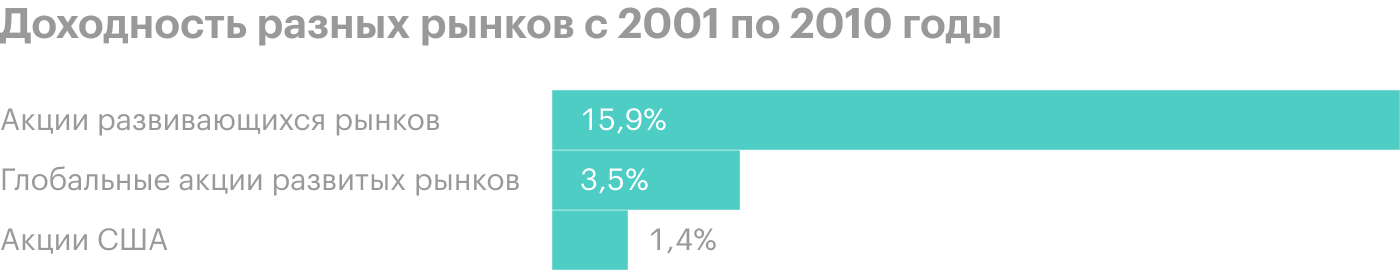

Риск № 4: отсутствие полноценной диверсификации. Правило 4% рассчитывалось для портфелей, состоящих из акций и облигаций США. При этом не рассматривались другие классы активов и альтернативные инструменты вроде золота, коммодити и предметов роскоши.

В частности, компании малой капитализации или международные ценные бумаги могут улучшить доходность портфеля. Особенно когда американский рынок акций очень дорогой.

Например, в статье «Что такое CAPE» я приводил стратегию смещения акцента с американских акций на международные, как только CAPE превышал значение 20. И это позволило бы увеличить годовую доходность на 4 процентных пункта. В то время как S&P 500 в период с 1992 по 2018 год показал 962%, задействование недооцененных глобальных акций дало доходность 3051%.

Исследования показывают, что глобальная диверсификация может снизить волатильность портфеля.

Согласно прогнозам, международные акции, скорее всего, превзойдут акции США в текущем десятилетии: ожидаемая доходность — 8,1% против 4,7%.

По этим причинам стоит рассмотреть добавление в пенсионный портфель как минимум глобальных акций и глобальных облигаций. Ниже показано, как международная диверсификация увеличивает вероятность успеха правила 4%.

Вероятность успеха правила 4% для портфеля 50/50 с глобальной диверсификацией и без

| Что в портфеле | Вероятность успеха |

|---|---|

| Американские и глобальные активы | 56,3% |

| Американские активы | 36% |

Риск № 5: ребалансировка портфеля. С течением времени доли в пенсионном портфеле будут размываться — более рисковые активы будут перетягивать на себя одеяло. Как результат, через десяток лет вы получаете уже не исходную комбинацию: например, планировали портфель 50/50, а он превратился в 80/20.

В этом ничего страшного: согласно пенсионной теории, портфель в этом случае только улучшает свои шансы на успех. Другое дело, что инвестор в этом случае может переживать, ведь его портфель станет более волатильным и будет сильнее падать в кризис. А следование же исходному распределению активов позволит спать спокойно и оградит пенсионера от импульсивных действий с портфелем.

Тему ребалансировки пенсионного портфеля я раскрыл в статье «Как работает ребалансировка».

Общие выводы такие:

- Чем больше пенсионный срок, тем сильнее будет сказываться влияние ребалансировки. В этом случае важно не прогадать с тем, как часто ее делать. Например, при горизонте 50 лет и портфеле 60/40 лучше производить пересмотр портфеля по триггеру 25%, то есть когда доля какого-то из инструментов отклонилась на указанное значение.

- При высоких ставках изъятия или в консервативном портфеле с низкой долей акций лучше вовсе не делать ребалансировку и позволить акциям беспрепятственно расти и набирать вес.

- Слишком частая ребалансировка, например раз в месяц, не вариант. Пенсионер будет тратить слишком много времени на управление портфелем, а комиссионные издержки слишком вырастут. Ведь придется продавать часть активов и докупать просевшие позиции.

Риск № 6: фиксированная ставка изъятия. Принцип вывода денег из портфеля, предложенный Бенгеном, называют «доллар плюс инфляция». Ставка 4% ежегодно корректируется на размер инфляции, чтобы пенсионер мог поддерживать постоянный уровень жизни, цены на продукты ведь растут. Таким образом, каждый год пенсионер может позволить себе ровно ту же потребительскую корзину.

Но такой подход с фиксированной ставкой, учитывая волатильность финансовых рынков, не эффективен. Ведь ежемесячно выводить деньги для жизни пенсионер в основном будет за счет продажи активов.

Во время медвежьего рынка активы сильно просядут — пенсионеру придется продавать их с дисконтом. Это может увеличить риск преждевременного истощения портфеля. Инвестору в такой ситуации гораздо выгоднее временно уменьшить расходы.

И в обратной ситуации, когда рынок безудержно растет, можно увеличить изъятия, пользуясь благоприятным моментом.

Речь не о том, чтобы кардинально менять свой уровень жизни, но имеет смысл проявить некоторую гибкость в расходах, чтобы увеличить свои шансы на успех.

Дополнительную опасность представляет неудачный момент выхода на пенсию, который совпадает с медвежьим рынком и затяжной серией, когда доходность рынка пониженная. Ведь сильные потери капитала в начале пенсионного срока в будущем сложнее компенсировать, и капитал может не успеть восстановиться.

- Например, есть два инвестора с одинаковым пенсионным капиталом 500 000 $, размещенным 50/50 в акциях и облигациях. Но один выходит на пенсию в начале 1973 года, а второй — в 1974 году. Разница всего в год может дать кардинально разные результаты. Инвестор, который вышел на пенсию в начале 1973 года, при ставке изъятия 5% исчерпал бы свой капитал через 23 года. А инвестор, который отправился на заслуженный отдых в 1974 году, сохранял бы на балансе портфеля свыше 300 000 $ на протяжении большей части времени своей 35-летней пенсии, а в конце этого срока по-прежнему имел бы на счете около четверти от изначального капитала.

В следующем разделе приведу пример, как можно динамически регулировать расходы в ответ на колебания рынка.

Как организовать динамические расходы при ставке изъятия 4%

Организуем динамическую модель следующим образом: пенсионер будет рассчитывать свои годовые расходы как 4% от остатка портфеля в конце каждого года.

При этом он проверяет, не выходит ли полученное значение за предварительно установленные пределы. В нашем случае пределы будут такими:

- Потолок расходов = Сумма расходов в предыдущем году + 5%

- Нижний лимит = Сумма расходов в предыдущем году − 1,5%

Это делается для того, чтобы размер пенсии не «гулял» слишком сильно и инвестор мог более или менее поддерживать тот же образ жизни.

Если расчетная сумма превышает значение соответствующего предела, то мы берем за пенсию значение предела.

Рассмотрим конкретный пример. Допустим, инвестор выходит на пенсию с миллионом долларов, а рыночная доходность в первый год составляет 0%. Для простоты также предположим, что инфляции нет, а снятие пенсии происходит в конце года, то есть впервые инвестор выводит деньги через 12 месяцев после выхода на пенсию.

Дальше у нас происходят два сценария, отражающих ту или иную рыночную ситуацию:

- На рынке бычий тренд — на второй год портфель вырастет на 10%.

- На рынке спад — на второй год портфель теряет 10%.

В случае с фиксированным правилом 4% инвестор снимал бы в конце каждого года 40 000 $ — сумма не меняется, ведь инфляция у нас 0%.

А в случае с динамическими расходами мы можем увеличить снимаемую сумму, если капитал растет. Рассчитаем ее.

Мы сделали допущение, что в течение первого года доходность составила 0%, поэтому наш капитал не изменился, и мы просто снимаем 40 000 $ — 4% от 1 млн долларов. Соответственно, в начале второго года на нашем счете 960 000 $.

Сразу посчитаем лимиты, чтобы затем сверить расчетное значение с ними:

- Потолок считаем так: пенсия предыдущего года (40 000 $) плюс 5%. То есть верхний лимит у нас 42 000 $.

- Значение нижнего предела: пенсия предыдущего года (40 000 $) минус 1,5%. То есть 39 400 $.

Теперь рассмотрим наш первый сценарий: рынок вырос в течение второго года на 10% — к концу года баланс портфеля составит 1 056 000 $.

4% от этого значения — 42 240 $. Мы видим, что эта сумма выбивается за верхний лимит, а значит, используем значение последнего — 42 000 $. Это пенсия на второй год в случае бычьего рынка. И в третий год мы вступим с капиталом: 1 056 000 $ − 42 000 $ = 1 014 000 $.

И рассмотрим второй сценарий, когда рынок на второй год показал снижение на 10%. Тогда в конце второго года мы получим 864 000 $ капитала на счете: 960 000 $ − 10%. 4% от этого значения — 34 560 $. Это гораздо меньше нашего нижнего предела, поэтому снимаем 39 400 $, а наш капитал в начале третьего года составит: 864 000 $ − 39 400 $ = 824 600 $.

Возьмем те же исходные условия и динамический принцип расходов и посмотрим, что нам дадут симуляции портфелей в различных прогнозируемых рыночных состояниях. Эти результаты мы сравним с фиксированной ставкой 4%. Распределение активов в портфеле будет такое: 30% — акции США, 20% — глобальные акции, 35% — облигации США и 15% — международные облигации. Пенсионный горизонт — 50 лет. Инфляция все так же нулевая, комиссии и налоги не учитываются.

Ниже мы видим, что в 5-м и 25-м процентиле, то есть в 5 и 25% худших рыночных сценариев пенсионер, использующий фиксированную ставку 4%, рисковал полностью исчерпать активы раньше времени. В то же время у пенсионера с гибкой моделью изъятия все в порядке — правда, в 5% худших сценариев ему пришлось бы потуже затянуть пояс: его расходы в среднем были бы 24 709 $ вместо изначально планируемых 40 000 $. Тем не менее это лучше, чем вовсе остаться без денег.

Зато в благоприятные годы, когда рынки растут, пенсионер может жить на широкую ногу. В 95-м процентиле, то есть в 5% самых удачных рыночных сценариев, пенсионер мог без всяких рисков жить на широкую ногу — на 55 666 $ в год.

Средняя «зарплата» пенсионера на горизонте 50 лет в соответствии распределением рыночных условий

| Результаты рынка | Фикс 4% | Динамические расходы |

|---|---|---|

| 5-й процентиль | 0 | 24 709 $ |

| 25-й процентиль | 0 | 30 497 $ |

| 50-й процентиль | 40 000 $ | 35 418 $ |

| 75-й процентиль | 40 000 $ | 42 326 $ |

| 95-й процентиль | 40 000 $ | 55 666 $ |

Гибкость в расходах пенсионера значительно увеличивает шансы успеха на горизонте 50 лет

| Методика | Вероятность успеха |

|---|---|

| Правило 4% | 56,3% |

| Динамический подход | 90,3% |

Результаты предполагают первоначальный пенсионный капитал 1 млн долларов с распределением активов: 30% — акции США, 20% — глобальные акции, 35% — облигации США и 15% — международные облигации. В сценарии с динамическими расходами инвестор сначала снимает 4% портфеля и корректирует сумму снятия в зависимости от рыночных показателей. Пределы корректировки составляют +5% (потолок) и −1,5% (нижний лимит).

Подводим итоги

Выше мы предоставили шесть допущений, которые делались при разработке правила 4%. Они могут заметно ухудшить показатели портфеля и снизить шанс, что денег хватит на весь пенсионный срок.

Чтобы показать, насколько важны эти моменты для пенсионеров, сделаем расчет четырех сценариев:

- Вариант A предполагает инвестиции только в американские ценные бумаги, горизонт 50 лет, 1% годовой комиссии и фиксированную ставку изъятия — это худший сценарий.

- Вариант B улучшает первый путем диверсификации портфеля с помощью международных акций и облигаций.

- Вариант C улучшает вариант B, снижая комиссию до 0,2% годовых.

- Вариант D улучшает вариант C за счет использования динамических расходов вместо фиксированной ставки изъятия.

В случае А безопасная ставка изъятия составила 2,6%. В этом случае пенсионного капитала должно хватить на 50 лет. Эта ставка значительно ниже изначального правила 4%.

С использованием международной диверсификации — вариант B — безопасная ставка изъятия увеличивается до 2,8%. Снижая комиссии в варианте C, мы увеличиваем ее до 3,3%, а используя метод динамических расходов в варианте D — до 4%.

Таким образом, на 50-летнем горизонте мы можем добиться работоспособности правила 4%, но только с учетом оптимизации стратегии. Без этого оно и на горизонте 30 лет может не сработать.

Запомнить

- Правило 4% создавалось в 1990-х годах для традиционных пенсионеров и подразумевает массу допущений. Для современных последователей движения FIRE имеет смысл рассматривать горизонты от 30 лет. Это потребует уменьшения ставки изъятия или оптимизации стратегии, чтобы капитала с высокой вероятностью хватило на весь срок пенсии.

- В более реалистичных сценариях, когда инвестор несет высокие издержки, на 50-летнем горизонте, правило 4% превращается во что-то вроде правила 2,6%. Безопасная ставка изъятия гораздо ниже.

- Серьезный вклад в эффективность пенсионной стратегии дает регулирование размера пенсии в зависимости от рыночной конъюнктуры. Вполне естественно в тяжелые рыночные времена чуть снизить свои потребности и жить более вольготно, когда с экономикой все в порядке.