Средняя доходность американского рынка акций с 1965 года — около 10% годовых.

Но если вы вложите в американские акции на один год, вы можете получить доходность и −37% — такой результат получили инвесторы в 2008 году. Это риск инвестиций в акции.

Интуитивно все понимают: риск — это вероятность провала. Например, вы ожидали доходность 10% годовых, а получили 40% убытка. Это реализовался риск. Очевидно, что нужно уметь как-то оценивать вероятность такого исхода.

Риск — сложная штука, потому что это уравнение со многими неизвестными. Зачастую риск оценивается по историческим данным и в некотором смысле это как управление автомобилем по зеркалу заднего вида.

Говорить о рисках сложно и интересно. Этим и займемся.

Почему важна оценка риска

Перед инвестированием желательно оценить риск с учетом целей и возможностей. В зависимости от того, сколько у вас денег и на какой срок вы вкладываете, вам подойдут разные инструменты и стратегии.

Например, у вас есть свободные 100 тысяч рублей и вы хотите за год превратить их в 200 тысяч. Тогда покупаете на все деньги акции одной компании второго эшелона и задерживаете дыхание. Риск высокий: в масштабах года эти акции могут обесцениться и на 25%, и на 50%, и даже на 100%. Но могут и подняться в цене на столько же.

Если вы планируете уже сейчас жить на деньги от инвестиций, то скачки в доходности и потоках платежей могут быть недопустимы, ведь вам нужен стабильный доход. В таком случае вам подойдут более предсказуемые инструменты, такие как банковские депозиты, короткие государственные облигации или фонды облигаций.

Обычно считается так:

- акции и фонды акций — рискованный инструмент;

- облигации и фонды облигаций — среднерисковые;

- короткие гособлигации и депозиты — относительно безопасные.

Но у всего есть нюансы.

Премия за риск

Считается, что за более высокий риск инвесторы получают более высокую доходность. Это называется премией за риск.

Если вам нужна стабильность, вы покупаете менее рискованные инструменты, но получаете по ним меньший доход. Если вы готовы рисковать, то покупаете более рискованные инструменты и это может принести больший доход. А может не принести. А может принести убыток.

Например, 100 $, инвестированные в довольно рискованный индекс американских акций 90 лет назад, сейчас превратились бы в 300 000 $. Но та же сотня, инвестированная в сравнительно безопасные американские гособлигации, превратилась бы лишь в 7000 $. При этом суперрискованные акции отдельных компаний подешевели до нуля из-за банкротства.

Чем выше риск, тем выше возможный доход. Ключевое слово — возможный.

Кухонный анализ риска

Прежде чем перейти к качественному и количественному анализу, немного кухонной философии. У аналитиков есть сложные формулы и модели, по которым они считают риск. Они полезны для своих задач, но на практике для нас не так уж нужны. В формулах и моделях используется довольно небольшое число входящих параметров, а мир бесконечно разнообразен и сложен. Поэтому все финансовые расчеты довольно условны и легко разбиваются о суровую реальность с бесконечным числом неизвестных.

Я веду к тому, что для оценки рисков не обязательно погружаться в математические дебри. Просто посмотрите на то, что происходит вокруг.

ЦБ отзывает у банков по три лицензии в неделю. Рискованно ли в такой ситуации иметь депозиты в российских банках или покупать их облигации? Еще как!

В 2007—2008 годах американский рынок акций потерял 45% своей капитализации из-за финансового кризиса. Рискованно ли вкладывать в акции, даже американские? Да!

В 1989 году индекс фондового рынка Японии достиг значения в 38 957 пунктов, но больше никогда к этому значению не возвращался и сейчас находится на уровне около 20 000 пунктов (то есть на 50% ниже). Всегда ли можно досидеть в подешевевших акциях до выхода в прибыль? Пока непонятно, но, как показывает японский рынок на горизонте в 30 лет, не всегда.

19 сентября 2008 года российский индекс РТС вырос на +22,39% за один день. 6 октября 2008 года этот же индекс за один день потерял 19,10%. Готовы ли вы к таким горкам?

Инвестиции на фондовом рынке — это риск. Желательно иметь представление о его размере, чтобы это не стало сюрпризом. Одним способом оценить риск даже без специальных знаний может быть просто изучение того, что случалось ранее, хоть по «Википедии».

Маркировка риска на продуктах

У некоторых финансовых инструментов (например у ETF-фондов) бывает простенькая маркировка уровня риска. Доступные на Московской бирже ETF-фонды работают по европейскому законодательству, которое предписывает каждому фонду иметь маркировку уровня риска по шкале от 1 до 7. 7 — самые рискованные.

Фонд FXRL на российские акций имеет самый высокий уровень риска — 7; фонд FXUS на американские акции — 5; а фонд денежного рынка FXMM — 1, самый низкий. Это значит, что акции FXRL могут завтра сильно подешеветь или подорожать. Если они подешевеют, то вы получите временный убыток. А вот акции FXMM завтра будут стоить примерно столько же, сколько и сегодня. На них вы не заработаете сумасшедшей доходности, но и точно не потеряете деньги. Правда, слово «точно» в ценных бумагах применять нельзя: риск хотя и низкий, но не нулевой.

Аналогичная система маркировки риска есть, например, на сайте американской биржи Nasdaq. Индекс риска — число от нуля до 1000, которое считается по какой-то замороченной формуле. Чем выше число, тем больше риск. Вот значения для нескольких знакомых компаний, индексов и ETF-фонда на облигации:

- «Веон» («Билайн») — 168;

- «Фейсбук» — 87;

- Гугл — 77;

- индекс S&P 500 — 47;

- индекс Nasdaq — 58;

- iShares Floating Rate Bond ETF (FLOT) — 4.

Получается, что акции «Билайна» — в два раза более рискованный инструмент, чем акции «Фейсбука», а сами акции «Фейсбука» в два раза более рискованные, чем акции фондов на индекс S&P 500.

К примерам я добавил и более экзотический инструмент — ETF-фонд среднесрочных корпоративных американских облигаций с плавающей ставкой. Такой пример я добавил, чтобы показать, что индекс риска может быть очень низким:

Простенькие оценки риска на продуктах не позволяют оценить абсолютный размер риска, но позволяют сравнивать разные инструменты, чтобы понять, какие менее, а какие более рискованные.

Качественный анализ и кредитные рейтинги

Если вы хотите сами оценить риск, придется заняться качественным анализом. Это просто умное слово, которое означает «посмотреть своими глазами, найти причины и следствия». Вы смотрите на финансовое состояние компании, ситуацию на рынке и политическую обстановку, делаете какие-то выводы. Это качественный анализ.

На базе экспертных оценок отдельных факторов формируется рейтинг — некое число или буква, которая объясняет, насколько компания хороша. У одних агентств качественные оценки являются основой рейтинга, у других используются наряду с количественными, о которых позже. Рейтинги «кредитные», поэтому они обычно применяются к оценке риска в облигациях, то есть какова вероятность, что компания займет и не вернет.

Кредитные рейтинги не подразумевают какой-то точной вероятности дефолта эмитента. Однако существуют исследования, которые сопоставляют банкротства с рейтингом.

Например, полистайте исследование «Эс-энд-пи»: за последние пять лет было 0 дефолтов эмитентов с хорошим «инвестиционным» рейтингом и 412 дефолтов эмитентов с «неинвестиционным» рейтингом, означающим очень опасный дерзкий актив.

«Инвестиционный» — это вроде как безопасный, вкладывайтесь, мужики. «Неинвестиционный» — сами понимаете.

Рейтинг, как и маркировка ETF, полезен при сравнении облигаций. Например, Т-Банк имеет рейтинг агентства «Фитч» на уровне BB−, а Россия — BBB−. Россия на три ступени выше, то есть инвестировать в облигации России безопаснее.

Инвестиционный класс

| Рейтинг | Описание | |

|---|---|---|

| США | ААА | Наивысшее качество |

| «Микрософт» | АА+ | Высокое качество |

| АА | ||

| АА– | ||

| А+ | Качество выше среднего | |

| А | ||

| А– | ||

| BBB+ | Качество ниже среднего | |

| BBB | ||

| Россия | BBB— |

Неинвестиционный класс

| Рейтинг | Описание | |

|---|---|---|

| BB+ | Спекулятивные с заметным риском | |

| BB | ||

| Т-Банк | BB– | |

| «Аэрофлот» | B+ | Спекулятивные c высоким риском |

| B | ||

| B– | ||

| CCC+ | Низкое качество, очень высокий риск | |

| CCC | ||

| CCC– | ||

| C | Дефолт неизбежен | |

| D | В дефолте |

Обычно если вы совсем ничего не знаете о компании, то по рейтингу можно быстро понять — это совсем мусор или, может быть, что-то стоящее. Чем ближе к началу алфавита, тем более стоящее.

При более детальном изучении большую ценность представляет не сам рейтинг, а динамика: растет он или падает и каков прогноз. Например, в ноябре 2016 года агентство «Фитч» повысило рейтинг Т-Банкас B+ до BB− со стабильным прогнозом.

Количественный анализ и волатильность

Под количественным анализом обычно подразумевается статистический анализ больших массивов данных, на основании которых ищутся какие-то взаимосвязи. Это математическая магия.

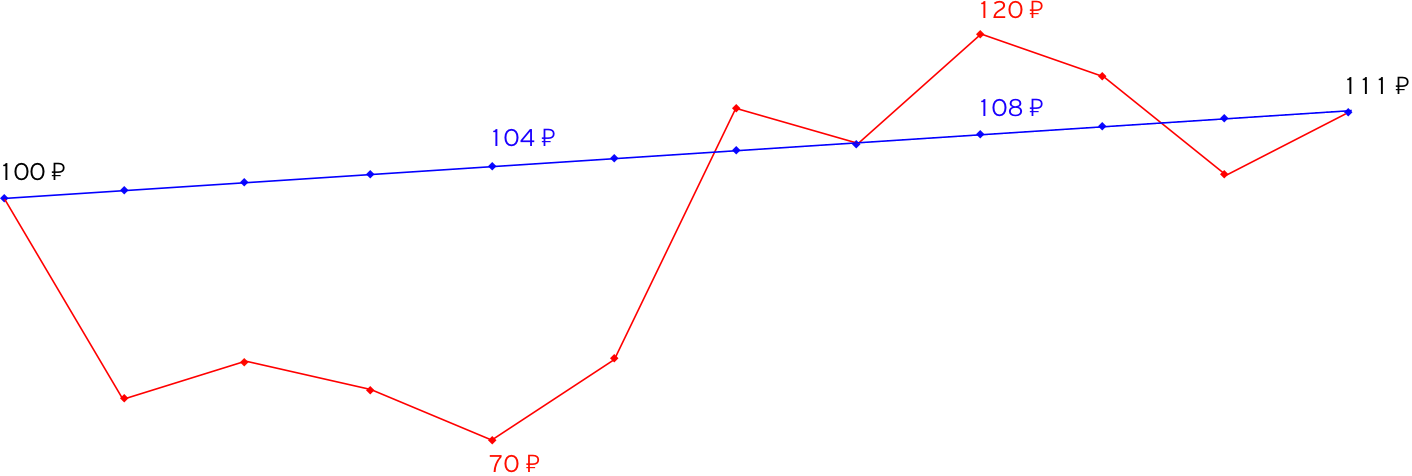

Представьте, что я купил две акции — «синюю» и «красную», заплатив за каждую по 100 рублей, и продержал их в течение года. К концу года каждая из акций стоит 111 рублей:

С точки зрения результата за год акции вроде бы не отличаются и показали одинаковую доходность. Но акции проделали разный путь к одинаковому результату, и изменчивость цены (как следствие — доходности) «красной» акции оказалась более высокой.

Какую акцию вы выберете при прочих равных: более спокойную синюю или более буйную красную?

Считается, что риск инвестиций в «красную» акцию выше. У нее более высокая волатильность — то, насколько доходность в отдельные более короткие периоды отклоняется от некоторого среднего показателя. Грубо говоря, насколько сильно «колбасит» цену.

Волатильность — это количественный показатель, отражающий риск. Волатильность обычно выражена в процентах разброса доходности в годовом исчислении. Я не буду вдаваться в математическое шаманство, главное:

Чем больше волатильность, тем больше риск.

Волатильность ETF-фондов обычно рассчитывается управляющей компанией и публикуется на сайте фонда. Индекс риска на сайте Nasdaq тоже имеет в своей основе волатильность.

Европейский регулятор считает, что волатильность в годовом исчислении до 0,5% — это низкий риск, а всё, что выше 25%, — это крайне высокий риск.

Помните шкалу от 1 до 7 для ETF-фондов, доступных на Московской бирже? Вот ее расшифровка в терминах волатильности:

| Оценка | Волатильность |

|---|---|

| 1 | 0% — 0,5% |

| 2 | 0,5% — 2% |

| 3 | 2% — 5% |

| 4 | 5% — 10% |

| 5 | 10% — 15% |

| 6 | 15% — 25% |

| 7 | 25% — ∞ |

Значения волатильности не только показывают некоторый диапазон разброса доходности, но и дают оценку вероятности нахождения доходности в этом диапазоне.

Для сравнения: текущая волатильность ETF-фонда EMRUS на российские акции на промежутке в три года составляет почти 30%, фонда IVV на американские акции индекса S&P 500 — 10%, а фонда FLOT на американские корпоративные облигации — 0,38%.

Недостатком количественной оценки риска на исторических данных является то, что прошлые результаты не гарантируют будущих. Какие-то неожиданные события могут заставить цены выйти за оценочные границы. Помните вождение машины по зеркалу заднего вида? Вот.

Кроме того, при снижении волатильности риски накапливаются из-за их недооценки: люди думают, что риск низкий, и начинают использовать кредитные плечи или непропорционально увеличивать вложения. Когда риск начинает неожиданно расти, карточный домик рушится и все в панике распродают активы, тем самым еще больше увеличивая волатильность.

Запомнить

- Риск — это шанс не получить ожидаемую доходность.

- Мир всё время меняется — меняется и поведение финансовых инструментов. Оценка на базе исторических данных не гарантирует точность такой оценки в будущем.

- Если всё слишком сложно, то нужно выбирать инструменты с маркировкой риска. Еще проще выбирать по классам активов: депозиты — низкий риск, облигации и фонды — средний, акции — высокий.

- Нужно выбирать уровень риска под свои горизонты инвестирования и задачи.

- Нет правильных ответов, есть только выбор.

В Учебнике Т—Ж есть бесплатный «Курс по инвестированию для начинающих». Пройдите его, чтобы точнее оценить, какой уровень риска в инвестировании подойдет именно вам.