Как работает стратегия ротации секторов в портфеле

S&P 500 — это прекрасно, но можно улучшить портфель, если делать акцент на секторы, которые лучше проявляют себя в той или иной фазе экономического цикла.

О том, какие 11 секторов выделяют в рамках S&P 500, я подробно писал в статье «Как устроено деление экономики по секторам».

Ротация секторов — это стратегия, при которой инвестор в зависимости от ситуации на рынке концентрирует большую долю капитала в сильных секторах. Такой подход подразумевает активное управление портфелем и глубокий анализ рынка, но в некоторых случаях может подойти и пассивным инвесторам — например, чтобы ограничить риски в преддверии рецессии.

В этой статье разберемся, как устроена ротация секторов.

Что такое циклические и защитные секторы

Экономика развивается циклически. По мере того как она расширяется или сжимается, меняются и финансовые показатели компаний.

Когда производство замедляется, сокращаются доходы населения и растет безработица, люди массово начинают экономить — например, откладывают покупку автомобиля или поездку в отпуск до лучших времен. Как результат, автомобильные концерны и туристические компании теряют в выручке, а какие-то из них могут даже обанкротиться. Например, в 2020 году компания по аренде машин Hertz подавала на банкротство из-за последствий коронавируса.

Компании, чувствительные к перепадам экономики, называют циклическими — их финансовые потоки то растут, то падают.

Но существуют и защитные отрасли, где у компаний более или менее стабильная выручка на протяжении всего бизнес-цикла. Например, это коммунальные предприятия или производители продуктов питания: они предлагают товары первой необходимости, от которых потребители не откажутся даже в кризис. Еще сюда можно отнести оборонные предприятия: их основным заказчиком выступает государство, поэтому бюджет и заказы расписаны на несколько лет вперед.

Стратегия ротации секторов предполагает, что инвестор смотрит на рынок в свете его секторального деления, а не следит за каждой акцией по отдельности. Хотя это не исключает того, что при покупке отдельных акций нужно проводить тщательный фундаментальный анализ, чтобы отсеять неперспективные и финансово слабые компании.

Есть и другой вариант — инвестировать в секторальные ETF. В этом случае управление портфелем станет проще, но придется платить комиссию фондам. В частности, на Московской бирже торгуются фонды, позволяющие частично или полностью охватить тот или иной сектор индекса S&P 500.

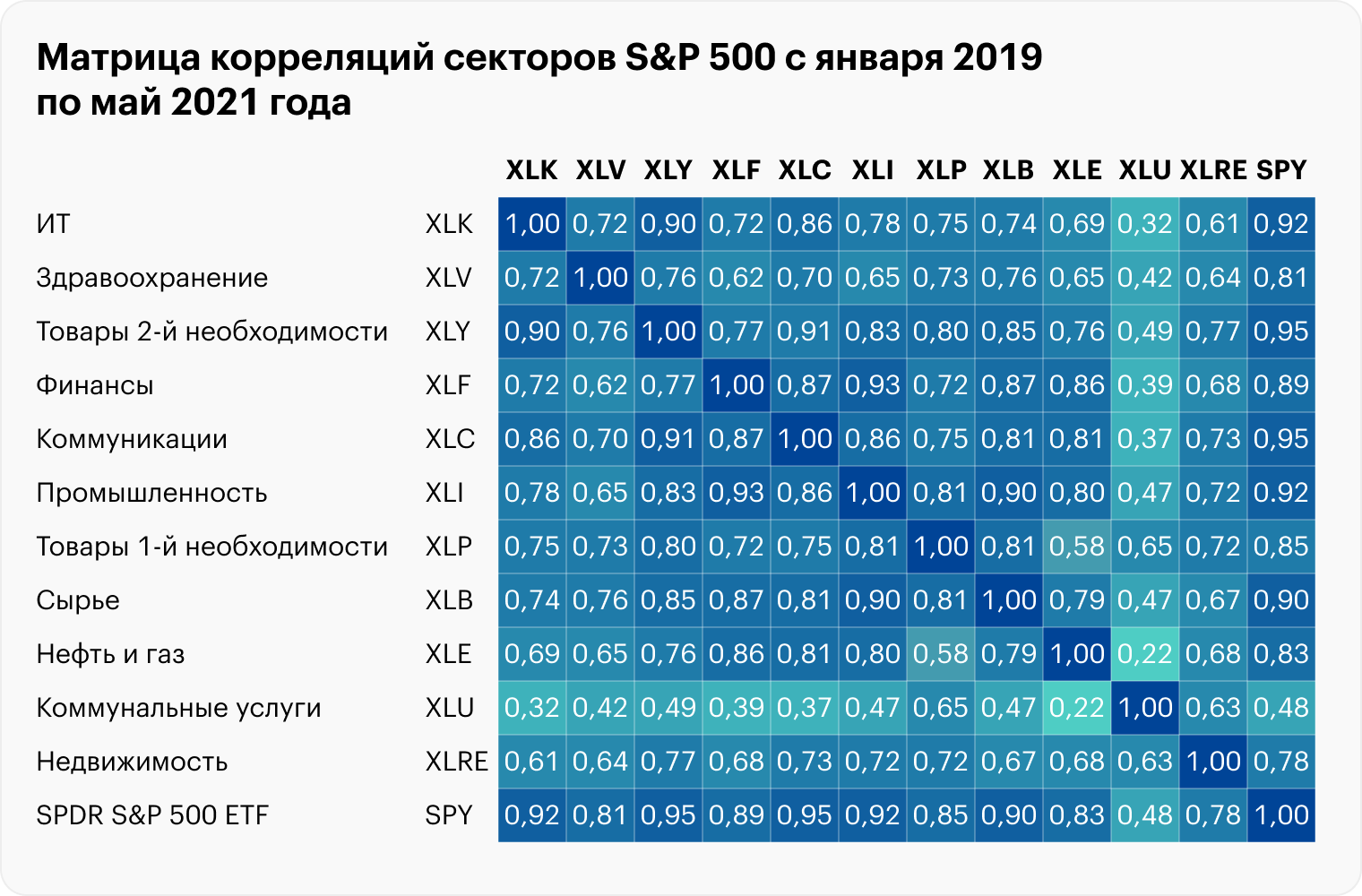

В каждом из 11 секторов индекса S&P 500 в основном объединены компании со схожей бизнес-моделью, поэтому все они обычно двигаются синхронно. Поэтому секторы тоже приобретают циклический или защитный характер. Например, классические циклические секторы — это товары второй необходимости, сырьевой, нефтегазовый и промышленный секторы. А защитными считаются товары первой необходимости, коммунальный сектор, здравоохранение.

При благоприятных экономических условиях чувствительные компании растут лучше — и инвестор, сделавший акцент на такие секторы, может захватить этот рост. А если перспективы ухудшаются и на горизонте маячит рецессия, инвесторы перекладывают капитал в защитные активы, в которых надежнее переждать падение рынка. В этом и заключается суть стратегии.

Экономические фазы обычно длятся годами, а рецессия наступает в среднем каждые 8—10 лет, поэтому такой подход может подойти и пассивному инвестору.

Разбивка индекса S&P 500 по секторам в феврале 2023 года

| Сектор | Доля в индексе |

|---|---|

| ИТ | 26,5% |

| Здравоохранение | 14,7% |

| Финансовый | 11,7% |

| Товары второй необходимости | 10,6% |

| Промышленный | 8,4% |

| Коммуникационные сервисы | 7,8% |

| Товары первой необходимости | 6,7% |

| Нефтегазовый | 5,1% |

| Коммунальный | 2,9% |

| Сырьевой | 2,8% |

| Недвижимость | 2,8% |

Какие циклы запускают ротацию секторов

Вот наиболее распространенные циклы, на основе которых можно производить секторальную ротацию.

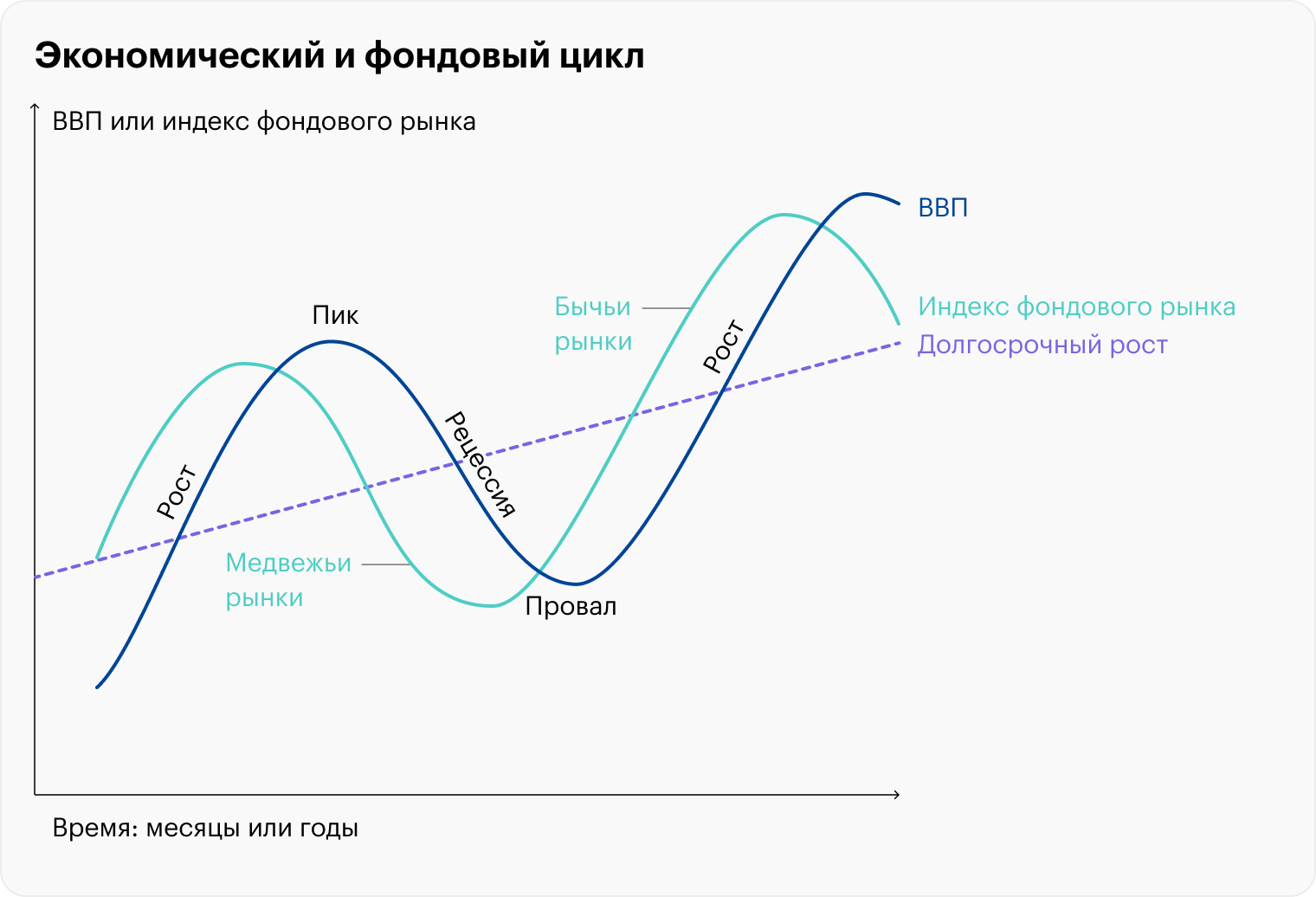

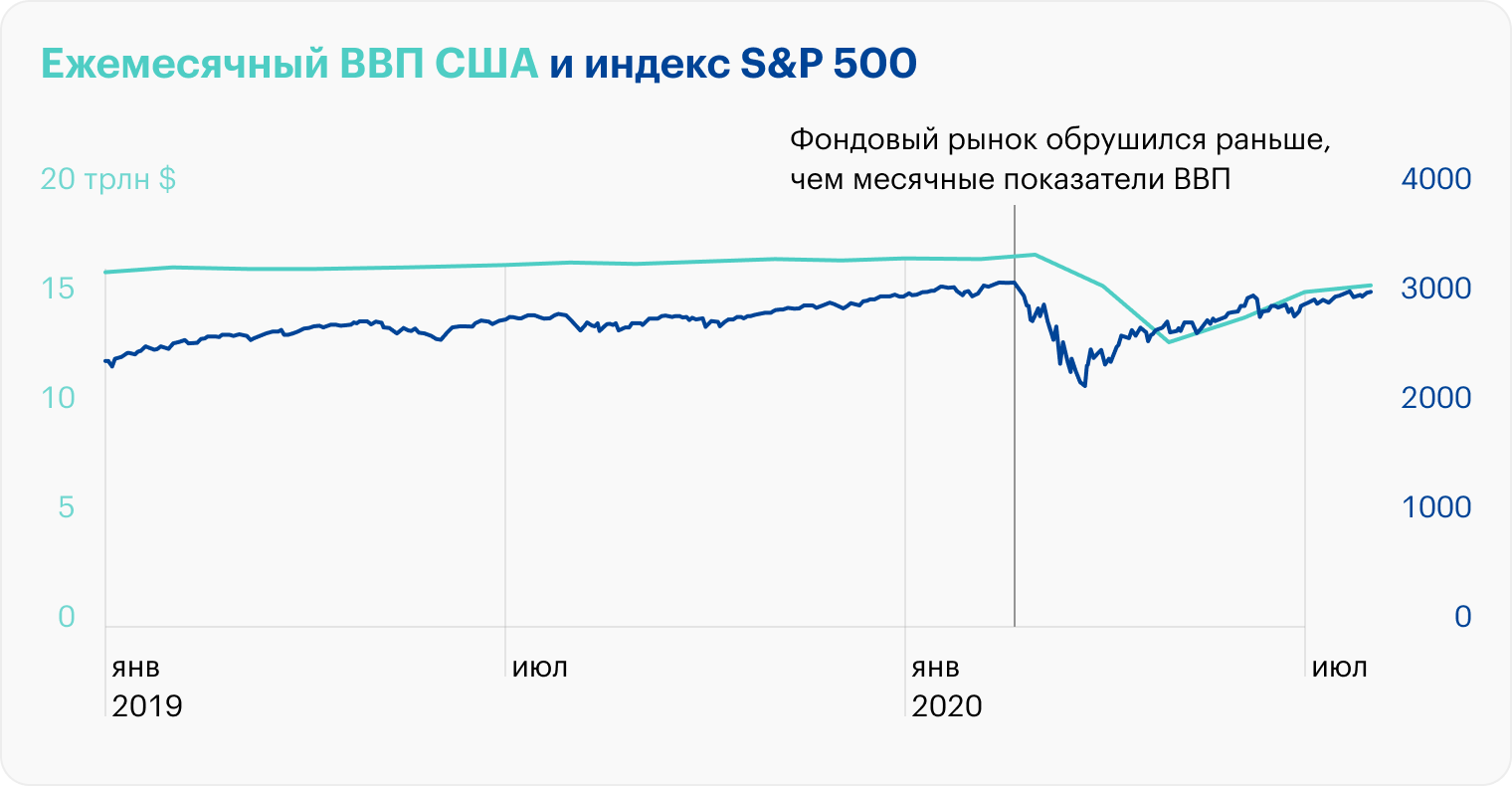

Рыночный цикл. Обычно опережает экономический цикл, поскольку инвесторы принимают решения, ориентируясь на будущее, и рынок отражает их ожидания. Поэтому в зависимости от текущего состояния рынка можно предвидеть, какие секторы в ближайшем будущем проявят себя лучше. Замечу, что речь идет не всегда о том, что сектор обязательно вырастет. Во время кризиса падает все, просто в защитных секторах распродажа будет меньше.

Экономический цикл. Поскольку экономические данные публикуются реже, этот цикл отстает от движений рынка. Тем не менее именно он служит основой и фактическим подтверждением рыночного тренда.

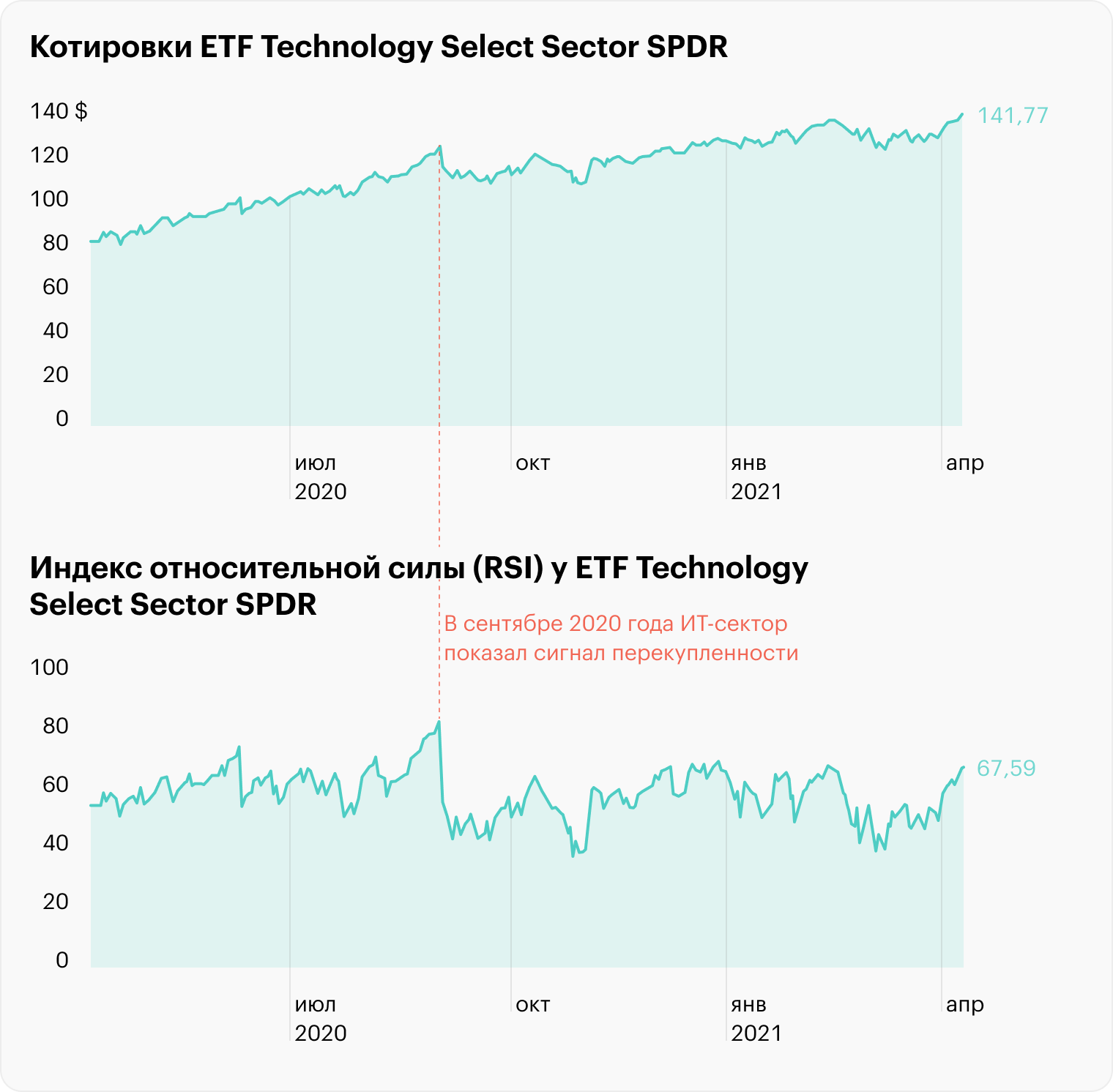

Цикл перепроданности и перекупленности. Перекупленность рынка возникает, когда акции — либо в целом, либо в определенном секторе — растут в течение длительного периода без ощутимой коррекции. С перепроданностью обратная картина. Определить то или иное состояние можно с помощью технического анализа и такого индикатора, как RSI — индекса относительной силы.

При перекупленности или перепроданности предполагается, что рынок в скором времени должен изменить текущую тенденцию. Таким образом, капитал можно переложить из дорогостоящего сектора в более дешевый. У таких шагов скорее тактический характер, поэтому долгосрочному инвестору они не подходят и мы не будем их подробно рассматривать.

Инвесторы могут также ориентироваться и на другие циклы, например на фактор сезонности. Ведь показатели компаний в той или иной сфере могут зависеть от текущего времени года. Например, зимой продажи газа выше, чем в летнее время. Но подобная схема в рамках долгосрочного инвестирования — также тактическая.

Как устроен рыночный цикл. Фондовый рынок, как и мировая экономика, проходит четырехэтапный цикл:

- Дно рынка происходит в конце медвежьего тренда. Хотя в целом настроения рынка еще негативные, они начинают меняться на нейтральные. Инвесторы начинают набирать позиции в перспективных акциях, пока они дешевые.

- Бычий рынок. Стоимость акций растет, настроения игроков все более позитивные, количество инвесторов растет, цены разгоняются.

- Вершина рынка. Трейдеры, которые накопили позиции по выгодным ценам, начинают фиксировать прибыль по мере того, как цены на акции становятся перекупленными. Бычий рынок выдыхается, формируя рыночную вершину. Среди инвесторов в это время неоднозначные настроения.

- Медвежий рынок: цены на акции резко снижаются, так как происходит паническая распродажа.

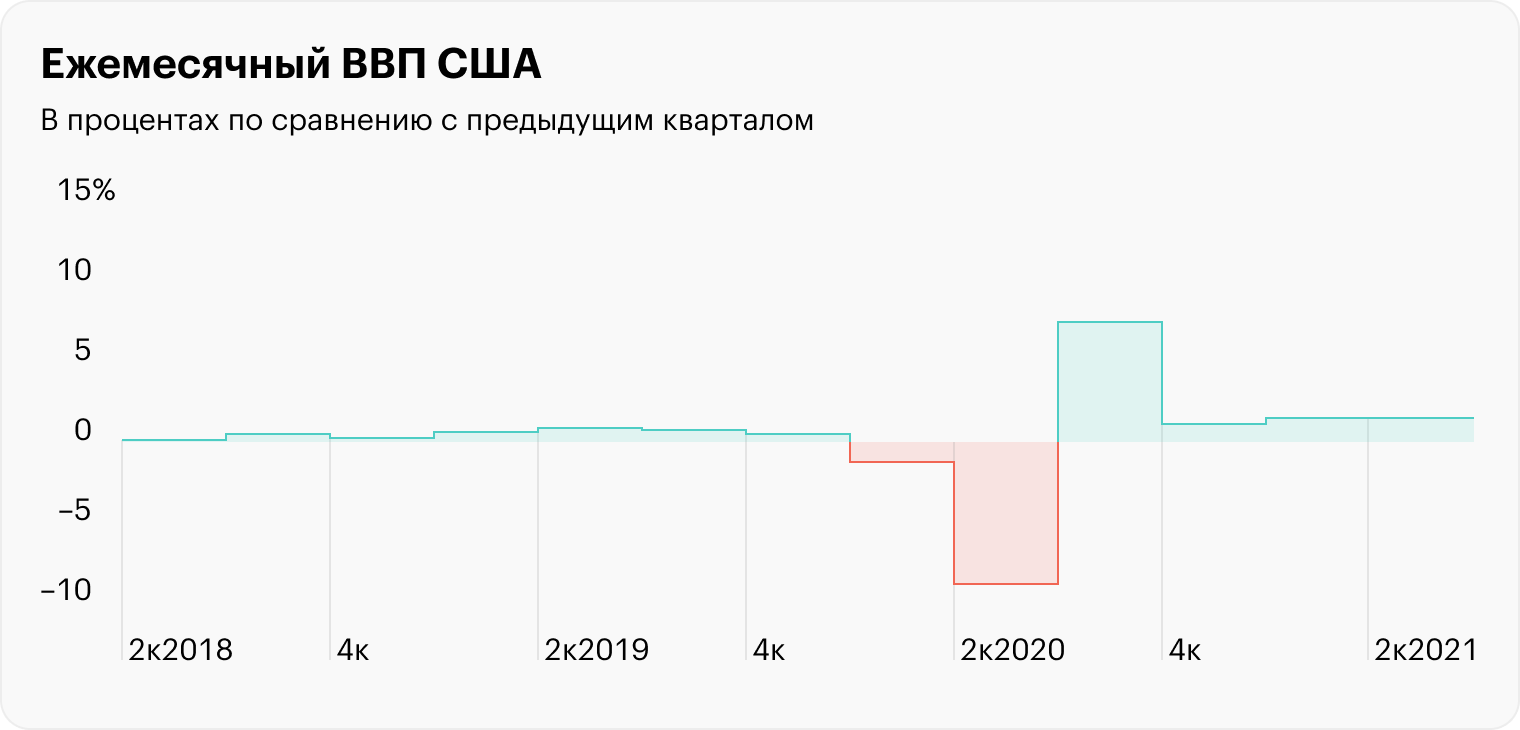

В феврале 2020 года, когда пандемия приобрела серьезные масштабы, последовал медвежий рынок: S&P 500 в моменте просел на 35% от предыдущего максимума. Но это был самый короткий медвежий рынок в истории — он продлился всего 33 дня. К апрелю 2020 года рынок достиг дна — и началась новая фаза накопления. Правда, уже через два года, в середине июня 2022 года, рынок снова вошел в медвежью фазу: просадка — более 23% от январского максимума.

Инвесторы работают на опережение, в основном полагаясь на экономическое состояние и прогнозы. Поэтому именно бизнес-цикл лежит в основе рыночного, хоть он и констатируется с запозданием. Например, наступление рецессии признается постфактум, когда два квартала подряд фиксируется замедление темпов ВВП.

Углубимся в понимание экономического цикла и посмотрим, как можно определить, какая сейчас фаза.

Стадии рыночного цикла и секторы, хорошо проявляющие себя в той или иной фазе

| Стадия цикла | Что происходит | Каким секторам лучше всего |

|---|---|---|

| Фаза накопления | Инвесторы ожидают разворота медвежьего рынка и готовятся переложить капитал в экономически чувствительные секторы | Коммуникационные сервисы Товары первой необходимости Здравоохранение ИТ Коммунальный |

| Бычий рынок | Дно рынка пройдено, и худшее позади. Экономическая активность растет, и циклические секторы тоже | Товары второй необходимости Нефтегазовый Промышленный Сырьевой Недвижимость ИТ |

| Вершина рынка | Экономический рост достигает пиков, ключевые ставки начинают расти. Инвесторы готовятся переложить капитал в менее экономически чувствительные секторы | Коммуникационные сервисы Финансовый Сырьевой |

| Медвежий рынок | Экономическая активность падает. Инвесторы уходят от циклических секторов в пользу защитных | Товары второй необходимости Здравоохранение Коммунальный |

Фазы бизнес-цикла и секторы

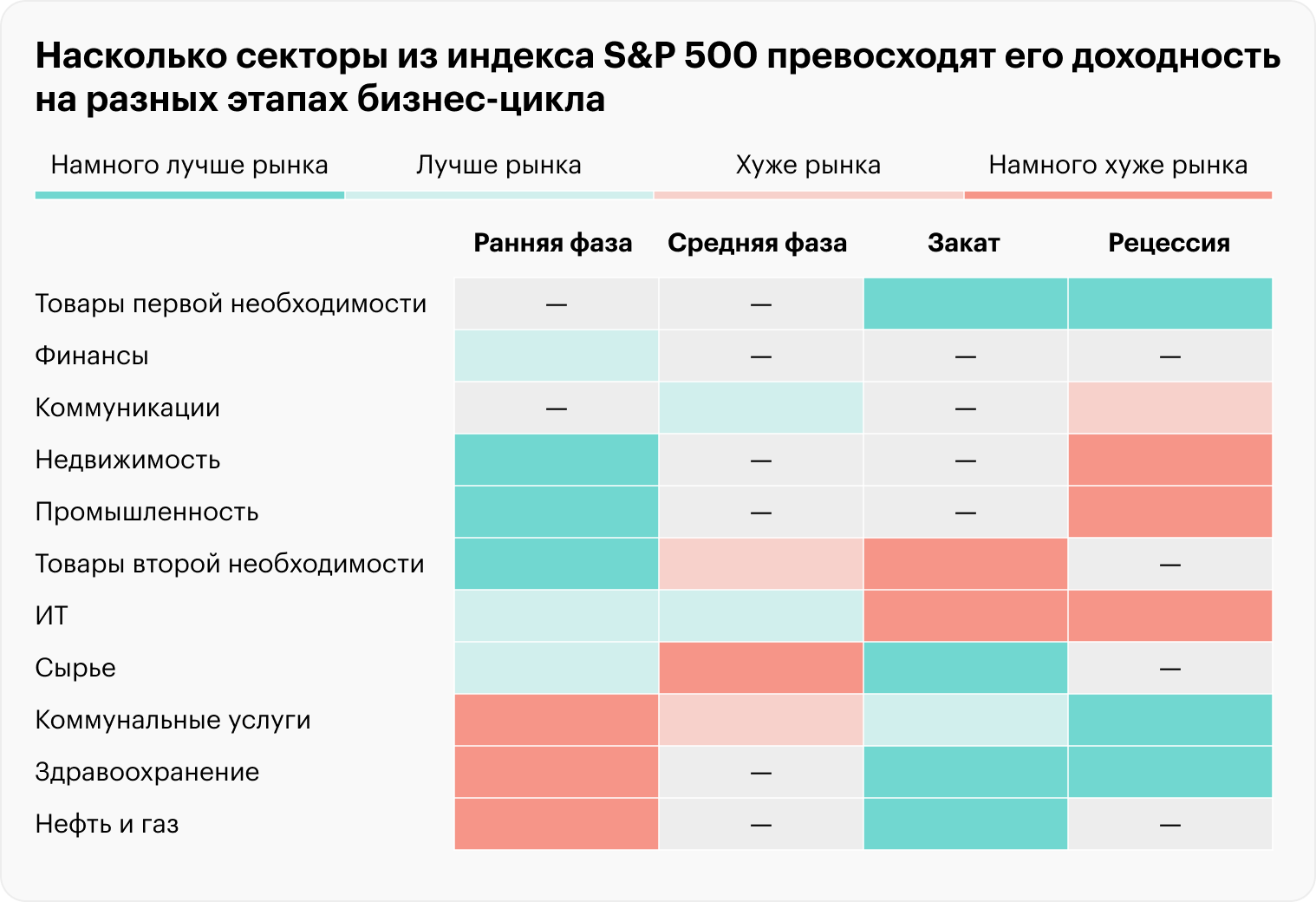

Понимание, в какой фазе делового цикла мы находимся, позволяет произвести ротацию секторов, чтобы подготовить портфель к грядущим экономическим изменениям.

Например, перед рецессией есть смысл сократить доли циклических секторов в пользу защитных, а когда на фондовом рынке будет заканчиваться медвежий тренд и начнется фаза накопления в ожидании восстановления экономики — переложить капитал в растущие активы и циклические секторы.

В рамках делового цикла выделяют четыре фазы: раннюю, среднюю, закат и рецессию.

Ранняя фаза. Характеризуется резким восстановлением после рецессии. Экономическая активность и производственные мощности растут, рост ВВП ускоряется.

Денежно-кредитная политика в этой фазе мягкая: создаются благоприятные условия кредитования, инвестиции и занятость населения растут.

Fidelity в своем исследовании проанализировали поведение рынков с 1962 года и установили, что ранняя фаза в среднем длится около года и сопровождается ростом рынка примерно на 20%.

В этой фазе выигрывают финансовые организации: кредитование на подъеме, ожидается рост ключевых ставок. Растут продажи товаров длительного пользования. Как результат — наилучший рост демонстрируют финансовый сектор, товары второй необходимости и недвижимость.

Еще на ранней фазе в ожидании дальнейшего роста экономики положительно проявляют себя ИТ, промышленный и сырьевой секторы.

Средняя фаза — обычно самая затяжная, в среднем 3,5 года. Рынок растет, возрастает конкуренция, полностью задействуются производственные и трудовые мощности. Часто наблюдается рост инфляции, но умеренный, так как предложение высокое.

ИТ-сектор проявляет себя в этой фазе лучше всех: растет количество предприятий и усиливается цифровизация бизнеса. А в секторе коммуникационных сервисов процветают отрасли медиа, развлекательных и интерактивных услуг.

На эту фазу приходится наибольшее число коррекций на фондовом рынке — лидерство секторов часто меняется, а разница между их показателями минимальна.

Закат длится в среднем 1,5 года. Экономика замедляется, на рынке наблюдается перепроизводство товаров и услуг — запасы на складах растут, а продажи падают.

В лидеры обычно выходит нефтегазовый сектор, потому что он зависит от котировок нефти, а они обычно растут из-за формирующегося к этому времени инфляционного давления. В таких условиях центральные банки могут начать искусственное стимулирование экономики.

Видя первые признаки наступающей рецессии, инвесторы начинают перекладывать капитал в защитные активы.

Рецессия. Экономика охлаждается после многолетнего роста. Прибыль корпораций и производство резко снижаются, запасы на складах и продажи падают. Растет безработица. Центральные банки активно стимулируют экономику, например снижением ключевой ставки, чтобы сделать кредиты более дешевыми.

Фаза рецессии исторически самая короткая: в среднем чуть меньше года. В 2020 году рецессия в США продлилась всего два месяца. Отрицательные темпы ВВП американская экономика показала также в первом — втором кварталах 2022 года, что технически означает рецессию. Но другие индикаторы, такие как безработица и уровень потребления, были в порядке, поэтому рецессию не объявляли.

В это время происходит перезагрузка: неэффективные компании отмирают, а сильные занимают их рынок и выходят на новый виток роста.

Стадии экономического цикла и секторы, хорошо проявляющие себя в той или иной фазе

| Стадия цикла | Что происходит | Каким секторам лучше всего |

|---|---|---|

| Рецессия | Замедляются темпы ВВП, падает производство, негативные покупательские настроения, мягкая кредитно-денежная политика, снижаются ключевые ставки | Товары первой необходимости Здравоохранение Коммунальный |

| Ранняя | Рефляция, восстанавливаются темпы роста ВВП. Низкие, но стабильные ключевые ставки | Товары второй необходимости Коммуникационные сервисы Промышленный Сырьевой Недвижимость ИТ |

| Средняя | Постепенное замедление темпов роста ВВП, растущая инфляция и повышенные ключевые ставки | Товары второй необходимости Нефтегазовый Финансовый Сырьевой |

| Закат | Производственная активность падает, снижаются покупательские настроения. Высокая инфляция | Коммуникационные сервисы Товары первой необходимости Здравоохранение Коммунальный |

Как предвидеть фазы бизнес-цикла

О текущем положении дел в экономике той или иной страны мы можем судить по основным макроэкономическим маркерам.

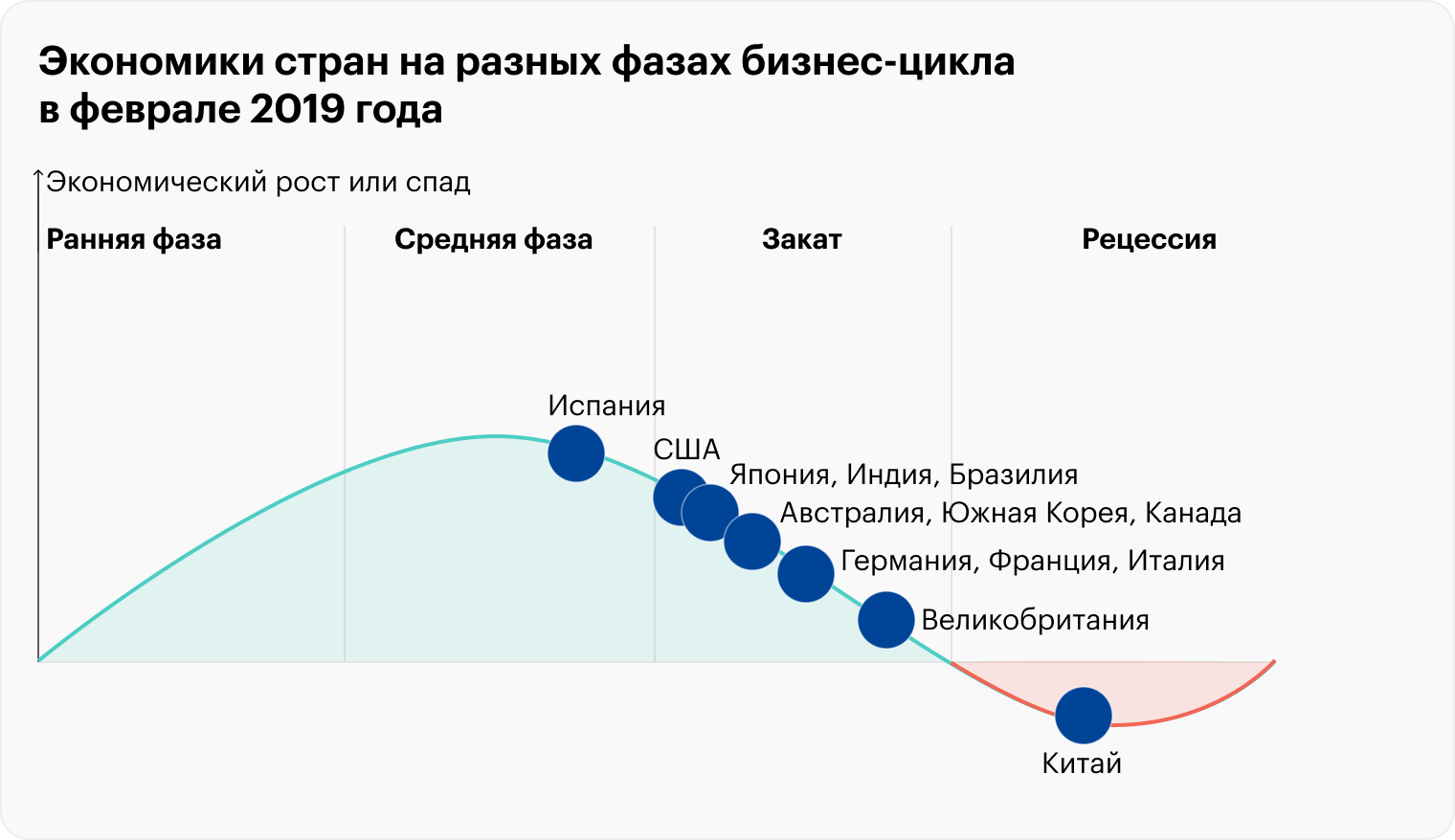

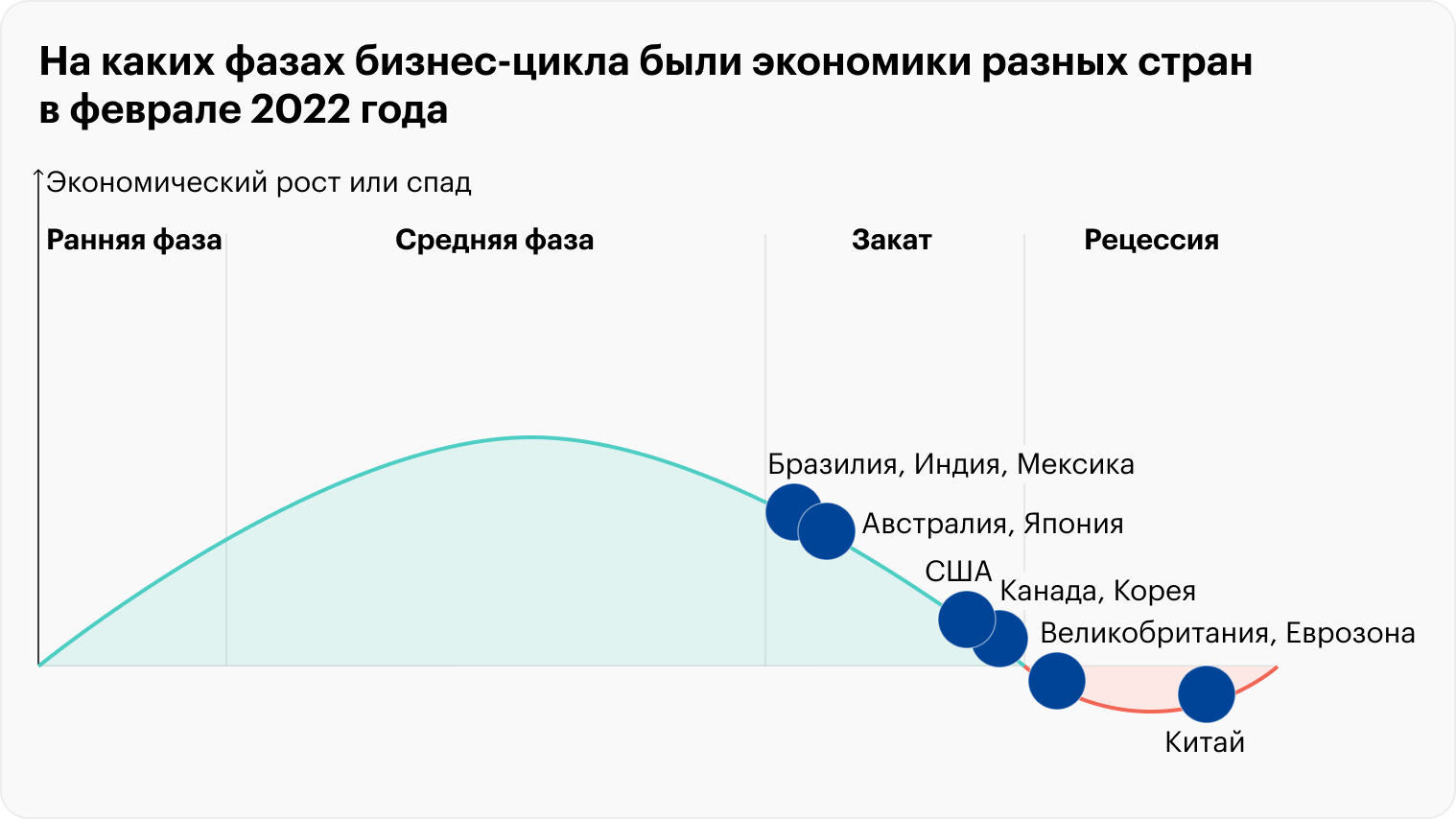

Сейчас экономики тесно интегрированы и имеют общие производственные и логистические цепочки, экономические фазы в разных странах сменяются более или менее синхронно, хотя некоторые страны проходят их раньше. Например, Китай первым вступил в рецессию 2020 года и первым выскочил из нее.

Еще развитые рынки обычно выступают потребителями для развивающихся, которые экспортируют в основном сырьевую продукцию. Поэтому экономические потрясения в развитых экономиках задают глобальный тренд и отражаются на развивающихся.

Вот маркеры, на основе которых определяется та или иная фаза делового цикла:

- Динамика ВВП, валового внутреннего продукта. Это совокупная стоимость всех конечных товаров и услуг, произведенных в стране. Данные публикуются статистическим бюро ежеквартально, поэтому маркер запаздывает. Можно посмотреть уровень ВВП США.

- Состояние рынка труда, а именно текущий уровень безработицы. Это также запаздывающий маркер, поэтому часто используют его опережающий показатель — количество первичных заявок по безработице.

- Уровень производства, или индекс деловой активности PMI. Он отражает деловую активность за предыдущий месяц. Значение индекса ниже 50 указывает на снижение производства — и если тенденция сохраняется в течение нескольких месяцев, можно говорить об экономическом спаде. Значение выше 50 говорит о том, что производство растет.

- Спрос на кредитование. Чем больше кредитов, тем больше потребление и доходы предприятий. Снижение кредитования — негативный сигнал.

- Динамика корпоративных прибылей. Если прибыли падают, то предприятия испытывают трудности, сворачивают производство и сокращают работников.

- Монетарное регулирование со стороны центральных банков — изменение процентных ставок, программы количественного смягчения. Во многом это зависит от уровня и динамики инфляции.

- Уровни продаж и запасов на складах предприятий. Зависят от положения дел — как показано в таблице ниже.

Эти семь маркеров помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем. Ниже видна связь маркеров с фазами бизнес-цикла.

Маркеры и их связь с фазами бизнес-цикла

| Ранняя фаза | Средняя фаза | Закат | Рецессия | |

|---|---|---|---|---|

| ВВП | Восстановление ВВП | Пик темпов роста | Темпы роста падают | Стагнация или падение ВВП |

| Рынок труда | Восстанавливается | Занятость населения растет | Безработица на минимуме | Рост безработицы |

| Промышленность | Восстанавливается | Высокие темпы роста | Промышленность остывает | Падение производства |

| Кредиты | Рост кредитования | Устойчивый рост займов | Темпы роста падают | Стагнация |

| Прибыли компаний | Доходы быстро растут | Пик роста доходов | Доходы под давлением | Доходы снижаются |

| Регулирование ЦБ | Стимулирование продолжается | Нейтральное | Ужесточается | Переход к стимулированию |

| Запасы на складах | Продажи растут, запасы низкие | Продажи и запасы растут | Продажи падают, запасы растут | Продажи и запасы падают |

Растущие и стоимостные акции

Еще один способ взглянуть на ротацию секторов — через призму растущих и стоимостных бумаг.

Это два фактора, иными словами — драйвера, за счет которых актив в долгосрочной перспективе превосходит среднерыночный показатель.

Акции роста представляют компании, которые, как считается, должны со временем превосходить рынок за счет перспективности. Это, как правило, технологические компании, которые не платят дивиденды, а всю прибыль направляют на исследования, разработки (R&D) и экспансию рынка. С такими бумагами инвесторы связывают высокие ожидания, поэтому они высоко оценены и обычно дорогие относительно своей фундаментальной стоимости. Например, это Amazon или Tesla.

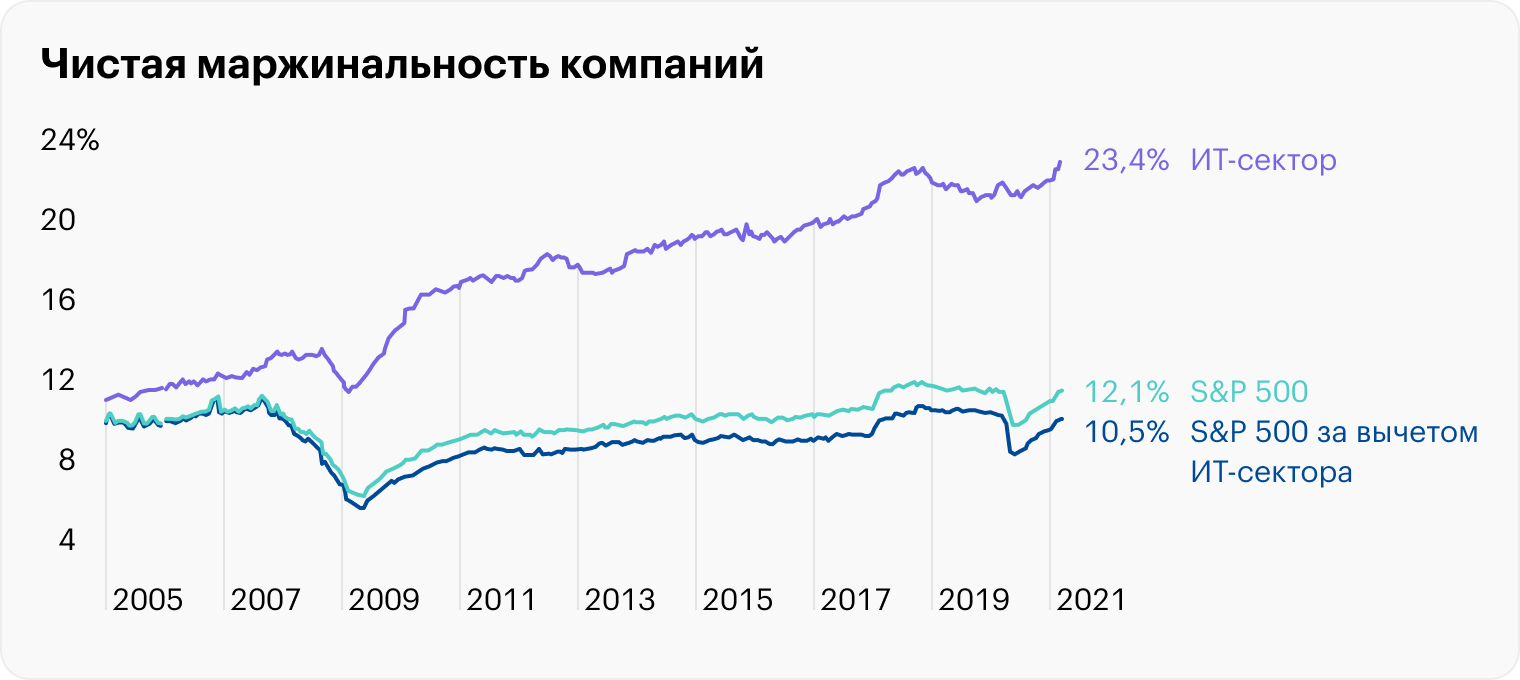

Растущие компании обычно создают продукцию с высокой добавленной стоимостью, что обеспечивает бизнесу высокую маржинальность. Это дает компании сверхприбыли и определенный запас прочности, если продажи падают.

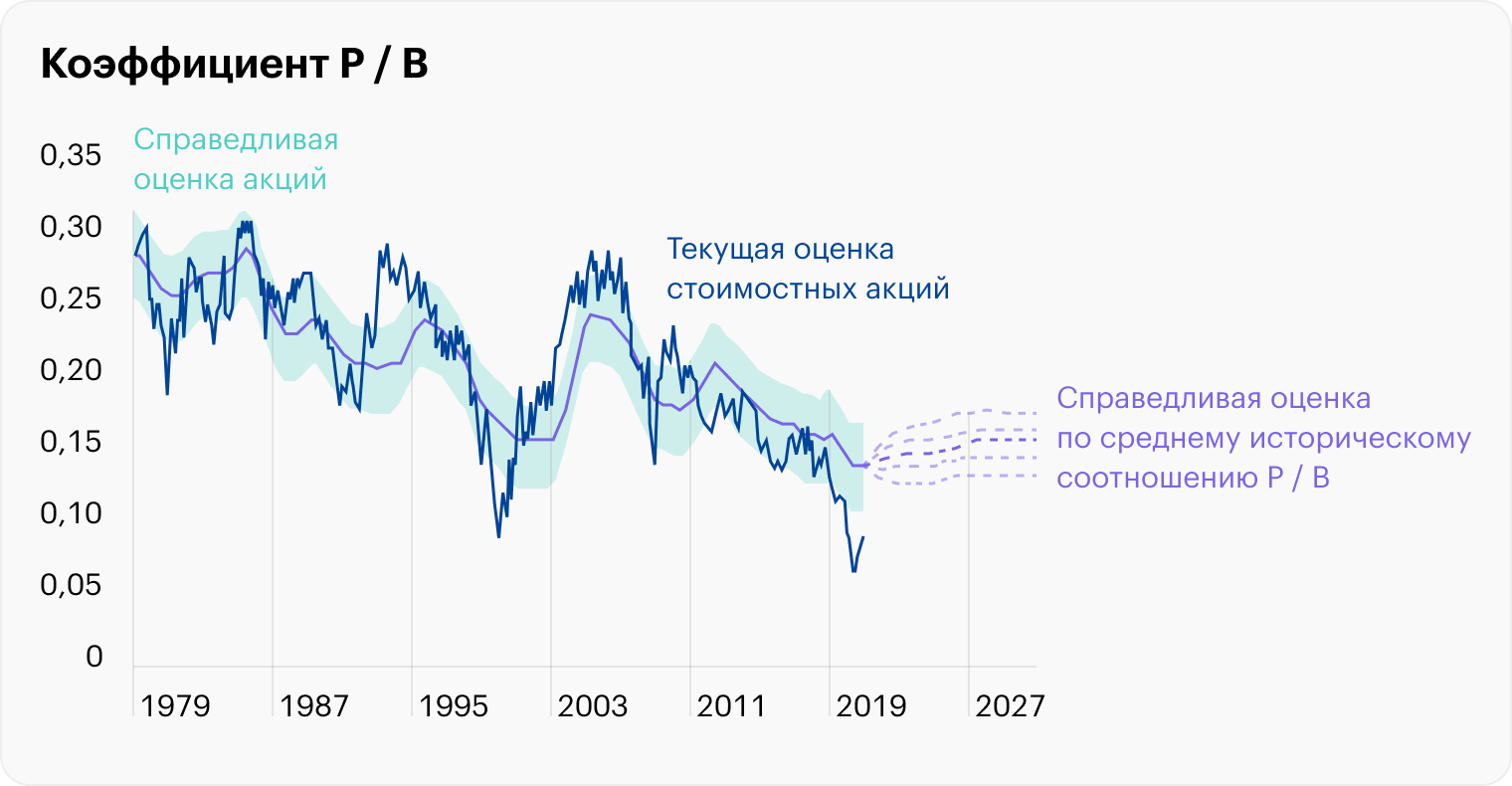

Стоимостные акции — это недооцененные компании по таким коэффициентам, как P / E и P / B. Таким образом, их потенциально высокая доходность обусловлена тем, что их цена рано или поздно придет к справедливой отметке. Кроме того, эта категория представляет преимущественно компании с традиционной бизнес-моделью, часто это дивидендные плательщики — те, кто делится прибылью с акционерами. Примеры — классические банки или телекомы.

Это разделение в некоторой степени условное: ведь растущие акции теоретически могут также стать недооцененными со стороны рынка, попав в разряд стоимостных — тогда стоимостный фактор будет работать на них. Или какой-нибудь дивидендный аристократ, год от года повышающий дивиденды, также может в некоторой степени захватывать фактор роста — его котировки могут расти за счет постоянного роста выплат.

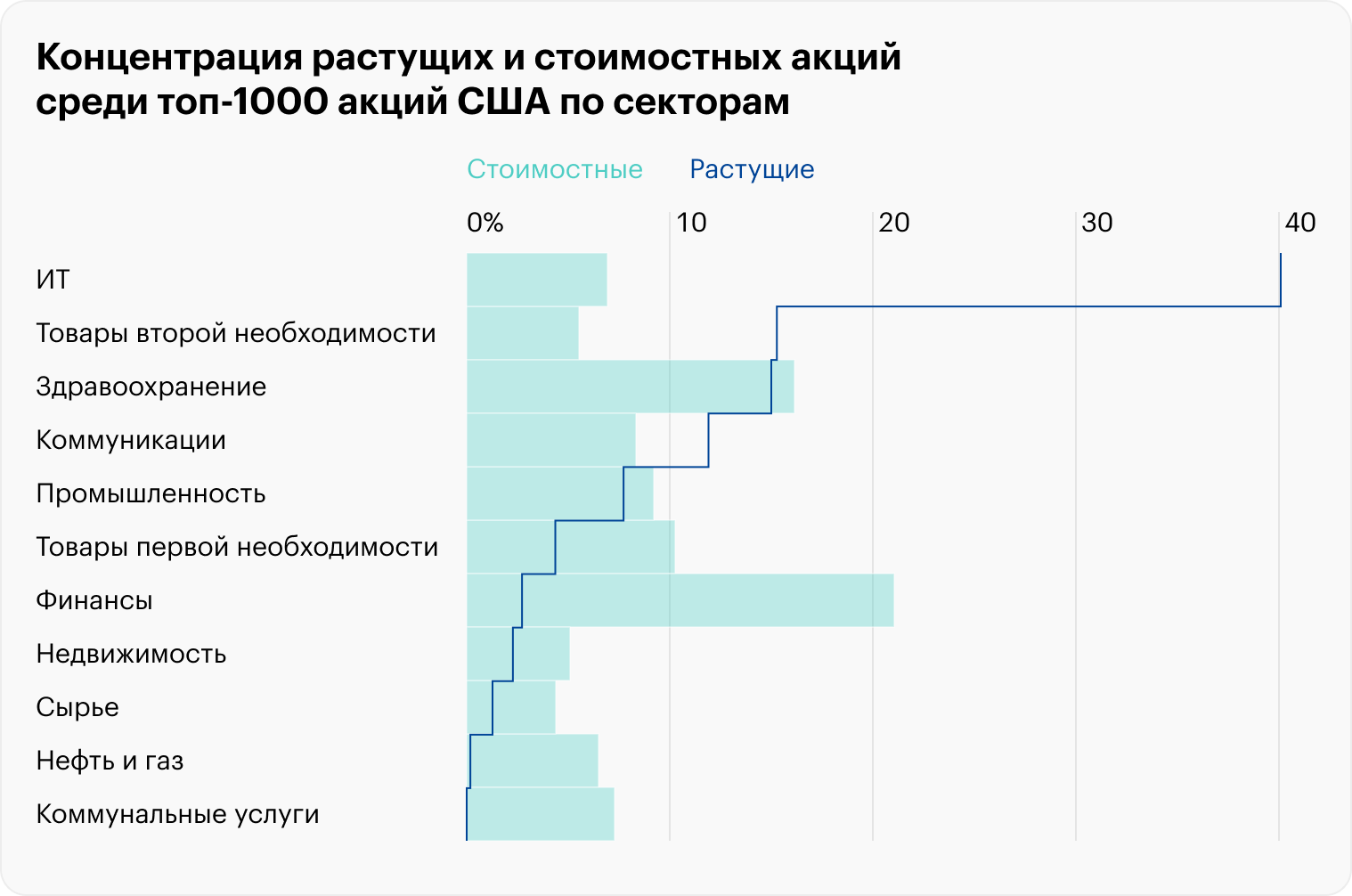

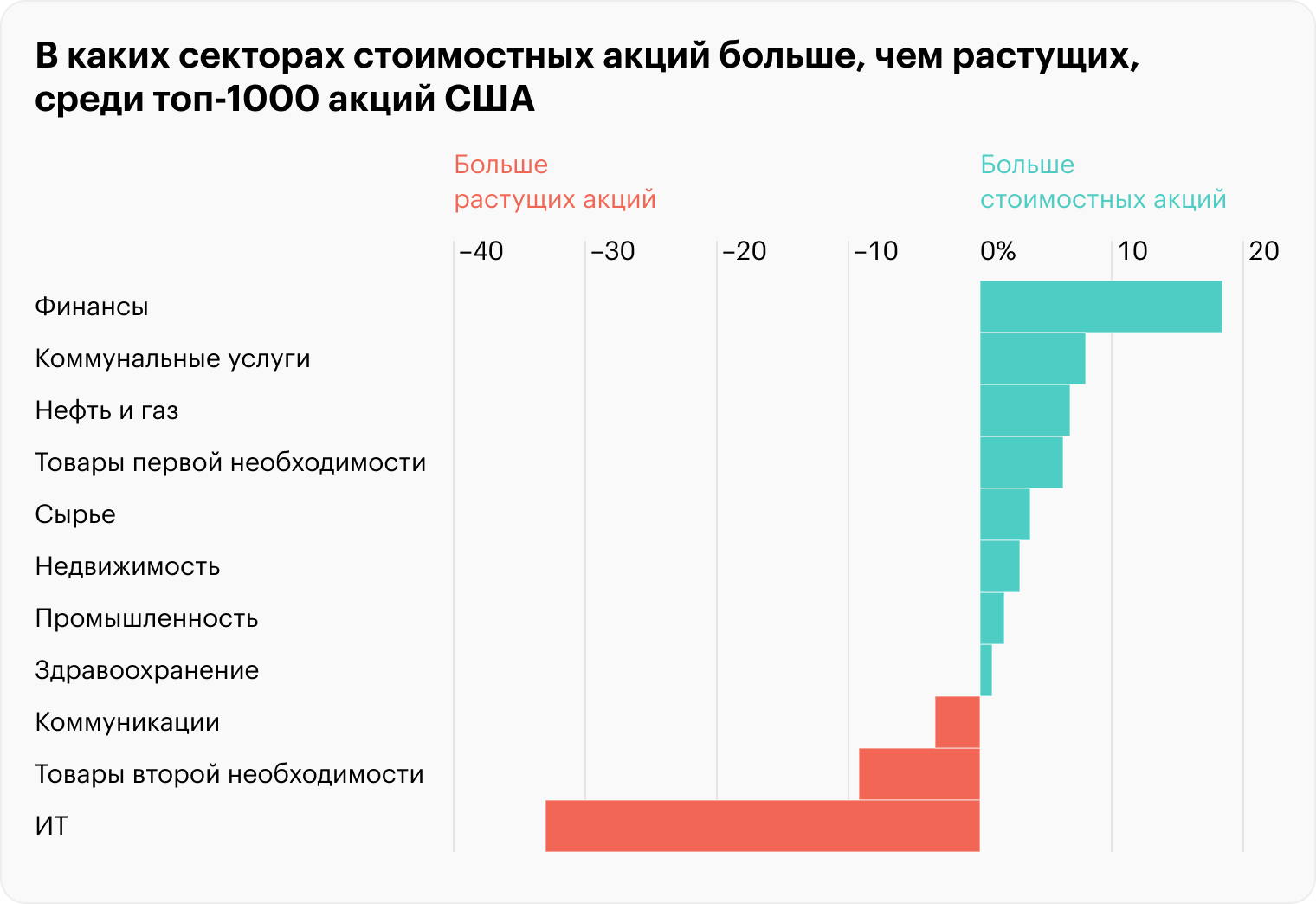

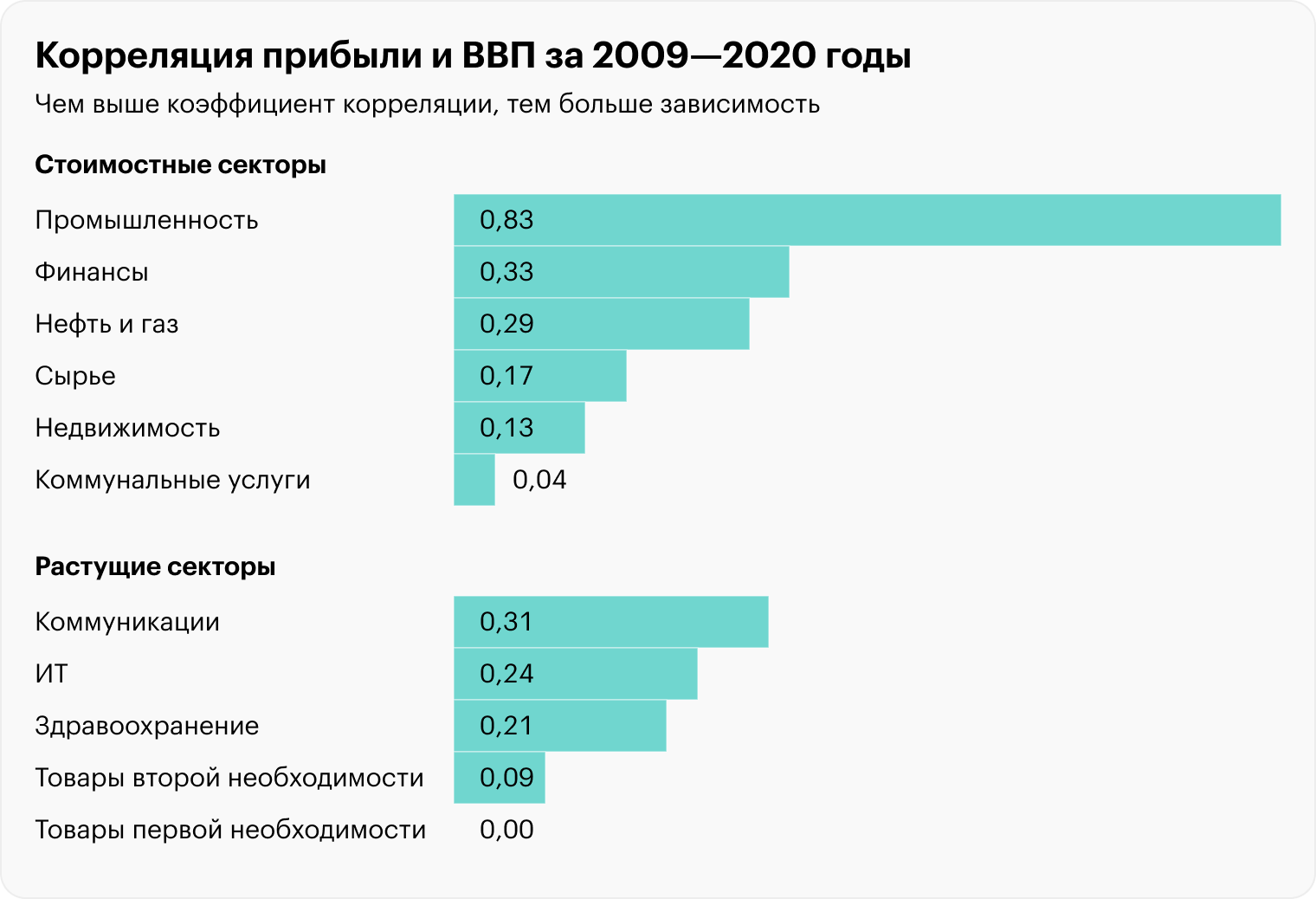

Тем не менее подобное разделение, как правило, группирует компании с похожей бизнес-моделью. Поэтому мы можем наблюдать засилье стоимостных акций в коммунальном, нефтегазовом, промышленном и сырьевом секторах — и эти секторы считаются стоимостными, а в ИТ-секторе преобладают растущие бумаги.

И дело не только в секторальном делении. Распределение факторов роста и стоимости распространяется на разные классы активов. Например, стоимостные акции обычно преобладают среди компаний малой капитализации и в развивающихся странах. То есть это еще один способ взглянуть на акции под другим углом.

Секторальное деление не всегда четко отражает бизнес-модели компаний, и некоторые секторы могут быть довольно разношерстными в отраслевом плане.

Например, сектор коммуникационных сервисов объединяет как традиционные дивидендные телеком-компании вроде AT&T и Verizon, так и растущие компании вроде Alphabet. А в товарах второй необходимости ресторанные сети и продавцы мебели соседствуют с технологическим монстром Amazon. Очевидно, что это компании с разными бизнес-моделями.

Поэтому в дополнение к ротации секторов часто рассматривают ротацию растущих и стоимостных акций. Хотя при изменении долей секторов в портфеле она так или иначе будет происходить.

Ротация растущих и циклических акций

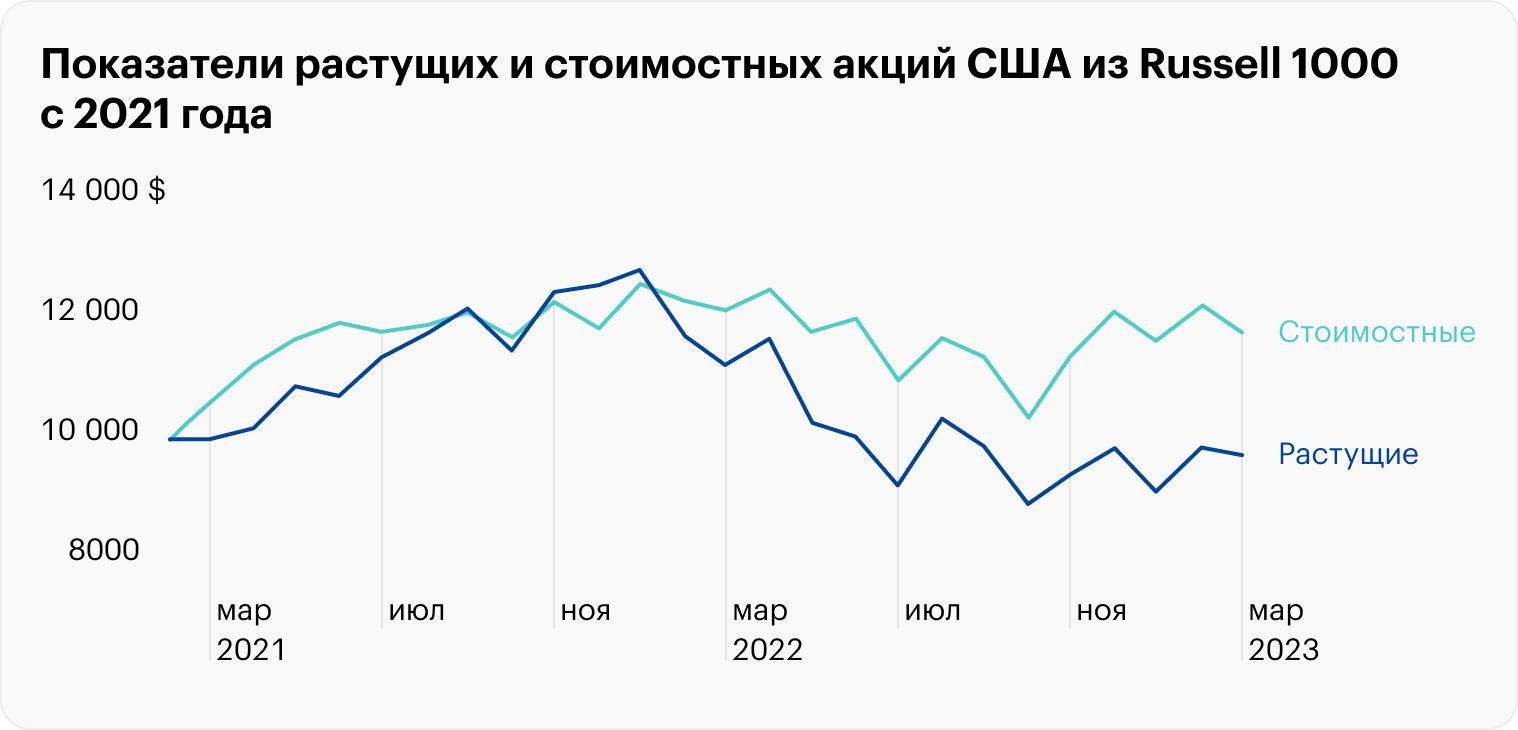

Ротацию секторов в самой простой форме можно увидеть, если сравнить десятилетние показатели стоимостных и растущих компаний. Акции роста в последнюю декаду пользовались благоприятными рыночными условиями и сильно опередили стоимостные — в среднем на 4,36% годовых.

Но растущая инфляция и повышения ставок заставили инвесторов переключиться на стоимостные бумаги: зачастую это компании с более устойчивой бизнес-моделью. У ротации был массовый характер, и это видно на графике ниже.

Vanguard проанализировал баланс сил между растущими и стоимостными акциями. Исследователи установили, что в период 2010—2021 годов в пользу растущих бумаг сыграли понижение процентных ставок, рост корпоративной прибыли и волатильность фондового рынка.

Еще выяснили, что снижение соотношения стоимостных акций к растущим было в большей степени связано с увеличением оценки растущих акций по отношению к рынку. Например, циклически скорректированное отношение цены к прибыли, оно же CAPE, для ИТ-сектора на начало 2023 года имеет значение 34,42, тогда как среднее по рынку — 29,71. А до этого разница была еще выше, ведь в 2022 году ИТ-сектор скорректировался сильнее бенчмарка: 21,32% против 12,09% у последнего.

Сейчас растущие и стоимостные акции находятся на верхней и нижней границах относительно своей справедливой цены. Таким образом, в ближайшие годы стоимостные акции ждет дополнительный рост от восстановления их справедливой оценки.

По построенной исследователями модели ожидается, что стоимостные акции будут опережать растущие в течение следующего десятилетия где-то на 5—7% в год, а если брать ближайшую пятилетку — разница в доходности может составить 9—13%.

Что еще учесть при ротации секторов

Ротацию секторов можно произвести планомерно — если вносить дополнительные деньги на счет и увеличивать доли перспективных секторов. Но часто баланс портфеля так просто не сместить — придется продавать часть активов, а значит, вероятно наступление налогового случая: с положительного финансового результата от продажи активов российский брокер удержит с резидентов РФ 13% НДФЛ.

Избежать этого налога можно, если удерживать акции в собственности более трех лет или использовать счет ИИС с вычетом на доход.

Защитить капитал от наступающего медвежьего рынка можно не только за счет перекладывания активов в защитные секторы. Например, можно выйти в наличные и денежные эквиваленты — ультракороткие государственные облигации. Также можно задействовать более сложный механизм хеджирования: открыть зеркальные позиции по отношению к базовому активу — например, с помощью обратных ETF.

Инвесторы с доступом на американские площадки кроме секторальных ETF могут использовать специализированные фонды с ротацией секторов, например:

И наконец: прошлые результаты не гарантируют их повторения в будущем. А рынки могут вести себя непредсказуемо и оставаться такими продолжительное время.

Запомнить

- Ротация секторов предполагает активное управление и мониторинг экономических событий. Но такой подход может подойти и пассивным инвесторам, чтобы подготовиться к рецессии. Еще за год до рецессии 2020 года можно было предвидеть ее наступление.

- Рыночный цикл опережает экономический, так как инвесторы работают на опережение.

- Помимо ротации секторов, полезно взглянуть на акции в разрезе стоимостного и растущего факторов. Какие-то секторы явно стоимостные, какие-то — с упором на растущие компании, а в здравоохранении факторы распределены поровну.

- Стоимостные акции в ближайшие годы, скорее всего, опередят растущие. А значит, может сыграть ставка на сырьевые секторы, акции развивающихся экономик и компании малой капитализации.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique