У нас с мужем раздельный семейный бюджет.

Есть общие траты — продукты, хозяйственные покупки и коммунальные платежи. На них мы скидываемся поровну. Все остальное каждый оплачивает себе сам в той мере, в которой ему позволяет его доход.

В статье я расскажу в подробностях, как устроен наш бюджет и как перейти на такую же систему. Она подходит только для семей, где работают оба партнера. Если у одного из партнеров нет постоянного дохода или он временно не работает, нужно что-то другое.

Почему мы ведем раздельный бюджет

Мы с мужем начали встречаться на четвертом курсе университета. Мы вместе уже 8 лет. Первые несколько лет после знакомства мы вообще не вели никакого бюджета: каждый тратил свои деньги так, как считал нужным.

Заработок тогда у нас был небольшой: я работала лаборантом на кафедре за 3 тысячи рублей в месяц и подрабатывала репетитором. Муж делал небольшие заказы на фрилансе.

Окончив университет, мы устроились на постоянную работу. Тогда стали намечаться первые крупные расходы: отпуск в Испании, покупка хорошего ноутбука. Муж решил, что пора вести бюджет. Он установил программу You Need A Budget — YNAB, первую запись в которой сделал в мае 2013 года.

Вначале муж учитывал только свои деньги. У него было две цели:

- Понять, куда уходят деньги.

- Спланировать расходы так, чтобы получалось копить на крупные траты.

Через год я присоединилась к мужу и стала вести свой бюджет по его системе. Уже 5 лет бюджет мы ведем в программе YNAB. Расскажу про нее подробнее.

Что за программа

YNAB расшифровывается как You Need A Budget — «Вам нужен бюджет».

Создатели YNAB придумали специальную методологию ведения бюджета. В основе четыре правила:

- Дайте работу каждому доллару.

- Учитывайте расходы, которые известны заранее.

- Действуйте по обстоятельствам.

- Тратьте деньги, которые старше.

Сейчас объясню, что все это значит.

Дайте работу каждому доллару — в нашем случае рублю. Это значит, что все заработанные деньги надо распланировать по категориям. Допустим, вам пришел аванс 30 тысяч рублей. Нужно открыть бюджет и распланировать всю эту сумму по категориям трат.

Категории в YNAB вы устанавливаете сами в зависимости от того, на что вы ежедневно, ежемесячно и ежегодно тратите деньги. У вас обязательно появятся категории «Продукты», «Квартплата», «Транспорт» и так далее.

После такого планирования в строке «Доступно для бюджетирования» в YNAB у вас должен остаться ноль. С этого момента считается, что каждый рубль получил свою работу.

Это не значит, что вы потратите все заработанные в этом месяце деньги, потому что, помимо ежедневных трат, у всех обычно есть какие-то долгосрочные цели. На них деньги надо откладывать постепенно в течение нескольких месяцев или даже лет. Отсюда следующее правило.

Учитывайте расходы, которые известны заранее. Раньше это правило называлось Save for a Rainy Day — «Откладывайте на черный день». Потом его переименовали, чтобы пользователи копили не на абстрактный «черный день», а откладывали деньги на расходы, которые точно наступят. Например, на полис ОСАГО, который точно придется покупать в следующем сентябре. Планировать такие расходы нужно заранее, а деньги на них копить небольшими суммами в течение всего года.

- К примеру, вы знаете, что в декабре придется покупать новогодние подарки, и планируете потратить на них 12 тысяч. Делим сумму на 12 месяцев и откладываем по тысяче рублей каждый месяц.

Как пишут создатели YNAB, это возвращает вас к правилу № 1: вы даете каждому рублю работу, но какая-то работа будет выполнена сегодня, а какая-то в будущем.

Действуйте по обстоятельствам. Обстоятельства меняются. Если вы запланировали на одну из категорий меньше, чем в итоге потребовалось, просто поменяйте свой бюджет на этот месяц.

Тратьте деньги, которые старше. Раньше это правило называлось Living on Last Month’s Income — «Живите на доход от прошлого месяца». Сейчас его переименовали, но суть осталась та же: постарайтесь тратить деньги, которые вы получили как минимум 30 дней назад.

Как мы учитываем деньги

В месяц мы зарабатываем триста тысяч. Есть общие траты, но их мало — только продукты и квартплата. В основном все траты у нас раздельные.

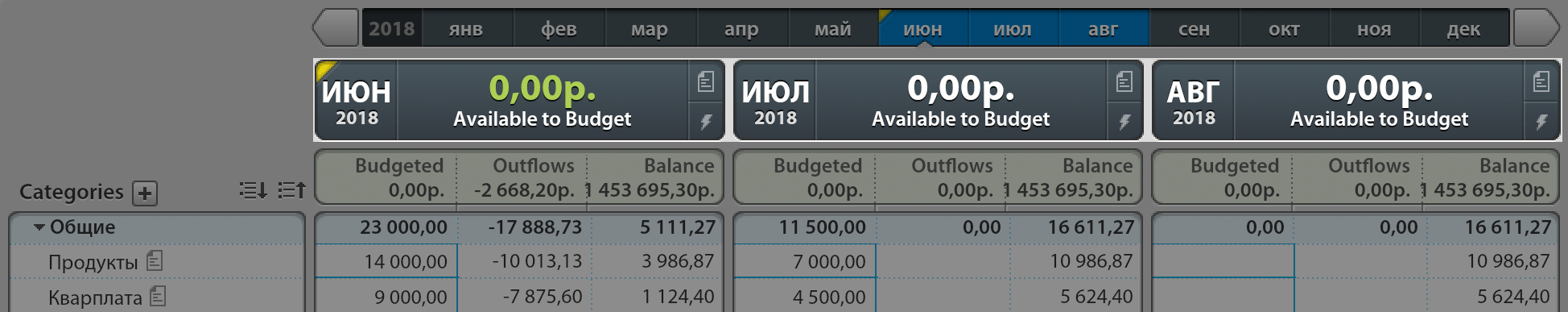

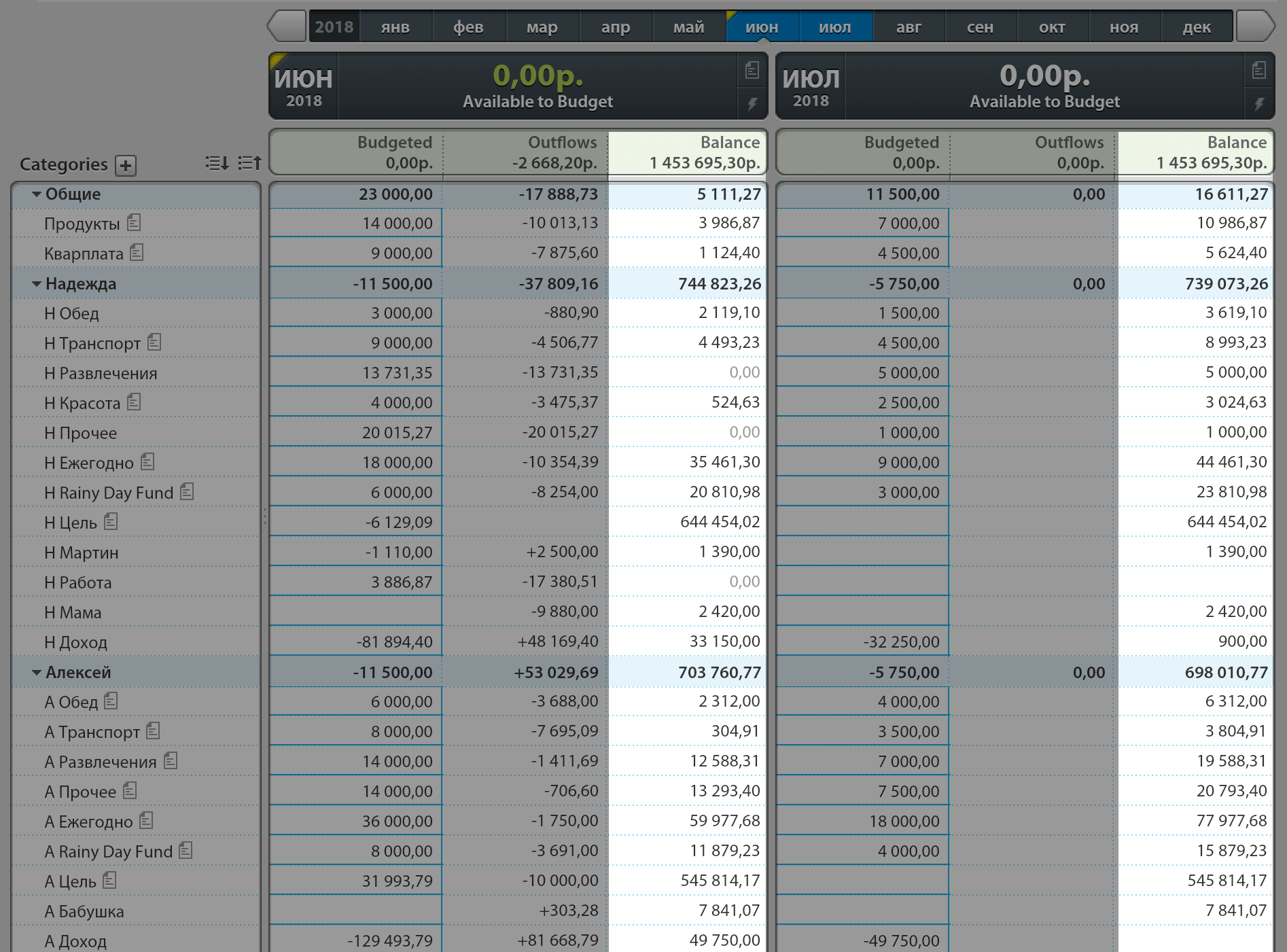

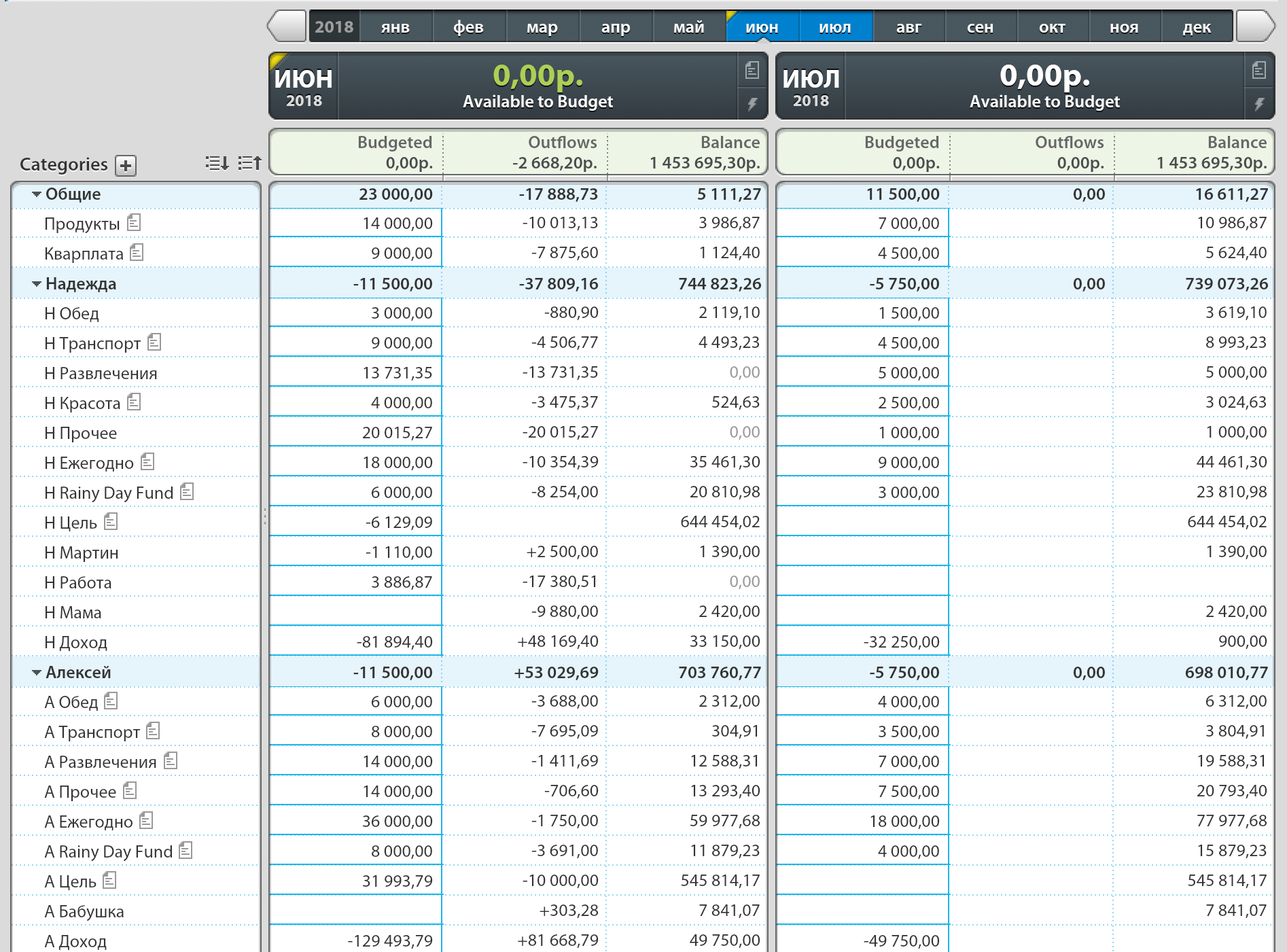

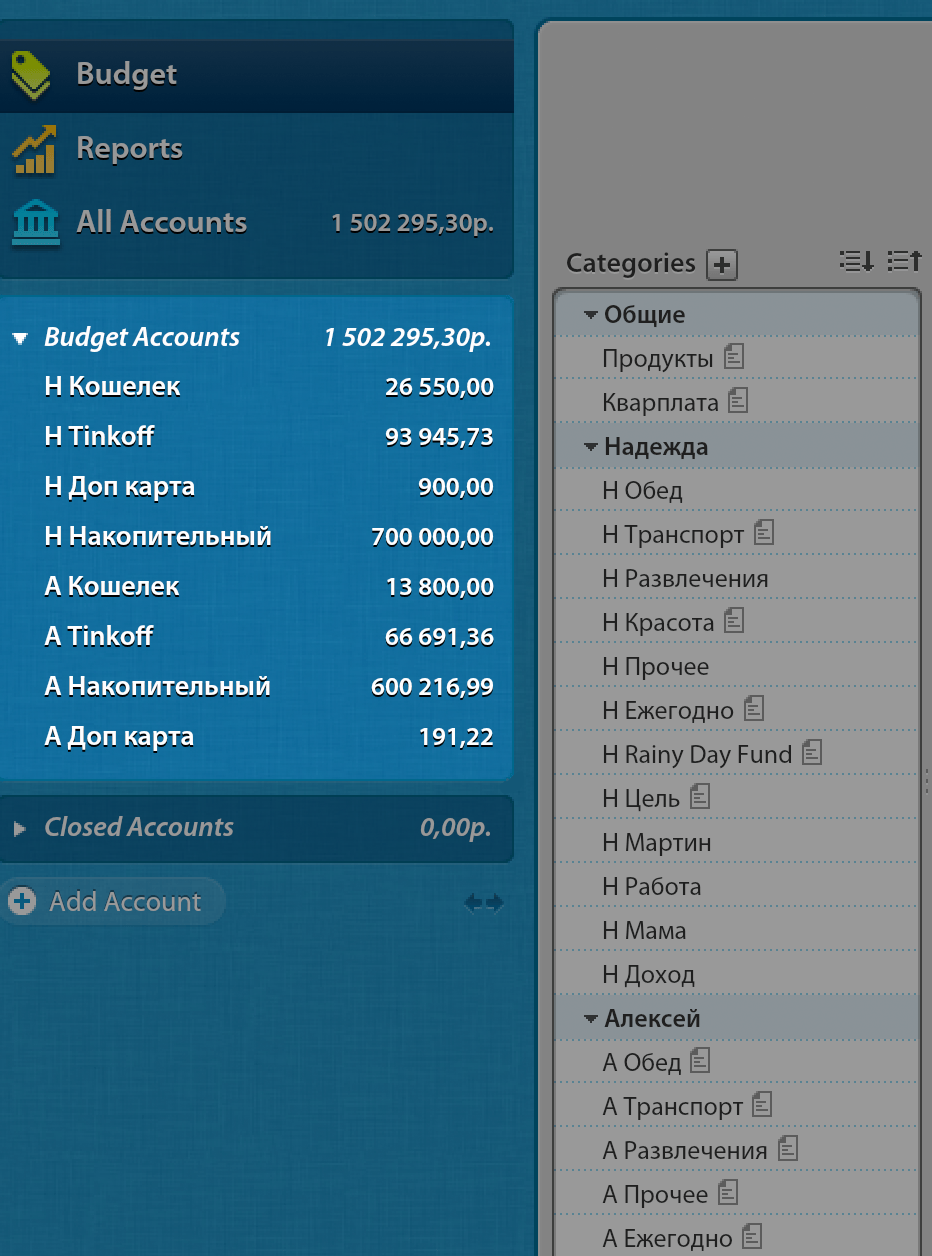

В программе бюджет у нас один, но внутри он искусственно разделен на два. Деньги лежат в одном котле, но финансы обоих супругов фактически зафиксированы раздельно. Это видно в графе «Баланс»: сверху общий, ниже личный баланс каждого:

Если мы идем в ресторан вместе, то платит кто-то один. Потом в бюджете мы разбиваем получившуюся сумму на двоих. В программе YNAB есть функция Split — «Разделить». Работает она так: мы заносим одну транзакцию в бюджет, но делим ее на две категории. Часть идет в категорию «Развлечения» мужу, вторая часть — в «Развлечения» мне. Получается, у каждого из бюджета списывается та сумма, на которую он поел.

Важный момент — в такой ситуации мы не отдаем друг другу деньги физически и не переводим с карты на карту. Хотя у каждого из нас личный счет в банке и бюджет свой мы называем раздельным, часть моих денег может лежать на карте мужа и наоборот. Реальную сумму личных денег каждого мы учитываем и отслеживаем только в YNAB.

Бывает, что я оплачиваю какую-то личную трату с карты мужа. После этого я не перевожу ему деньги со своей карты. Мы просто записываем эту трату бюджета в мою категорию. На моем личном балансе уменьшается сумма. Не надо возиться с банковскими переводами и думать о лимитах на перевод и комиссиях.

Теперь расскажу о нашем бюджете — общих и раздельных тратах.

Общие траты

В общих тратах у нас всего две категории: коммунальные платежи и продукты. Мы живем в Люберцах, на коммуналку в месяц закладываем 9 тысяч. Сюда же входит покупка питьевой воды — 1700 рублей в месяц и интернет — 500.

На продукты в месяц мы закладываем 14 тысяч: по 7 с каждого. В эту категорию входят также мелкие бытовые вещи: бытовая химия, шампуни и прочее. Доставку еды и траты в кафе и ресторанах мы относим к отдельной категории «Развлечения», траты по которой у нас раздельные.

Остальные категории бюджета у каждого свои. У нас они помечены буквами «Н» — Надежда и «А» — Алексей.

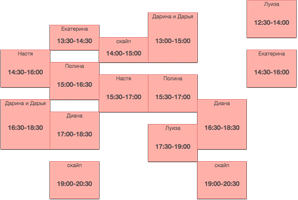

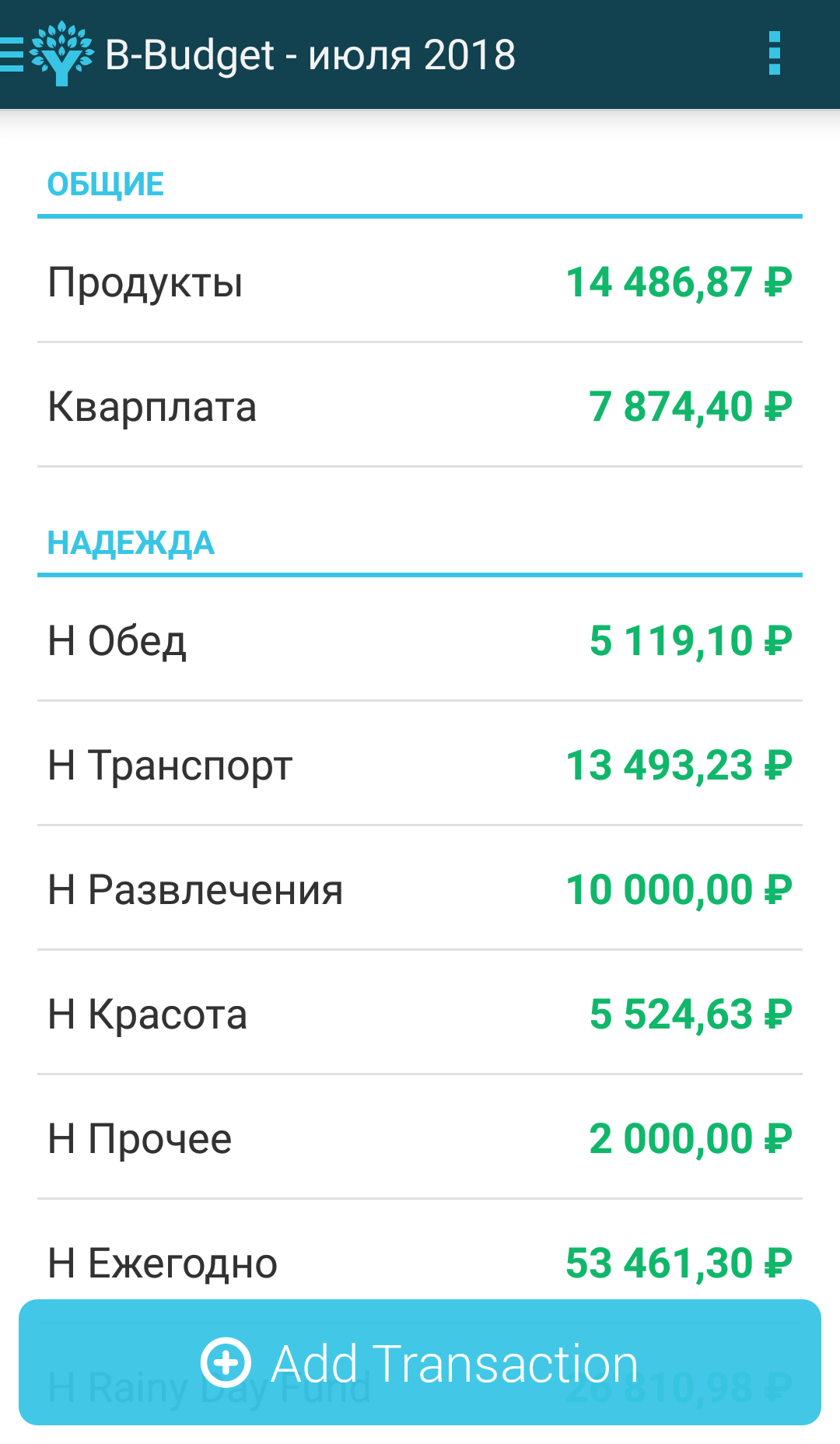

Так выглядел наш бюджет и категории трат в программе в июне и июле 2018 года:

Раздельные траты

Практически все раздельные категории трат у нас совпадают.

Обед на работе. Я заказываю обед в офис в специальной компании, которая доставляет бизнес-ланчи. В месяц трачу три тысячи. Муж обедает в кафе, он откладывает на это шесть — семь тысяч в месяц.

Транспорт. Я езжу на работу на машине, муж пользуется общественным транспортом и иногда такси. Плюс он хранит мотоцикл в платном боксе. В месяц я трачу на транспорт семь тысяч, муж — пять тысяч. Сумма увеличивается, если мы едем куда-то на выходные или праздники.

Развлечения. Это самая непредсказуемая категория в бюджете. Сюда мы относим рестораны, музеи, кино, подарки родственникам и друзьям. На подарки родственникам или общим друзьям мы всегда скидываемся пополам.

В месяц на развлечения мы можем потратить от 10 до 30 тысяч. И как мы ни стараемся планировать заранее, чаще всего сюда уходит больше денег, чем ожидалось. Если мы что-то не учли или изначально запланировали меньше, приходится брать деньги из других категорий и перекладывать их в «Развлечения».

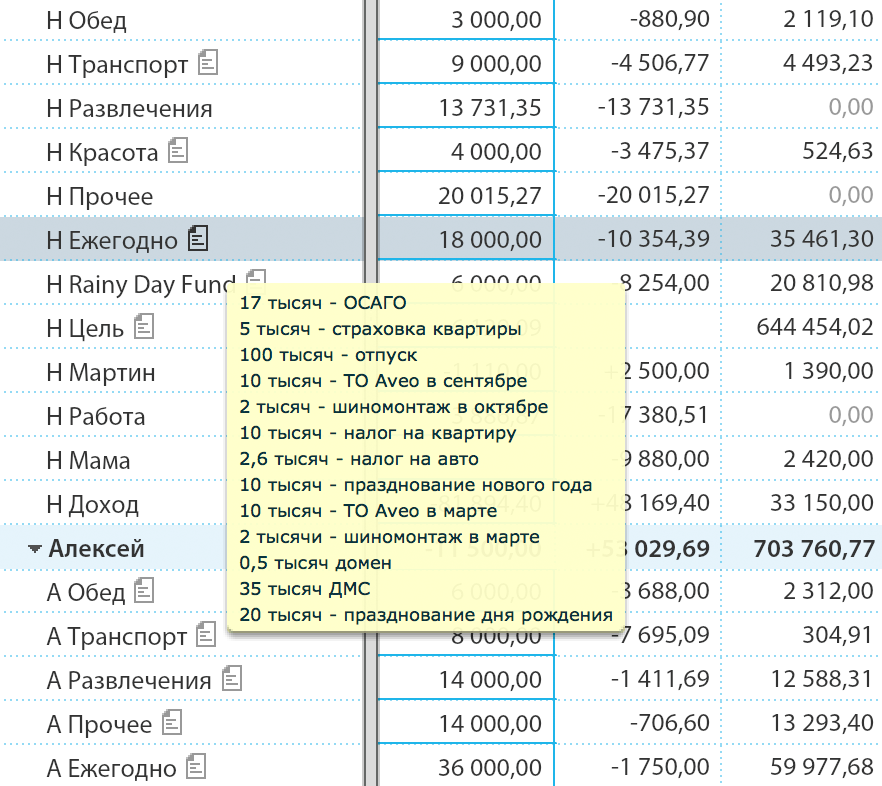

Как планируем ежегодные траты

В бюджете у каждого есть категория «Ежегодно». Она тоже относится к раздельным тратам. Туда мы каждый месяц откладываем определенную сумму на оплату трат, которые обязательно случаются раз в год: отпуск, ОСАГО, ДМС, техосмотр, налог на машину. Сумма по каждой такой трате обычно известна заранее. Вы знаете, сколько стоит ОСАГО и когда надо будет за него платить. Чтобы не искать эти деньги за неделю до конца страховки, мы делим эту сумму на 12 месяцев и откладываем поровну ежемесячно.

Сумму, которую вы планируете потратить на отпуск, тоже обычно считают заранее. Даже если в последний момент планы поменяются, всегда проще скорректировать уже имеющуюся сумму, чем собирать ее с нуля.

Я посчитала, что мои регулярные ежегодные траты — ОСАГО, отпуск, налоги, праздники и т. д. — это 216 тысяч. Делю на 12 месяцев — получается, что в месяц мне нужно откладывать по 18 тысяч. Чтобы не забыть, на что откладываю, я все подробно расписываю в заметке к категории.

В отпуск мы ездим всегда вдвоем и в итоге вкладываемся в него одинаковой суммой, но все равно считаем его отдельной категорией. Так удобно, потому что можно откладывать когда-то больше, а когда-то меньше. Для сравнения: сумма на продукты в месяц у нас всегда определенная.

Финансовая подушка

Еще мы откладываем деньги в «финансовую подушку». Эта категория тоже раздельная, у каждого она называется Rainy Day Fund. Это деньги на непредсказуемые траты, которые могут случиться неизвестно когда: поломка машины, болезнь.

В эту категорию я откладываю по 6 тысяч в месяц, муж — по 8 тысяч, потому что у него машина дороже. В финансовой подушке мы стараемся постоянно держать не менее пятидесяти тысяч у каждого.

Отдельной подушки безопасности на случай увольнения у нас нет. Если это произойдет, мы с большой вероятностью найдем новую работу за месяц. Так как бюджет мы планируем наперед, то деньги в запасе на этот месяц у нас есть. В крайнем случае придется взять деньги из категории «Цель».

Финансовые цели

Для меня главная категория — «Цель». Туда мы откладываем часть зарплаты, которую планируем потратить на заранее поставленную большую цель. Именно крупную, на которую нельзя накопить за месяц или просто так купить с одной зарплаты. Например, покупка машины или квартиры. Отпуск такой целью не считается.

Цель может быть общая, а может быть и персональная. Например: покупка машины — общая цель, покупка мотоцикла — цель только мужа. Мы можем откладывать деньги на две цели одновременно. На общую цель мы откладываем поровну, на личную — каждый сам.

В категорию «Цель» идет все, что осталось после распределения денег по всем остальным категориям. Точного ежемесячного числа у нас нет, как нет и обязательной суммы.

Сколько примерно денег мы откладываем

| На ежегодные траты | На финансовую подушку | На финансовые цели | Итого в месяц | |

|---|---|---|---|---|

| Я | 18 000 ₽/мес | 6000 ₽/мес | 40 000 ₽/мес | 64 000 ₽ |

| Муж | 36 000 ₽/мес | 8000 ₽/мес | 90 000 ₽/мес | 134 000 ₽ |

Как мы распределяем деньги по категориям

Я получаю зарплату два раза в месяц: 10 и 25 числа. В эти дни я распределяю деньги по категориям на следующий месяц: сначала на первую половину с 1 по 15 число, потом на вторую — с 16 по 30 число.

Сначала нужно внести полученную сумму в категорию «Доход». На этом этапе в YNAB деньги просто лежат на балансе. Сейчас будет немного запутано, но если вы один раз сделаете это в программе, вы все поймете.

Чтобы распределить деньги по категориям — то есть запланировать, за что будет отвечать каждый рубль, — нужно перенести полученную сумму в раздел «Доступно для бюджетирования», вычтя ее из категории «Доход». В «Доходе» теперь будет сумма со знаком минус, а доступная для бюджетирования сумма отобразится в верхней строке в колонке месяца.

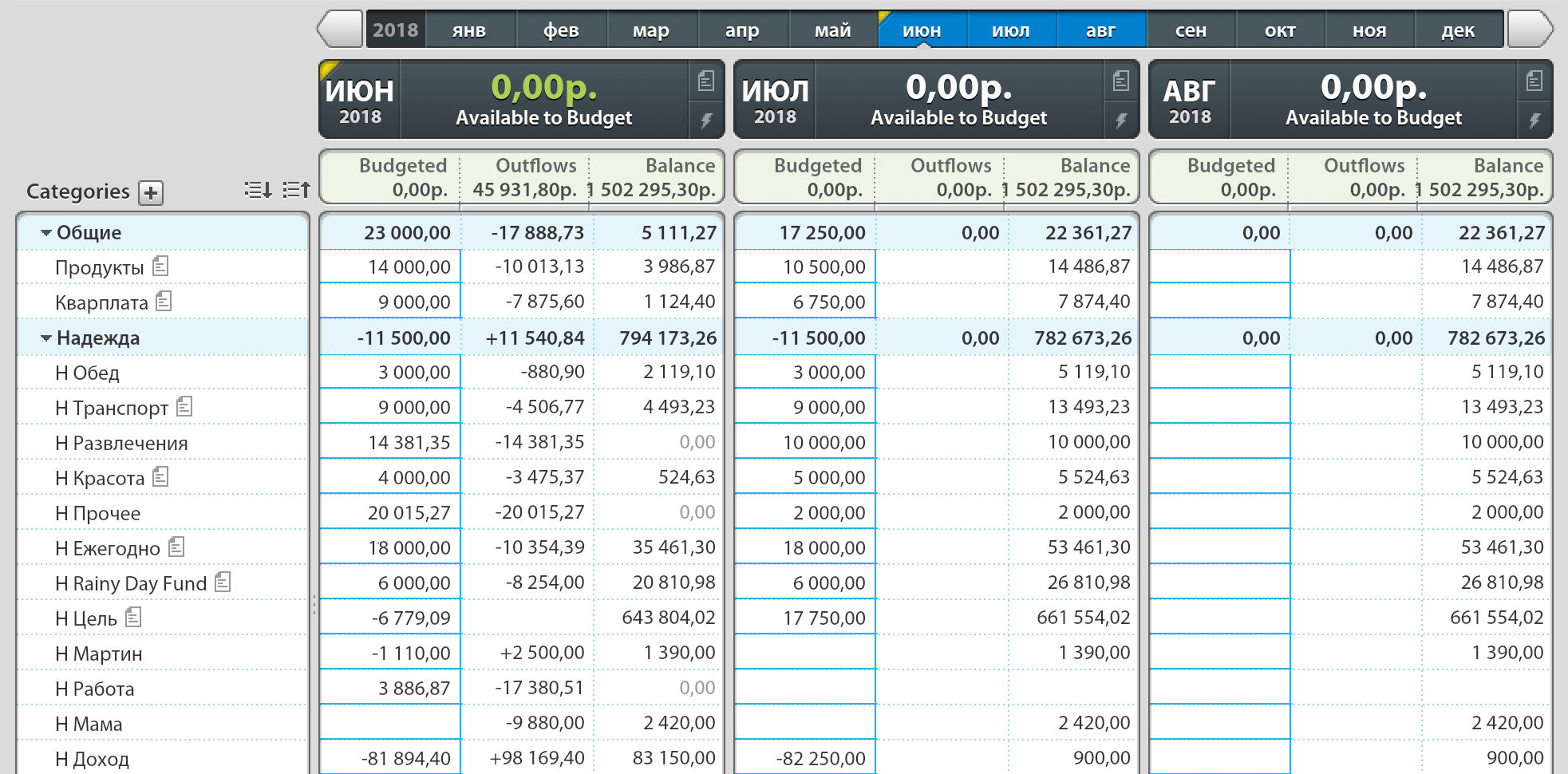

Теперь мы можем распределить всю сумму по имеющимся категориям. Полученные 25 июня деньги я распределяю на период с 15 по 30 июля. На период с 1 по 15 июля у меня уже распределены деньги с зарплаты от 10 июня.

Так как бюджет мы планируем два раза в месяц, а сумму общих расходов делим пополам между супругами, то в «Продукты» я кладу половину от моей доли: 7000 ₽ / 2 = 3500 ₽. Муж отложит туда свою часть, когда сам получит зарплату. Точно так же мы планируем и траты на категорию «Квартплата». С этой зарплаты я перечисляю туда 4500 ₽ / 2 = 2250 ₽.

После этого я распределяю деньги по своим личным категориям. В них я тоже кладу по половине от намеченной в месяц суммы, потому что первую половину я уже положила 10 июня. Вот что получилось:

Я распределила деньги по основным категориям, и у меня остались 17 750 ₽. Их я кладу в категорию «Цель». Вот и все: деньги распределены, в графе «Доступно для бюджетирования» — ноль:

В конце каждого месяца мы смотрим, сколько неистраченных денег осталось в категориях. Например, я планировала на развлечения 10 тысяч, а потратила только 9 — тысяча осталась. Или я планировала на обеды 3 тысячи, но потратила только 2700 — осталось 300 рублей. Оставлять эти деньги в прошедшем месяце мы не можем, так как месяц уже закончился, а на следующий месяц у нас уже заранее все забюджетировано. Поэтому мы оставшиеся деньги вынимаем и кладем в категорию «Цель».

Что делать, если у вас перерасход

Как говорят создатели YNAB, перерасход — не признак неудачи. Можно перемещать деньги из одной категории в другую. Это нормальная часть вашего финансового планирования, так бывает у всех.

- Если вы заложили 10 тысяч на продукты в мае, а к 28 числу уже потратили 11 тысяч, то это перерасход и лучше сразу его скорректировать, вынув деньги из другой категории. По-хорошему, можно сделать это еще раньше, когда потраченная сумма приблизилась к 10 тысячам.

У нас есть категория «Прочее». В нее мы закладываем деньги на нерегулярные траты. Одна из последних таких крупных трат — робот-пылесос. Мы давно его хотели, но купили спонтанно. В этом случае нам пришлось скорректировать бюджет: мы достали деньги из категории «Цель» и переместили в «Прочее» с пометкой «Пылесос». Так как покупка была незапланированной, мы заранее определили, откуда возьмем сумму, которой не хватает.

Как перейти на такой бюджет

Перейти на ведение бюджета в YNAB довольно просто. Для начала нужно скачать программу. Версия Classic сейчас стоит 84 $ в год. У десктопной версии YNAB есть тестовый период с полной функциональностью на 34 дня. Этого времени хватит, чтобы разобраться в программе и полноценно вести бюджет целый месяц.

Справедливости ради скажу: в программе нет ничего, что нельзя повторить в собственной экселевской табличке.

После составления бюджета нужно создать счета и категории. У нас сейчас 8 счетов:

- мои наличные;

- наличные мужа;

- 3 моих банковских счета;

- 3 счета мужа.

У нас обоих по две дебетовые карты и по одному накопительному счету. Всего шесть счетов. Суммы, которые лежат на этих счетах, и суммы, учтенные в YNAB по каждому счету, должны совпадать.

После этого надо создать категории. Тут у вас полная свобода действий. Можно создавать любое количество категорий и называть их так, как вам нравится. В любом случае у вас появятся основные категории, без которых не обойтись: еда, развлечения, транспорт, на черный день.

Скорее всего, в процессе ведения бюджета ваши категории несколько раз поменяются: какие-то вы переименуете, какие-то удалите или объедините. Раньше у нас было по 6 категорий и 40 подкатегорий у каждого. Сейчас у нас всего две общие категории и по десять личных.

После этого надо примерно распределить деньги по категориям в текущем месяце. Если ситуация позволяет, лучше спланировать на месяц или хотя бы на две недели вперед. Если нет — ничего страшного: спланируйте расходы на тот период, на который комфортно, а потом постепенно, с каждой новой зарплатой, старайтесь распределять деньги на более долгий срок.

Бюджет создан, счета и категории установлены, вы дали работу каждому рублю. Теперь начните записывать свои ежедневные траты в программу. Мы с мужем делаем это так: потраченные наличные учитываем по возможности сразу же, как только потратили. Для этого у YNAB есть мобильное приложение. Так больше вероятности про эту трату не забыть. Опыт показывает: если учитывать деньги по вечерам, что купил за наличные — не помнишь вообще.

Траты по карте можно записывать реже. Во-первых, потому что их всегда можно посмотреть в интернет-банке или в приложении. Во-вторых, YNAB может загружать траты из банковского приложения напрямую, их не нужно записывать вручную. Операции по карте мы вносим в программу раз в 1—2 недели. Реже делать не стоит, потому что если при загрузке файла хоть в одном месте не сойдется 1 рубль, вы замучаетесь искать ошибку.

Что дает раздельный бюджет с YNAB

- Четкое представление, сколько у вас есть денег и на что вы их планируете потратить.

- Возможность всегда скорректировать траты, если где-то перерасход.

- Финансовую подушку на случай форс-мажора.

- Минимум конфликтов в семье по поводу денег. Каждый тратит столько, сколько сам зарабатывает, а общие расходы — поровну.

- Мотивацию больше зарабатывать каждому из супругов.