Как самозанятым работать с юрлицами и подтверждать доходы

C 2019 года в некоторых регионах, а с октября 2020 года — по всей России действует льготный налоговый режим. Он называется «Налог на профессиональный доход». А тех, кто его использует, называют самозанятыми.

С тех пор самозанятым приходится разбираться с нюансами. Они задают вопросы ФНС, а та отвечает письмами. Мы читаем эти письма и переводим на простой язык. В этом выпуске:

- что делать фирмам, которые работают с самозанятыми: как заключать договоры, продолжать сотрудничество, получать чеки и подписывать акты;

- если самозанятым 14—16 лет, то как им быть с новым режимом;

- закончился второй месяц года, а никто не попросил заплатить налоги, все сломалось?

Перезаключать договоры с ИП на НПД необязательно, но мы рекомендуем

Если фирма работала с ИП до введения льготного режима и этот ИП работал на упрощенке или общей системе, с ним не нужно заключать новый договор после перехода на НПД. Сама по себе регистрация ИП в качестве самозанятого — это не существенное условие договора. Можно работать по старым документам.

Заключить новый договор или допсоглашение нужно только в том случае, если изменились условия работы. Например, раньше ИП платил НДС, а теперь платит НПД и у него изменились цены.

Так советует налоговая. А мы советуем подстраховаться и заключить с самозанятым новый договор, где назвать его плательщиком налога на профессиональный доход, обязать присылать справки о регистрации по требованию и прописать штрафы за непредставление чека или аннулирование статуса без предупреждения. Если самозанятый снимется с учета, его клиент даже не узнает, а потом получит проблемы и начисления. Зафиксируйте в договоре, что самозанятый разделит с вами эту участь или все компенсирует. Он отвечает личным имуществом, так что в случае чего приставы помогут получить компенсацию.

Договоры с самозанятыми заключают с учетом гражданского кодекса

В законе о налоге на профессиональный доход нет специальных условий по поводу оформления договоров с самозанятыми. Это регулирует не налоговый, а гражданский кодекс. Договоры могут быть письменными и устными, их можно заключать на бумаге с обменом оригиналами или в виде оферты.

Если работаете с самозанятыми физлицами или ИП, делайте все как обычно — с учетом требований гражданского кодекса. Если вы самозанятый, работайте как привыкли. Например, если оказываете услугу прямо в момент совершения сделки, договор вообще не нужен.

Подтверждением является оплата. Например, если вы шьете сумки и к вам пришел покупатель. Когда он выбрал и оплатил сумку, вы заключили сделку и сразу же ее исполнили. Заключать отдельный договор не нужно.

Главное, не забудьте про чек — вот это обязательный документ, который ничто другое не заменит. Без него не поздоровится всем: и самозанятым, и их клиентам.

Акт по итогам месяца не заменит чеки от самозанятых

Допустим, юрлицо работает с самозанятыми на постоянной основе — несколько водителей периодически что-то возят и грузят. Платят им каждый день. Но на каждую оплату самозанятый должен сформировать чек и прислать его заказчику. Когда чеков много, это хлопотно.

И вот у налоговой спросили: «А можно вместо чеков просто подписывать акт в конце месяца? И учитывать расходы на основании того акта, а не по десяти чекам». «Нет, — ответила налоговая, — акт нас не устроит». Расходы за услуги самозанятого можно принять к учету, только если есть чек из приложения «Мой налог». Без чека расходы учесть не получится. Вы можете составлять акт для себя как дополнение, прикладывать к нему чеки и оформлять любые дополнительные документы. Но главный документ — именно чек. Акт его не заменяет, а дополняет.

Чеки можно хранить на бумаге или электронно

Когда самозанятый получает деньги от клиента, он должен передать ему чек. Есть такие способы это сделать:

- Отправить по номеру телефона.

- Прислать на электронную почту.

- Распечатать на бумаге и передать лично.

- Показать QR-код на экране телефона для сканирования.

То есть чек может быть на бумаге или в электронном виде. ФНС объяснила, что оба варианта имеют одинаковую силу. Электронный чек необязательно распечатывать, а бумажный необязательно дублировать на почту. У каждого чека есть уникальный номер, который присваивает программа ФНС, поэтому его легко проверить.

Если самозанятый не передал чек, можно пожаловаться

Все плательщики НПД обязаны передавать клиентам чеки на каждое поступление. Этот чек — страховка для клиента-юрлица от дополнительных расходов. Если есть чек, на доходы физлица не нужно начислять страховые взносы и удерживать НДФЛ. Без чека придется это сделать.

Если самозанятый не передал чек, скорее всего, он его не сформировал — то есть утаил от налоговой свои доходы. Но заказчика волнуют не поступления в бюджет, а его собственные расходы, которые без чека сильно вырастут. Поэтому жалуйтесь: не получили чек — пишите запрос в налоговую.

Самозанятым тоже нужно учесть эти рекомендации ФНС. Если не передадите чек, на вас могут пожаловаться. А это лишнее внимание от налоговой и штрафы. Проверить и доказать поступление денег несложно, а выписать штраф еще проще. Сначала — 20%, в следующий раз — 100% дохода.

На самом деле ФНС хоть и советует жаловаться, но от начислений взносов это не спасет. Самозанятого оштрафуют, а что делать его клиенту? Наш совет юрлицам и ИП: составляйте договор так, чтобы исполнитель отвечал за чеки и аннулирование регистрации своими деньгами. Включайте условие о штрафах. Это надежнее жалоб. А кто против — пусть ищет других заказчиков.

Статус самозанятого можно проверить в интернете

ФНС запустила специальный сервис для проверки статуса самозанятых. Это важно для тех юрлиц и ИП, что работают с плательщиками налога на профессиональный доход. Если исполнитель числится как самозанятый, за него не нужно платить страховые взносы и сдавать отчеты. Получается приличная экономия. Но физлицо может и обмануть: скажет, что платит НПД, а потом снимется с учета и будет присылать фальшивые чеки.

Для надежности проверяйте статус на сайте. Для этого нужен только ИНН. Можно выбрать любую дату и узнать, был ли исполнитель в тот день самозанятым. Сервис бесплатный, проверять можно хоть при каждой оплате.

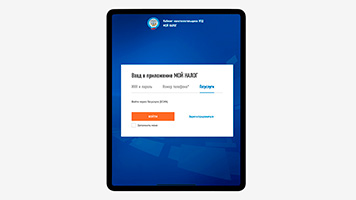

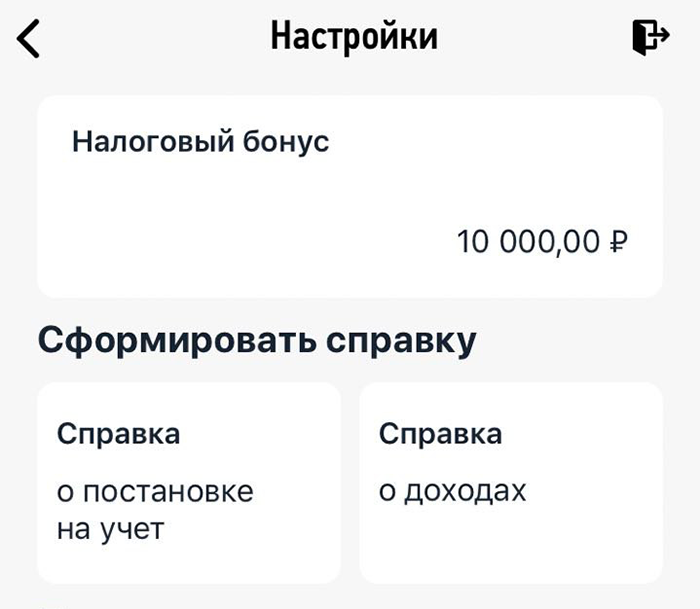

В приложении теперь формируются справки о доходах и регистрации

Раньше сформировать справку о постановке на учет и доходах самозанятый мог только в личном кабинете. Теперь это можно сделать прямо с телефона, в приложении «Мой налог».

Почему в феврале не пришел начисленный налог?

Первый налоговый период считают с даты регистрации и до конца следующего месяца. Если вы зарегистрировались в январе, первое начисление налога произойдет до 12 марта. Суммы появятся в приложении и личном кабинете. В феврале начислений и не было, так что все в порядке.

Заплатить первый налог нужно до 25 марта. Если не заплатили за январь до 25 февраля, это не просрочка: начисления делает сама налоговая, вам ничего считать не надо.

Но с марта налог начнут начислять уже каждый месяц. Исключение — для тех, кто регистрируется в середине года. Для них первый налоговый период все равно считают с даты регистрации плюс еще один полный месяц.

Без разрешения налог не спишут

Налоговая считает налог и присылает уведомление: заплатите вот столько денег. Но она не может без разрешения списать налог с вашего счета. Для этого нужно настроить разрешение, например уполномочить банк или агрегатора такси получать уведомление о начисленном налоге и перечислять его в положенный срок. Настройки — в приложении «Мой налог». Само по себе ничего не спишется.

Несовершеннолетний может стать самозанятым

По закону, чтобы заниматься бизнесом и отвечать за последствия своих сделок, нужно иметь полную дееспособность. В России она автоматически наступает с 18 лет. Но если подросток печет торты на заказ, шьет бортики в детские кроватки, моет машины или подрабатывает в интернете, он тоже может стать дееспособным. Но не автоматически, а через официальные процедуры.

Вот какие есть варианты, чтобы легально заниматься бизнесом до 18 лет.

Вступить в брак. Жениться можно с 16 лет, но для этого нужно разрешение органов опеки и веские основания. Желание зарабатывать и платить налоги — это не такое основание. Большая любовь — тоже. Но если так получилось, что несовершеннолетний женился, он сразу становится дееспособным, может заключать любые договоры и платить налоги как взрослый. Никаких дополнительных процедур проходить не нужно: дееспособность подтвердит свидетельство о браке. После развода она сохраняется.

Эмансипироваться. Это специальная процедура, которая позволит стать полностью дееспособным до 18 лет. Жениться при этом не надо. Но нужно начать зарабатывать, получить согласие родителей, органов опеки или идти в суд, чтобы доказать свою самостоятельность. Если все получится, у несовершеннолетнего будет документ, который подтвердит, что он полностью дееспособен: может получать деньги, брать на себя обязательства, открывать счета в банке и участвовать в суде. При этом покупать алкоголь, оружие, получать водительские права ему все равно нельзя. А быть самозанятым можно.

Получить согласие родителей. Вообще, заниматься бизнесом можно с 14 лет. Но только с согласия родителей. Они должны давать такое согласие на каждую сделку, потому что без эмансипации до 18 лет у подростка ограниченная дееспособность.

Самозанятый до 18 лет может зарегистрироваться в качестве ИП. Для этого тоже нужно нотариальное согласие родителей. Но сама по себе регистрация ИП в 16 лет не дает полной дееспособности — потом нужно брать согласие на каждый договор и каждый чек или проходить процедуру эмансипации. Иначе связываться с таким самозанятым никто, кроме налоговой, не захочет.

Поэтому регистрация несовершеннолетних самозанятых возможна даже с 14 лет, но только если есть согласие родителей, решение об эмансипации или официальный брак. В законе о налоге на профессиональный доход про это не написано, но есть гражданский кодекс и закон о регистрации ИП.