Стоит ли вложить большую часть капитала в S&P 500?

Привет, мне 22 года. Только начинаю знакомиться с инвестициями. У меня есть небольшой капитал, который хочется пополнять на протяжении нескольких лет, возможно больше десяти.

Стоит ли инвестировать 80% своих средств в фонд на основе S&P 500?

Вложить 80% денег в фонд, который отслеживает индекс акций крупных американских компаний S&P 500, — это не самая плохая стратегия. Однако не факт, что такая стратегия подойдет именно вам. К сожалению, вы указали мало данных о себе, своих потребностях и возможностях.

Чтобы выбрать приемлемую стратегию, сначала надо определить цель своих вложений и свое отношение к риску: на какой риск вы можете и хотите идти. Еще важно понять, какая доходность вам нужна и, соответственно, какие риски вы допускаете в надежде на нее.

От этих данных зависит, как лучше распределить капитал между разными классами активов, прежде всего акциями и облигациями. Напомню, что фонды акций — это тоже акции, а не отдельный класс активов.

Затем надо решить, какую долю средств, выделенных на акции, вы собираетесь вложить в конкретные рынки: американский рынок акций, акции развивающихся стран и т. д. То же самое надо решить насчет долей средств, выделенных на другие классы активов, например облигаций или инструментов денежного рынка. Только после этого стоит выбирать конкретные фонды.

Расскажу обо всем подробнее. Но помните: это не инвестиционная рекомендация. Куда вложить деньги, решать вам.

Что стоит учесть, когда создаете портфель

То, как вы разделите деньги между акциями, облигациями, золотом и т. д., сильно повлияет на доходность и риск инвестиционного портфеля.

Чтобы портфель соответствовал вашим пожеланиям о доходности и риске, надо учесть много параметров. Все их можно разделить на три группы.

Способность рисковать. Показывает, на какой риск вы можете идти. Вот что сюда входит:

- Горизонт инвестирования. Чем больше времени до цели, тем сильнее можно рисковать и тем выше может быть доля акций в портфеле. Если рынок акций упадет, у вас будет время дождаться восстановления цен, а пополнения помогут увеличить портфель. Упомянутые вами несколько лет — это не очень большой срок по меркам инвестиций в ценные бумаги. А вот 10 лет и больше — это уже долгосрочные вложения. По мере приближения к цели стоит снижать риск портфеля — постепенно переходить от акций к облигациям и инструментам денежного рынка.

- Стабильность доходов. Чем стабильнее ваш доход и чем больше у вас его источников, тем больший риск приемлем.

- Наличие финансовой подушки. Если есть запас денег на крайний случай, вы можете больше рисковать. В случае чего не придется забирать деньги из вашего портфеля в самый неподходящий момент: вы сможете воспользоваться подушкой. Прежде чем инвестировать, стоит создать такой резерв.

- Наличие запасного плана. Если можете отложить достижение цели или при необходимости инвестировать больше, чем изначально планировали, или как-то иначе изменить стратегию в случае проблем, это плюс. Гибкость позволяет больше рисковать.

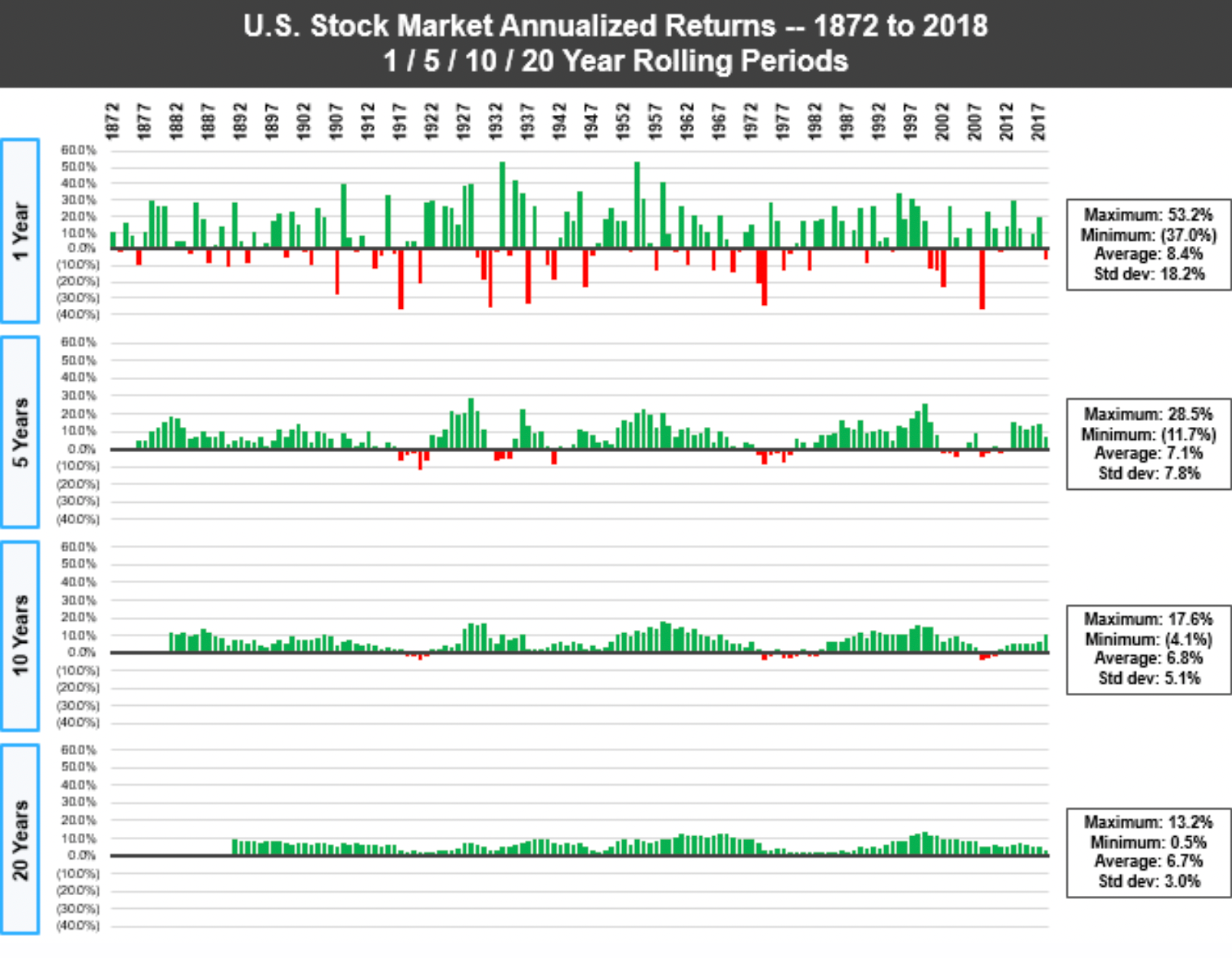

Желание рисковать. Здесь речь о том, какой риск для вас приемлем. Другими словами, какие колебания цен и просадки портфеля вы можете переносить, насколько готовы к неопределенности результата ваших вложений.

Например, в кризис американский рынок акций вполне может упасть на 40—50%. В рублях это падение, скорее всего, будет не таким сильным, так как во время кризиса рубль может упасть к доллару. Тем не менее будет неприятно, особенно если вы недавно вложили все деньги и пополнить портфель нечем. На восстановление могут уйти годы.

Чем сильнее желание рисковать, тем выше может быть доля акций и иных рискованных активов. Желание рисковать связано с психологическими особенностями инвестора, его знаниями и опытом.

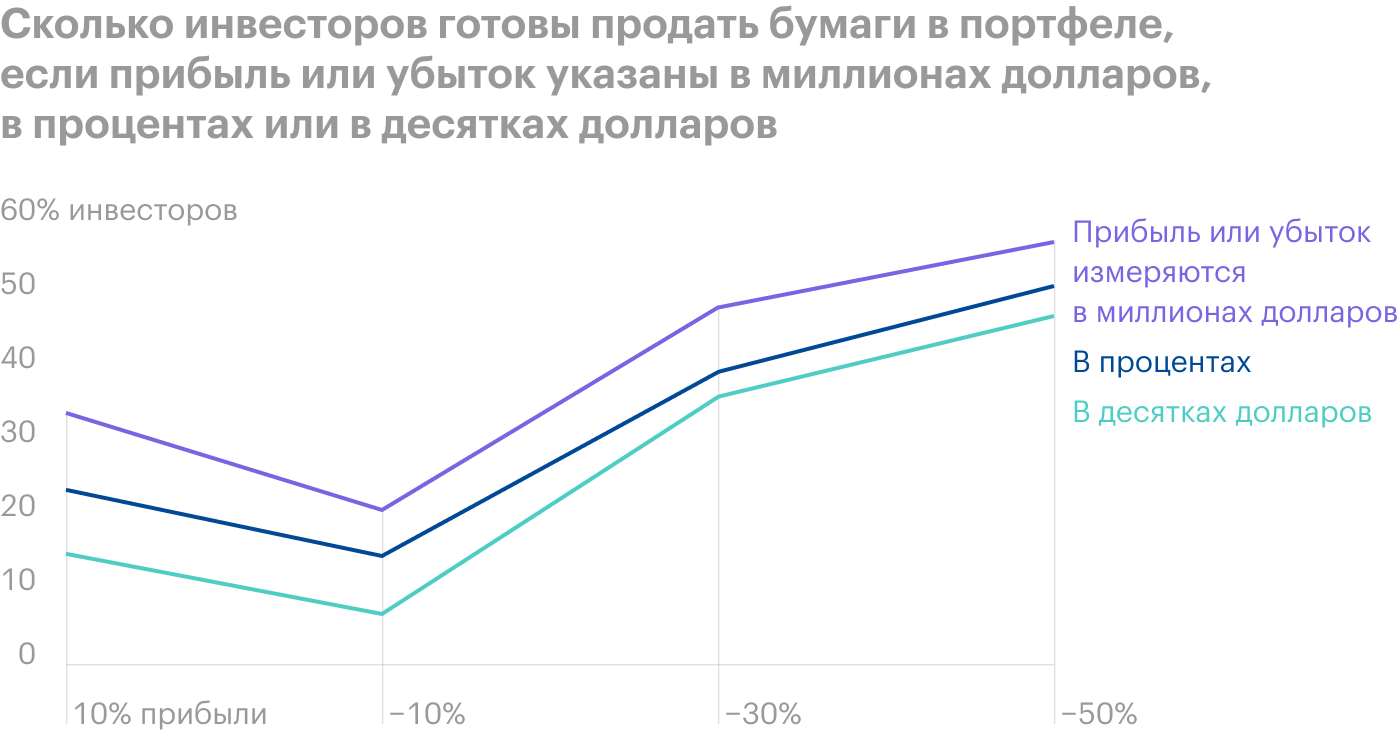

Так, на практике падение стоимости портфеля выглядит страшнее, чем обсуждение возможности такого падения. Вы пишете, что только начали интересоваться инвестициями. Значит, вы не застали кризисы, кроме кризиса весны 2020 года из-за коронавируса, но он не очень показателен: рынки быстро восстановились. Получается, что вы можете переоценить свою готовность к риску.

Есть и другие нюансы. Например, о возможном убытке стоит думать не только в процентах, но и в деньгах: эти данные воспринимаются по-разному. Если размер портфеля — 100 тысяч рублей, его падение на 20% будет менее ощутимым, чем если в нем 10 млн. Хотя в обоих случаях портфель подешевеет на 20%, в первом случае убыток составит всего 20 тысяч, а во втором — внушительные 2 млн рублей.

Потребность в риске. Чем большая доходность нужна вам, чтобы достичь цели в срок, тем на больший риск придется идти. При этом высокий риск не гарантирует высокой доходности. Если бы рискованные инвестиции всегда давали хороший результат, их бы не считали рискованными.

Доходность инвестиций можно довольно точно предсказать, если вы вкладываете деньги в отдельные облигации надежных эмитентов с заранее известными купонами и держите их до погашения. В остальных случаях результат можно только предполагать.

В очень долгосрочной перспективе можно ориентироваться на то, что рынок акций даст примерно 5% годовых сверх инфляции, рынок облигаций — до 2% годовых, а инструменты денежного рынка — менее 1% годовых. Такой вывод исследователи сделали, когда изучили рынки 23 стран с 1900 по 2019 год. С учетом комиссий и налогов результат будет немного хуже.

Получается, что чем к большей доходности вы стремитесь, тем больше должна быть доля акций в портфеле. Но акции рискованнее облигаций и инструментов денежного рынка, особенно если речь о бумагах отдельных компаний, а не фондах акций.

Что в итоге. Чем больше способность рисковать, желание рисковать и потребность в риске, тем большую часть портфеля вы можете отвести на акции или другие рискованные активы.

Если же эти параметры предписывают разное распределение средств, ищите компромиссный вариант. Или вам придется выбрать между спокойным сном и потенциально высокой доходностью.

Сколько вложить в фонд на S&P 500

Допустим, вы определили, какая доля акций должна быть в портфеле. Теперь вам надо решить, в какие именно рынки стоит вложить деньги, выделенные на акции, и в каких пропорциях.

Скорее всего, индекс S&P 500, то есть акции крупных компаний США, привлекает вас своим ростом за последние годы. За 10 лет — с 2011 по 2020 год — американский рынок акций дал доходность около 13,5% годовых, при этом худшим результатом за календарный год было примерно −4,5%, а лучшим — почти +32,5%. Это в долларах — в рублях с учетом падения курса результат был бы лучше.

За более длительный период американский рынок акций тоже был хорошим вложением. За 100 лет — с 1921 по 2020 год — он дал примерно 10,6% годовых, или 7,6% годовых с поправкой на инфляцию.

С другой стороны, S&P рос не всегда — падений тоже хватало. По данным американского аналитика и финансового консультанта Бена Карлсона, с 1928 по 2019 год индекс S&P 500 падал на 10% или сильнее 53 раза, то есть в среднем такое случалось каждые два года. На 20% или сильнее индекс падал 20 раз, или в среднем раз в пять лет. На 30% или сильнее — 12 раз, или в среднем каждые 8 лет. Падений на 40% и сильнее было 7, то есть в среднем они случались каждые 13 лет.

Никто не знает, как будет вести себя индекс S&P 500 в ближайшие несколько лет. Через 10 лет он, вероятно, будет выше нынешних значений, тем более с учетом дивидендов. Исторически так было чаще всего, даже с поправкой на инфляцию, но не всегда.

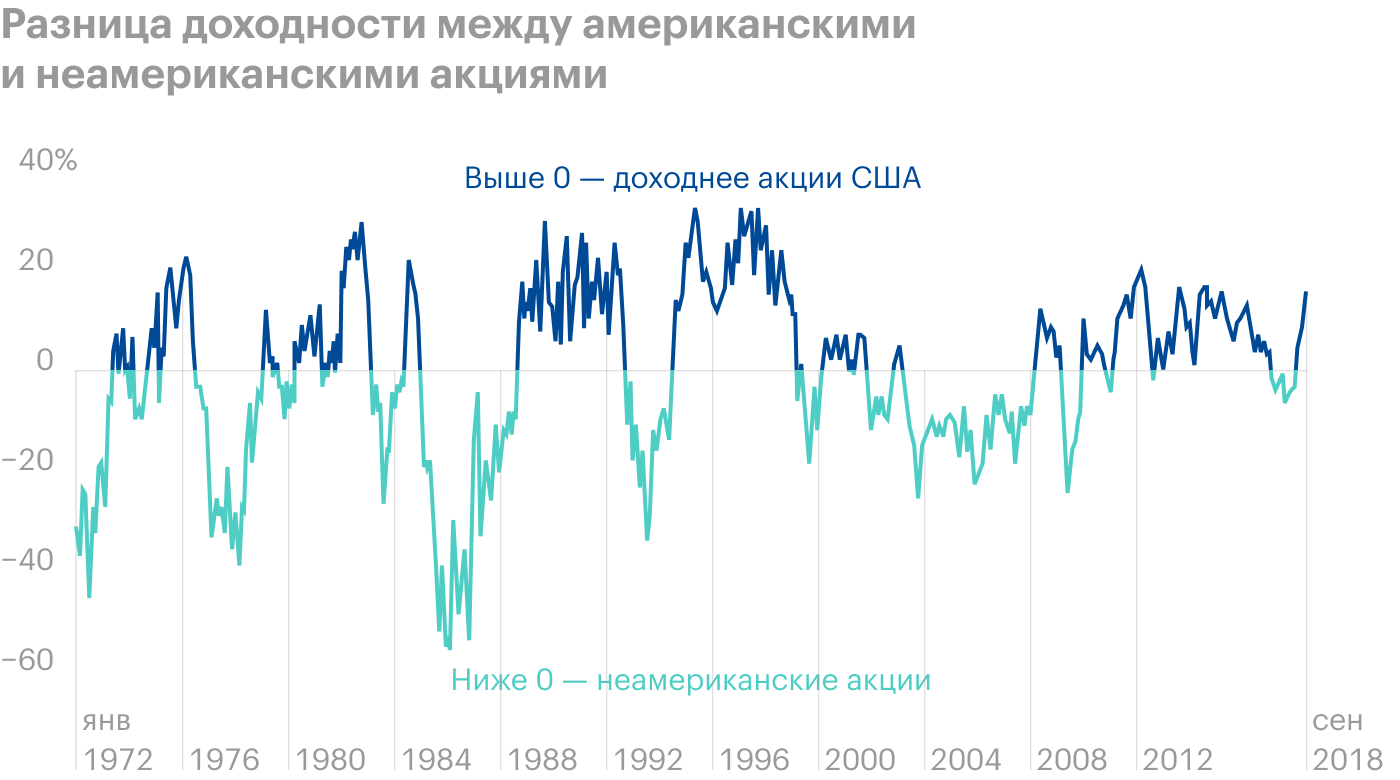

Раз мы не знаем будущего, стоит диверсифицировать вложения в акции между рынками разных стран, не ограничиваясь США. Возможно, другие рынки будут более доходными или менее рискованными.

При этом некоторые инвесторы считают, что все или почти все средства портфеля, отведенные на акции, можно вложить в американский рынок акций. Вот их аргументы:

- У рынка акций США исторически высокая доходность — и за последние годы, и за последний век. При этом волатильность была ниже, чем у рынков других стран. Другими словами, американский рынок акций рос лучше многих других, да еще с меньшим риском. Ну а в кризис падают все рынки.

- У американского рынка акций хорошие перспективы: многие крупнейшие компании, включая ИТ-гигантов, находятся в США.

- Многие американские компании работают по всему миру, что дает страновую диверсификацию, даже если вкладывать только в американские акции.

- Американские акции — это валютный актив. Они дают доходность в относительно стабильной валюте — долларах, а падение курса рубля даст дополнительную рублевую доходность.

Однако я бы не стал вкладывать в рынок США все или почти все средства, выделенные на акции. Вот почему:

- Прошлая высокая доходность S&P 500 не гарантирует будущей высокой доходности, особенно учитывая весьма высокие значения мультипликаторов: P/E на 23 февраля 2021 года был равен 39,52, а CAPE — 35,34.

- Не раз бывало так, что американский рынок акций показывал доходность ниже других рынков. Например, за десятилетие с 2000 по 2009 год, когда случилось два кризиса, американский рынок акций дал −0,27% годовых, а мировой рынок акций без США принес 2,29% годовых.

- Полноценная страновая диверсификация предполагает вложение денег в компании из разных стран, а не компании одной страны, пусть даже они работают по всему миру. Игнорируя другие рынки, мы не инвестируем в компании из Европы, Китая, России и т. д., что вряд ли разумно.

- Рубль может не только падать к доллару и иным валютам, но и укрепляться, по крайней мере кратко- и среднесрочно. Это снизит рублевую доходность. Кроме того, американские акции — это не единственный валютный актив в мире.

На мой взгляд, стоит ориентироваться на капитализацию рынков акций стран и регионов относительно капитализации мирового рынка акций. Судя по индексу FTSE Global All Cap, сейчас американский рынок акций — это примерно 56,5% мирового рынка. Рынок развитых стран без США — это около 31,5%, а оставшиеся 11,5% — это развивающиеся рынки, в том числе Россия менее 1%.

Таким образом, 55—60% средств, выделенных в вашем портфеле на акции, можно вложить в фонд на индекс S&P 500. Например, если вы решите вложить 50% денег в акции, а 50% — в облигации, в фонде на индекс S&P 500 будет 30% вашего портфеля или чуть меньше.

Упомянутые 55—60% — хорошая отправная точка для доли акций США в части портфеля, отведенной на акции. Долю США можно увеличить, если вы уверены, что у американского рынка перспектив больше, чем у других. Можно уменьшить ее, если другие рынки кажутся более интересными.

Как вложиться в S&P 500

Инвестировать в индекс S&P 500 можно через фонды AKSP, SBSP, TSPX и VTBA, которые торгуются на Московской бирже. Фонд FXUS тоже подойдет. Он отслеживает не S&P 500, а индекс Solactive GBS United States Large & Mid Cap, но это почти то же самое — просто в составе чуть больше акций, и немного отличается их вес.

На иностранных биржах такие фонды тоже есть. Это, например, SPY, VOO и CSPX. Преимущество в том, что их уровень расходов заметно ниже, чем у фондов на Московской бирже. Однако для доступа к ним понадобится статус квалифицированного инвестора или счет у иностранного брокера. Также не будет налоговых вычетов.

Еще есть довольно узкие фонды с американскими акциями. Это, например, FXIT, который инвестирует в технологические компании США, и TBIO, который состоит из акций биотехнологических и фармацевтических компаний, в основном американских. Их не стоит считать заменой более широким фондам наподобие FXUS и TSPX, но они могут пригодиться для более тонкой настройки портфеля.

Учтите, что если 60% от доли акций в вашем портфеле будет в фонде на индекс S&P 500 и еще 30% — в фонде ИТ-компаний США, то получится, что ваши вложения в акции на 90% состоят из американских бумаг. При этом все или почти все бумаги из фонда акций ИТ-компаний есть и в фонде на индекс S&P 500.

Что в итоге

Сначала определите свои цели и пожелания по риску и доходности. Затем обдумайте распределение средств портфеля между акциями, облигациями и т. д., а также решите, в какие именно подклассы активов, рынки и секторы экономики вы будете инвестировать. Выбирать конкретные фонды стоит в самом конце.

Рынок акций США — это примерно 56,5% капитализации мирового рынка акций. Вполне разумный вариант — отвести на фонды американских акций около 55—60% той части портфеля, которую вы выделили на акции. Остальное стоит вложить в рынки других стран, чтобы портфель был более диверсифицированным.

Можно увеличить или уменьшить долю США исходя из своего мнения о перспективах этого рынка. Но помните, что невозможно точно предсказывать будущее.

На Московской бирже есть несколько фондов, отслеживающих индекс S&P 500: AKSP, SBSP, TSPX и VTBA. Также подойдет FXUS, который отслеживает индекс Solactive GBS United States Large & Mid Cap, очень похожий на S&P 500. А вот брать за основу портфеля более узкие фонды американских акций, которые ориентируются на отдельные секторы, вряд ли стоит.