Т-Банк для всей семьи: как я комбинирую банковские продукты для общего бюджета

В моей семье четыре человека: мы с женой и двое детей — мальчик и девочка. Мальчику 14 лет, девочке 11. Продуктами Т-Банка начали пользоваться с появления в банке первых дебетовых карт и вкладов в 2009 году, и наша семейная линейка расширялась с запуском каждого нового продукта.

За 14 лет мы воспользовались практически всей линейкой продуктов, за исключением обслуживания бизнеса. Это дебетовые и кредитные карты, Джуниор, Т-Мобайл, Страхование, Инвестиции и различные сервисы, которые есть на маркетплейсе Т-Банк.

Детей я начал переводить на продукты Т-Банка пять лет назад. Сначала у них были дополнительные карты, а когда банк анонсировал Джуниор, мы открыли отдельные счета. У супруги семь-восемь лет назад появилась своя карта, потом мы оформили дополнительные карты и совместные счета.

Т-Мобайлом я не пользуюсь, но у детей симкарты Т-Банка. Когда сын пошел в школу, мы поняли, что должны постоянно быть на связи, поэтому оформили симку. У дочери тоже симкарта Т-Банка. В итоге Т-Мобайл у каждого из них практически с первого класса.

Джуниор — для повседневных трат детей

Инициатива открыть личные счета для детей была моей, поэтому в 2018 году, когда появились детские карты и мобильное приложение Джуниор, я сразу заказал две штуки. Дочь тогда была в первом классе, а сын уже ходил в третий.

Необходимость завести дебетовые карты для детей стала отражением современной реальности: в московских школах дети уже не соприкасаются с наличкой. Например, у нас они пользуются карточками «Проход и питание», которые можно пополнить на определенную сумму. На эти деньги дети покупают что-то в буфете, расплачиваются в школьных магазинах. А карточки «Джуниор» стали для них средством оплаты во внешнем мире.

Детям идея тоже понравилась. Здорово, когда у них есть возможность напрямую пользоваться деньгами: самостоятельно распоряжаться накоплениями и планировать траты. Теперь дети могут сходить в магазин и купить что-то сладенькое, не прибегая к помощи родителей.

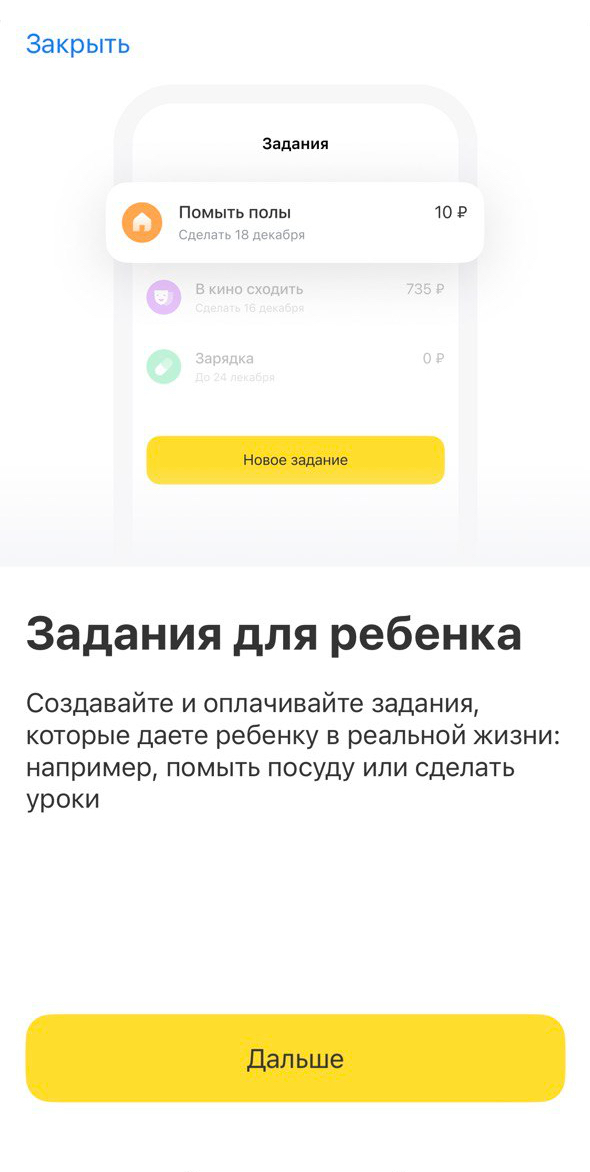

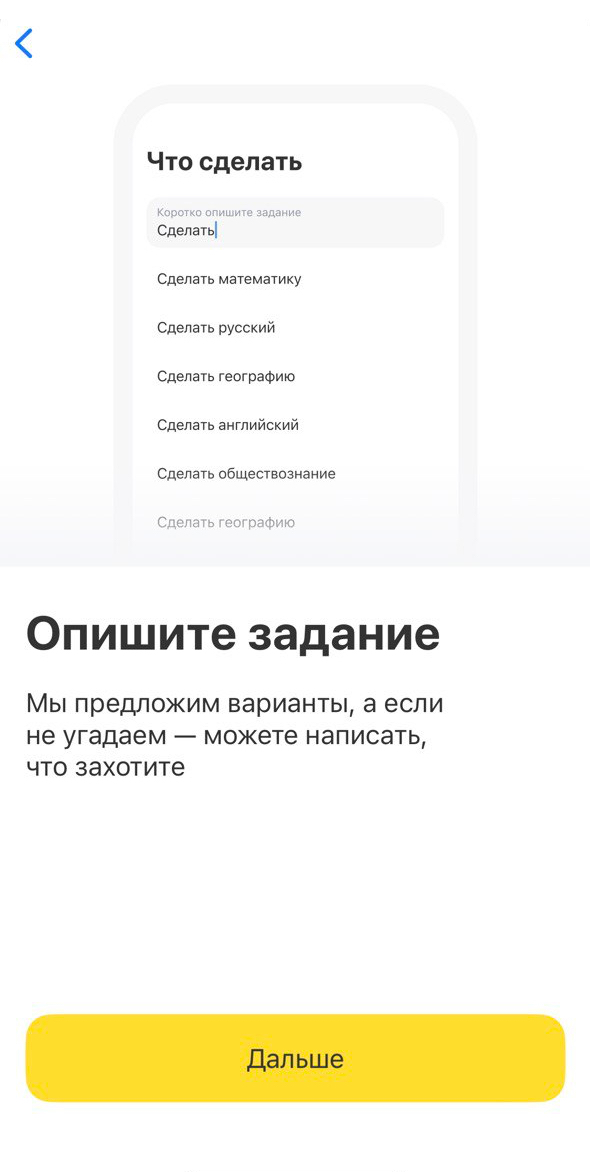

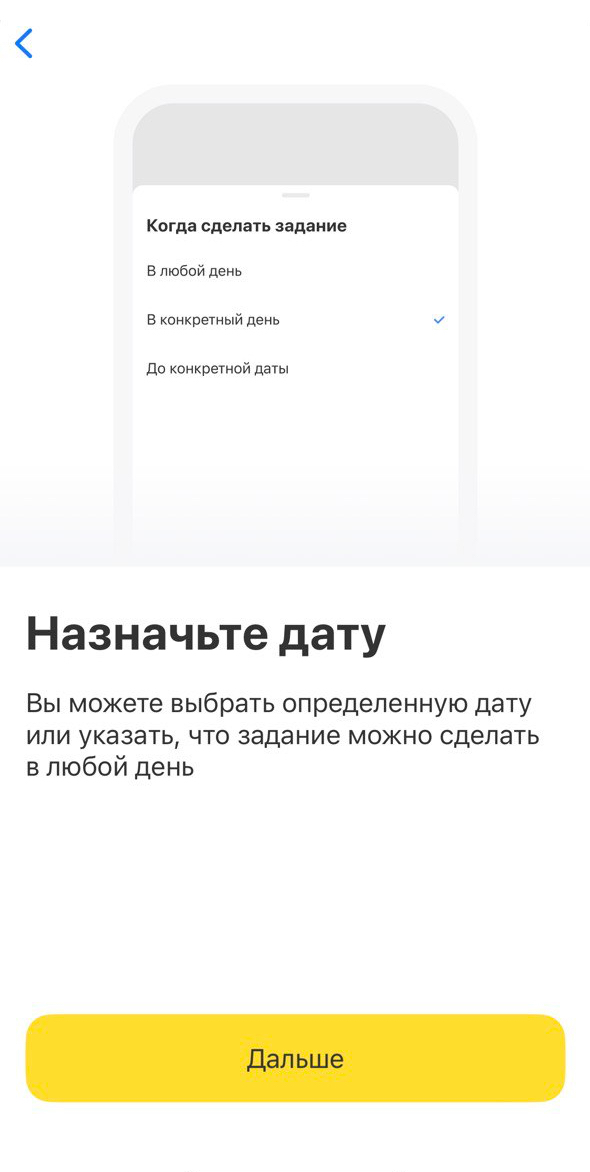

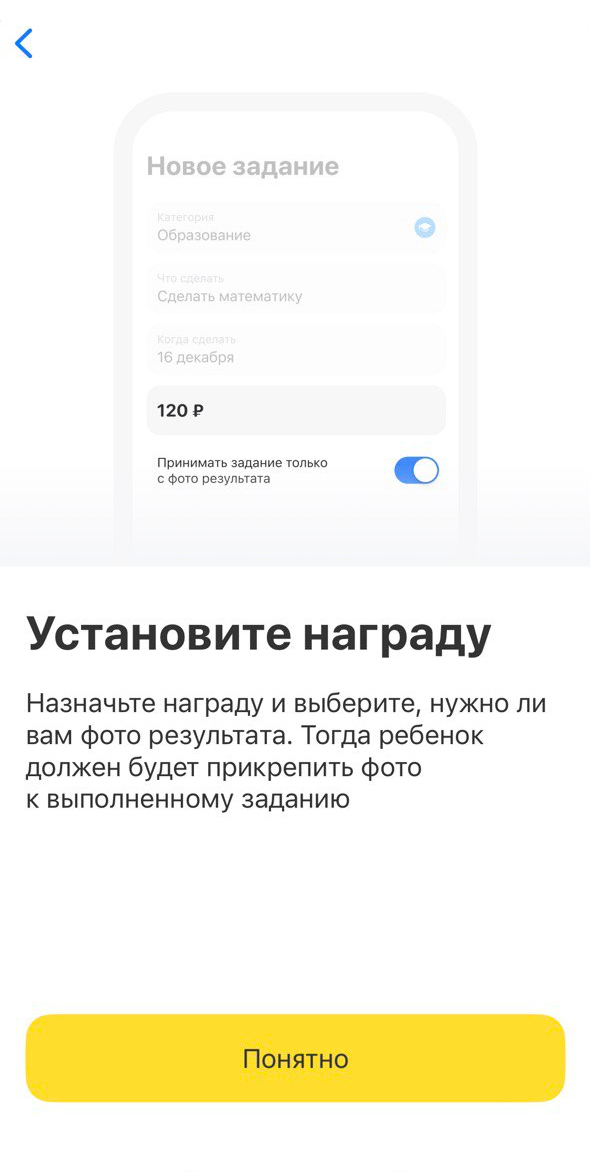

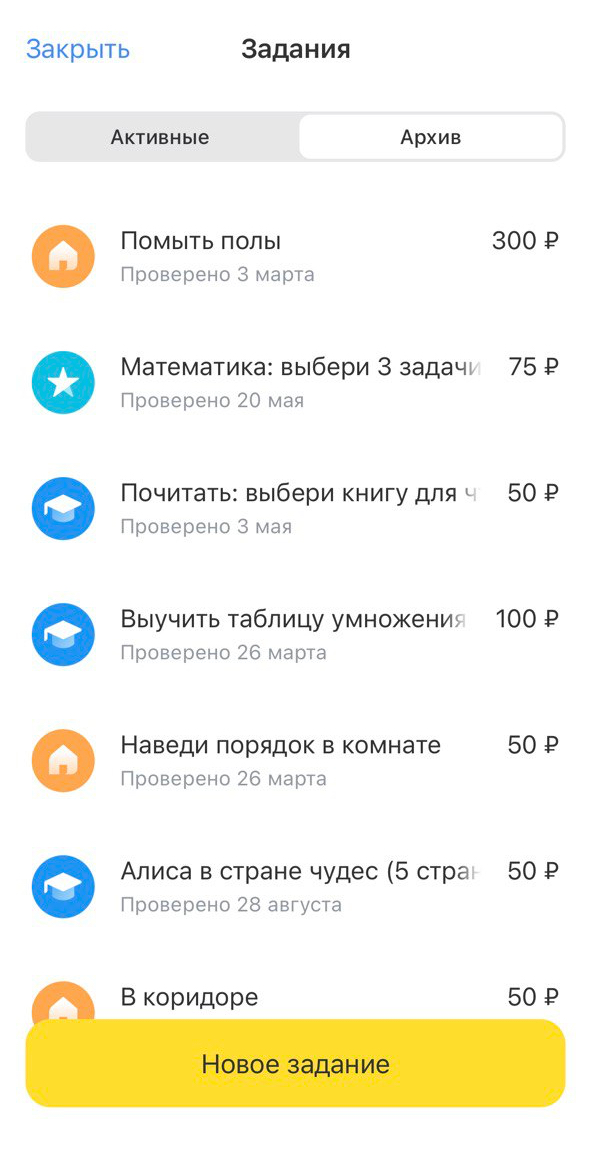

В самом начале сыну с дочерью было очень интересно выполнять наши с женой задания в приложении и получать за них вознаграждение. В основном это была классика: сделать домашку, прочитать книгу, убраться в комнате, погулять с собакой. Было ограничение по времени — если не успеть выполнить задание в срок, денежная награда сгорит.

Стоимость заданий была разная — от 50 до 1000 ₽. Задания оценивали по сложности: ежедневная уборка в комнате стоила 50—100 ₽, пропылесосить — 200—300 ₽, а прочитать целую книгу — уже 1000 ₽.

Эйфория от интерактивов длилась недолго: задания нужно было выполнять, а делать это не всегда хотелось. Да и размер мотивации уже перестал влиять так сильно. В итоге приходилось договариваться и обсуждать компенсацию за каждое выполненное задание, потому что дети считали, что это слишком маленькая мзда за приложенные ими усилия, и просили больше.

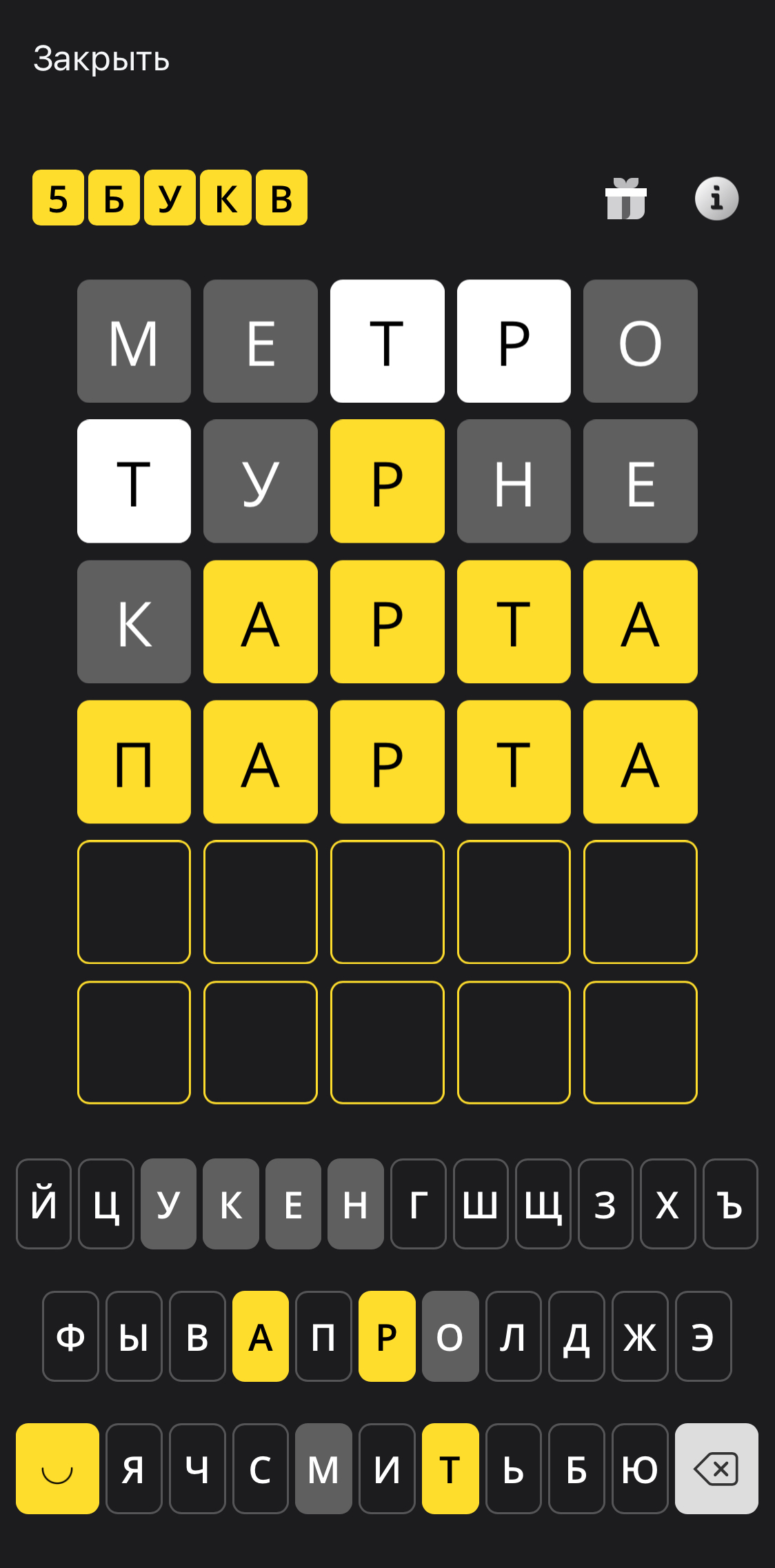

Позже, когда появились истории, комиксы и тесты в приложении, интерес к интерактивному формату вернулся. А недавно в приложение добавили игру «5 букв» — теперь дочка заходит туда каждый день и пытается отгадывать загаданное слово.

Игра работает так же, как и во взрослом приложении: нужно зайти в раздел «Город», найти карточку «5 букв» и запустить игру. Каждый день нужно отгадать новое слово. Всего дается шесть попыток. Сейчас игра носит чисто развлекательный характер, но в сезон розыгрыша призов становится интереснее: чем больше слов отгадаешь — тем выше шанс получить подарок.

Для меня плюсы Джуниор тоже есть. В своем приложении я могу наблюдать за тем, как дети обращаются с деньгами: какой у них баланс доходов и расходов, сколько накоплений. Удобно отслеживать траты и понимать, насколько осознанно дети работают с деньгами, что и где покупают, используют ли копилку. Например, в последнее время у их одноклассников появляется все больше пластиковых карт, и я вижу, что дети стали чаще пользоваться переводами — например, если кто-то из их друзей заплатил за всех.

С Джуниор можно устанавливать лимиты на траты, но я не пользуюсь этой функцией. Я стараюсь вообще не вмешиваться в характер трат, чтобы не создавалось ощущение, что ребенок находится под колпаком. Если я вижу чрезмерные или необоснованные траты, пытаюсь это как-то скорректировать, но не вводить жесткие ограничения.

Учить детей финансовой грамотности стараюсь с помощью своих знаний о банковской сфере. Например, недавно рассказал им, как работает программа лояльности с начислением баллов за операции и как пользоваться счетом-копилкой.

Для дочери возможность зарабатывать на счете-копилке стала открытием. Теперь, как только у нее появляются свободные деньги, она тут же перекидывает их в копилку и ждет начисления процентов. Когда дочери нужно что-то купить, она переводит все обратно на основной счет и идет за покупками. На сумму в копилке банк начисляет 7% годовых, но у меня подключен сервис Premium, поэтому дочь получает повышенный процент на остаток — 11%.

За последний год у сына и дочери сформировался постоянный источник дохода. Это плата за хорошую успеваемость, которую мы оцениваем раз в неделю, и переводы от бабушек, дедушек, родственников на дни рождения и праздники. Для дочери это еще и процент на остаток на счете-копилке.

Дополнительным плюсом Джуниор стала возможность выбрать внешний вид карты из нескольких вариантов. Сначала был только один дизайн, а позже произошел редизайн и дочь захотела себе другую карту — в стиле Hello Kitty. Сын же выбрал с динозаврами. Сейчас такие дизайны уже не выпускают, но есть много новых. Например, со «Скрепышами» или космосом.

Как оформить Джуниор

Джуниор — карта с бесплатным обслуживанием для детей до 14 лет. Ее доставляют владельцу счета — родителю, чьи данные указаны в заявке. Ребенку присутствовать на встрече не обязательно.

Если у родителя нет дебетовой карты Т-Банка, вместе с Джуниор представитель привезет Black для взрослого.

Совместный счет — для ведения семейного бюджета

В 2021 году в Т-Банке появился совместный счет. Это отдельный рублевый счет, к которому имеет доступ не только владелец, но и другие пользователи. Владелец может добавлять и удалять участников, выпускать карты, устанавливать лимиты на траты.

Я открыл такой счет, чтобы вести совместный бюджет с женой и чтобы было понимание, сколько у нас денег на данный момент. Чаще всего пользуемся совместным счетом, чтобы отслеживать общие траты, делать переводы и согласовывать семейный бюджет.

У нас есть общий бюджет, а у супруги — еще и отдельный. Так как я основной кормилец в семье, совместный счет оформлен на меня. А супруга получает зарплату на отдельный.

Я не пользуюсь лимитом расходов, чтобы контролировать траты с совместного счета, но у этой функции есть другое преимущество — возможность обезопасить средства от несанкционированного списания. Например, у меня установлен лимит на траты в интернете и на снятие наличных. Это помогает защитить деньги от мошенников.

Планирую в ближайшее время открыть совместный счет для мамы. Она на пенсии, и мне важно, чтобы она могла комфортно себя чувствовать в финансовых вопросах: если возникнет потребность совершить какую-то банковскую операцию или оплатить покупку, я смогу помочь. Сейчас я просто перевожу деньги ей на счет в случае необходимости, но если будут регулярные траты, совместный счет намного удобнее. Мама сможет сразу воспользоваться деньгами со счета, а не ждать перевода.

Как открыть совместный счет

Чтобы открыть совместный счет, нажмите на главном экране приложения Т-Банка «Открыть новый счет или продукт» и выберите «Совместный счет».

Если у вас еще нет счета в Т-Банке, закажите дебетовую карту Black. Представитель банка привезет карту в удобное время, а скачать приложение и открыть в нем совместный счет можно сразу.

Дополнительные карты — для кэшбэка

Дополнительные карты мы выпустили в пластике, потребности в виртуальных до сих пор не было. По сути, дополнительные карты существуют для того, чтобы можно было пользоваться деньгами со счета другого члена семьи. Мы с супругой завели дополнительные карты на счета друг друга: у нее выпущена карта к ее счету на мое имя, у меня — к моему счету на ее имя.

Основной паттерн использования — выбирать категории повышенного кэшбэка для каждого счета и планировать покупки с определенной карты в зависимости от выбранных категорий. С подключенным сервисом Premium можно выбрать четыре категории из восьми в месяц для одного счета. Есть несколько вариантов комбинаций: можно выбрать все четыре тематические категории или оставить 1% на все покупки и три категории на выбор. То есть в сумме на семью мы получаем не четыре категории повышенного кэшбэка, а семь или восемь.

В начале каждого месяца мы смотрим, у кого какие категории можно выбрать, и исходя из этого планируем наши потенциальные траты на ближайший месяц. У нас много кружков для детей, семейные активности и досуг, которые проходят по разным категориям, — определяем, какой совместный набор категорий нам нужно подключить.

Когда нужно сделать покупку, мы проверяем, к какому счету подключена подходящая категория, и платим соответствующей картой. Например, если у меня подключена категория «Красота», походы супруги или детей в салон красоты оплачиваются с моего счета. Если у супруги категория «Супермаркеты», траты в продуктовых проходят через ее счет, кто бы ни пошел в магазин. Покупки при этом оплачиваем с дополнительных карт.

На дополнительные карты тоже можно установить лимит трат на неделю, месяц или бессрочно, чтобы ограничить возможные списания средств. Я использую эту функцию только на определенные типы операций, которые могут быть нехарактерны для нашей семьи. Например, как и для совместного счета, я установил для дополнительной карты суточный лимит снятия наличных — 30 000 ₽. Это помогает защитить средства от мошенников, но не ограничивает наши повседневные траты.

Т-Мобайл — для удобной оплаты и безопасности

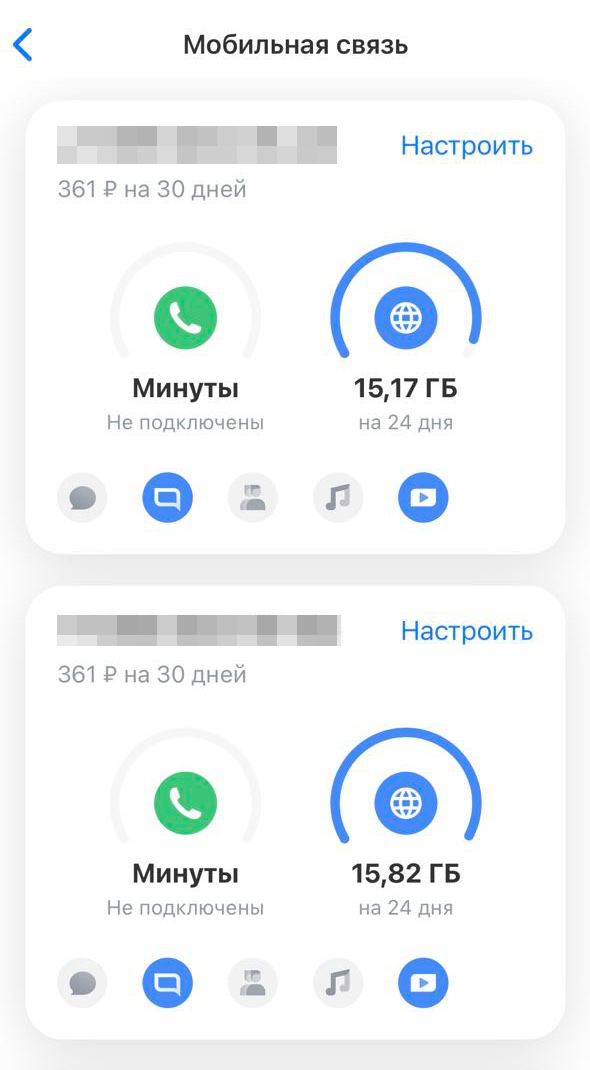

Т-Мобайлом в семье пользуются дети, поэтому тариф я выбирал под их потребности. Его можно собрать как конструктор, поэтому мы выбрали тариф без звонков, который включает в себя 16 Гб интернета, безлимитные мессенджеры и видеосервисы: YouTube, Twitch, Apple TV, Google TV, Rutube, Vimeo, TikTok.

Детям нравится этот тариф. В основном они общаются через мессенджеры, в том числе звонят, а если нужно позвонить по обычной связи, списываются дополнительные деньги в рамках тарифного плана — 3,9 ₽ в минуту. Но это происходит редко.

Так как у детей подключен тариф без звонков, за каждого плачу по 361 ₽ в месяц. С дополнительными звонками в месяц выходит примерно 800 ₽ за обоих. Чтобы оплачивать Т-Мобайл, я подключил автоплатеж с моей основной карты: так я точно знаю, что дети не останутся без связи. Мне удобнее делать это самому, потому что так я могу управлять бюджетом и контролировать пополнение счета.

Дополнительный плюс в том, что все находится в рамках одной экосистемы: в желтом приложении Т-Банка отображается информация по всем счетам, в том числе по симкартам.

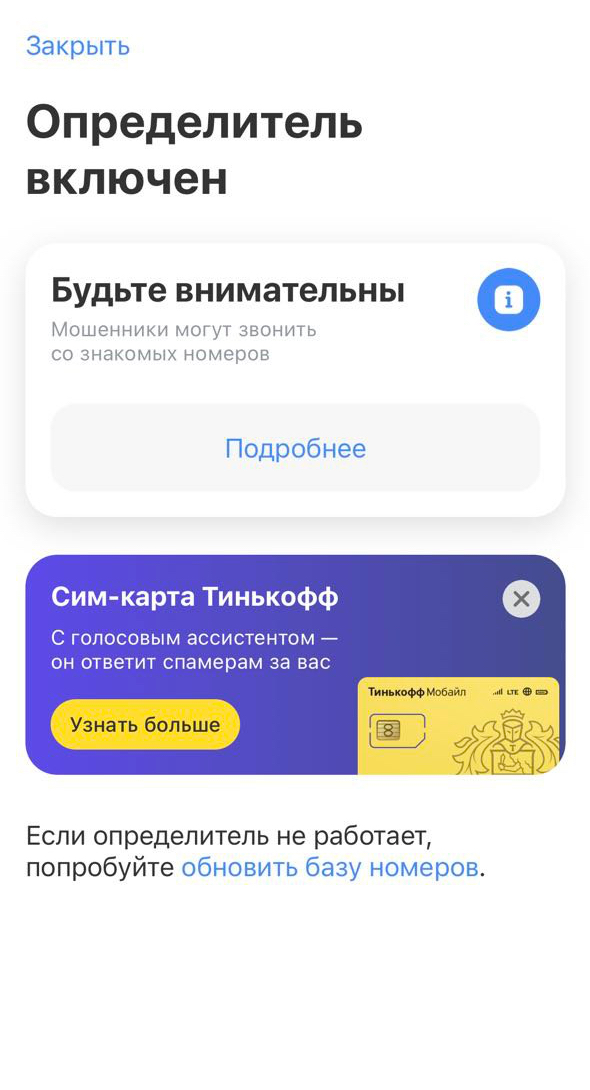

У симкарт Т-Банка есть много полезных дополнительных функций: секретарь Олег, который отвечает на звонки спамеров и мошенников, функция записи разговора, блокировка рекламы, определитель номера. Из всего перечисленного дети пользуются только секретарем Олегом в качестве автоответчика, чтобы он отвечал за них на звонки, когда дети заняты или не берут трубку.

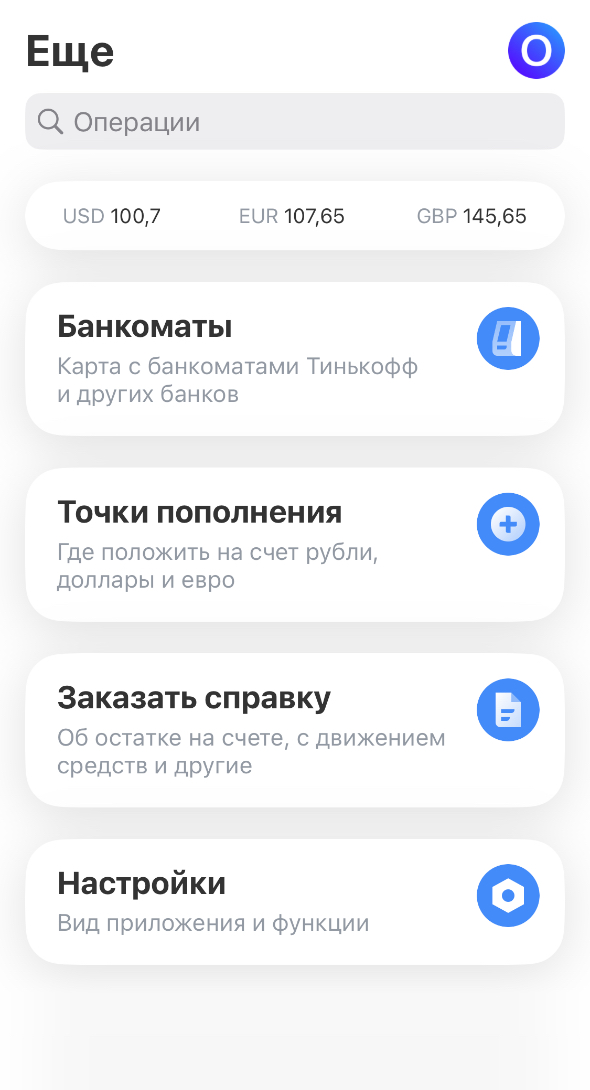

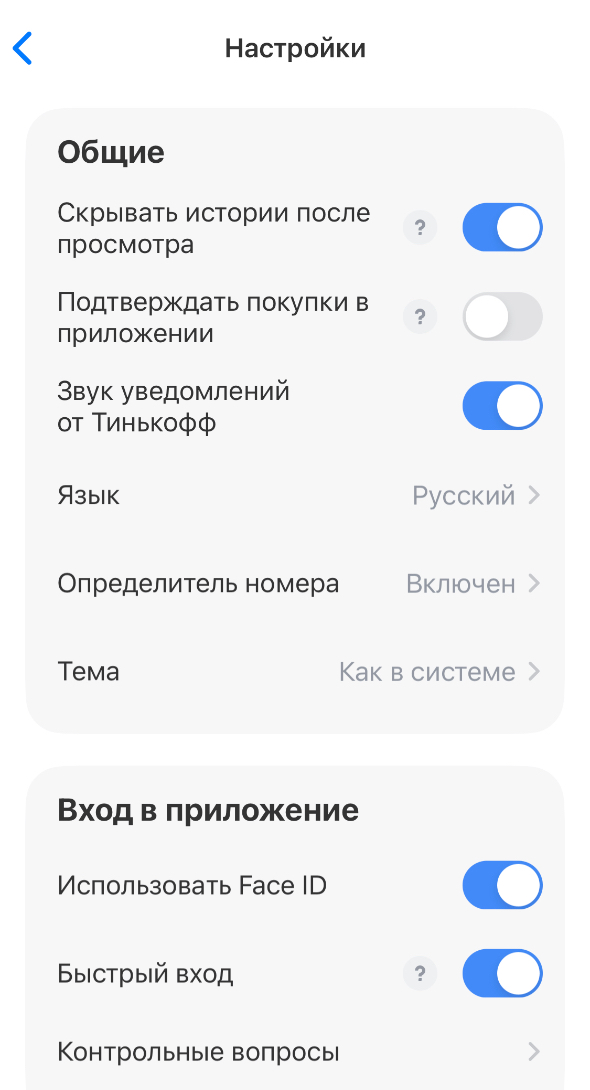

Идентификатор входящих звонков им нужен реже: номера детей еще особо нигде не светились, они реже сталкиваются с рекламными спам-звонками. Зато этой функцией пользуюсь я, хоть у меня и нет симкарты: определитель номера может подключить любой клиент Т-Банка — для этого в приложении нужно зайти во вкладку «Еще», перейти в настройки и в разделе «Общие» выбрать «Определитель номера».

С включенной функцией удобно отсекать спам-звонки и определять мошенников, когда звонят с незнакомого номера. Определитель пробивает входящие по телефонной базе и показывает, кому может принадлежать номер. Если звонок от мошенников или спамеров, на экране высветится предупреждение.

Как оформить симкарту Т-Мобайл

Можно заказать бесплатную доставку обычной симкарты или оформить eSIM онлайн. При этом выбирать тариф сразу не обязательно: достаточно указать личные данные и адрес доставки, а настроить все услуги можно в приложении уже после получения симкарты.

Накопительный счет и общий вклад — если сумма на карте превышает лимит для процента на остаток

У нас два накопительных счета — у меня и у супруги. К каждому есть пошеренный доступ, чтобы у всех членов семьи было понимание, где и сколько денег у нас лежит.

Мы отправляем на накопительный счет все излишки с дебетовых карт, если сумма больше 300 000 ₽. Это связано с тем, что на остаток по дебетовой карте Black начисляются проценты — 5% в расчетный период, но максимум на 300 000 ₽. Если на картах излишек средств, который не вписывается в лимит по начислению процента на остаток, мы перекидываем эти деньги на накопительный счет.

У накопительного счета есть свои преимущества: можно в любой момент пополнить его или снять деньги, а если есть конкретная цель, в приложении можно выставить желаемый срок ее достижения. С сервисом Premium деньги лежат под 11% годовых, и мы уже накопили 450 000 ₽ за 2023.

Как открыть накопительный счет

В приложении Т-Банка на вкладке «Главная» нажмите «Открыть новый счет или продукт» и выберите «Накопительный счет». К каждому счету можно добавить цель, если хотите копить на что-то конкретное.

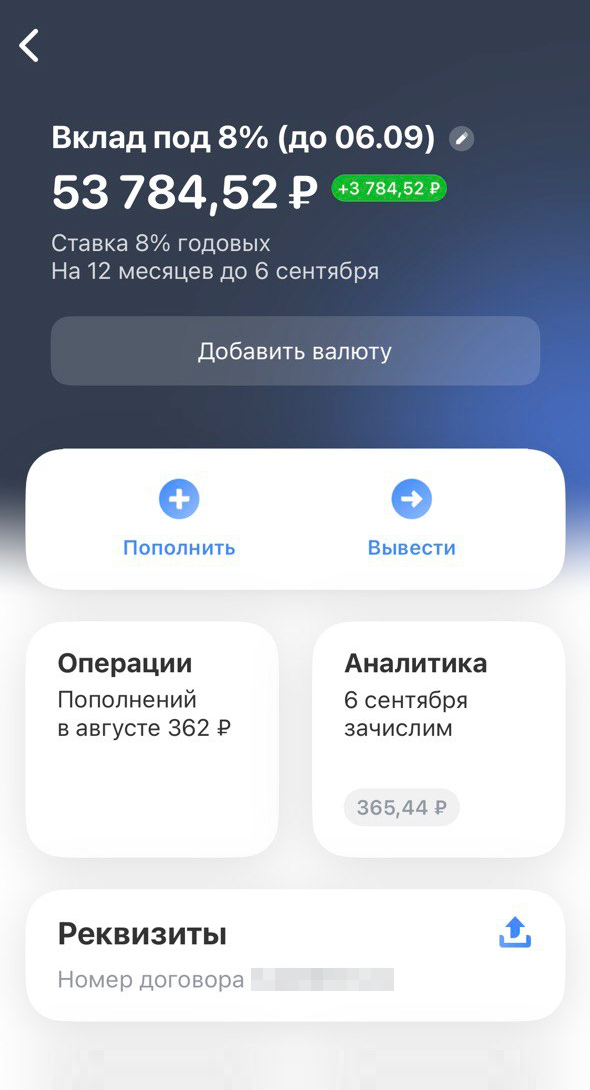

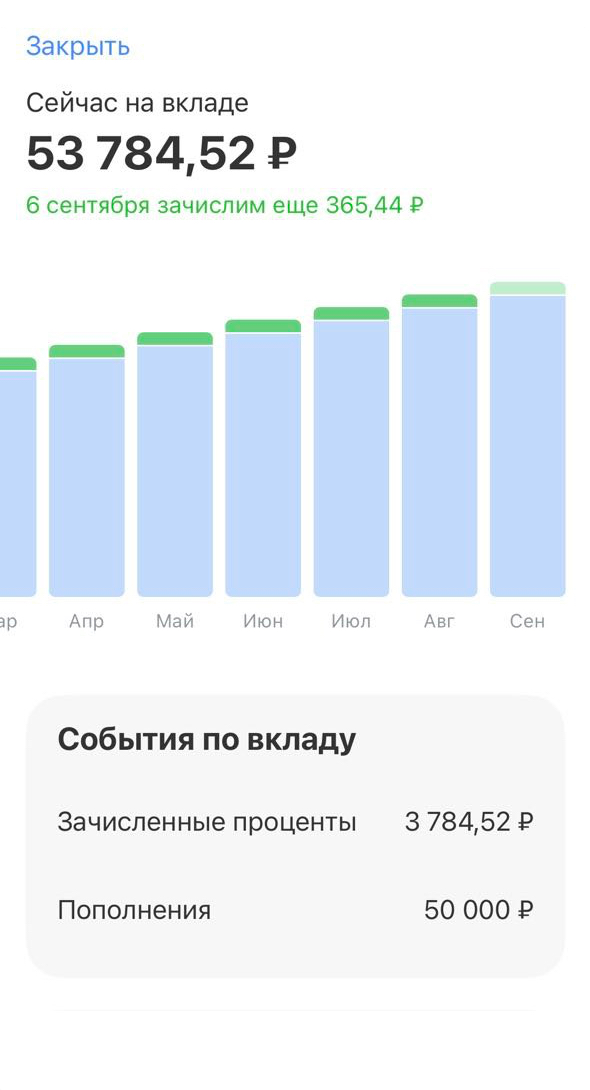

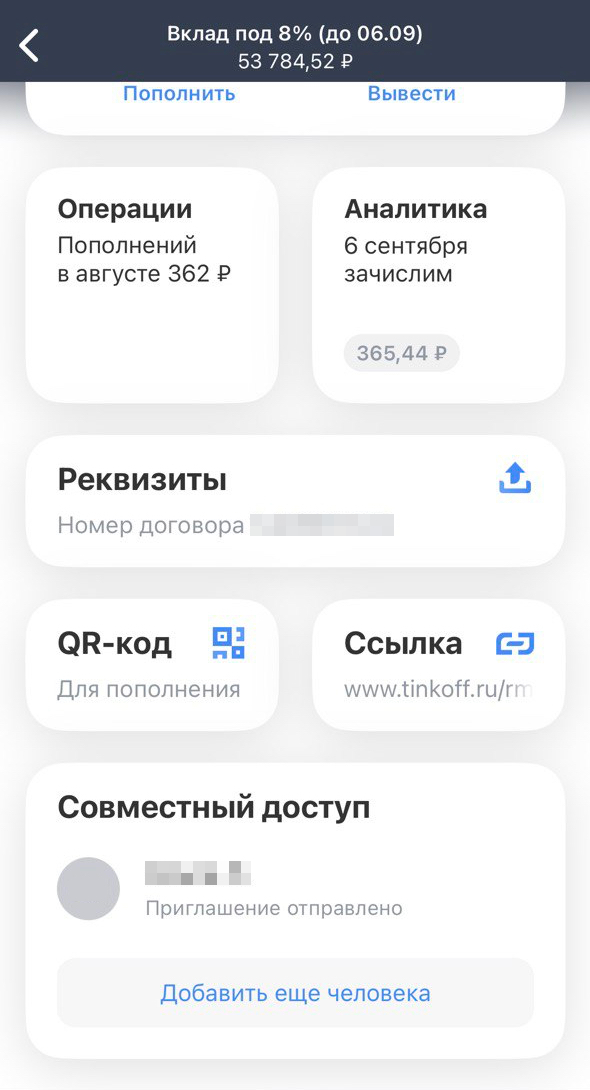

Иногда суммы, которые выходят за пределы лимита, отправляем на вклады или инвестируем. Общий вклад мы открыли, чтобы иметь долгосрочное вложение и видеть, где сколько денег. Это удобно отслеживать в приложении: и у меня, и у жены отображается сумма, процентная ставка и срок вклада.

Наш минимальный вклад на 50 000 ₽ открыт под 8% годовых на срок 12 месяцев, но если снимать деньги досрочно, то проценты на сумму изъятия будут пересчитаны по ставке 0,01% годовых. Мы не снимали деньги с вклада и заработали на этом 4149,96 ₽.

Как открыть вклад

В приложении Т-Банка на вкладке «Главная» нажмите «Открыть новый счет или продукт» и выберите «Вклад». После выберите срок действия и ставку.

Если у вас еще нет продуктов Т-Банка, заполните онлайн-заявку по кнопке. Представитель банка доставит дебетовую карту Black и договор в удобное время. Вклад можно будет пополнить онлайн или наличными без комиссии.

Страхование с Т-Банком — для безопасности на дороге и в путешествиях

Я пользуюсь всеми страховками от Т-Банка: страхованием путешественников, каско и ОСАГО. Автомобиль водит в основном супруга, я езжу на мотоцикле.

У нас было два страховых случая, когда пришлось воспользоваться страховкой: замена лобового стекла после прилетевшего камня и ДТП.

В обоих случаях я регистрировал страховое событие дистанционно — через мобильное приложение Т-Банка. Треснутое стекло заменили быстро: я сделал фото повреждений, отправил их через приложение и получил направление на ремонт.

С ДТП было сложнее: для направления на ремонт нужны были дополнительные справки из полиции, потому что виновника ДТП так и не нашли. Когда справка была у меня, я получил направление на СТО. Машину починили только через три недели: требовалась замена деталей, а мой автомобиль немецкой марки, и новую дверь пришлось заказывать из Германии.

В поездках за границу мы используем страховку Т-Банка для выезжающих за рубеж. У меня подключен Premium, и страховка для путешественников в этом сервисе бесплатна.

В страховку включены медицинские расходы до 100 000 $ на каждого человека, указанного в полисе. С сервисом Premium можно добавить пять человек на год. При этом в полис включены расходы на лечение, лекарства, транспортировку, международные звонки, экстренную стоматологию и лечение травм, полученных во время активного отдыха. Например, после горных лыж или аквапарка.

Страховка подходит для оформления виз — это основной сценарий ее использования в нашей семье.

Как оформить страховку в Т-Банке

Чтобы оформить страхование в Т-Банке, выберете нужный продукт на странице банка и заполните заявку. Ехать никуда не нужно — рассчитать стоимость страховки, оплатить услугу и получить полис можно онлайн.

Город и Путешествия — для комфортного досуга

В сервисе «Город» мы пользуемся всем набором услуг: покупаем билеты в театры и кинотеатры, бронируем столики в ресторанах. На концерты ходим редко, но иногда и их берем через сервис: за билеты можно получить кэшбэк до 30%. За все остальные покупки через сервис начисляется до 10% кэшбэка — для семьи из четырех человек выходит выгодно.

Часто пользуемся сервисом «Красота». Запись на услуги в салоны красоты проходит через приложение Т-Банка. В нем можно выбрать салон, мастера или конкретную услугу. Удобно, что прайс тоже отображается прямо в приложении — не надо заходить на сайт каждого салона, чтобы выбрать подходящую цену. За посещение салонов со значком кэшбэка на карту возвращается до 5%.

Мы с женой оплачиваем топливо через приложение — на АЗС можно рассчитаться не выходя из машины. На первую заправку дается до 10% кэшбэка, на все последующие — до 2%. Иногда Топливо попадается в категориях повышенного кэшбэка, и тогда он может вырасти до 30%.

Авиабилеты и бронирование отелей оформляем через Путешествия. Последний раз, когда мы ездили в Казань, воспользовались сервисом. Тогда мы купили билеты на самолет и получили рублевый кэшбэк — 7%. Отель бронировали тоже через Путешествия — за это возвращают даже больше, до 10%.

В приложении Т-Банка есть истории, которые подстраиваются под интересы или локацию клиента и выдают релевантную информацию. Мне они помогли составить чек-лист мест для посещения в Казани.

Мне нравится, что в Т-Банке есть целая экосистема, которая не только помогает решать повседневные финансовые задачи, но и планировать досуг или путешествия.

Если вы еще не стали клиентом Т-Банка, советую начать с дебетовой карты Black — ее можно бесплатно заказать через форму ниже. Представитель банка доставит карту в удобное время, а пользоваться счетом и приложением Т-Банка можно сразу.