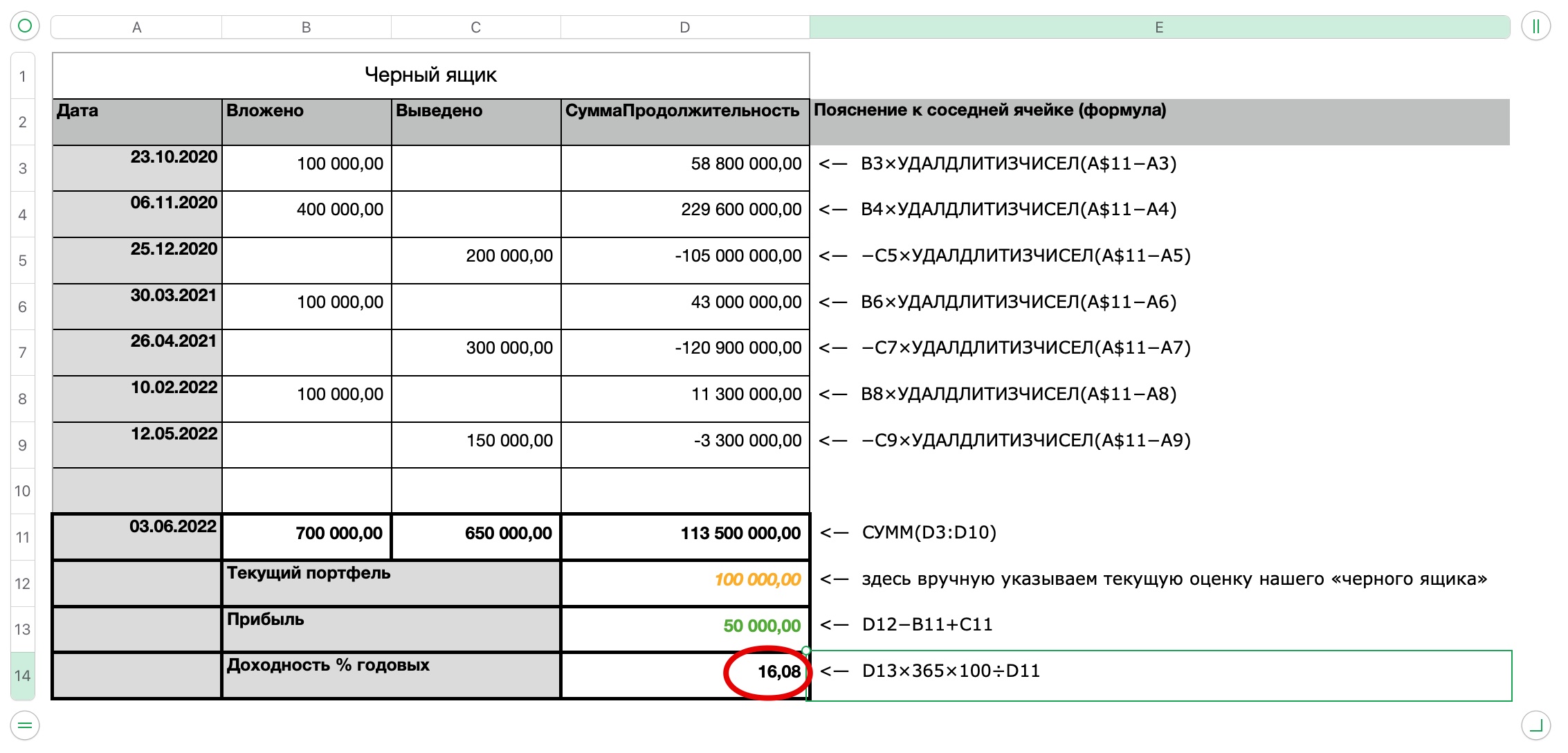

Таблица для учета доходности инвестиций

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Формировать свой инвестиционный портфель я начал в 2015 году с доходной недвижимости. В течение следующих лет портфель диверсифицировался, к нему добавлялись вложения в фондовый рынок, краудлендинг, вклады, бумажную недвижимость, драгметаллы, дебиторскую задолженность и прочие инвестиционные инструменты.

Соответственно, встал вопрос подсчета доходности инвестиций. Метод подсчета должен был удовлетворять следующим требованиям:

- Быть простым, не требующим много времени.

- Позволять приводить различные инвестиции к единому показателю и сравнивать их между собой.

Проблема была в том, что вложения не были статичными: средства перетекали из одних инструментов в другие, займы погашались аннуитетно, портфель мог спонтанно пополняться и также спонтанно из него могли выводиться средства на текущие нужды.

Я решил так: по сути каждый вид инвестиций можно рассматривать как черный ящик, который в любой момент времени имеет определенную ценность. Не важно, что происходит внутри ящика. Важно только, сколько я вложил в него средств, сколько вывел и какова его ценность на текущий момент. Соответственно:

Доход = Текущая ценность — Вложено + Выведено

Итак, сумма дохода легко вычисляется. Но ведь для сравнения и принятия решений интересна не столько сумма дохода, сколько годовая доходность! Все бы хорошо, если бы вложения и выводы производились единоразово одной суммой. Но они распределены во времени, происходят частями, вложения чередуются с выводами средств. Соответственно, надо учитывать все эти финансовые потоки с привязкой ко времени.

Что ж, давайте вспоминать математику. Сформулируем простую задачу:

- В дату D1 вложили сумму S1

- В дату D2 добавили сумму S2

- В дату D3 вывели сумму S3

- На дату Dp получили финансовый результат, который обозначим P.

Получается:

- Сумма S1 работала (D2-D1) дней

- Сумма (S1+S2) работала (D3-D2) дней

- Сумма (S1+S2-S3) работала (Dp-D3) дней

Берем за X искомую ставку доходности в годовых, тогда:

(S1*(D2-D1)*X)/(100*365) + ((S1+S2)*(D3-D2)*X)/(100*365) + ((S1+S2-S3)*(Dp-D3)*X)/(100*365) = P

Раскладываем:

S1*D2*X-S1*D1*X + S1*D3*X-S1*D2*X+S2*D3*X-S2*D2*X + S1*Dp*X-S1*D3*X+S2*Dp*X-S2*D3*X-S3*Dp*X+S3*D3*X = P*100*365

Сокращаем:

-S1*D1*X — S2*D2*X + S1*Dp*X + S2*Dp*X — S3*Dp*X + S3*D3*X = P*100*365 или S1*X*(Dp-D1) + S2*X*(Dp-D2) — S3*X*(Dp-D3) = P*100*365. Получается X=(P*100*365)/(S1*(Dp-D1)+S2*(Dp-D2)-S3*(Dp-D3))

Здесь S1*(Dp-D1), S2*(Dp-D2), S3*(Dp-D3) — это суммы вложений или выводов (с соответствующим знаком + или -), умноженные на кол-во дней, прошедших с даты соответствующей операции. Назовем такие произведения Сумма Продолжительностями. Соответственно, годовая доходность = финансовый результат*100*365/сумма всех сумма продолжительностей

По сути мы вывели формулу внутренней нормы доходности IRR, которая в Википедии выглядит гораздо более устрашающе. В таблицах можно применять и XIRR, а можно так, как делаю я в своих таблицах (см.вложение).

Вы спросите, зачем все это нужно и что дает подсчет доходности:

- Подавляющее большинство инвестиционных платформ и брокеров либо вообще не показывают доходность, либо показывают лукавые завышенные показатели, не соответствующие реальным.

- Приводя различные инвестиции к единому показателю доходности, можно более рационально распределять между ними свои средства.

- Зная доходность и сопоставляя ее с инфляцией, можно делать вывод, зарабатываете ли вы на инвестициях, только сберегаете средства или вовсе теряете.

Буду признателен за конструктивную критику. С удовольствием отвечу на уточняющие вопросы.