Стоит ли инвестировать в субфедеральные облигации

Мы уже рассказывали, что облигации — надежный инструмент для тех, кто не любит рисковать.

Раньше мы говорили о государственных и корпоративных облигациях — настало время поговорить о третьем виде, субфедеральных облигациях. Такие облигации выпускают субъекты РФ или муниципальные образования — городские округа, городские и сельские поселения.

Минутка матчасти

Облигация — это долговая ценная бумага. Государство или корпорация берет у инвестора в долг, а потом с заранее известной периодичностью платит ему проценты. А в конце срока заемщик получает первоначальную стоимость облигации — номинал.

Заемщик — это эмитент. Инвестор — это покупатель облигации. Проценты в облигациях называются купонами. А закрытие облигации — погашением. Вот минимально необходимый набор знаний. Поехали.

Зачем субфедеральные облигации субъектам РФ

Деньги, привлеченные с помощью облигаций, субъекты РФ тратят на собственное финансирование: покрывают дефицит бюджета или запускают целевые программы.

Например, Новосибирская область выпустила облигационный заем, чтобы покрыть дефицит бюджета. А потом выпустила еще один заем, чтобы, как ни иронично, покрыть задолженность по предыдущим облигациям.

Зачем субфедеральные облигации инвесторам

Субфедеральные облигации — неплохой вариант для консервативного инвестора.

Безопасность. Субфедеральные облигации относятся к государственным ценным бумагам. А это означает, что их надежность сопоставима с федеральными ценными бумагами, выпущенными от имени РФ. Чтобы субъекты РФ могли возвращать долги инвесторам, государство предоставляет им бюджетные кредиты по ставке 0,1% годовых.

В пользу безопасности говорит еще и то, что субъекты РФ законодательно ограничены и не могут сколько угодно наращивать долговую нагрузку с помощью облигаций:

- Госдолг субъекта не может быть больше доходов бюджета без учета безвозмездных поступлений. А если объем дотаций в субъект составляет больше 40% от бюджета, то госдолг не может превышать 50% доходов бюджета.

- Расходы по госдолгу должны составлять не более 15% от всех расходов. Например, общие расходы области составляют 85 млн рублей. Области понадобилось взять в долг 100 млн рублей. На обслуживание долга — выплату процентов — область сможет тратить не более 15 млн рублей, иначе расходы будут составлять более 15%. Таким образом, область может взять в долг 100 млн рублей максимум под 15% годовых.

Доходность. По сравнению с облигациями федерального займа (ОФЗ) у субфедеральных облигаций выше доходность. В среднем при сопоставимых сроках погашения можно получить на один процентный пункт годовых больше.

Частота выплаты купонов. По ОФЗ выплаты купонов происходят раз в полгода. У большинства выпусков субфедеральных облигаций ежеквартальная выплата купонов.

Льготное налогообложение. Субфедеральные облигации относятся к государственным ценным бумагам — по ним действует налоговая льгота, позволяющая не платить НДФЛ с купонного дохода.

Амортизация. Амортизация облигации — это когда держателям облигаций постепенно возвращается часть вложенных средств. Для инвестора это возможность вывести часть средств раньше срока погашения. А еще это подтверждение платежеспособности эмитента. В субфедеральных облигациях амортизация встречается часто: из 122 выпусков в обращении только 7 не амортизируются.

Заранее известный купон. Процент, который эмитент выплачивает держателям облигаций, может быть постоянным либо фиксированным. Постоянный не меняется до конца срока обращения облигаций; фиксированный купон известен на момент размещения облигаций, но может меняться в заранее установленные даты. Это упрощает владельцу облигаций планирование будущих доходов.

В чем подвох

Низкая ликвидность. По субфедеральным облигациям проходит намного меньше сделок, чем по ОФЗ или корпоративным. И если инвестору срочно понадобятся деньги, есть риск, что быстро продать облигации не получится, так как на рынке не будет покупателей. Возможна и обратная ситуация: инвестор хочет докупить облигации на полученные купоны, но продавцов нет. Субфедеральные облигации лучше держать до погашения.

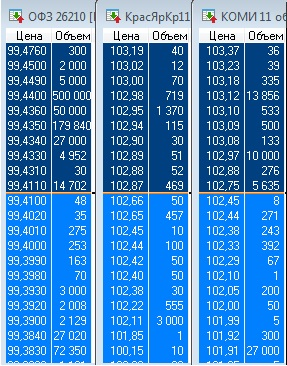

Сравним ликвидность субфедеральных облигаций Красноярского края номиналом 1000 рублей, республики Коми номиналом 100 рублей и ОФЗ 26210 номиналом 1000 рублей.

Разница между ценой покупки и продажи бумаги называется спредом. Спред говорит о ликвидности инструмента: чем он меньше, тем лучше, так как при необходимости продать облигацию сделать это можно с наименьшими потерями. Вот несколько примеров:

- ОФЗ 26210 — купить облигации можно по цене 99,411% от номинала, в продаже облигаций на 14,7 млн рублей. А продать облигации можно по цене 99,384%, заявок на покупку — на 27 млн рублей. Спред составляет 0,027%.

- По облигациям Красноярского края ликвидность заметно ниже. По цене 102,87% хотят продать облигаций на сумму 469 тысяч рублей, а купить по цене 102,65% хотят на сумму 457 тысяч. Спред составляет 0,22%.

- Республика Коми с номиналом 100 рублей. На продажу по цене 102,75% выставлена заявка на сумму 563,5 тысячи рублей. Хороший объем на покупку стоит по цене 101,91% — на сумму 2,7 млн рублей. Спред составляет 0,84%.

Очевидно, что ОФЗ обладают более высокой ликвидностью по сравнению с субфедеральными облигациями.

Амортизация — это как плюс, так и минус. Со снижением долговой нагрузки эмитента уменьшается объем выплачиваемых процентов. Если инвестор купил облигацию на 5 лет под 9%, при ежегодной амортизации будет высвобождаться часть средств, которые нужно будет куда-то реинвестировать. При этом нет гарантии, что высвобожденные деньги инвестор сможет вложить с той же доходностью.

Например, инвестор покупает 100 облигаций по номиналу 1000 рублей — на 100 000 рублей. Купон облигации фиксированный, составляет 7,85% годовых. У облигации предусмотрено две даты амортизации — в эти даты инвестору вернется по 250 рублей от стоимости каждой облигации. Вот какой расчет получается:

- До первой даты амортизации инвестор будет получать ежеквартальный купонный доход из расчета 7,85% годовых — то есть 7850 рублей в год.

- В дату первой амортизации номинал уменьшится: инвестору вернется 250 рублей от стоимости каждой облигации — итого 25 000 рублей. На счете у инвестора останутся те же 100 облигаций, но их стоимость будет составлять уже 75 000 рублей. Купон составит те же 7,85% годовых, но в абсолютном значении уменьшится — 5887,5 рубля в год.

- После второй даты амортизации инвестор получит еще 25 000 рублей от стоимости облигаций. На счете останется 100 облигаций на сумму 50 000 рублей. Годовой купон составит 3925 рублей.

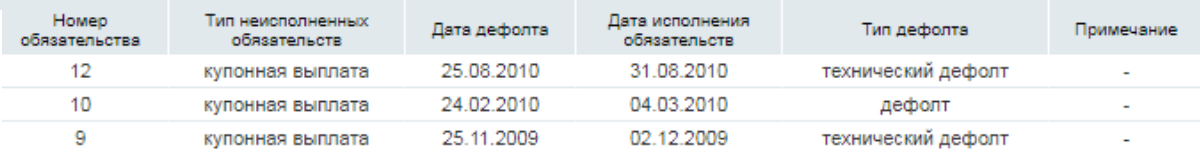

Риск дефолта. Я писал выше о надежности субфедеральных облигаций, но риск все же есть: если эмитент объявит дефолт, возможно, понадобится время, прежде чем государство поможет погасить обязательства эмитента. На практике было зарегистрировано три дефолта — задержки в платежах по купонам — по одному и тому же эмитенту: Клинскому району Московской области. Все долги были погашены за счет бюджета области с задержкой не более 10 дней:

Еще один прецедент дефолта был создан Новгородской областью в феврале 2015 года, когда эмитент не смог вовремя провести платеж по кредиту. Был зафиксирован технический дефолт — задержка платежа. Средства на погашение выделили из федерального бюджета.

Как выбирать субфедеральные облигации

Как и у любой другой облигации, параметры каждого выпуска фиксируются в документации. Информация публикуется на сайте эмитента.

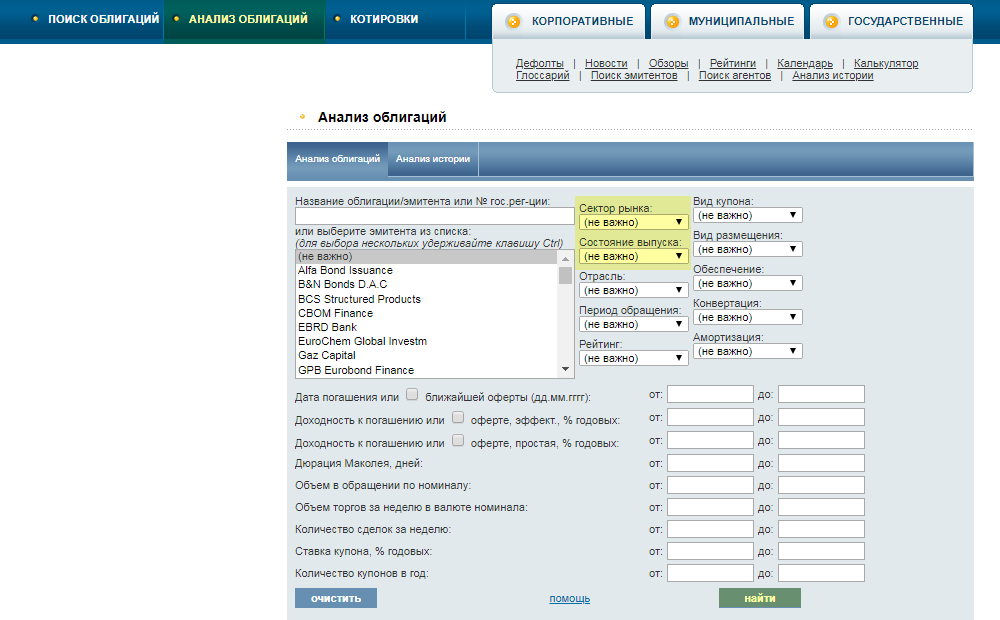

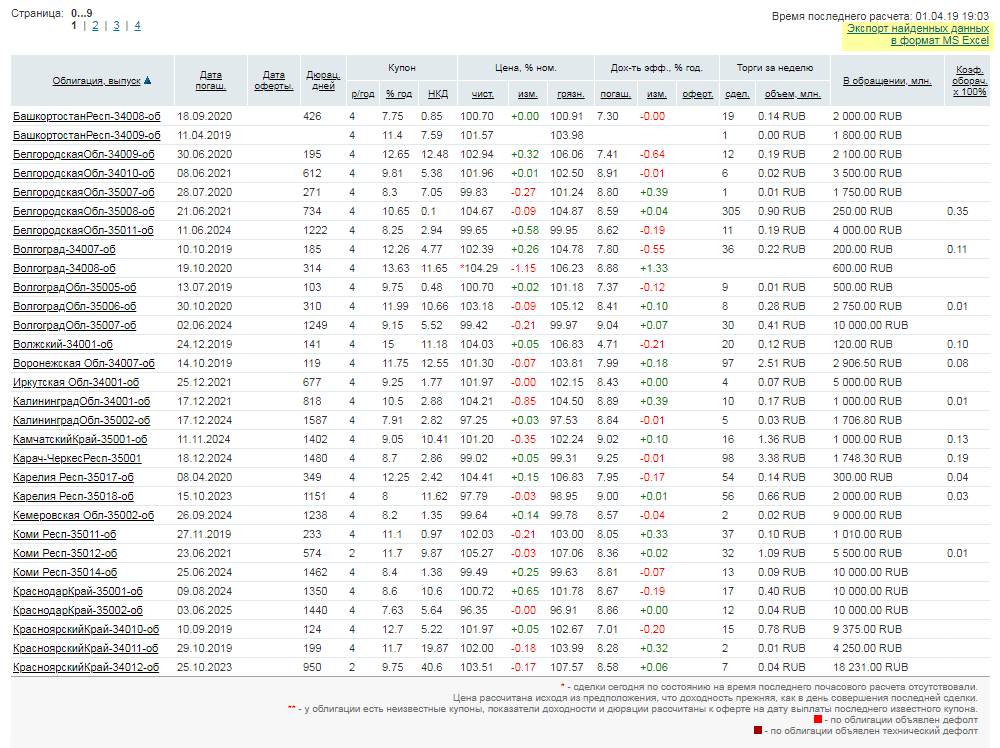

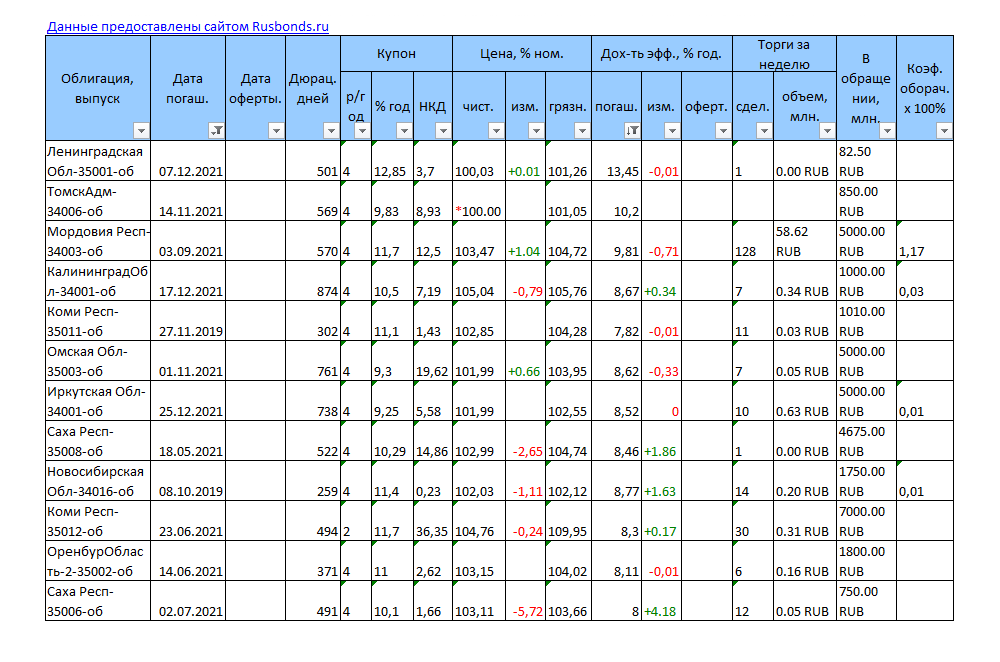

Сегодня на Московской бирже обращается 122 выпуска облигаций от 52 эмитентов. Чтобы упростить поиск подходящего выпуска облигаций, лучше воспользоваться специальными сервисами. Я предпочитаю «Русбондс-ру» — он бесплатный, но для расширенного доступа нужна регистрация.

При выборе облигаций я в первую очередь обращаю внимание на срок погашения, затем на доходность, наименование эмитента, ликвидность и цену. Как правило, этого достаточно для предварительного выбора выпуска. Остальную информацию можно подробно посмотреть на следующем этапе.

После фильтрации можно нажать на наименование облигации и перейти в карточку выпуска. В анкете выпуска можно посмотреть подробную информацию:

- Общие сведения — информация по наименованию эмитента, регистрационные данные, номинал выпуска, объем выпуска, сведения о купоне, даты размещения, погашения, амортизации.

- Организаторы — информация об эмитенте, организаторах выпуска, агентах.

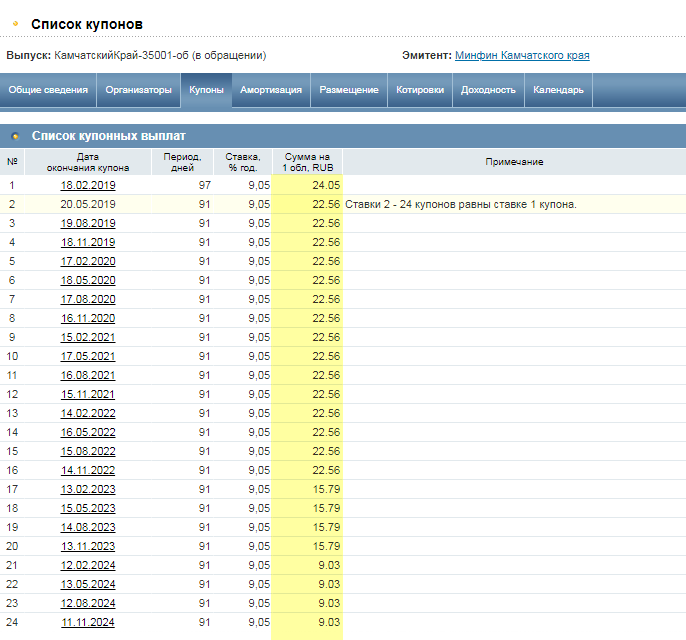

- Купоны — таблица с датами выплаты купона, его величиной, годовой ставкой и суммой купона в рублях в расчете на одну облигацию.

- Амортизация — даты и размеры досрочного погашения номинала облигации.

- Размещение — информация по условиям размещения.

- Котировки — сведения о текущем состоянии выпуска, его рыночной цене, доходности к погашению, динамике и объемах торгов за последние 6 месяцев. Информация публикуется по закрытию предыдущей торговой сессии.

- Доходность — текущие цены, НКД, доходность, дюрация и объемы торгов. Стоит обратить внимание на пункты «Доходность к погашению эффективная» и «Доходность к погашению простая». Первая показывает доходность к погашению с учетом капитализации выплачиваемого купона и амортизации. Вторая — доходность к погашению, но уже без капитализации.

- Календарь — основные события по выпуску.

Для примера выберем облигации КамчатскийКрай-35001-об со сроком погашения 11.11.2024 и доходностью 9,36% годовых. Смотрим вкладку «Купоны»:

Видно, что по облигации выплачивается фиксированный купон, но меняется его величина. Причин две: неравная величина купонных периодов и амортизация. Первый купонный период составляет 97 дней, а остальные — 91 день. 14.11.2022 и 13.11.2023 по данному выпуску предусмотрена амортизация, в результате которой уменьшается номинал облигации и, соответственно, сумма выплачиваемого купона.

Я стараюсь капитализировать доходы: для этого достаточно на все средства, поступающие в виде купонов и амортизации, покупать те же или другие облигации. Это позволяет получать дополнительный доход на вновь вложенные деньги, что повышает итоговую доходность.

На что еще обращать внимание

Несмотря на то что субфедеральные облигации относятся к государственным ценным бумагам, рекомендую обращать внимание на уровень долговой нагрузки субъекта РФ, чтобы максимально защитить свои вложения. Чем выше этот показатель, тем больше вероятность проблем с погашением в будущем.

Этот показатель рассчитывается как отношение долга субъекта РФ к его налоговым и неналоговым доходам. Налоговые доходы — налог на имущество, транспортный, земельный налог и т. д. Неналоговые — доходы в виде различных пошлин и сборов: таможенного, лицензионного, утилизационного, патентного и т. д.

Удобнее всего смотреть на сайте «Риарейтинга». Результаты представлены в таблице и отсортированы по уровню долговой нагрузки.

Если долговая нагрузка выше 100% от дохода субъекта, значит, текущих доходов субъекта недостаточно для покрытия долга. А это значит, что, возможно, потребуется прибегнуть к помощи федерального бюджета.

Лучше избегать субъектов с высокой долговой нагрузкой, так как возможны трудности при выплате купонов или погашении облигаций. К таким субъектам относятся Республика Мордовия, Костромская область и Карачаево-Черкесская Республика. Наименьший долг в Севастополе, Сахалинской и Тюменской областях.

Запомнить

- Субфедеральные облигации — достойная альтернатива рублевому банковскому депозиту, государственным и корпоративным облигациям.

- Надежней, чем корпоративные облигации, а доходность выше, чем у ОФЗ.

- Чаще всего выпускаются с амортизацией основного долга и ежеквартальной выплатой купона.

- Выпускаются с постоянным или фиксированным купоном.

- Обладают низкой ликвидностью, поэтому при выборе облигаций следует ориентироваться на дату погашения.