В 2019 году только 15% денег, похищенных со счетов россиян, удалось вернуть владельцам.

Это каждый седьмой украденный рубль. Мы уже писали о том, какими способами жулики обманывают россиян. В этой статье расскажем, как выглядит типичная жертва мошенников, если ориентироваться на статистику таких преступлений.

Сколько денег украли

В 2019 году Центробанк насчитал 577 тысяч банковских операций, которые произошли без согласия клиентов. Общая сумма таких переводов и платежей — 5,7 млрд рублей. Для сравнения: в 2018 году без ведома россиян злоумышленники совершили 417 тысяч транзакций на 1,4 млрд рублей.

По этим данным кажется, что количество преступлений выросло всего на треть, а количество украденных денег — в четыре раза. Но дело в том, что во второй половине 2018 года изменились формы отчетности. Раньше Центробанк учитывал только кражи с карт и со счетов, которые к ним привязаны. Теперь учитывают и случаи, когда мошенники получали доступ, например, к онлайн-банку и воровали деньги с депозитов. А на вкладе денег обычно больше, чем на карте.

Параллельно с этим Центробанк ужесточил ответственность банков за непредставление информации о несанкционированном доступе к счетам клиентов.

В итоге в 2018 году средний размер одного такого несанкционированного перевода составлял 3320 ₽, а в 2019 — уже 10 тысяч. При этом, по данным исследования Т-Банка, средняя сумма ущерба у клиентов российских банков чуть меньше: 9300 ₽. А если речь идет только о телефонном мошенничестве, когда преступники напрямую звонят жертве и выманивают код из смс, — 34 тысячи.

Заполучив чужую карту, ее данные или доступ к счету, преступники чаще всего тратят деньги в интернет-магазинах, а не обналичивают. Банк России подсчитал, что две трети всех банковских операций, которые производят без ведома клиентов, — это оплата товаров и услуг в интернете. Но и возвращать деньги в этом случае удается чаще: клиенты получают назад каждый пятый рубль. Для сравнения: когда преступники получают доступ к онлайн-банку или личному кабинету в интернете, украденное возвращают в три раза реже.

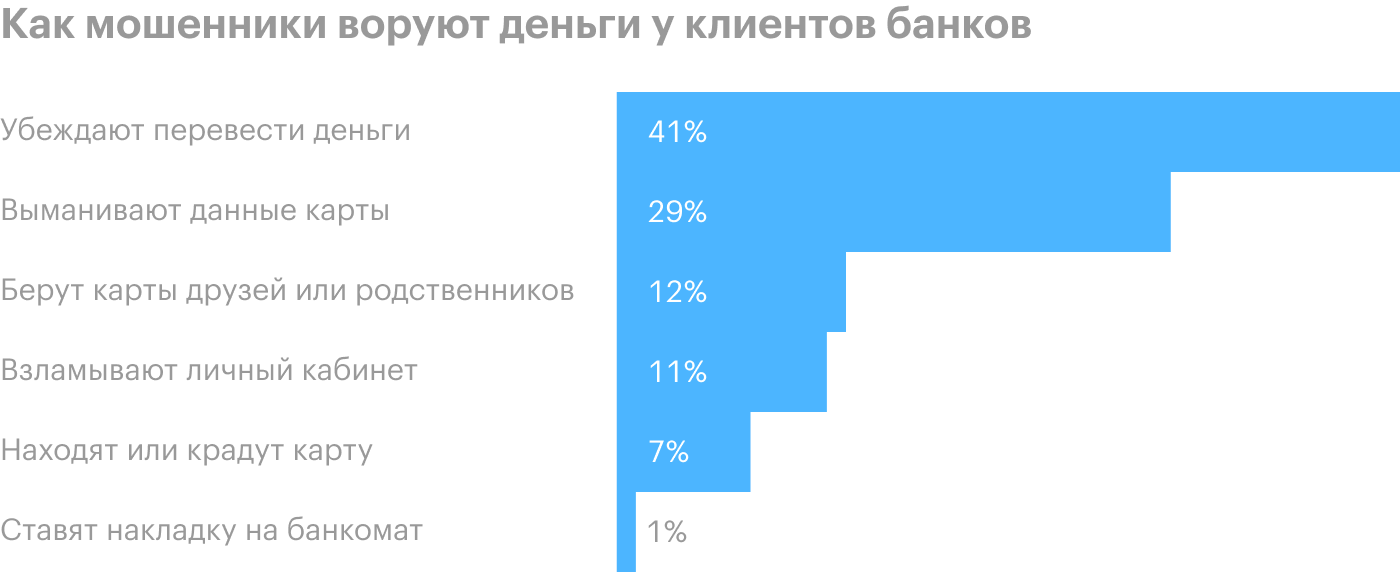

Как воруют

Самый распространенный способ — социальная инженерия. Это когда мошенники уговаривают жертву либо выдать данные карты или пароль из смс, либо просто перевести деньги. Такие случаи составляют 70% от всех преступлений.

На втором месте — так называемый френдли-фрод: когда деньги с карты или банковского приложения на смартфоне тратит друг или родственник человека. Это 12% всех преступлений.

На третьем — операции без присутствия карты. Речь идет о взломах личных кабинетов сервисов, где надо привязывать карту: такси, доставки еды и тому подобных. Потом мошенники делают несколько крупных заказов, например заказывают водителя с Майбахом на день. На такие случаи приходится 11% мошенничеств.

Самый непопулярный способ — скимминг. Речь о случаях, когда мошенники воруют данные карты с помощью специальных считывающих устройств, которые устанавливают на банкоматы и магазинные терминалы. На скимминг приходится 1% всех мошенничеств. Скимминг постепенно становится редкостью: большинство карт имеют чипы бесконтактной оплаты, а считывающие устройства мошенников позволяют подделывать только магнитную полосу карты. Поэтому если мошенники делают копию карты и платят потом ей в другом месте, то платят не бесконтактно, а магнитной полосой. В этих случаях деньги почти всегда возвращают клиенту.

Среднестатистическая жертва

По данным исследования Т-Банка, мужчины чаще попадаются на удочку мошенников, чем женщины: 57 и 43% случаев соответственно. Однако женщин пытаются обмануть на большие суммы: 12,7 тысячи рублей против 11,6 тысячи у мужчин.

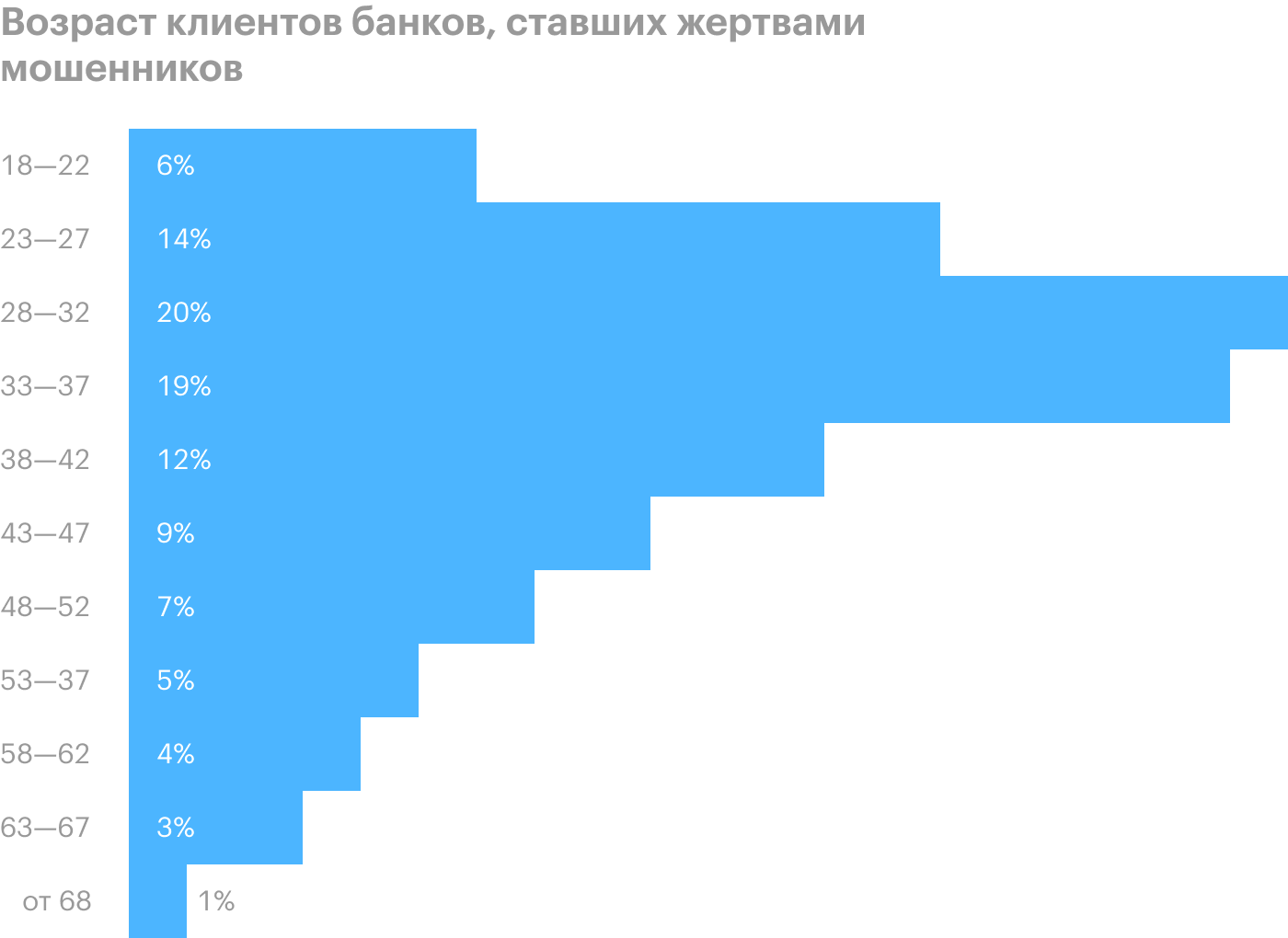

39% жертв мошенников — в возрасте 28—37 лет. Но это не значит, что людей в этом возрасте проще обмануть: просто среди клиентов банков их в принципе больше.

Аналитики Т-Банка выявили закономерность: чем моложе человек, тем больше шансов, что преступникам удастся уговорить его добровольно перевести деньги на чужой счет. Клиенты в возрасте 18—22 лет в четыре раза чаще становятся жертвами такого типа мошенничеств, чем шестидесятилетние.

В то же время пожилые люди подвержены другому виду преступлений: пенсионеры в шесть раз чаще сообщают посторонним данные своей карты или пароль из смс. Молодежь эти данные старается никому не сообщать.

Еще одна закономерность: люди с двумя высшими образованиями становятся жертвами мошенников на 30% чаще тех, у кого за плечами только школа или один вуз. А если у клиента банка есть ученая степень, то вероятность того, что он поверит жулику, в полтора раза выше, чем у вчерашнего одиннадцатиклассника.

Люди, которые состоят в официальном браке, реже лишаются денег, чем живущие в гражданском браке. У семейных пар, как правило, общий бюджет, и они советуются по финансовым вопросам с партнерами. Одинокие люди чаще поддаются на уговоры мошенников перевести деньги на чужой счет, но при этом стараются не делиться данными карты или кодами из смс.

Перезвоните в банк

Многие схемы мошенничества основаны на том, что человеку звонят под видом службы безопасности банка. Приемы манипуляций отработаны настолько, что у преступников получается практически зомбировать человека.

Таких случаев много. Например, мошенник звонит и представляется сотрудником службы безопасности. Якобы в банке произошла утечка данных и некие «сотрудники-мошенники» сейчас пытаются украсть деньги со счета. Поэтому надо срочно снять всю сумму. Извиняется за неудобства и даже обещает повышенный кэшбэк.

Чтобы жертва не успела опомниться и быстрее добралась до банкомата, ей даже вызывают такси. Все это время мошенники находятся на связи с клиентом. Он снимает деньги в банкомате, и после этого его просят положить их на некий страховочный счет: потом они якобы к нему вернутся. Но на самом деле клиент кладет деньги на счет подставного лица.

В этот момент настоящая служба безопасности фиксирует подозрительные действия — сразу после первого пополнения. Клиенту перезванивают из банка и интересуются, что происходит, уточняют, сам он вносит деньги или его кто-то попросил об этом. Предупреждают, что их потом будет уже не вернуть. Человек думает, что на этот раз ему звонят мошенники, и вводит в заблуждение настоящих сотрудников: «Вношу деньги на счет знакомого, возвращаю долг».

Его пытаются убедить, что он вносит деньги на счет мошенника и может их потерять. Человек не верит и кладет трубку. Как только деньги уходят на чужой счет, их сразу оттуда снимают — и человек остается без денег.

Мы принимаем меры при таких операциях, но не можем запретить клиенту снимать свои деньги.

В таких случаях важно помнить: не раскрывайте данные карты и коды из смс, не выполняйте никаких действий под чью-то диктовку. Даже если вас убеждают, что звонят из службы безопасности. Лучший выход — положить трубку и перезвонить в банк самому. Телефон горячей линии указан на карте.