Как получить налоговый вычет за кружки в детском саду

На обучение ребенка могут уходить немалые деньги.

Кроме присмотра детские сады предлагают платные кружки — например, пение, английский язык, подготовку к школе.

Такие занятия считаются дополнительными образовательными услугами, по которым можно применить налоговый вычет и сэкономить на НДФЛ. Главное, чтобы детский сад с лицензией на образование выдал справку об обучении, а у родителей был подтвержденный доход.

Расскажу, как получить налоговый вычет и какие нужны документы.

Что за налоговый вычет за обучение в детском саду

Чаще всего его называют вычетом за образование. В Т—Ж уже писали о том, как его получить. В этой статье подробно расскажу о дополнительных тратах именно в детских садах.

Максимальная сумма расходов на учебу детей, с которой можно получить вычет за 2024 год, — 110 000 ₽ в год на каждого ребенка . За 2022 и 2023 — 50 000 ₽.

Это общая сумма на обоих родителей. Государство вернет от нее 13 или 15% при вычете за 2024 год, а начиная с 2025 года — 13, 15, 18, 20 или 22%, это зависит от годового дохода.

Например, если за 2024 год отец заработал менее 5 млн, за счет вычета можно вернуть до 14 300 ₽: 110 000 ₽ × 13%. Если на двоих детей — до 28 600 ₽. И так далее.

Право на вычет за образование есть у родителей, пока детям не исполнится 24 года, а также родных братьев и сестер учащегося. Попечителям вычет положен и за обучение бывших подопечных до 24 лет. Его можно оформить за услуги, оказанные:

- В детских садах.

- В государственных и частных школах.

- В колледжах и вузах.

- В учреждениях дополнительного образования взрослых или детей. Это могут быть курсы повышения квалификации, учебные центры, автошколы, центры изучения иностранных языков, детские школы искусств, музыкальные, спортивные школы и тому подобное.

За какие именно услуги положен вычет

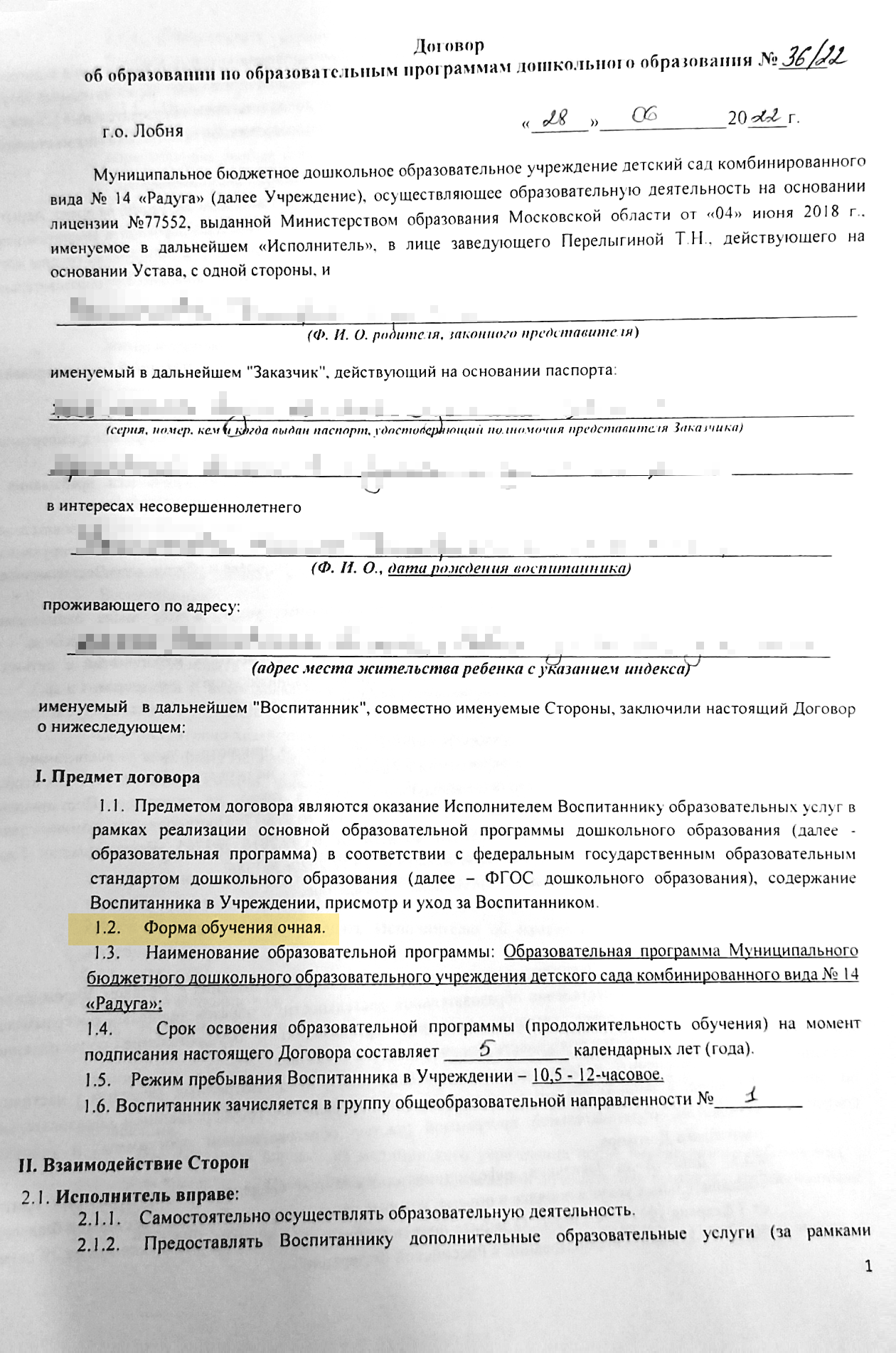

Вычет по основному договору. Когда ребенка зачисляют в сад, между ним и одним из родителей заключают договор. Предмет — «оказание образовательных услуг, содержание, присмотр и уход за воспитанником», за это надо вносить родительскую плату.

Образовательные услуги не входят в эту плату . Если в договоре будет отдельно выделена сумма за образовательные услуги, вычет предоставят. В противном случае права на него не будет.

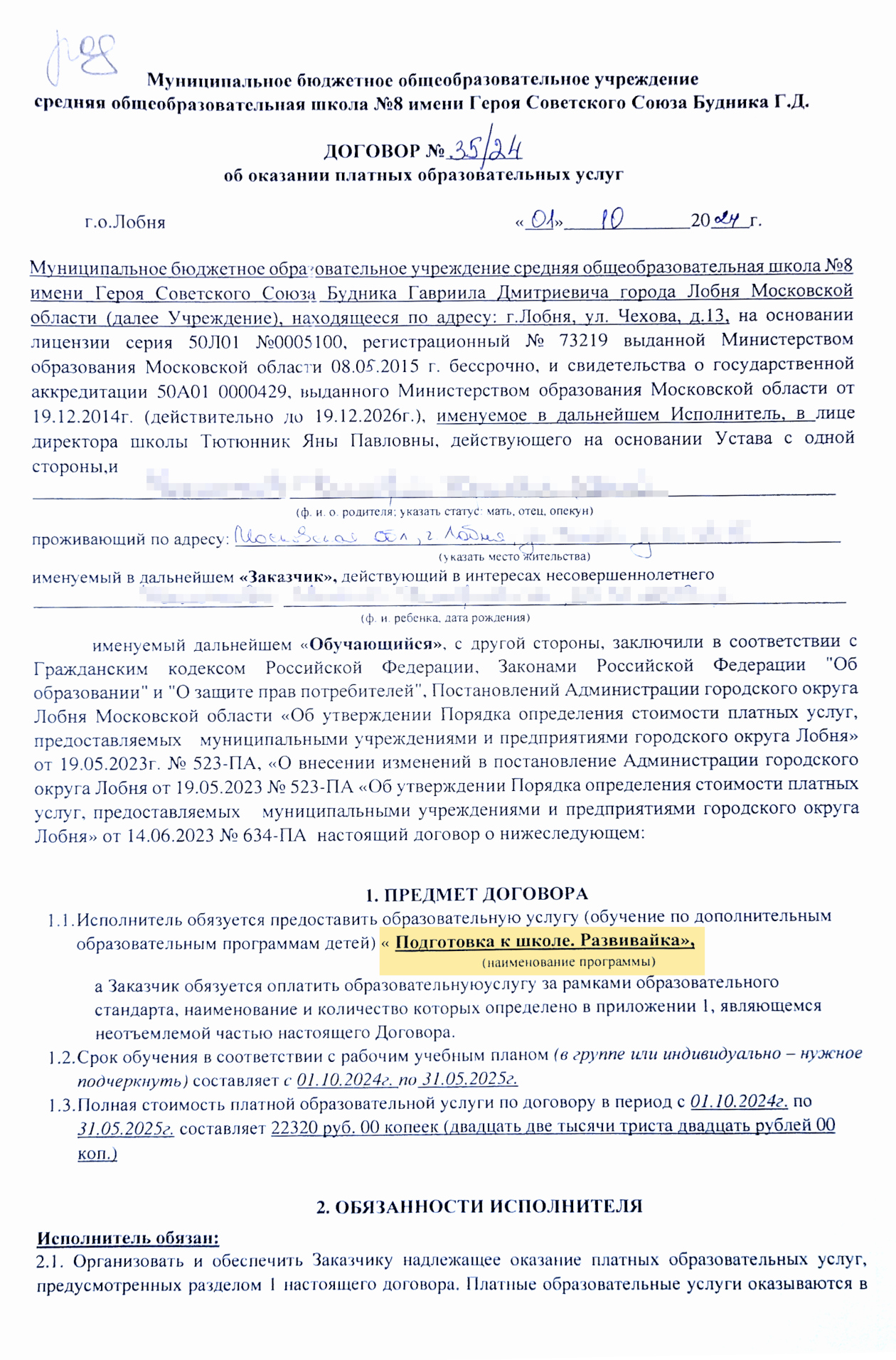

Вычет за платные образовательные кружки. Детские сады предлагают записать ребенка в разные кружки — это дополнительное платное образование, за которое можно получить вычет.

Для этого с каждым кружком нужно заключить договор на оказание образовательных услуг или обучение по дополнительным образовательным программам. При этом кружки могут называться витиевато, например «Спорт как образ жизни», «Развивайка» или «Волшебные краски». Налоговую инспекцию это не смущает.

За какие платные услуги вычет не дадут. В садике по отдельным договорам могут готовить кислородные коктейли или проводить фотосессии.

По таким расходам вычет не положен: его можно получить только за обучение. По закону это деятельность по овладению знаниями, навыками и умениями, развитию способностей и приобретению опыта . Кислородный коктейль или фотосессия не укладываются в такое определение.

Как получить вычет

Оформить вычет за обучение в детском саду можно самостоятельно: по декларации 3-НДФЛ в бумажном или электронном виде через налоговую или на работе — тогда декларация не понадобится.

Удобнее подавать документы через личный кабинет на сайте ФНС. Не придется дополнительно заказывать справки, распечатывать декларацию, делать копии документов: все будет в электронном виде. Налоговая декларация сформируется автоматически после выбора источника дохода, типа налогового вычета и указания трат.

Направить декларацию онлайн в налоговую инспекцию по месту жительства можно в любой день в течение трех лет, считая с года оплаты обучения. Так, в 2025 году можно подать вычет за 2022, 2023 и 2024 годы. ИФНС проверит декларацию в течение трех месяцев и вернет налог на вашу банковскую карту.

Схема получения вычета за кружки в саду такая:

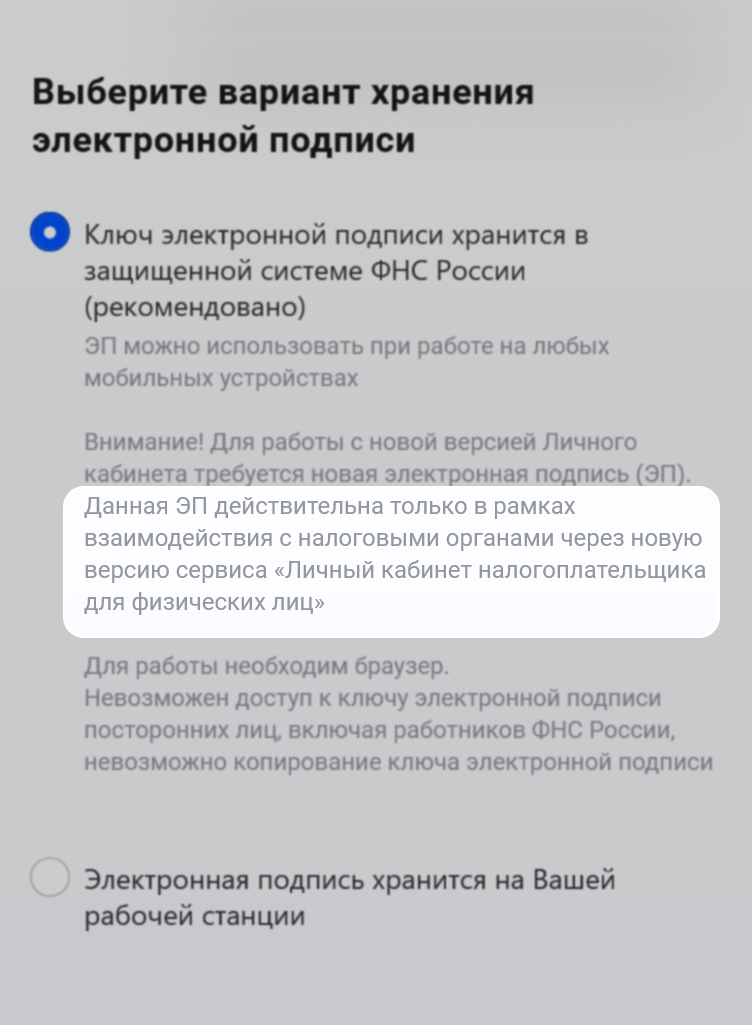

- Создать электронную подпись на сайте ФНС — если планируете подавать документы дистанционно.

- Собрать документы, подтверждающие право на вычет.

- Заполнить декларацию 3-НДФЛ. В ее составе — заявление о возврате денег на счет. Его можно подать на этом этапе или позже, отдельно от декларации.

- Подписать декларацию и отправить ее в налоговую.

- Дождаться окончания камеральной проверки и, если нужно, направить в налоговую недостающие документы.

- Ждать поступления денег на карту.

Создайте электронную подпись

Электронная подпись, ЭП, нужна, чтобы подтвердить личность отправителя и заверить декларацию перед отправкой. Если ЭП нет, после создания она будет генерироваться от нескольких минут до часа. Поэтому лучше сначала сделать ЭП, а после заполнить декларацию для вычета.

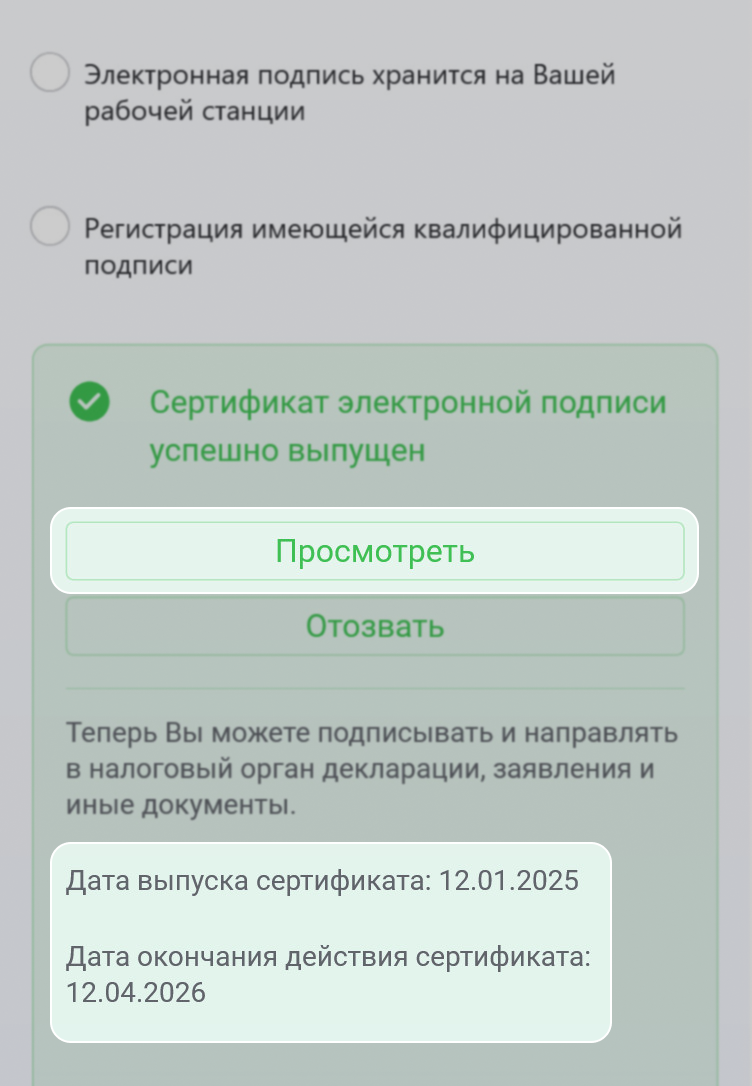

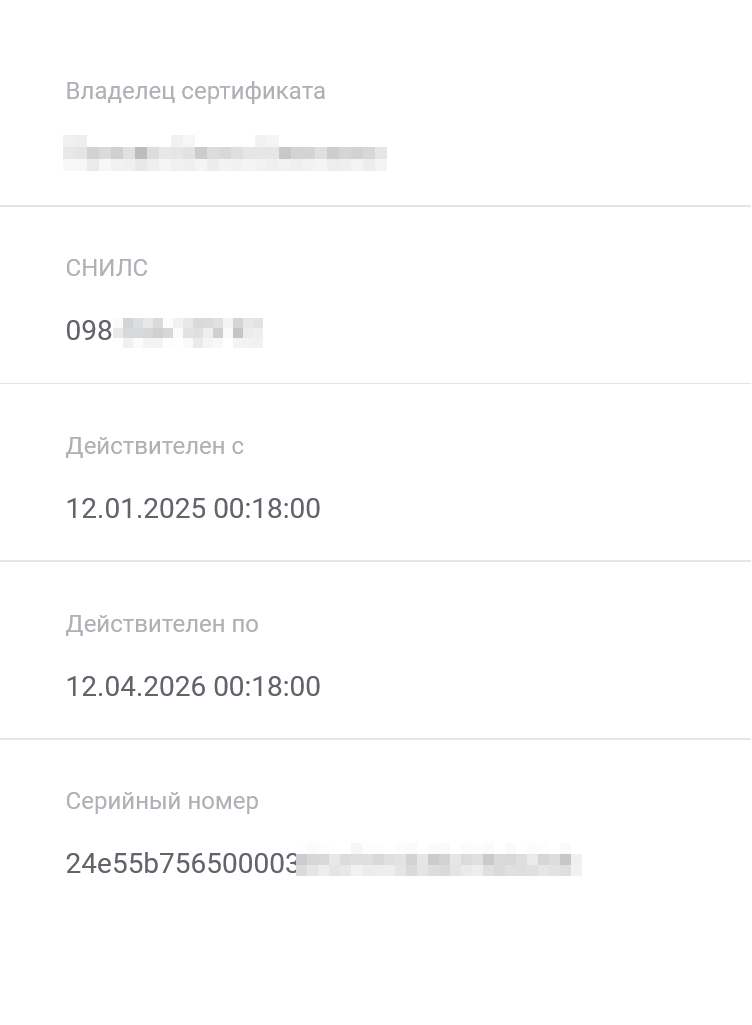

Чтобы проверить, есть ли у вас ЭП, зайдите в раздел «Настройки профиля» в личном кабинете налогоплательщика. Выберите подраздел «Электронная подпись». Если ЭП есть, будет написано, что сертификат электронной подписи успешно выпущен, и указаны его сроки. Если нет — создайте ее.

Соберите документы

К налоговой декларации надо приложить:

- Справку о доходах. В большинстве случаев она находится в личном кабинете. Если нет, ее нужно заказать на работе.

- Свидетельство о рождении или документы об опеке либо попечительстве.

- Чеки об оплате расходов на обучение в детском саду — для трат в 2022 и 2023 годах.

- Справку об оплате образовательных услуг на расходы с 1 января 2024 года. Ее выдают в детском садике по заявлению.

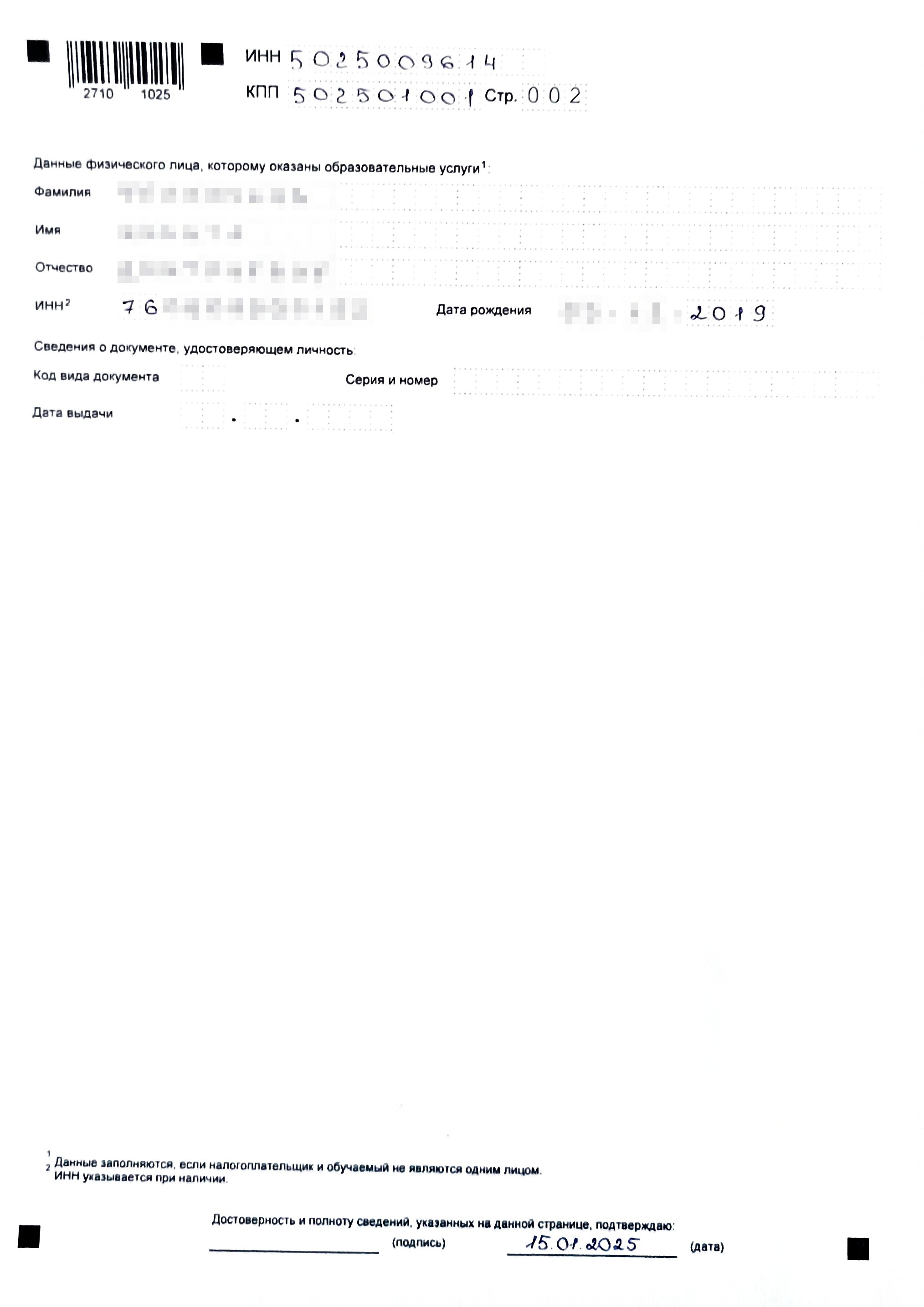

- К расходам за 2022 и 2023 годы нужно приложить основной договор с детским садом, справку об очной форме обучения, если в договоре это не указано, и договор о дополнительных образовательных услугах.

Эти документы нужно отсканировать или сфотографировать, а если они тяжелые — перевести в PDF-файлы, чтобы изображения укладывались в отведенный при отправке лимит мегабайтов.

Заполните декларацию 3-НДФЛ

Чтобы заполнить декларацию, нужно перейти в раздел «Получить вычет» и далее нажать «При оплате образования» либо выбрать «Подать декларацию 3-НДФЛ». Для примера я воспользуюсь вторым вариантом.

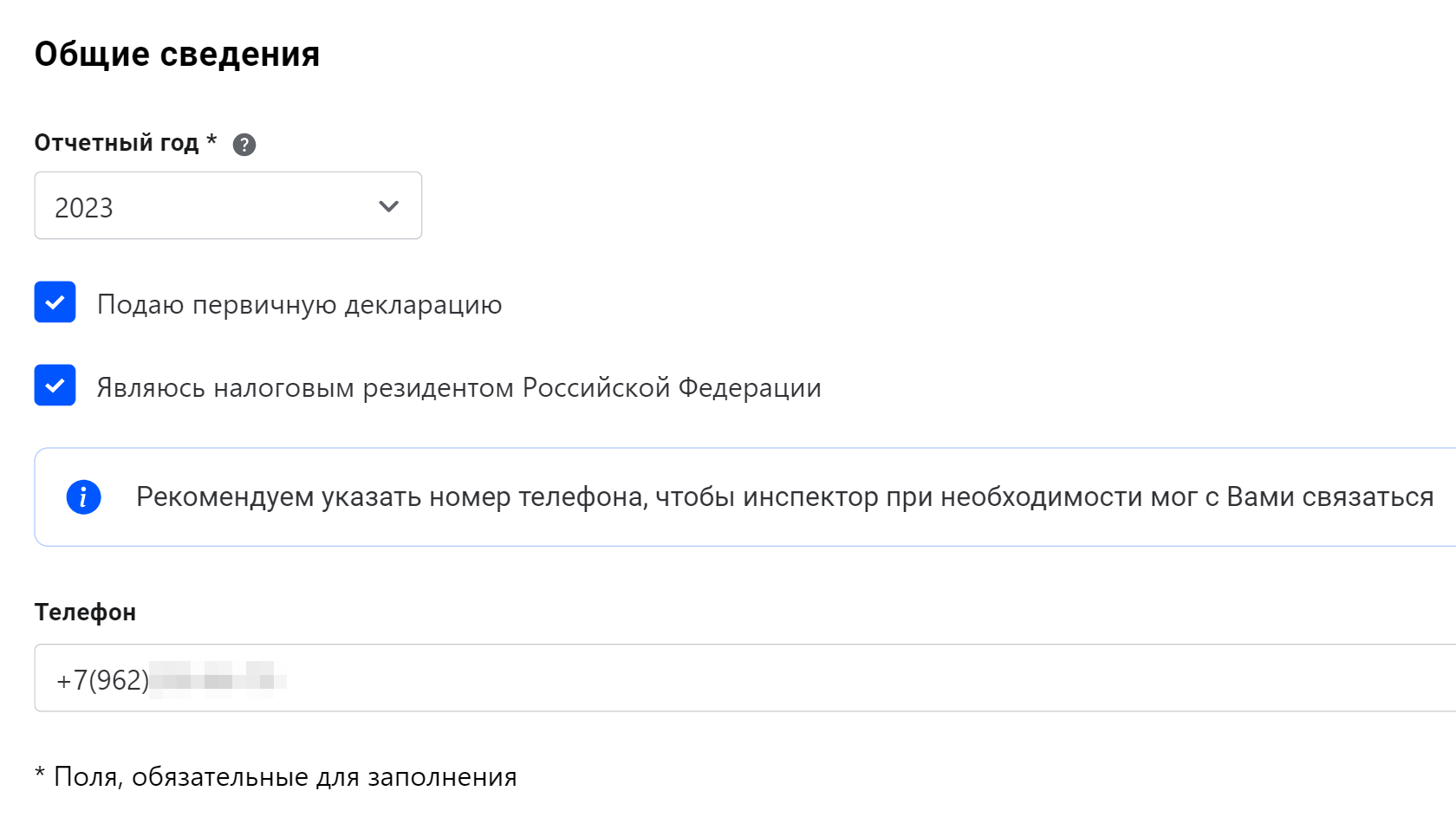

Общие данные. Выберите налоговый орган по месту жительства или учета, в который нужно направить декларацию , и укажите отчетный год. Если подаете декларацию впервые в этом году, поставьте галочку. Если нет — укажите, какая это по счету уточненная декларация.

Также напишите свой номер телефона. Если с документами что-то будет не так, налоговый инспектор может позвонить и сказать, как нужно поступить.

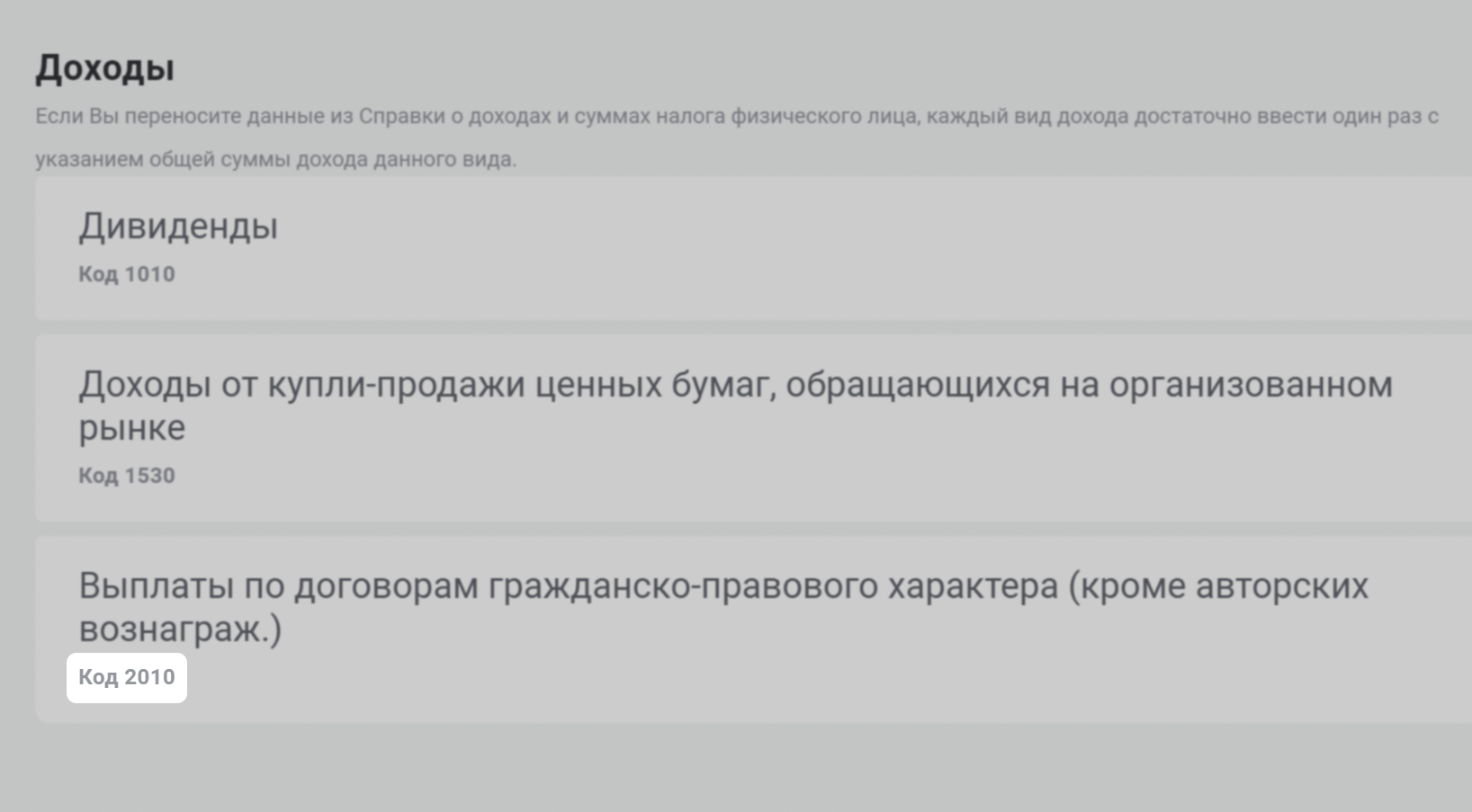

Доходы. По умолчанию в декларацию попадут доходы из всех справок за нужный год.

Если среди них справки брокеров по заработкам на ценных бумагах, их лучше удалить: вычет на обучение к ним не применяют. Для этого надо нажать на иконку «Корзина» у соответствующего источника дохода. Сама справка сохранится, но не будет участвовать в заполнении налоговой декларации.

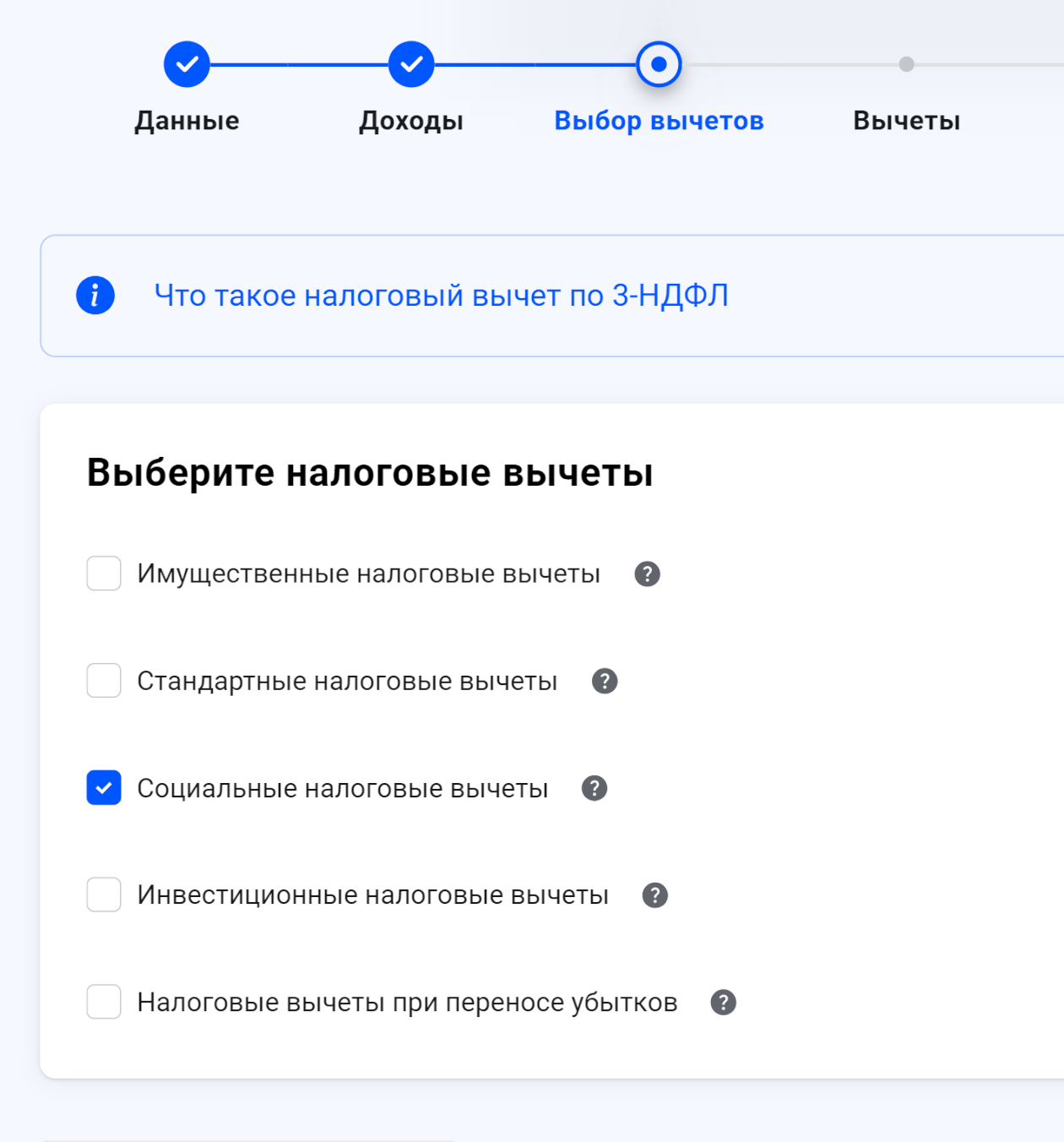

Выбор вычетов. Для получения вычета за платные образовательные услуги в детском саду надо выбрать «Социальные налоговые вычеты».

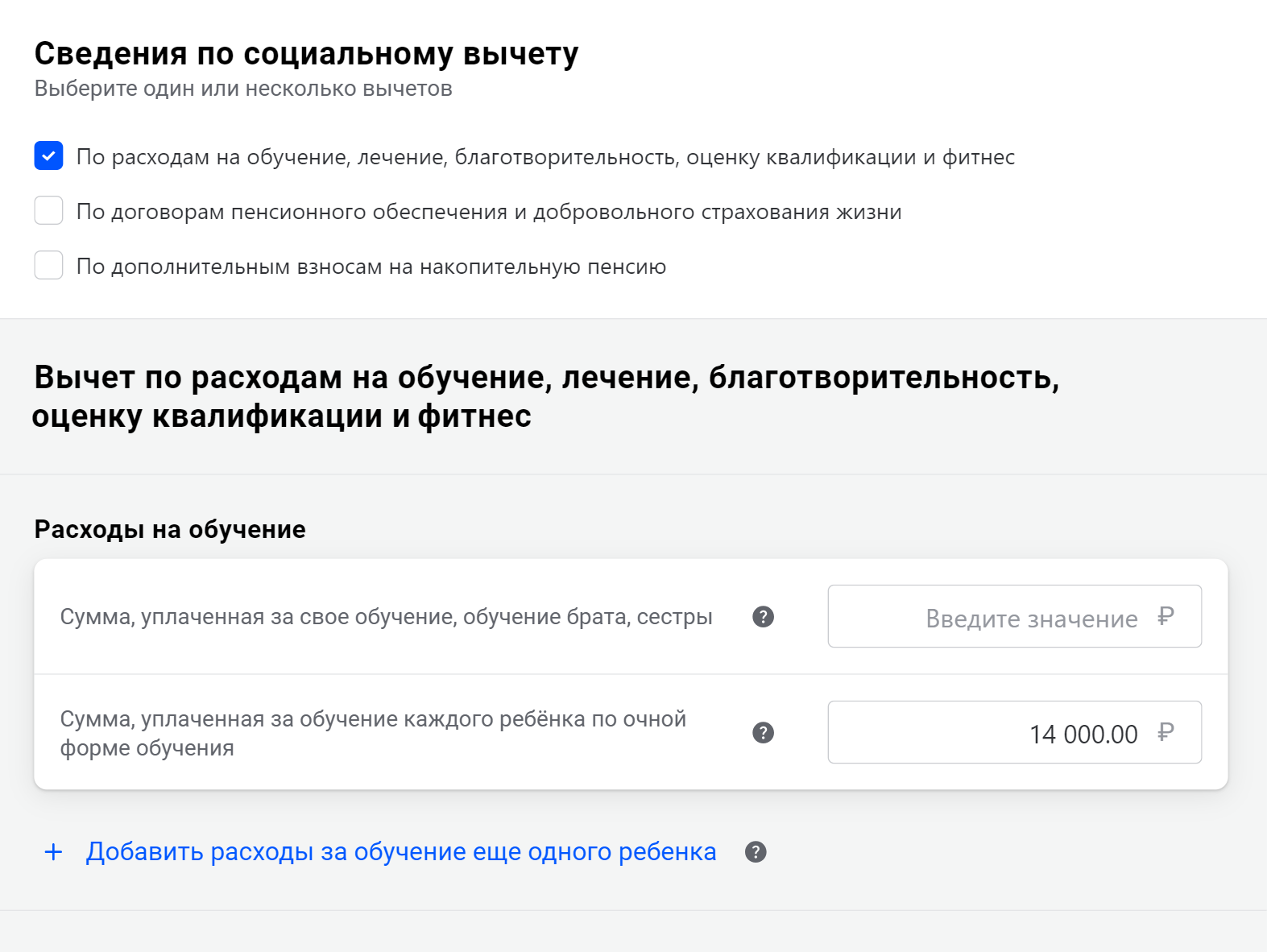

Расходы. Далее открывается форма, в которую надо внести данные по расходам. Затраты на каждого ребенка вносят отдельной строкой. Если указать затраты на двоих детей одной строкой, система применит их как за одного.

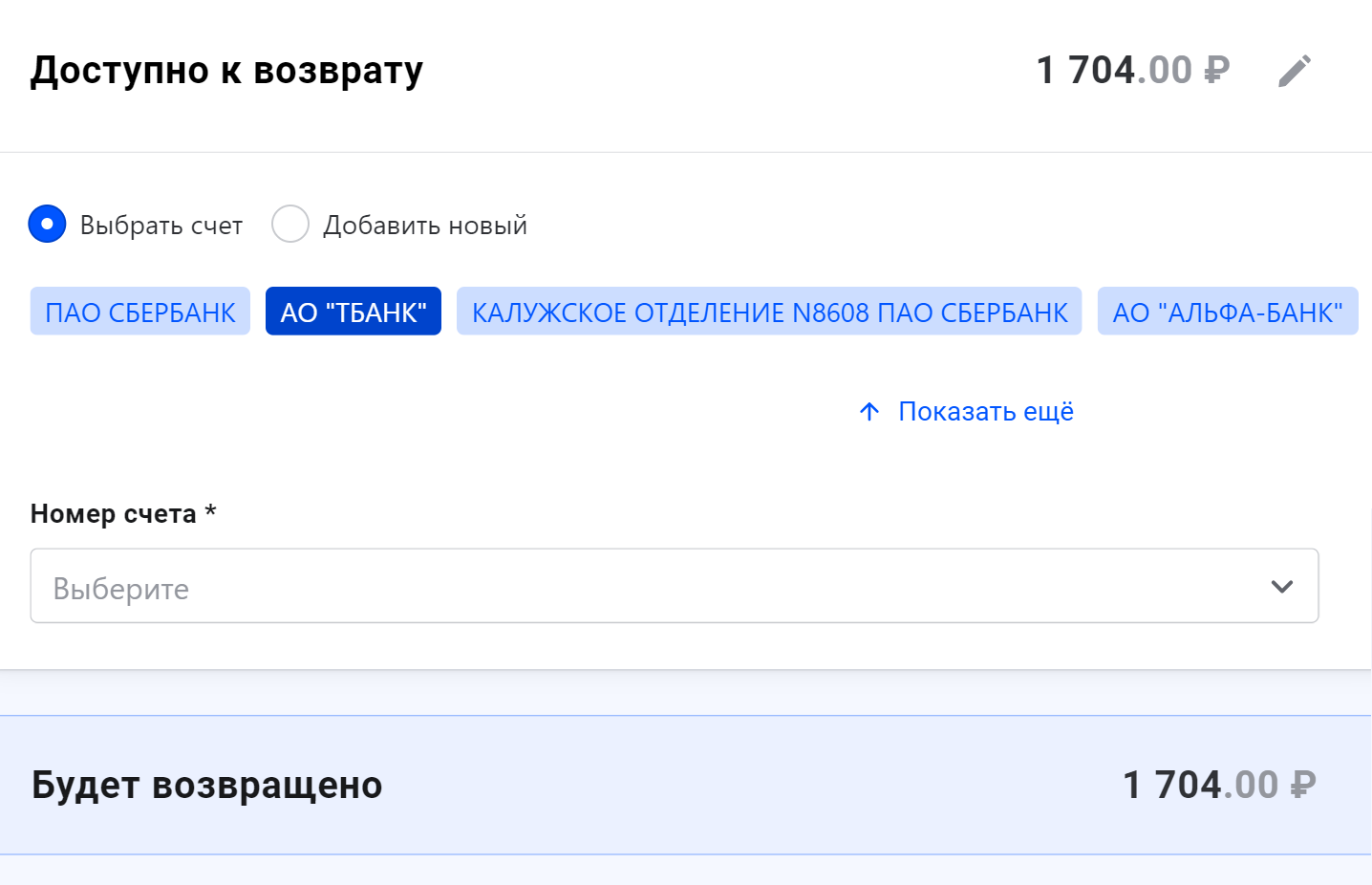

Выбор счета. Система определит сумму налога, которую можно вернуть из бюджета благодаря вычету. После этого можно выбрать счет или оставить деньги на едином налоговом, чтобы их автоматически зачли в счет будущих платежей.

Если хотите получить деньги на руки, выберете нужный счет и нажмите «Далее». Если нет, нажмите «Пропустить».

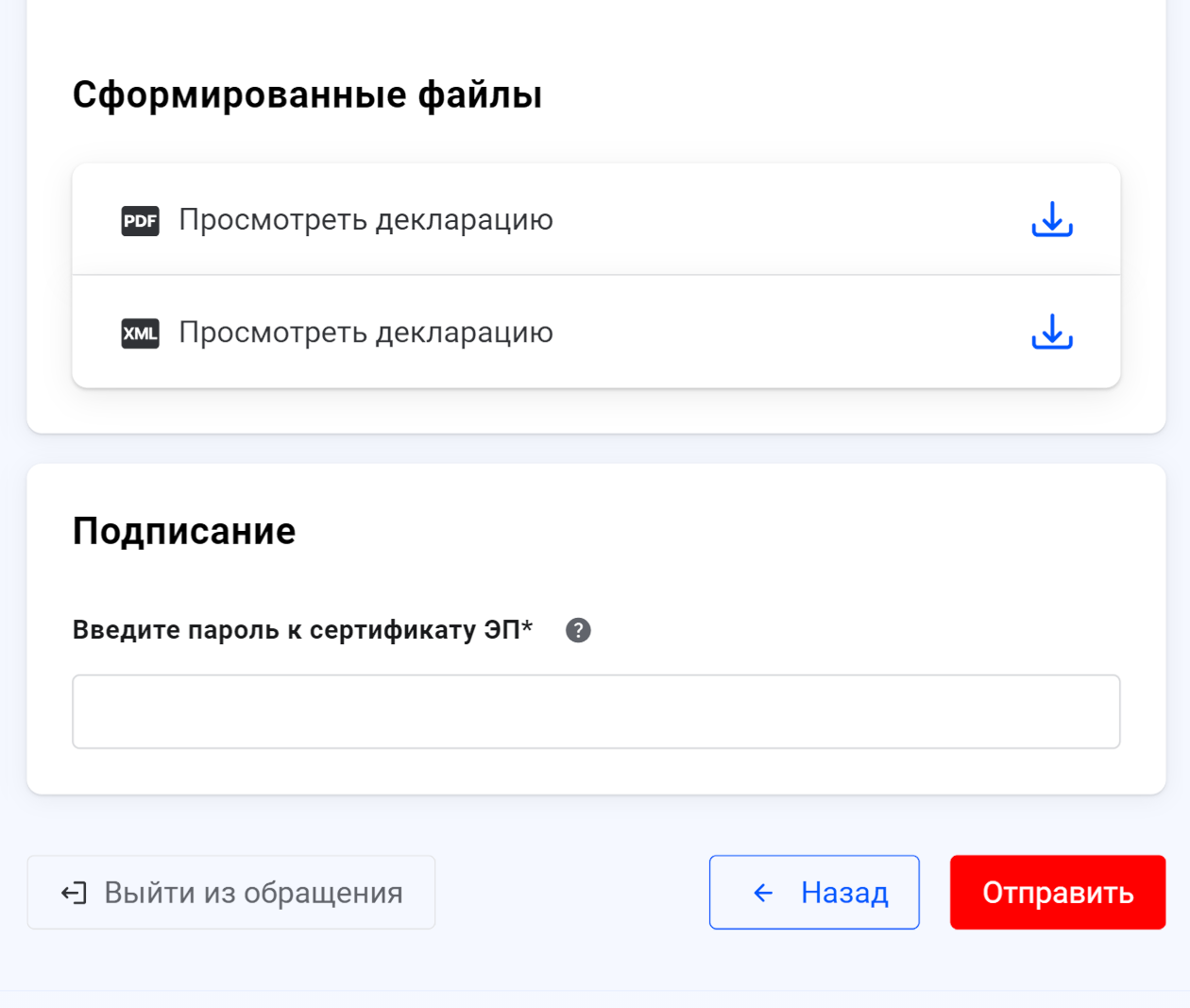

Документы. На последнем шаге к декларации надо приложить документы, подтверждающие право на вычет.

Система запрашивает отдельным файлом и платежные документы. Оставшиеся нужно прикрепить в «Дополнительные документы».

Подпишите и отправьте декларацию в налоговую

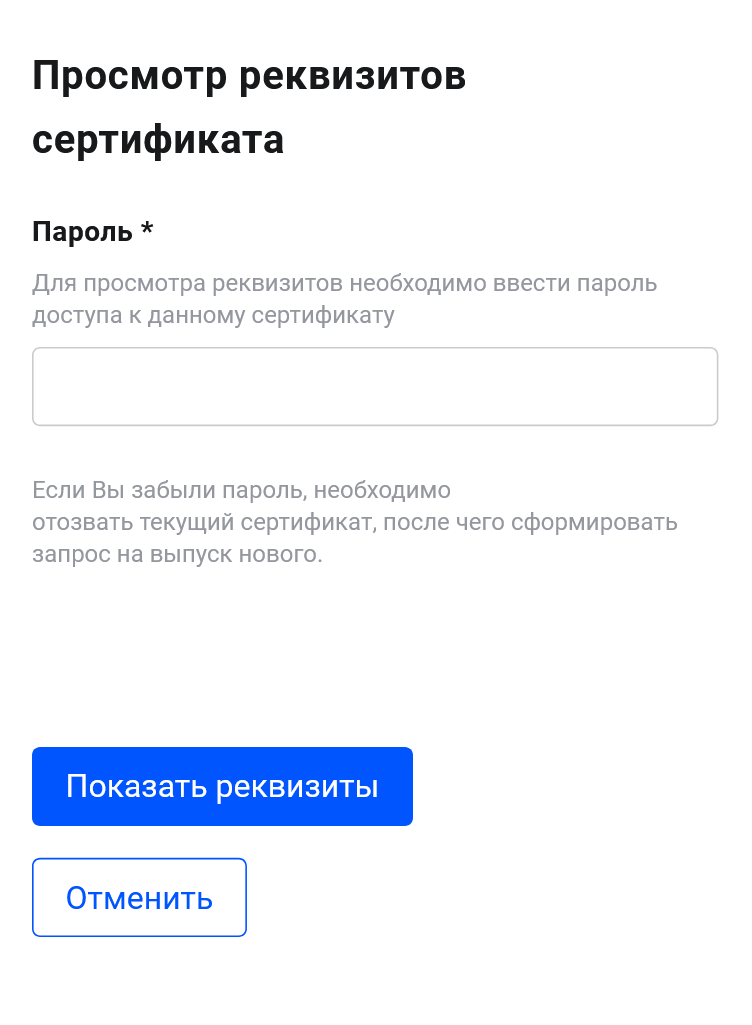

Перед отправкой декларации в налоговую инспекцию ее надо подписать электронной подписью, ЭП. Для этого нужен пароль. До его ввода можно скачать получившуюся декларацию в PDF-файле.

Доотправьте документы, если нужно

После регистрации декларации в налоговой инспекции начинается ее камеральная проверка . Она длится максимум три месяца. В личном кабинете появляется регистрационный номер декларации и ее статус, а также крайний срок ее проверки. Иногда это происходит быстро, иногда — не очень.

Если в поданной декларации ошибки или несоответствия, налоговая вправе запросить дополнительные документы. Например, если не хватает каких-то бумаг или неверно рассчитана сумма вычета. Тогда ИФНС обычно высылает в личный кабинет письмо с указанием ошибок и сроков их исправления. В письме, как правило, указан телефон налогового инспектора — можно позвонить, чтобы разобраться с ситуацией. Недостающие документы надо представить в пятидневный срок .

Чтобы внести исправления, зайдите в раздел «Декларации», найдите поданную и нажмите «Уточнить декларацию». Исправьте сведения или внесите недостающие данные и вновь отправьте декларацию в ИФНС.

Получите деньги

Вернуть деньги должны на следующий день после камеральной проверки .

Запомнить

- Родители могут получить вычет за оплату дополнительного образования в детском саду — различных кружков, включая спортивные.

- Максимальная сумма расходов на учебу детей, с которой можно получить вычет за 2024 год, — 110 000 ₽ в год на каждого ребенка. За 2022 и 2023 максимум меньше — 50 000 ₽. Сумма налога к возврату зависит от ставки НДФЛ, по которой облагались доходы родителя в году оплаты расходов.

- Подать документы на вычет можно в налоговой инспекции или через личный кабинет налогоплательщика на сайте ФНС.

- У садика должна быть образовательная лицензия.

- Для расходов за 2022 и 2023 годы в договоре должно быть указано, что воспитанник проходит обучение очно, иначе об этом нужно брать справку. За 2024 и последующие годы это требование неактуально.

- Налоговый вычет можно получить только за три предыдущих года. Так, в 2025 году можно подать заявление на вычет за 2022, 2023 и 2024.

Материалы, которые помогут родителям сохранить бюджет и рассудок, — в нашем телеграм-канале @t_dety