Стоит ли запрещать банкам запрашивать кредитную историю?

Недавно решил взять кредит. Подал онлайн-заявки на кредиты в шесть разных банков, чтобы сравнить реальные, а не рекламные условия.

После получения предварительного согласия зашел в один банк, где неплохие условия, и подал бумажные документы, потом в другой — отказ, еще в один — отказ. Сотрудники ничего объяснить не могут, говорят, что не понимают: зарплата хорошая, рейтинг тоже, все прочее тоже хорошо, но — отказ.

Наконец в двух банках мне сказали, что, дескать, есть неафишируемое правило, что если происходит больше трех проверок кредитной истории за месяц, то по кредитам, основанным на всех последующих запросах, человек получает автоматический отказ. Более того, если запросов слишком много, то они еще и рейтинг понижают. «Слишком» — это сколько, тоже не ясно

Отсюда вопрос: что это за негласный лимит? И если он есть, как запретить банкам, в которых я уже обслуживаюсь, ежемесячно запрашивать мою кредитную историю?

В вашем случае на отказы в кредите, скорее всего, повлияли два фактора:

- Вы одновременно подали слишком много заявок.

- Из-за этого банки слишком часто запрашивали вашу кредитную историю.

Чтобы избежать снижения кредитного рейтинга, не нужно запрещать банкам запрашивать кредитную историю: запросы бывают разными и не каждый влияет на рейтинг. Достаточно не подавать слишком много заявок на кредит.

Чем кредитный рейтинг отличается от кредитной истории

Кредитная история — это досье обо всех взаимодействиях заемщика с банками. В ней фиксируются заявки на кредиты, одобрения и отказы банков, оформленные кредиты, просрочки по ним и поручительства по чужим займам.

Кредитный рейтинг — это оценка кредитной истории в баллах. Чем он выше, тем больше шансов на одобрение займа. Такой рейтинг можно узнать бесплатно. Как это сделать, мы рассказывали в другой статье в Т—Ж.

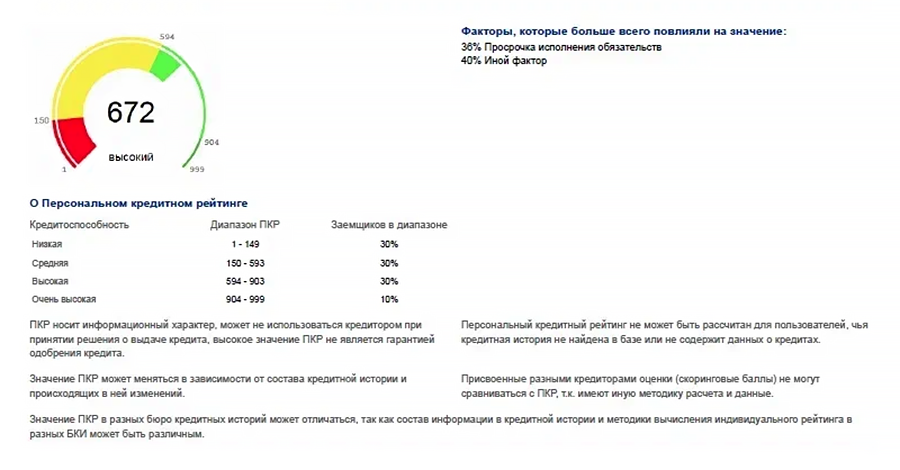

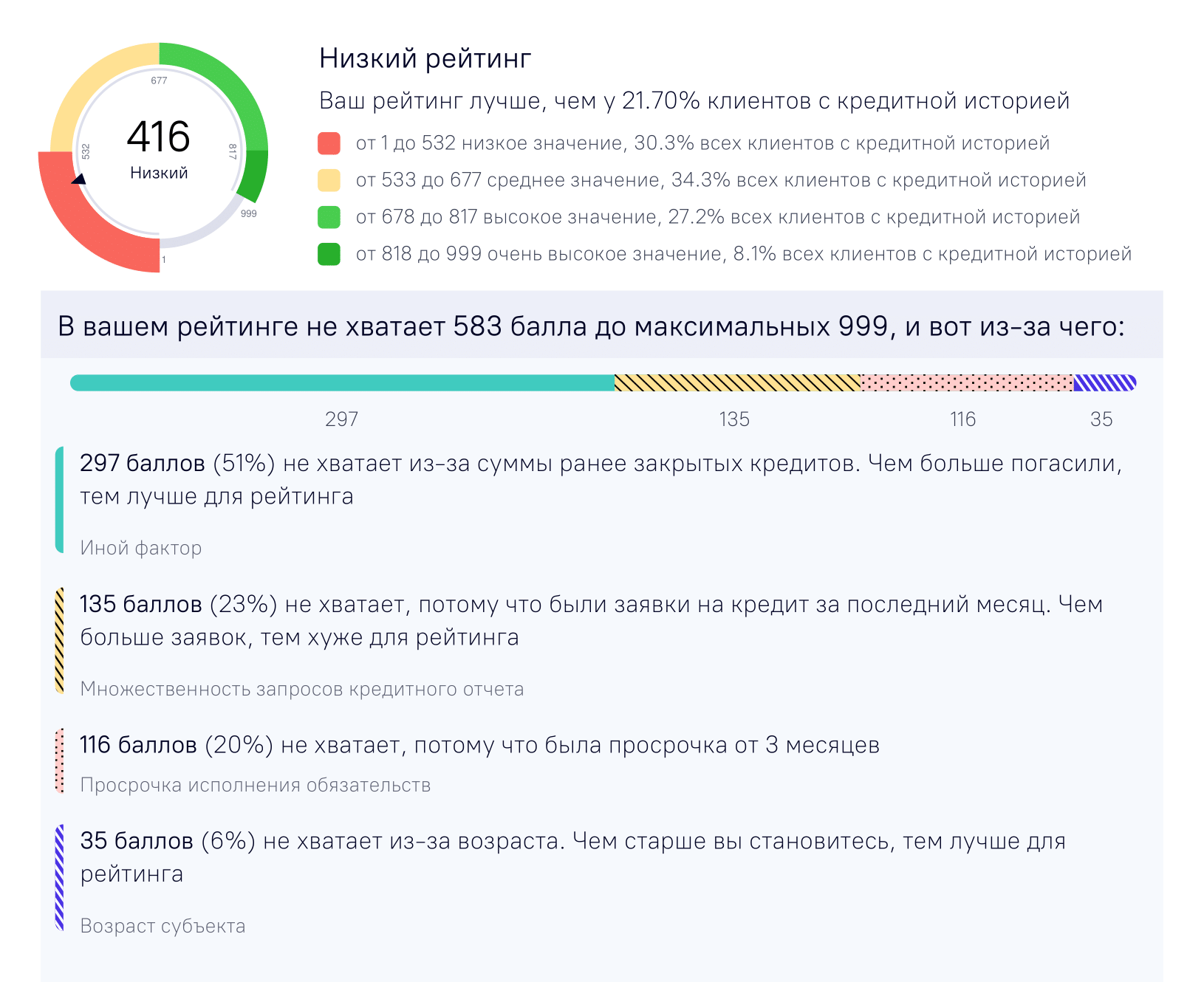

У одного и того же человека в разных бюро кредитных историй, БКИ, может быть разный рейтинг. Покажу на примере своего клиента.

Зачем нужен кредитный рейтинг

Заемщикам рейтинг помогает оценить шансы на одобрение займа. Чем он выше, тем больше вероятность, что банк выдаст кредит на выгодных условиях. При расчете рейтинга БКИ пояснит, почему балл именно такой и что сделать, чтобы его повысить.

Банкам рейтинг показывает надежность заемщика. При рассмотрении заявки на кредит они используют скоринговые программы — математически оценивают платежеспособность человека.

Банковский скоринг — сложная система, которая учитывает разные параметры, например социально-демографическое положение, стаж работы, должность и уровень образования. К примеру, у женатого человека 35—45 лет с детьми больше шансов на одобрение, чем у холостого мужчины призывного возраста.

Среди прочего скоринг учитывает кредитный рейтинг. Когда я помогаю людям получать займы, часто показываю сотрудникам банка кредитную историю заемщика. По кредитному рейтингу такой специалист понимает, есть ли шансы пройти скоринг. Но единых требований к минимальному баллу нет — у каждого банка они свои.

Что влияет на кредитный рейтинг

Подача заявки на кредит и запросы банков в связи с этим. Первое, что банк проверяет при получении заявления на кредит, — кредитную историю клиента. И каждый такой запрос снижает кредитный рейтинг человека.

Так происходит потому, что каждая заявка может закончиться выдачей кредита. И чем больше потенциальная кредитная нагрузка, тем более рискованным считается клиент. У него больше риск не справиться с долгами и допустить просрочки.

А еще частые заявки могут говорить о том, что у клиента есть сложности с финансами: не хватает денег на оплату текущих счетов или кредитов. Это тоже не нравится банкам.

Но не все запросы банков влияют на кредитный рейтинг. Периодически банки запрашивают кредитную историю, чтобы отследить текущую нагрузку клиента или направить ему персональное предложение, например на кредитную карту с большим лимитом.

Если у вас есть кредит в банке, вы не можете запретить ему запрашивать вашу кредитную историю. Но это и не нужно, потому что не влияет на кредитный рейтинг.

Срок кредитной истории. Чем дольше человек пользуется кредитами, тем выше становится рейтинг. Важно не только брать, но и закрывать кредиты вовремя.

Просрочки негативно влияют на кредитный рейтинг. Но чем больше времени проходит с момента погашения просрочки, тем выше становится балл.

Количество и размер закрытых кредитов. Чем их больше, тем лучше. Также имеет значение сумма и тип кредита. Заемщик, который погасил ипотеку на 5 000 000 ₽, считается более надежным и дисциплинированным, чем тот, кто закрыл потребительский кредит на 100 000 ₽.

Количество активных кредитов. Чем больше кредитов у человека, тем выше риски банка, который выдает ему новый. Такой клиент может не справиться с нагрузкой и просрочить выплату. Поэтому у заемщика с большим количеством открытых займов рейтинг может быть невысоким, даже если кредиты выплачиваются вовремя. Оптимальными считаются два-четыре активных договора.

Новые кредиты, оформленные за последние один-два месяца. Рейтинг будет выше у заемщика, который не только не подавал заявки на кредит перед обращением в новый банк за один-два месяца, но и не оформлял новые договоры хотя бы полгода после получения очередного кредита.

Микрозаймы в МФО. Если микрозаймов было не больше двух-трех и они погашены, это не критично. А вот больше пяти-семи займов на мелкие суммы большинству банков не понравятся.

- Например, у меня была клиентка, которая закрыла больше 20 микрозаймов без единой просрочки. Так она хотела создать положительную кредитную историю. В итоге рейтинг в ОКБ у нее был меньше 100 баллов и ей не одобрили ипотеку.

- Другая моя клиентка в 2021 году взяла восемь микрозаймов, тогда же их и погасила. В феврале 2023 года мы обратились за потребительским кредитом. В ОКБ у нее был высокий рейтинг — около 560 баллов, а в НБКИ — всего 165. Ни один банк не согласился выдать кредит. Хотя клиентка работает в сфере гособоронзаказа, а такого работодателя банки считают самым надежным.

Банки осторожно относятся к клиентам с микрозаймами по разным причинам. Вот две основные:

- Микрозаймы берут люди, которым другие банки не стали выдавать кредит. МФО более лояльно одобряют займы клиентам с высокой долговой нагрузкой. Свои риски МФО компенсируют высокой ставкой — у многих компаний она доходит до 365% годовых.

- Микрозаймы — признак того, что человек не умеет планировать траты. Клиентами МФО часто становятся те, кто хочет перехватить денег до зарплаты. Связываться с такими людьми банки не хотят.

Как запретить банку запрашивать кредитную историю

Важно понимать, что без согласия на проверку кредитной истории банк может отказаться выдавать заем. И любой банк, скорее всего, именно так и поступит. Но отказаться можно.

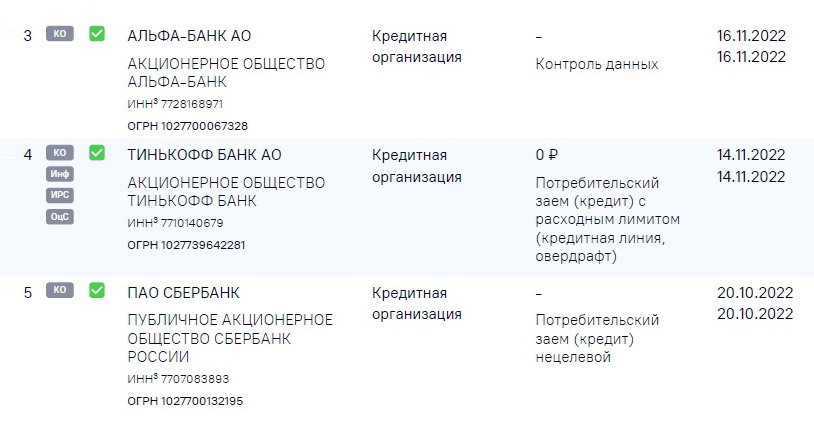

Если банки проверяют вашу кредитную историю, значит, вы дали согласие на это. Чаще всего это происходит при подаче заявки на кредит. В согласии на обработку персональных данных всегда есть отдельное разрешение от клиента на проверку кредитной истории.

Также нередко банки берут согласие на проверку кредитной истории при оформлении других продуктов, например дебетовой карты. Потом, когда клиент будет пользоваться дебетовой картой, банк может сделать запрос кредитной истории. Если клиент покажется надежным, ему предложат потребительский заем или кредитную карту.

Если не хотите, чтобы банк проверял вашу кредитную историю, можно отозвать согласие. Это лучше сделать письменно — через обращение в чате или личном кабинете. Чтобы не ошибиться, уточните в службе поддержки, каким образом это сделать.

У каждого банка свой регламент работы и сроки решения такого вопроса. Одному понадобится несколько дней, другой может поставить запрет на проверку кредитной истории за 10—20 минут после сообщения от клиента в чате мобильного приложения.

Раньше недобросовестные банки говорили клиенту, что он может отозвать согласие на получение кредитной истории, только если откажется от услуги, например от дебетовой карты или открытия счета. Но в июле 2022 года Центробанк рекомендовал отказаться от этой практики и дать заемщику возможность получить услугу банка без согласия на запрос кредитной истории.

Однако по-прежнему не получится отозвать согласие на проверку кредитной истории, если у вас есть непогашенный кредит в банке, — и разъяснение Центробанка не распространяется на эту ситуацию. Оно будет действовать до тех пор, пока вы не выплатите кредит.

Сколько кредитных заявок и запросов кредитной истории по ним считаются оптимальными

В двух банках вам сказали, что три запроса за последний месяц — много. Это не совсем так. В законе нет лимитов ни на кредитные заявки, ни на запросы банками кредитной истории. Поэтому расскажу о своем опыте работы с банками.

Многое зависит от типа кредита. Ипотеку мне удавалось одобрить, даже когда клиенты сами получали за последний месяц пять-семь отказов. С потребительским кредитом немного сложнее. Это беззалоговый заем, поэтому банки строже оценивают кредитную историю. Но и в таком случае три запроса — это нормально. Хотя бы потому, что заемщик имеет право сравнить реальные условия кредита и выбрать банк.

Очень редко встречаются случаи, когда банки выдают займы с фиксированной ставкой. Чаще всего в рекламе указывается минимальная ставка кредита, а для каждого клиента рассчитываются индивидуальные условия. Узнать, каким будет ваш процент, можно только после подачи заявки на кредит и получения предварительного решения, а значит, после запроса кредитной истории.

При работе с клиентом я всегда подбираю три банка, которые оптимально подходят. Обычно в одной из этих организаций и одобряют кредит. Но иногда получить кредит удается только в четвертом-пятом банке. Поэтому, по моему опыту, оптимальное количество заявок на кредит — три-пять в месяц.

Желательно, чтобы обращения шли не одновременно, а по очереди. То есть сначала подаете заявку в один-два банка, получаете результат и только после этого решаете, обращаться в другие банки или брать кредит там, где уже есть одобрение.

Вы указали, что подали заявку в шесть банков, — это могло стать причиной отказа. И даже не потому, что рейтинг снизился. Он мог еще не снизиться, это происходит не мгновенно. Банки при анализе вашей кредитной истории видят обращения к другим кредиторам. Это может показаться не просто желанием сравнить условия, а намерением набрать много кредитов. Это рискованно для банков, ведь заемщик может не справиться с обязательствами. А значит, такому клиенту лучше отказать.

Что делать в вашем случае

Уже сейчас вы сделали много запросов — шесть. Поэтому стоит выждать хотя бы месяц, а лучше — чуть дольше. Рейтинг начнет восстанавливаться.

Дальше подберите два-три банка с наиболее подходящими условиями, но не подавайте заявки на кредит сразу. Сначала проконсультируйтесь с кредитными менеджерами банков. Возможно, они смогут подсказать среднюю ставку, по которой банк реально одобряет кредиты, или с какой категорией клиентов он работает охотнее. Так вы сможете оценить шансы на получение кредита.

Когда будете выбирать банки, обратите внимание на те, с которыми вы уже работали. Например, где у вас были кредиты, открыт зарплатный или обычный счет. Своим клиентам банки охотнее одобряют более крупные суммы по более выгодным ставкам.